浅谈税率对外资企业逃税行为的影响

牛序鹏 邵维敏

摘要:文章主要围绕我国外资企业在我国发生的多种逃税行为进行分析,探讨这种现象普遍存在的原因和危害,从而利用双重分析法来解读外资企业在我国逃税行为的影响。伴随着我国两税合并的政策出台,使得国内外资企业面临的实际税率有所提升,并且同内资企业相比较来说,外资企业的资产报酬率相对较低,从而更是诱发了外资企业逃税行为的频繁发生。基于这种情况,文章从税率的角度进行探讨,分析税率对外资企业逃税行为的具体作用。

关键词:企业税率;外资企业;逃税行为

在经济全球化的影响下,为了促进本国经济的快速发展,会大量吸引外资在国内投资建厂,成立外资企业进行市场经营。在国际竞争中,每个国家会为了吸取更多的国外投资而降低本国税率,从而外资企业面对的税率环境是相对来说较为宽松的。正是这种低税率或者零税率的形式让外资企业的资本转移更加灵活,抢夺市场资源也更加轻松有力,那么会很容易滋生出外资企业的逃税行为。据相关资料统计,中国税务部门在2015年对国内外资企业进行税务稽查,总调查对象为3.12万户企业,其中问题企业就占据了2.41万户,总共盘查出补入库税款有69.4亿元,这表明国内外资企业逃税避税行为的频繁性和严重性可见一斑,必须采取重要的对策来应对这种逃税现象。

一、逃税概念的界定

逃税具体指的是纳税人采用了非法的手段来逃避自身本应该承受的税收负担,逃税行为是属于税收欺诈行为的一种。从国际角度上来说,逃税是一种广泛的定义概念,我国为了更加适用于国内企业的发展形势,并没有针对逃税这一具体行为作出明确的概念,而是将逃税和偷税作为同义词定义在法律条文中。

从我国现行税收征管法的界定中能够清晰的了解到纳税人通过伪造、变造、藏匿以及私自销毁账簿、记账凭证等一系列行为,而造成账簿内出现会计分录收入的增多或者减少等结果,这便符合了我国法律中规定的偷逃税行为的界定。一旦我国外资企业大范围的发生逃税行为,会严重影响我国正常的税收收入,从而对我国整体的税收事业造成影响,更是破坏了市场经济体制的正常发展规律。

二、基于税率角度分析我国外资企业逃税行为

(一)外资企业在国内的发展现状

自我国改革开放以来,我国全方位的走到了经济全球化的阵营之中,越来越多的外国投资商在中国投资建厂、开设企业,带动国内经济发展,也在一定程度上缓解了国内劳动力剩余的情况。近年来,我国吸引了众多外国投资商,截止到2014年,国内外资企业的经营总额已经突破了一万亿美元大关,达到了14236.97亿元。并且,伴随着经济的不断发展,外资企业的总体数量和规模也在不断扩大,这些既定的事实都是成为我国国内企业竞争日益激烈的重要因素,同时也说明中国成为了跨国公司和外资企业争夺市场的重要焦点。

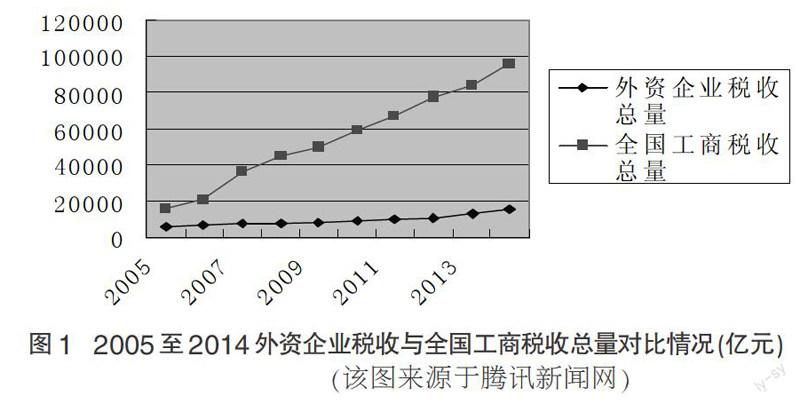

该图表说明了近几年随着外资大量涌入中国,尽管带来了丰富的投资资金、先进的生产技术以及优秀的管理理念,同时也使得中国国内的市场竞争更加激烈,市场经济的整体风险也被不断提升。在金融危机的影响下,虽然一系列萎缩的经济形势影响了整体企业的经营状况,尤其是针对外资企业来说,既定税率的提升更是使得外资企业的赋税压力变大,很大程度上是产生众多外资企业逃税现象的诱发原因。

(二)我国对外资企业实行的税收政策

自2008年开始,我国实行了“两税合并”的税收政策。概括来讲,新颁布的企业所得税条文法规中针对外资企业的具体适用条例变化为税率的统一化。新规定表明在中国境内中,将内、外资企业适用的两种所得税法律合并应用,这样在新法律法规的实行下,外资企业关于税收方面的具体政策和具体规定同内资企业享有一样的法律待遇和规定。这种相同的法律待遇主要为外资企业的税收政策方面,这种税收优惠的变动主要体现在税率。其中新税法中明确提出了将内外资企业的所得税税率统一规定为25%,并且取消了外资企业适用的定期减免税收政策,这样使内外资企业的市场竞争变得更加平等和激烈,所谓的变相优惠政策力度被减轻。

(三)外资企业逃税行为的宏观表现

首先,我国外资企业普遍存在了亏损经营、负利润的现象。据相关资料统计,中国境内的外资企业约有66%的数量是非正常盈利,从资料的表象中能够说明了很多外资企业是处于亏损经营的状态。但是从实际情况来说,一些外资企业为了避免纳税而通过“转移定价”的方式来规避赋税行为,从而普遍出现了“逃税现象”,表现出“虚亏实盈”的真实情况。然而这种现象的出现,使中国的税收收入受到了严重的影响,造成了年税收款项的大量流失。

其次,我国外资企业在税收贡献度的整体比例中逐渐递减,每年的纳税总额呈递减趋势发展,这同外资企业的总体数量和总体规模是呈反比例发展的,是有悖于常理的,其便说明了外资企业的纳税行为存在一定程度的问题。

虽然每年外资企业的总体上缴税收金额是逐渐递增的,但是占国内总体税收的比例是逐年减少的,通过下图能够知道,外资企业同全国工商的税收总量存在很大程度的差异,并且二者之间的差异逐年递增,导致了下表中各年对比的税收差距逐渐拉大。

三、税率对外资企业逃税行为的影响分析

通过外资企业的年税收收入以及根据税率的变动而发生的逃税行为进行统计和分析,能够得出关于税率作为因变量并围绕逃税行为的双重差分模型:

yu=β0+λtreatit×yeart+μi+μt+ξu

其中,yu是被解释变量,作为税率的代表形式,是在众多变量的基础上发生变化的。

(一)与外资企业的盈利与规模产生影响

通过回归方程中的对应关系能够知道,yu是与μi+μt呈着密切正比例关系的,但是针对具体变量i和t来说,是存在着负向关系,即税率的提升会影响外资企业的盈利程度以及规模扩大的脚步,从而影响后期外资企业的整体战略计划,利润转移的程度加深,会造成外资企业逃税行为的普遍发生。

(二)与所有制形式不同的外资企业产生不同影响

伴随着税率的变动,不同所有制形式的外资企业会将利润转移到各自的所有权下。比如国外独资的企业会按照国际会计条例的规定,在每年核算之时将大量利润转移到国外总公司名下,那么在中国境内的盈利数据就会被大大缩减,其应缴的纳税总额也会大幅度缩水。但是通过我国针对税率进行改革,规定了外资企业不可以随意转移企业利润,应在中国境内的业务利润中进行所得税的缴纳。一般来讲,在中国境内的外商独资企业会受到海外国际形势影响的程度比较深刻,从而转移利润的能力以及利润转移的动机都非常灵活和有力。

四、结论

综上所述,目前我国境内的外资企业发生的逃税行为有增无减,频繁的外资企业逃税现象不仅影响了我国市场经济体制的正常运转,更是严重损害了我国税收收入的完整性。为了有效缓解国内外资企业逃税行为频繁发生的局面,需要灵活运用税率作为有力武器来捍卫我国的税收安全和税收效益。本文以上通过针对税率作为因变量进行模型模拟,从而在回归方程的基础上详细探讨了税率如何对逃税行为做出影响,得出了税率的变动与外资企业的逃税行为存在着很大程度的关系,并且这种关系是呈现出正比例函数变化的。因此,基于应对外资企业逃税行为的治理对策来说,需要从税率入手,针对税率展开一系列政策,从而缓解我国外资企业普遍逃税的现象。

参考文献:

[1]刘志杰.浅谈新税法对在华外资企业避税行为的影响[J].商业文化(学术版),2012(01).

[2]侯敬雯,毛程连.在华外资企业逃避税行为的福利效应研究[J].上海财经大学学报,2012(03).

[3]毛程连,吉黎.税率对外资企业逃避税行为影响的研究[J].世界经济,2014(06).

[4]侯敬雯,毛程连.在华外资企业逃避税行为的福利效应研究[J].上海财经大学学报,2012(03).

(作者单位:威海经济技术开发区财政局)

——基于内外资企业所得税统一的经验分析