竞争性税收政策如何影响外资企业竞争力?

——基于内外资企业所得税统一的经验分析

张双龙,余升国,曹 翔

1.中南财经政法大学 财政税务学院,湖北 武汉 430073

2.海南大学 经济学院,海南 海口 570228

改革开放初期,为了引进具有先进技术和管理经验的外资,我国各级政府给予外资企业不同程度的税收优惠,在一定程度上干预了内外资企业之间的公平竞争。公平竞争的市场环境是实现资源高效配置的关键,对于经济结构优化升级、经济效率提升、经济增长向高质量发展等具有重要作用[1]。近年来,我国逐步确立了竞争政策的基础性地位,目的在于打造不同市场主体公平竞争的市场环境。2008 年正式实施的《中华人民共和国企业所得税法》明确规定内资企业与外资企业所得税税率统一设定为25%(本文统称“内外资企业所得税统一”),而内外资企业所得税统一正是我国打造公平竞争性税收政策的重要措施。2019 年3 月15日由十三届全国人大二次会议表决通过的《中华人民共和国外商投资法》、2019年12月经国务院通过的《外商投资法实施条例(草案)》,均明确规定要一视同仁地对待内外资企业。与此同时,2008年金融危机、2016年以来英美等国的逆全球化思潮、2019 年底开始的新冠肺炎疫情以及近年来我国劳动力成本不断上升等国内外因素均对我国吸引外资产生较大冲击。外资不仅是改革开放以来中国经济增长奇迹形成的重要推动力,也势必在新时代实现经济高质量发展的进程中发挥不可或缺的作用。可见,科学评估关于内外资企业竞争政策(内外资企业所得税统一)如何影响外资等问题,对于我国政府当前及未来做好“稳外资”和利用外资工作具有重要的启示意义。

纵观已有文献,关于内外资企业所得税统一政策的研究已经从定性研究转为定量研究,且聚焦于该政策实施的影响。虽然已有文献研究了内外资企业所得税统一对外资企业的影响,但对内外资企业所得税统一如何影响外资企业竞争力这一问题缺乏科学的定量评估。对这一问题的研究不仅能够对如何更好地发挥竞争政策的基础性地位提供参考依据和经验启示,而且对于更好激发不同市场主体市场活力和竞争力同样具有借鉴意义。为此,本文以2008 年正式实施的内外资企业所得税统一作为外生政策冲击,重点考察如下问题:内外资企业所得税统一会对外资企业竞争力产生什么影响?内外资企业所得税统一对外资企业竞争力的影响是否存在异质性?内外资企业所得税统一通过何种路径影响外资企业竞争力?

相比已有研究,本文可能的边际贡献主要体现在以下几个方面:第一,采用倍差法量化评估了内外资企业所得税统一对外资企业竞争力的政策净效应,在丰富有关内外资企业所得税统一实施效果评估范畴的同时,也拓展了关于竞争政策实施效果评估的研究视角。第二,从分位数回归、企业所有制特征、地理区位特征、地区经济发展水平、地方政府效率和地区市场化程度等多维度识别了内外资企业所得税统一对外资企业竞争力的异质性影响。第三,考察了内外资企业所得税统一对外资企业竞争力的作用机制,以期为更好地营造不同市场主体公平竞争市场环境以及“稳外资”提供决策依据和经验启示。

一、文献综述与理论分析

(一)文献综述

在内外资企业所得税统一政策出台前和实施早期,学者主要采用定性分析或者数值模拟分析方法,探讨其对外商直接投资[2-3]、内外资企业生产经营活动[4-5]、中国经济发展与整体福利[6]等方面的影响。其中,内外资企业所得税统一是否会导致大量外商直接投资流出这一问题成为研究焦点,但并未形成一致看法。例如,钟炜[2]认为内外资企业所得税统一会造成外资流向其他国家;刘东辉[5]认为内外资企业所得税统一虽然会在短期提高我国外资企业的税负,但长期并不会影响外资流入中国,并且有利于提升我国外资质量和外资利用水平。

在内外资企业所得税统一政策实施几年之后,由于现实数据的丰富,学者纷纷将重心转向实证考察内外资企业所得税统一政策的实施效果,主要包括如下三个方面:(1)内外资企业所得税统一对税收的影响。如王宏道等[7]研究发现,内外资企业所得税统一虽然在短期内会降低财政收入,但在长期能增加财政收入;李文溥等[8]实证研究发现,内外资企业所得税统一显著降低了劳动要素对企业所得税的实际负担率;李娟[9]研究发现,内外资企业所得税统一短期内并不会使我国的企业所得税收入显著减少,但从长期看,上缴的企业所得税收入会增加。(2)内外资企业所得税统一对企业负债率和行业竞争的影响。如汤颖梅等[10]研究发现,内外资企业所得税统一显著降低了企业负债率,而且对金融市场较完善地区企业负债率的影响更大。杨振兵[11]实证分析了内外资企业所得税统一对工业行业市场竞争强度的影响,结果表明内外资企业所得税统一导致工业行业市场竞争强度上升,并且这一政策效应逐年弱化。杨振兵等[12]利用中国工业行业数据发现内外资企业所得税统一降低了外资企业对我国市场的依赖性。(3)少数学者研究了内外资企业所得税统一对外资企业的影响。如毛程连等[13]利用中国工业企业微观数据系统考察了内外资企业所得税统一对我国外资企业避税行为的影响,研究发现这一政策加剧了外资企业的避税行为。杨振兵等[14]则发现内外资企业所得税统一显著提升了外资企业的创新效率。

(二)理论分析

2008 年内外资企业所得税统一导致内资企业税率下降,外资企业税率相对上升,从而建立了公平的税收竞争环境。根据国际生产折衷理论,东道国取消税收优惠之后企业税率升高,税后收益率下降,跨国公司将会减少对该东道国的投资。此外,Devereux 等[15]发现,当跨国公司对外投资决策的选择被缩小到少数几个地点时,税收优惠将对外资投资地点的决策产生显著影响。因此,内外资企业所得税统一导致外资企业税率相对上升,可能会影响外商投资决策,进而导致我国外资企业的资产减少。国家税制改革会给企业实际税负带来一定的影响,2008 年内外资企业所得税统一降低了内资企业所得税税率,虽然表面上外资企业所得税税率变化不大,实际上取消了外资企业的所得税优惠。内资企业法定税率和实际税负都有所减少,相对而言外资企业的实际税负可能会有所增加。外资企业实际税负的增加则会进一步导致外资企业的税后利润降低,利润减少则会影响企业竞争力。为了建立内外资企业公平的竞争环境,内外资企业所得税统一后内资企业所得税税率降低,能够缓解内资企业的融资约束。在资金有限的情况下,内资企业融资约束降低会反向影响外资企业的融资约束,致使外资企业融资更加困难,导致外资企业用于融资的支出增加。由此,内外资企业所得税统一可能通过企业资产、企业税负、企业利润以及融资成本等渠道影响外资企业竞争力。

二、模型构建、指标设定与数据来源

(一)模型构建

为了识别内外资企业所得税统一对外资企业竞争力的影响效果,本文将2008 年正式实施的内外资企业所得税统一作为一项外生政策冲击,构建如下模型:

其中,Ypt表示企业竞争力(pow);DIDpt为核心解释变量,其表达式为DIDpt=treatp×postt。treat是外资企业与内资企业的虚拟变量。本文将外商投资企业和中国香港、澳门、台湾企业设为处理组,其他类型企业设为控制组。post为年份虚拟变量,内外资企业所得税统一政策实施年份及之后,post取值为1,否则取值为0。Xpt为一系列控制变量,αp表示个体固定效应;γt表示时间固定效应;εpt表示随机误差项。根据倍差法的原理,估计系数β1衡量了内外资企业所得税统一对外资企业竞争力的政策净效应。

需要特别说明的是,当影响被解释变量的控制变量及其时间变化趋势在处理组和控制组之间存在差异时,倍差法所依赖的平行趋势假定会面临威胁,进而影响估计结果的可靠性。对此,本文借鉴郭俊杰等[16]的思路构建如下模型进行控制:

其中,f(T)表示时间趋势T的1~3 阶。在回归中,本文分别采用控制变量与时间趋势T的1~3 阶项进行交乘,给予更为灵活的时间趋势假定,以更加准确估计系数β1。

(二)指标选取

参考金碚等[17]的研究并囿于数据的可获得性和连续性,本文选取资产贡献率来衡量企业竞争力(pow)。资产贡献率反映了企业资产的获利能力,以往文献多选用其表示企业竞争力。

为更加全面、客观地研究内外资企业所得税统一对外资企业竞争力的政策净效果,本文参考已有文献,选择以下可能影响企业竞争力的重要因素作为控制变量:(1)对外开放度(exp):参考杨振兵[11]的研究,以出口交货值与销售产值的比值来表示;(2)全员劳动生产率(olp):劳动生产率是考核企业经济活动的重要指标,是企业生产技术水平的重要体现,劳动生产率本文以企业增加值与从业员工人数的比值来表示;(3)融资约束(fin):企业融资约束直接制约着企业参与竞争,以利息支出与固定资产的比值来衡量,该比值越大意味着企业面临的融资约束程度越小;(4)资产负债率(fz):资产负债率越低的企业往往拥有越强的竞争力,因此本文以负债总额与资产总额的比重来衡量企业资产负债率。

(三)数据来源与描述性统计

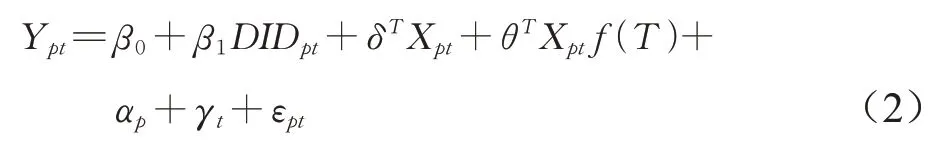

由于内外资企业所得税统一政策于2008 年正式生效,因而本文无法使用1998—2007 年的中国规模以上工业企业微观数据库,而未经官方公布的2008 年之后的工业企业微观数据在数量、质量和可靠性上存在质疑[18]。为此,本文从《中国工业经济统计年鉴》和各省统计年鉴获得了2001—2016 年全国30 个省份(中国香港、澳门、台湾和西藏除外)7 类规模以上工业企业总体层面的面板数据,包括2类外资企业(外商投资企业和中国港、澳、台企业)和5 类内资企业(国有企业、集体企业、私营企业、股份有限公司和有限责任公司)。这一数据由中国规模以上工业企业微观数据加总而成。对于部分缺失数据,本文采用插值法进行补齐。变量的描述性统计结果见表1。

表1 变量的描述性统计结果

三、计量结果分析

(一)基准模型回归结果

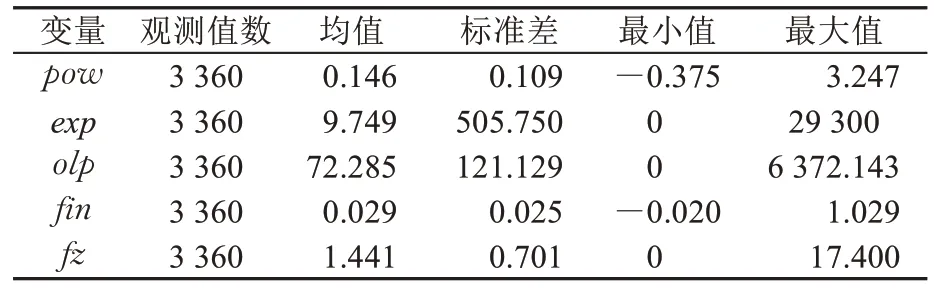

本文基于式(2)进行估计,结果如表2所示。

表2 基准回归结果

其中,第(1)列加入了个体固定效应、时间固定效应和一系列控制变量,第(2)~(4)列依次加入了时间趋势1~3 阶项与控制变量的交乘项。结果显示,在未加入时间趋势1~3阶项与控制变量的交乘项时,核心解释变量DID的估计系数在5%的显著性水平上显著为负;在加入时间趋势1~3 阶项与控制变量的交乘项后,核心解释变量DID的估计系数在1%的显著性水平上显著为负。这表明内外资企业所得税统一显著降低了外资企业竞争力。以第(4)列DID的估计系数来看,相较于内资企业,内外资企业所得税统一使得外资企业的资产贡献率平均降低了2.4%。

(二)DID设定的有效性及稳健性检验

1.平行趋势假设检验

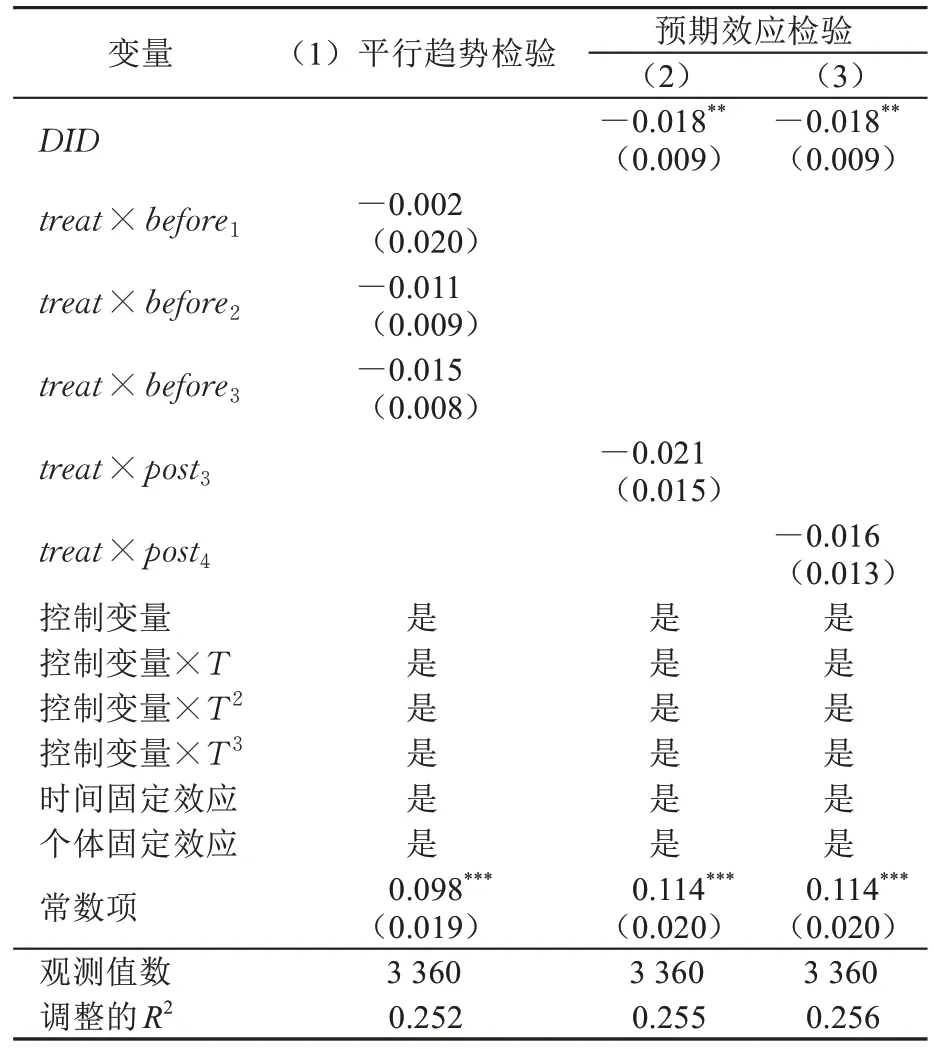

采用倍差法进行政策评估时需要满足平行趋势假设,即政策实施之前处理组和控制组的因变量具有共同变化趋势[19]。本文借鉴Jacobson 等[20]的研究,采用事件分析法进行平行趋势假设检验,以内外资企业所得税统一政策实施前三年的数据作为子样本,并基于式(2)考察treat×before1、treat×before2和treat×before3回归系数的显著性。其中,beforei(i=1、2、3)是政策实施前的年份虚拟变量。基于事件分析法的平行趋势假设检验结果如表3 第(1)列所示,其报告了treat×before1、treat×before2和treat×before3估计系数的大小,可以发现,内外资企业所得税统一政策实施前三年的估计系数均不显著,即表明研究样本满足平行趋势假设。

2.预期效应检验

为检验企业对内外资企业所得税统一政策的实施是否存在着预期效应,对基准回归结果带来估计偏差。为此,本文参考阎虹戎等[21]的做法,在式(2)中加入了treat×post3、treat×post4进行回归分析。其中,post3、post4分别表示在2003 年、2004 年提前实施了内外资企业所得税统一。表3 第(2)(3)列报告了预期效应的检验结果,结果显示:treat×post3和treat×post4的系数均不显著,且核心解释变量DID的系数仍显著为负,支持了基准回归结果。

表3 平行趋势检验与预期效应检验结果

3.考虑非观测随机因素影响的安慰剂检验

为考察内外资企业所得税统一的效果是否受到其他非观测随机因素的干扰,本文参考Chetty 等[22]的做法,通过在全样本中随机选择30 个样本重新作为处理组来进行安慰剂检验。估计系数β1值的随机抽样分布(500次)如图1所示。可以发现,基于随机抽样得到的估计系数值基本分布在0附近,而初始基准回归的估计系数(-0.024)基本位于该系数分布之外。这表明,内外资企业所得税统一的实施对处理组外资企业竞争力的政策效果并未受到非观测随机因素的干扰,反向印证了内外资企业所得税统一对外资企业竞争力的显著降低作用是真实存在的。

图1 安慰剂检验结果

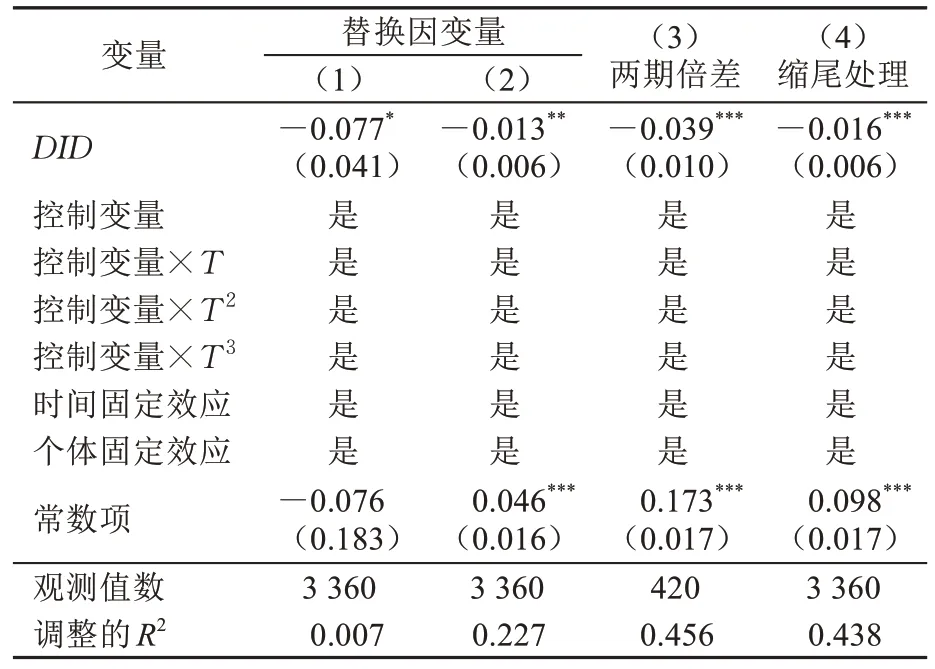

4.更换因变量衡量指标的稳健性检验

为考察指标敏感性对估计结果的影响,本文借鉴毛程连等[13]的研究,用资产报酬率和利润率代替资产贡献率来衡量企业竞争力,其公式分别为:利润率=营业利润/营业成本,资产报酬率=利润总额/资产总额。以利润率和资产报酬率衡量企业竞争力的检验结果如表4第(1)(2)列所示。结果显示,核心解释变量DID的回归系数依然在5%水平上显著为负,进一步支持了基准回归结果。

5.考虑潜在序列相关的两期倍差法检验

Bertrand 等[23]的研究表明,倍差法可能因存在着潜在的序列相关问题而高估研究的显著性水平。为处理潜在的序列相关问题,本文构建两期倍差法模型(twoperiod)重新进行估计。具体思路如下:第一,以内外资企业所得税统一政策的实施时间作为节点,将样本划分为两个时期:第一期为2001—2007年(即正式实施之前),第二期为2008—2016 年(即正式实施之后)。第二,在每一期对每类企业变量均求其算术平均值,然后基于式(2)进行回归。表4 第(3)列报告了两期倍差法的估计结果。不难发现,核心解释变量DID估计系数在1%显著性水平上为负,再次表明内外资企业所得税统一显著降低了外资企业竞争力。

6.考虑数据异常值的缩尾处理

为排除数据异常值的干扰,本文对因变量的最大值采用了5%的缩尾处理,再基于式(2)进行回归。从表4 第(4)列可以看到,核心解释变量DID的估计系数显著为负,说明内外资企业所得税统一显著地降低了外资企业的竞争力,再次支持了基准回归结果。

表4 稳健性检验结果

四、政策效应异质性与作用机制检验

(一)异质性分析

下文分别从分位数回归、企业所有制、地理区位特征、地区经济发展水平、地方政府效率和地区市场化程度等方面考察内外资企业所得税统一政策效果的异质性,以期对不同类型的外资企业以及不同特征的地区提供差异化而非“一刀切”的政策启示。

1.分位数回归的再检验

从上文基准检验结果可知,内外资企业所得税统一显著降低了外资企业竞争力。不过,前文探讨的是内外资企业所得税统一对外资企业竞争力的平均影响效应,并未考虑到该政策对不同竞争力水平外资企业的差异性影响。鉴于此,本文参考尹志超等[24]的做法,运用分位数回归的方法估计内外资企业所得税统一对各分位点外资企业竞争力的影响,得到如表5所示的估计结果。第(1)~(4)列分别是内外资企业所得税统一对外资企业竞争力在20%、40%、60%和80%分位点的估计结果。可见,在20%的分位点上,内外资企业所得税统一并未显著降低外资企业竞争力,即内外资企业所得税统一的政策效果在低竞争力的外资企业上并不明显;在40%、60%和80%分位点上,内外资企业所得税统一对外资企业竞争力的显著抑制作用不断增强。这表明,对竞争力越高的外资企业而言,内外资企业所得税统一对其竞争力的抑制作用越大,即存在“掐尖”现象。

表5 分位数回归的再检验结果

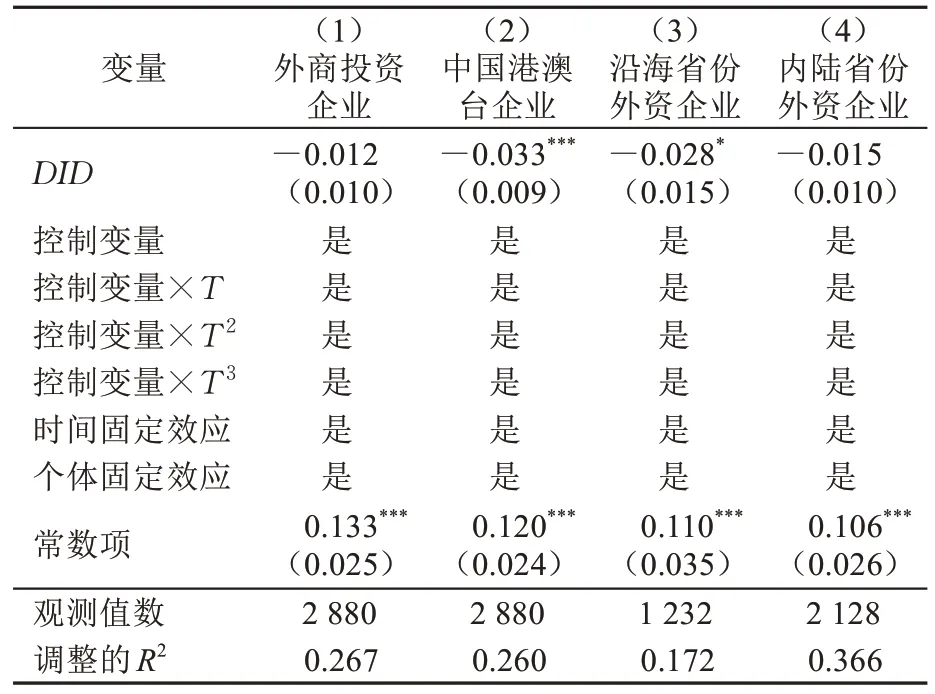

2.基于企业所有制的异质性分析

在招商引资和数据统计中,通常把外商投资企业和中国港澳台企业都视为外资企业,而实际上这两类企业在投资动机、所属行业和生产技术等方面均存在差异。这种差异性可能导致内外资企业所得税统一对这两类企业竞争力的效果存在差异。鉴于此,本文将进一步考察内外资企业所得税统一对企业竞争力的政策效果在外商投资企业和中国港澳台企业之间的差异,具体做法如下:首先将两类企业分别作为新的处理组,然后基于式(2)考察内外资企业所得税统一对企业竞争力的效果在两类企业之间是否存在显著差异。基于企业所有制异质性的实证检验结果如表6 第(1)(2)列所示。其中,第(1)列为内外资企业所得税统一对外商投资企业竞争力的回归结果;第(2)列为内外资企业所得税统一对中国港澳台企业竞争力的回归结果。可以发现,内外资企业所得税统一对企业竞争力的效果在两类企业之间存在显著差异。其中,内外资企业所得税统一对外商投资企业竞争力的估计系数为负但不显著;而内外资企业所得税统一对中国港澳台企业竞争力的估计系数显著为负,即显著地降低了中国港澳台企业竞争力。可能的原因在于,相对中国港澳台企业而言,外商投资企业应对税率变动的调整措施更强,更能保护其企业竞争力[13]。

3.基于地理区位特征的异质性分析

中国沿海地区与内陆地区之间区位特征差异较大,可能使得内外资企业所得税统一对不同地区外资企业竞争力带来不同影响。为此,本文根据地理区位特征将样本分为沿海省份和内陆省份两类进行异质性考察,然后基于式(2)进行回归分析,得到如表6 第(3)(4)列的回归结果。不难发现,就沿海省份而言,内外资企业所得税统一对该地区外资企业竞争力存在显著的负向作用,即内外资企业所得税统一显著降低了沿海省份外资企业竞争力;就内陆省份而言,内外资企业所得税统一对该地区外资企业竞争力存在着抑制作用但不显著,即内外资企业所得税统一对内陆省份外资企业竞争力无显著抑制作用。产生差异的原因可能在于,相对沿海省份,我国内陆省份因对外开放度、经济发展水平、交通基础设施、投资环境等相对落后而对外资采取更有力度的其他优惠措施,进而导致内外资企业所得税统一对内陆省份外资企业竞争力影响并不明显。

表6 异质性检验估计结果

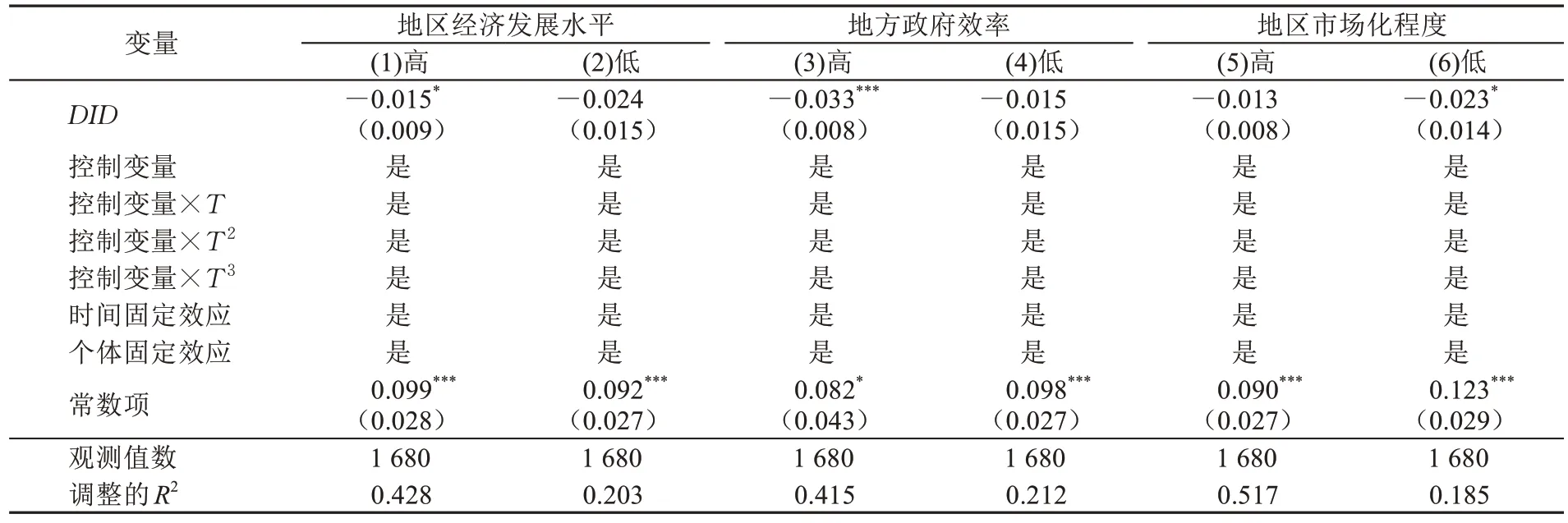

4.基于地区经济发展水平的异质性分析

经济发展水平高的地区由于基础设施和公共服务等方面更完善使得企业竞争能力更强。参照周茂等[25]的做法,本文使用内外资企业所得税统一政策实施前2006 年和2007 年的各省份平均人均GDP 将各省份均分为经济发展水平高低两组,然后基于式(2)进行回归,得到如表7 第(1)(2)列所示的异质性估计结果。结果表明,内外资企业所得税统一对外资企业竞争力的政策效果在经济发展水平高低地区存在显著差异。其中,内外资企业所得税统一显著降低了经济发展高地区的外资企业竞争力,而对经济发展低地区的外资企业竞争力无显著作用。这一结果产生的原因可能在于,地区经济发展水平较为落后,意味着地区对企业的吸引力较弱;为引进外资,经济发展水平较低的地区往往给予更多优惠,进而导致内外资企业所得税统一对经济发展水平相对较低地区的外资企业竞争力无明显影响。

5.基于地方政府效率的异质性分析

政府政策的实施效果和国家的经济发展依赖政府能力[26]。对于内外资企业所得税统一这一竞争性税收政策而言,其政策实施效果还取决于地方政府的运行效率。基于Tang 等[27]编制的各省份政府效率指数,本文通过计算内外资企业所得税统一政策实施前2006 年和2007年的初始平均指数,将各省份均分为政府效率高低两组,然后基于式(2)考察内外资企业所得税统一对不同政府运行效率地区外资企业竞争力的异质性影响。回归结果如表7第(3)(4)列所示。结果表明,内外资企业所得税统一对外资企业竞争力的政策效果在政府效率高低地区之间存在显著差异。其中,内外资企业所得税统一显著降低了政府效率高地区的外资企业竞争力,而对政府效率低地区的外资企业竞争力无显著作用。可能的原因在于,政府效率的高低对于地区企业竞争力有着重要的作用。

6.基于地区市场化程度的异质性分析

我国改革开放的历程实际上是政府放松对经济的管制、逐步建立市场经济体制的历程。尽管我国的市场化改革取得了举世瞩目的成功,但市场化程度存在明显的地域差异。相对于市场化程度低的地区,市场化程度较高的地区由于市场配置资源的功能更为强大,其企业往往能够获得更多的资源支持。因此,内外资企业所得税统一政策对外资企业竞争力的影响可能会降低。如有研究发现,随着市场化水平的提高,政府补贴和税收减免的作用效果均在减小[28]。本文基于樊纲等[29]编制的各省份“市场化指数”指标,计算内外资企业所得税统一实施前2006 年和2007 年的初始平均指数,将各省份均分为市场化程度高低两组;然后基于式(2)检验内外资企业所得税统一对不同市场化水平地区外资企业竞争力的异质性影响,得到如表7 第(5)(6)列所示的回归结果。结果表明,内外资企业所得税统一对外资企业竞争力的政策效果在市场化程度高低地区之间存在显著差异。其中,内外资企业所得税统一显著降低了市场化程度低地区的外资企业竞争力,而对市场化程度高地区的外资企业竞争力无显著作用。

表7 异质性检验估计结果

(二)作用机制分析

前文研究表明,内外资企业所得税统一显著降低了外资企业竞争力,并且这一结论具有很好的稳健性。理论分析部分指出,内外资企业所得税统一可能通过企业资产、企业税负、企业利润以及融资成本等渠道影响外资企业竞争力。基于此,本文将进一步实证检验内外资企业所得税统一如何影响外资企业竞争力。此外,根据国际通用的会计准则,资产贡献率等于“利润总额+税金总额+利息支出”与“企业资产总额”的比值。由此,本文分别以企业资产总额、利润总额、税金总额和利息支出作为被解释变量,基于式(2)对内外资企业所得税统一影响外资企业竞争力的作用机制进行检验。

表8 报告了作用机制的检验结果。第(1)列是关于资产总额的回归结果,核心解释变量DID的估计系数显著为负,说明内外资企业所得税统一显著降低了外资企业的资产总额,表明外资企业由于企业所得税率的提升会逐步减少其对企业资产的投入,与钟炜[2]的研究发现一致。第(2)列是关于利润总额的回归结果,核心解释变量DID的系数并不显著,表明内外资企业所得税统一并未对外资企业的利润产生显著影响。第(3)列是关于税金总额的回归结果,核心解释变量DID的系数显著为负,说明相比于内资企业,内外资企业所得税统一显著降低了外资企业的税金总额。虽然内外资企业所得税统一政策本身提高了外资企业的所得税税率,但由于税金总额这一统计指标中并未包括企业所得税,因此内外资企业所得税的统一显著降低了外资企业的税金总额这一结果是合理的。第(4)列是关于利息支出的回归结果,核心解释变量DID的估计系数显著为负,说明内外资企业所得税统一显著降低了外资企业的利息支出。进一步结合该政策显著降低了外资企业资产总额这一结论可知,资产总额的降低意味着生产规模降低,从而该政策也降低了外资企业税金总额以及利息支出。综上可知,内外资企业所得税统一显著降低了外资企业的资产总额、税金总额以及利息支出,但并未显著降低外资企业所得利润。

表8 机制检验回归估计结果

五、结论及启示

本文以2001—2016 年我国30 个省份(中国香港、澳门、台湾和西藏除外)的面板数据为样本,以2008年内外资企业所得税统一作为公平竞争税收政策的外生政策冲击,首先采用倍差法检验内外资企业所得税统一对外资企业竞争力的影响,其次从分位数回归、企业所有制、地理区位特征、地区经济发展水平、地方政府效率和地区市场化程度等维度探讨了内外资企业所得税统一对外资企业竞争力的异质性影响,最后进一步实证检验其作用机制。研究发现:(1)内外资企业所得税统一显著降低了外资企业竞争力,且得到了一系列印证。(2)内外资企业所得税统一对市场竞争力越强的外资企业的负面影响越大。(3)内外资企业所得税统一未对外商投资企业竞争力带来显著影响,却显著降低了中国港澳台企业竞争力。(4)内外资企业所得税统一虽然显著降低了沿海省份外资企业的竞争力,但对内陆省份外资企业竞争力无显著作用。(5)该政策对经济发展水平高、地方政府效率高以及市场化程度低的地区外资企业竞争力均存在着显著抑制作用,而对经济发展水平低、地方政府效率低以及市场化程度高的地区外资企业竞争力无显著作用。(6)内外资企业所得税统一显著降低了外资企业的资产总额、税金总额以及利息支出,但并未显著降低外资企业所得利润。

基于上述结论,本文得出如下政策启示:第一,加大力度完善竞争性税收制度。虽然内外资企业所得税统一降低了外资企业竞争力,但未降低外资企业的利润。因此,政府不必因“稳外资”等外在因素而放缓完善公平竞争税收制度的步伐,应继续加快推进各类企业公平竞争性税收政策体系的建设。第二,结合各地实际情况,实施差异化的公平竞争税收制度以发挥竞争性税收制度的最大效果。针对经济发展水平高、地方政府效率高、市场化程度低地区外资企业和市场竞争力强外资企业的竞争力受到显著抑制这一情况,政府可以通过座谈会和企业专题调研等形式深入探讨其内因,总结相关原因和潜在问题,有针对性地给予帮助,最大限度地降低竞争性税收政策的负面作用,为引进高质量外资和实现经济高质量发展提供切实保障。第三,在完善竞争性税收政策过程中进一步加强其对企业融资成本的作用。研究发现,内外资企业所得税统一降低了外资企业的融资成本。因此,政府可以继续通过改进竞争性税收政策大力降低外资企业的融资成本,致力于各类企业的公平竞争,通过破除潜在非市场性障碍和维持公平竞争市场环境更好地发挥市场活力,提升企业竞争力。