商品住宅价格与GDP互动效应实证研究

石振武 余璐

摘要:本文引入一般回归和ARMA组合模型以及矢量自回归模型,对商品住宅价格与GDP的互动关系进行实证检验。依据理论逻辑,商品住宅价格从消费、投资和出口三个方面对GDP产生影响,GDP影响房地产市场需求间接作用于商品住宅价格。实证结果表明:GDP上涨1%,住宅价格会上升0806717%;住宅价格每上调1%,GDP会增加1005958%;GDP滞后一、二期对住宅价格影响增强,价格滞后四个时期对GDP作用逐渐减弱;给房产价格一个正向冲击会引发国民经济20多年的震荡。

关键词:商品住宅价格;GDP;组合;矢量自回归模型

中图分类号:F2933文献标识码:A

改革开放30多年来,国民经济快速蓬勃发展,截止2011年GDP均保持9%以上的上升速度,造就了举世闻名的“中国奇迹”。自我国城镇居民住房制度改革以来,房地产业突飞猛进地发展在推动我国GDP提升过程中一直扮演着举足轻重的角色。但伴随房地产的快速繁荣,一些亟待解决的房地产问题也接踵而至。特大城市以北上广为例,其平均房价已超过了某些国际大都市,存在极高的泡沫化风险;而中小城市如鄂尔多斯,供给过度,大量楼房无人购买,形成了所谓的“鬼城”。2008年美国爆发的次贷危机给我国处于高位运行中的房地产经济拉响警报的同时,也成功地将房地产价格推向了社会广泛关注的焦点位置。国家房产政策连续变更,从2011年的“新国八条”到2012年的首套房回归基准利率,2013年房地产市场步入大调整时期的“国五条”,再到2015开年一系列“救市”政策的出台,使得各地房地产价格跌宕起伏,进而导致居民对未来房价走势感到迷茫。

近十几年中国经济的发展中,地方政府多是把考核GDP增长的指标落在了房地产行业上,一定程度上形成了“高房价-房地产快速发展-GDP高速增长”发展模式的惯性,但高房价的房地产兴盛事实上造就了多少GDP的升高?本文将以哈尔滨市为例探讨房地产价格与GDP之间的相互作用机制,通过科学的定量研究方法准确分析两者的影响途径及程度。

一、文献回顾

梳理现有的房地产价格与宏观经济相关性方面的文献,发现首先大部分研究所选取的房地产价格数据样本均是基于全国范围的,忽略了房地产价格具有区位性的特点,全国性的数据并不能真实全面地反映各个地方的房价水平,进而减弱了研究的现实意义。其次鉴于搜集到的房地产价格和GDP相关数据多来源于统计局报表或者数据库,容易出现统计数据缺失和数据不具有可比性的情况,只有少数学者在实证分析前进行了数据处理的工作,例如胡胜和刘旦(2007)[1]、王西军和刘传哲(2007)[2]利用CPI指数对房地产价格和GDP进行了修正,并通过取自然对数的方法以消除时间序列中方差随解释变量变化的情况。依据国家统计局发布的统计制度,统计月报中的房地产报表通常不提供1月份的数据,顾海峰和张元姣(2014)[3]在研究货币政策与房地产价格调控关系时,利用当年的房地产价格月度平均值来填补1月份的数据样本。同时,国家还规定自2004年1月1日起,不再对外公布月度GDP数据,杨俊杰(2012)[4]为扩充所需的GDP样本容量,将季度数据转换至月度数据。为保证房地产价格前后时期数据具有较高的可比性,李芳和李秋娟(2014)[5]在分析人民币汇率与房地产价格关系时,运用Census-X12法剔除了房地产数据季节因素的影响,黄少安(2012)等人[6]利用固定资产价格指数将名义房地产价格转换为2000年不变价的真实价格。另外,国内学者虽然通过定量方法,主要基于VAR模型与脉冲响应分析,知晓GDP起伏会影响房价的变化,利于把握房价未来趋势,同时,房价涨跌也会反映国民经济的情势,但结果仍停留在宽泛的定性层面,没有给出一个明确的有关影响大小的结果,故此类定量的研究还需进一步深入。

综上所述,为弥补以上研究的不足,本文针对商品住宅房地产价格与GDP相關性问题进行探讨和研究,在理论上分析两者之间的效应关系的基础上,以哈尔滨市为例,对实地调研所获数据进行细致的预处理,建立一般回归和ARMA混合模型以及VAR模型以量化其关系。

二、理论分析

分析住宅价格与GDP互动效应的作用途径和机理,不仅是本文进一步展开实证分析的理论逻辑,也是对实证结论的理论诠释。

(一)GDP对商品住宅价格的影响

房地产价格是由市场供给与需求关系直接决定的,商品住宅价格也不例外,GDP只作为其他影响因素之一间接作用于房地产价格的涨跌。房地产需求可分为两类,消费需求是人们为了“居者有其屋”的目标或者改善已有住房条件而引发的房产购置需求,投资需求是购房者期望通过租售房屋的途径,当房屋升值时,上涨租金或者房价,以获得回报和收益的需求,其类似于金融市场的正反馈交易行为,易出现羊群行为,投资者习惯性地“买涨杀跌”,继而推动房价朝预期趋势聚拢。从宏观角度上看,GDP可代表国民经济发展形势,当GDP升高时,城镇化进程加快,居民收入增加,对未来收入和前景持积极态度,提升了对房地产资产的风险偏好,必定会激增有关房地产的消费和投资需求,但因为住宅本身建设周期较长的特点,供给存在一定的滞后性,必然导致住宅价格的上涨,具体影响过程见图1。

(二)商品住宅价格对GDP的影响

GDP作为国民经济的代表指标,经济学上常把消费、投资、出口喻为拉动其增长的“三驾马车”。房地产作为一种消费品、投资品以及典型的非贸易品,可以从以上三个方面对GDP上升展开分析。从消费方面来讲,当商品住宅价格升高时,居民所拥有的不动产—房地产实际价值扩大,根据财富效应理论,家庭购买力提升,其会在总消费开支方面投入加大,从而促进国民经济中各产业对不同消费品的生产,以增加GDP的产值。从投资层面分析,传统经济学理论的托宾Q效应证明了货币通过资本市场间接作用于投资的可能性,进而可解释商品住宅资产价格提高,Q值变大会促进投资扩大的现实。投资作为房价对实体经济产生效用的重要方式,当房地产价格上涨时,房地产开发商和潜在的房地产个人投资者会出现“似货币幻觉效应”,相信房价会持续上升,提高了期望的盈利预期,进而带动了房地产以及相关行业的投资增加,使得GDP增加。以出口角度来看,当房价上涨,地产企业会加快对房地产项目的开发,引起了房地产建设所需建筑材料的大量生产,例如一些钢材企业扩大生产量,一些非建筑材料生产企业改变产品加入到建材行列中,这使得建材市场严重饱和,出口剩余材料成为建材企业不错的应对方法。

但从理论上初步比较GDP与房价之间相互作用大小,可大致判断房价对GDP的影响效应更大。因为根据费里德曼的持久收入假说,将居民稳定的薪资报酬和对未来薪资的心理预期视为持久性收入。自改革开放以来,国民经济的市场份额接连扩展,国内生产总值持续增加,居民的收入虽快速增长,但由于物价的飞涨,使得实际的持久收入并未大幅增加,而居民是否买房主要是由持久收入决定。同时商品住宅价格对GDP的影响根据投资方面的乘数理论,商品住宅价格上涨使得社会总投资扩张,而投资变动会以其变动倍数带给国民经济的增长。

三、实证分析

(一)样本与数据处理

本研究以哈尔滨市商品住宅价格与GDP的相关性为目的,选取2002年1月至2015年6月的月度数据为样本,共162组。笔者从哈尔滨市统计局所编制的统计月报中搜集到各月累计商品住宅销售额、商品住宅销售面积以及季度GDP的相关数据。但依据国家统计局报表制度规定,公布的房地产报表不提供1月份的数据,为了保证样本数据的完整性,本研究利用1-12月份累计商品住宅价格平均值来替代2002年到2005年1月份的缺失,使用哈尔滨住宅销售价格指数①估算2006年以后统计缺失的部分数据,其余房地产价格数据根据各月商品住宅价格=当月商品住宅销售额/当月商品住宅销售面积计算得到,并用P表示。同时,国家统计局要求自2004年1月1日起,各地区不再对外公布月度GDP数据,为满足GDP样本容量充足,笔者利用Eviews60软件在对已获取的季度GDP时间序列进行Census-X12季节调整的基础上,通过Quadratic-match sum进行了月度分解,最大化地降低了出现误差的概率。此外,鉴于国统局从2011年1月起实施新的《住宅销售价格统计调查方案》,该办法大幅度调整商品住宅价格的统计方法,使得2011年以后的房地产数据与以往数据具有不完全可比性, 故本研究在剔除价格因素影响时,选定2010年12月为基期。利用国家统计局官网和《中国经济景气月报》的36个大中城市居民消费价格指数表中所记录的居民消费价格总指数,分别对哈尔滨地区的商品住宅价格和GDP数据进行了修正,为消除时间序列中存在的异方差现象和季节因素,对GDP和P取对数,表示为LGDP和LP,并对LP进行季节调整,样本数据基本处理结果见图2。

(二)单位根检验

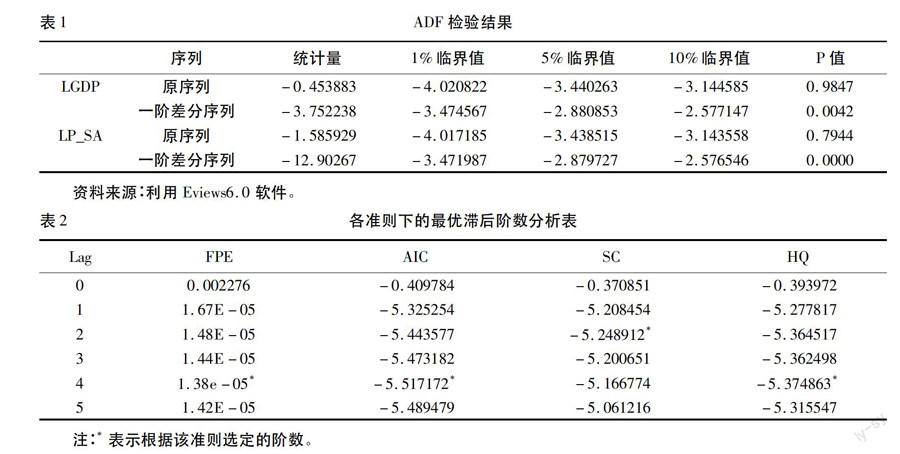

为保证建立模型的有效性,本文采用ADF單位根检验法判断序列LGDP和LP_SA是否平稳,检验结果如表1所示。根据表1结果可以看出,在1%的显著性水平下,LGDP和LP_SA的原序列ADF绝对值均小于临界值且概率P大于001,拒绝了不存在单位根的原假设,即为非平稳序列;相反地,两序列的一阶差分序列ADF绝对值均大于临界值且概率P小于001,则可认为序列平稳且不含有单位根,即序列LGDP与LP_SA是一阶单整,可能存在长期稳定的协整关系。

(三)商品住宅价格与GDP的协整关系

通过对两序列构建一般回归模型,以准确分析两序列之间的长期关系。

同理鉴于公式(3)序列之间存在自相关问题,在回归干扰项中加入ARMA(6,0)模型来修正,修正后的残差et检验合格,量化了商品住宅价格起伏对GDP影响的长期均衡关系,即房价每上调1%,GDP会增加1005958%。综上所述,GDP受商品住宅价格震荡的敏感性要稍高于房价受GDP波动的效用,同时也说明了影响房价的因素很多,GDP只是其中一个,而对于GDP,商品住宅可同时在推动其变化的消费、投资和进出口三方面产生一定效用。

(四)VAR分析

1.最优滞后阶数p的确定。不同滞后阶数的选择对模型估计的拟合效果有重要影响。本研究样本容量T=162,最大滞后阶数设定为5②。本研究运用Eviews60软件,根据FPE、AIC和Hannan-Quinn准则③,得出最优滞后阶数为4,具体结果见表2。

2.建立VAR模型。VAR模型是一种基于数据统计性质包含多个方程的非结构化模型,其建模思想是充分利用内生变量滞后值来构造函数,可以从随机扰动对变量系统的动态冲击角度,准确分析经济冲击对经济变量的影响。

根据上述分析所确定的最有滞后期,建立LGDP与LP_SA变量滞后四期的VAR模型,结果如下:

两方程的拟合效果显著,优度分别达到了R2LP_SA=0914188,R2LGDP=0989324。模型的特征根倒数的模均小于1,且各个方程的残差序列全部满足服从正态分布,不存在自相关和异方差的要求,同时整体模型的对数似然函数值较大(4547452),AIC(-5528420)和SC(-5179517)值较小,充分显示出所建立的VAR模型具有稳定有效以及解释能力强的特点。由上述方程可知,显著影响哈尔滨商品住宅销售价格的因素有价格的滞后项和第一到二滞后期的地区生产总值。其中,第四滞后期的商品住宅价格对当期价格的影响最大,系数为0274940,其余三个滞后期价格随时间延伸影响依次减弱,从数值上表示即期商品住宅销售价格约1/4可以用过去价格来解释,说明房地产市场存在显著的正反馈交易行为,容易造成房价的持续相同波动。相反地,GDP滞后一、二期随时间影响则增强,且呈正负交替,滞后一期GDP对房地产价格有负向影响,系数约为016,滞后二期GDP对房地产价格有正向影响,系数约为029。另外,哈尔滨地区生产总值主要依赖于其滞后项,商品住宅销售价格波动对GDP影响除滞后三期为负向影响外,其余全部为正向影响,且随时间的递推而逐渐减弱。虽然滞后三期房价对GDP的影响系数仅为0018,但也可以在一定程度上证明房地产价格的上涨可能会抑制地区生产总值的增长。

3脉冲响应函数分析。图3和图4中,横轴表示以月度为单位的冲击作用的滞后期数,纵轴表示除受冲击变量以外的剩余变量响应的具体数值,实线描绘了脉冲响应函数的走势。

图3清晰地显示了当住宅价格受到一个正向单位标准差的冲击时,国内生产总值则即刻逐渐增大,其中前三期增长速度明显快于第5期到7期的速度,第27期时达到峰值后开始下降,随着时间的流逝,并趋于0。根据上述走势可以大致估算,给商品住宅价格一个正向冲击,宏观经济会引起大约20多年的变化,这基本符合由美國经济学家提出的库兹涅兹经济周期。商品住宅价格突然上涨会在一段时间内出现明显的“财富效应”,使得拥有房产的居民心理上会感觉自己富有,进而扩大消费,这在一定程度上促进了地区生产总值的增加。

图4准确地呈现了对于GDP的一个单位正向冲击,由于房价变化具有较强的惯性,故在第1期并没有给予响应,而是导致其以第1期为开端,直接下降到第2期的一个负值,紧接着逐步表现为上升趋势,但期间有小幅度的上下波动,直至第28期达到最大值后开始下降,随时间的推移,政府不断出台房地产调控政策,导致房地产投资趋于理性化,且同时房地产更进一步向市场化迈进,使得商品住宅价格的响应渐近为0。由于1期代表一个月,相较于价格衰减的过程,其上升期则相对短暂,这符合房地产作为一种消费品,人们对于购买出售房地产短期内存在荆轮效应,易产生上升变化。

四、结论

本文以商品住宅价格与GDP的互动关系为研究视角,分别从理论分析和实证检验方面对两者进行剖析。

(一)GDP对商品住宅价格的影响

理论分析:商品住宅价格是由市场供给与需求关系直接决定的,GDP只是间接作用于它的涨跌;当国民经济形势良好,居民收入和心理预期提高,间接引起房地产市场的消费和投资需求迅速增加,但由于供给存在一定的滞后性,导致房地产价格的上涨。实证检验表明:依据建立的一般回归和ARMA组合模型可知,GDP每上升1%,房价涨幅达0806717%。通过VAR模型得出,显著影响哈尔滨房价的因素有自身滞后项和GDP的滞后一、二期。即期商品住宅销售价格的1/4左右可以用过去价格来解释,滞后一期GDP对房地产价格有负向影响,强度大致为016,滞后二期GDP为正向影响,强度约是029。从脉冲响应函数可得,对于GDP的正向冲击,商品住宅价格前28期以上升为主期间有小幅度的上下波动,随时间的推移,政府接连出台房地产调控政策,导致房地产投资趋于理性化,且房地产向市场化迈进,使得响应渐近为0。

(二)商品住宅价格对GDP的影响

依据理论分析:消费方面,根据财富效应理论,房价上涨,家庭消费增多,提高了国民经济产业不同消费品的产值;投资方面,托宾Q效应和“似货币幻觉效应”解释了房地产资产价格上涨,托宾Q值变大会促进投资扩大的现实;出口方面,房价上涨引发地产建设所需建筑材料的大量生产,建材市场严重饱和,会促进剩余建材的出口。实证检验表明:依据建立的一般回归和ARMA组合模型可知,商品住宅价格每上调1%,GDP会增加1005958%。通过VAR模型得出,房价波动对国内生产总值效用除滞后三期为负向作用外,其余全部为正向作用,且随时间的递推而逐渐减弱。虽然滞后三期房价对GDP的影响系数仅为0018,但也可以在一定程度上证明房地产价格的上涨可能会抑制地区生产总值的增长。从脉冲响应函数可得,给商品住宅价格一个正向冲击,宏观经济会引起20多年的变化。

(三)两者关系效应的比较

根据费里德曼的持久收入假说和投资方面的乘数理论分析,商品住宅价格对GDP的影响要较大于GDP对商品住宅价格的效应。实证检验的估计系数也证明了上述推断。

注释:

①哈尔滨住宅销售价格指数从《中国经济景气月报》的70个大中城市的房地产销售价格指数表中获得。

②国外应用文献中,对于最大滞后阶数通常设定为T[SX(]1[]3[SX)]。

③张晓峒、郑妍妍(2010)指出模型旨在提高预测精度时,应以AIC和FPE准则为确定最有滞后阶数的依据;对非大样本,考虑脉冲响应估计精度较高时,应以FPE和HQ准则为确定依据。

参考文献:

[1]胡胜,刘旦.经济增长与房价波动的相关性研究[J]. 中国物价, 2007(12):29-32,9.

[2]王西军,刘传哲.我国房地产价格与GDP关系实证分析[J]. 科技导报, 2007,25(8):61-64.

[3]顾海峰,张元姣.货币政策与房地产价格调控:理论与中国经验[J].经济研究, 2014(S1):29-43.

[4]杨俊杰.房地产价格波动对宏观经济波动的微观作用机制探究[J]. 经济研究, 2012(S1):117-127.

[5]李芳,李秋娟.人民币汇率与房地产价格的互动关系——基于2005-2012年月度数据的MS-VAR模型分析[J].国际金融研究, 2014(3):86-96.

[6]黄少安,陈斌开,刘姿彤.“租税替代”、财政收入与政府的房地产政策[J]. 经济研究, 2012(8):93-106+160.

Abstract:This article introduced the general regression,ARMA combined model and VAR model for conducting empirical test on the interactive relationship between commercial housing price and GDP. According to theoretical logic, commercial housing price has an impact on GDP from three aspects of consumption, investment and export, while GDP influencing the real estate market demands has an indirect impact on commercial housing price. The empirical results show that when GDP increases 1 percent, commercial housing price will rise 0806717 percent; commercial housing price adds 1%, GDP will grow 1005958%; lagged one, two periods of GDP gradually heighten housing price and lagged four periods of housing price gradually weaken GDP; if commercial housing price is given a shock,it will cause macroeconomic changes over 20 years.

Key words:commercial housing price; GDP; combined; VAR Model

(责任编辑:严元)