财政波动风险与保险平滑机制:以地震灾害救助为例

许 闲,张涵博,陈卓苗

(1.复旦大学 经济学院,上海200433;2.中国工商银行 金融市场部,上海100140;

3.复旦大学 中国保险与社会安全研究中心,上海200433)

财政波动风险与保险平滑机制:以地震灾害救助为例

许闲1,张涵博2,陈卓苗3

(1.复旦大学 经济学院,上海200433;2.中国工商银行 金融市场部,上海100140;

3.复旦大学 中国保险与社会安全研究中心,上海200433)

摘要:文章基于我国重大地震灾害易引起财政剧烈波动的现实背景,借鉴国际上普遍采用的保险机制替代财政救灾的方式,根据我国地震相关历史数据,通过构建地震灾害财政救灾支出负担的积累模型,模拟了在不同保险金额下2014-2020年我国地震灾害财政积累救灾支出负担的变动情况,并以此检验保险如何平滑财政波动风险的事例。研究结果表明:政府购买保险可以有效地平滑财政救灾支出的波动性风险,且波动性与保险赔付呈反向关系。在98%的置信区间与10%的赔付率下,100亿元保额的地震保险可以使财政积累救灾负担的上下界各有0.8%和1.2%的下降,而1 000亿元保额则可以基本消除财政救灾支出的波动性风险。文章研究表明,建立巨灾保险制度可以促进我国经济的稳定运行,有助于政府优化灾害管理、提高救灾效率、发挥市场功能和尽快建立巨灾保险体系。

关键词:地震灾害;巨灾保险;财政支出;波动风险;保险分摊机制

一、引言

国家财政是国民经济生活的重要组成部分,是国家宏观调控的重要手段。国家财政的平稳有序运行对国民经济的繁荣稳定有着重要的意义。在面对一些突发的、难以预期的大额财政支出,如自然灾害的灾后救助时,政府需要在短期内紧急筹措大量资金,这会给财政运行带来波动性风险,严重的可能会引发国家安全。①2010年海地地震造成7 750百万美元的损失,超过了海地当年全国6 495百万美元的GDP总量。如果能通过保险机制转移财政救灾支出负担,则可以有效平滑财政波动性风险,促进社会经济稳定。

以地震灾害救助为例,我国作为世界上地震灾害最多、受灾最严重的国家之一,主要的灾害救助均由政府财政负担。20世纪,中国因地震死亡的人数占全球地震死亡总人数的49.2%;②20世纪全球地震死亡人数为120万,其中中国占59万(张培震,2008)。世界上所有的陆地地震中,约有35%的7级以上地震发生在中国(张培震,2008)。仅2013年一年我国就发生了14起成灾地震事件,造成了294人死亡,15 671人受伤,直接经济损失995亿元,是20年来仅次于2008年的第二大损失年份(中国地震局,2014)。相较于其他自然灾害,地震具有发生概率低、损失规模大、灾损集中度高和难以预测等特点,严重的地震灾害往往会对受灾地区甚至国家造成毁灭性打击。

国际上灾害救助资金主要来源于政府支出、社会慈善捐助和商业保险,其中商业保险赔付约占灾害救助资金的1/3(郑功成,2013)。我国的救灾资金以政府支出为主,而保险赔付严重缺位。在汶川地震中,根据国家审计署(2008)的信息披露:截至当年11月底,中央和地方各级财政安排抗震救灾资金1 287.36亿元,国内外捐赠款物640.91亿元。而根据中国保监会(2009)的统计,汶川地震中保险业的赔付为16.6亿元,仅占汶川地震直接损失的0.2%左右。由于捐助有非常大的不确定性,*社会对规模较小的自然灾害往往重视不够,因此其捐助也会相对较少。在保险缺位的情况下,政府财政支出就成了我国灾害救助的主要资金来源。财政救助具有效率高、反应快的特点,在灾害救助与灾后重建中能迅速到位并发挥作用。然而由于地震灾害的不可预见性,在编制年度财政预算中并不能预计当年救灾支出的数额,因此在发生严重灾害时往往需要压缩其他方面的财政支出用于救灾,地震灾害救灾支出的波动风险会干扰财政预算的实施和国民经济的正常运行,超大灾害甚至会影响及时的灾害救援与重建。

通过巨灾保险平滑地震灾害造成的财政波动性风险有着重要的经济学意义。一方面,保险作为国际通用的灾害风险管理的工具,在转移巨灾风险和提高救灾效率上有着重要的作用。巨灾保险将自然灾害损失从受灾者转移到保险公司,保险公司运用大数法则平衡损失风险,可以有效降低巨灾造成的经济损失和保障灾民利益。一般而言,在损失发生后,保险公司的理赔可以在较短时间内完成,巨灾保险赔付可以较迅速地到位,从而有力地支持灾害救助与灾后重建。此外,保险公司通过再保险和巨灾证券等机制,可以将巨灾风险损失进一步转移、分散到全球保险业和其他金融市场中,从而显著减少自然灾害损失对一国经济的冲击。同时,平滑国家财政的波动性对我国而言也具有非常重要的实际意义。国家财政的稳定对国民经济的平稳运行至关重要。由于自然灾害发生的不确定性,在我国以财政支出为主要救灾资金来源的条件下,灾害发生后只能通过改变已有的财政计划,动用其他领域的资金进行救灾,这不仅会限制财政政策的有效性,也会干扰国民经济的稳定。在我国进入经济新常态,财政收入增速逐渐放缓的形势下,自然灾害对国家财政造成的波动性将会产生越来越大的负面作用。因此,通过巨灾保险机制,平滑我国自然灾害造成的财政波动性风险,意义十分重大。

本文研究中国地震灾害财政救助的波动性风险,并探讨如何运用保险机制平滑这一风险。国发[2014]29号文《国务院关于加快发展现代保险服务业的若干意见》(也称为“保险业新国十条”)明确指出“将保险纳入灾害事故防范救助体系”,政府未来将利用保险手段发挥市场在灾害救助资源配置中的作用,政府购买保险成为其中一项手段。本文首先通过地震灾害救灾负担的积累模型衡量地震灾害积累救灾负担的波动性;其次探讨如何运用保险分摊机制替代现有的财政救灾支出,平滑财政波动性风险;最后在前期研究的基础上,构建了中国年度地震损失的分布,并测算出了这种保险分摊机制的纯保费,通过计算机模拟生成了在不同保险覆盖的情况下,我国2014-2020年地震灾害积累救灾支出的波动情况。本文研究发现,保险机制可以有效平滑由地震灾害带来的财政波动性风险,并且波动性风险与巨灾保险赔付成反向关系。在98%的置信区间下,100亿保额的地震保险覆盖可以使财政积累救灾负担的上下界各有0.8%和1.2%的下降,而当保险覆盖达到1 000亿元时,财政积累救灾负担的上界和下界将收敛成为水平直线,可基本消除财政救灾支出的波动性。

本文的研究表明,政府通过购买巨灾保险将部分灾害救助职能转移给市场,具有重要的意义。2008年汶川地震发生后,为了在短时期内筹集巨额的救灾资金,我国不得不从其他领域调集财政资金,当年中央国家机关的公用经费支出一律比预算减少5%,用于抗震救灾;当年中央财政救灾支出约是2007年的7.5倍。自然灾害所造成的财政支出波动会干扰宏观经济的稳定运行,从而造成更大的间接损失。政府购买巨灾保险对政府、保险市场、受灾群众以及全社会都有着积极的意义。对政府而言,购买巨灾保险可以显著平滑灾害对财政造成的波动,使得国家财政稳定运行,并能将灾害风险分散转移到金融市场中,通过市场的力量避免在灾害发生后短时间内筹款困难的情况;对保险市场而言,我国保险业目前在灾害救助中的作用比较微弱,巨灾保险的推行可以为保险业打开新的市场,促进保险业的发展;对灾区群众而言,通过巨灾保险这种市场化的方法可以使救灾资金短时间内迅速到位,从而有力地支持灾区的灾后救助与恢复重建;对全社会而言,巨灾保险机制为灾害风险提供了进一步的保障,可以显著减少灾害对宏观经济的冲击,从而促进社会的繁荣稳定。

二、文献综述

财政政策是国家宏观经济调控的重要工具,经济与财政政策波动具有很大的相似性和互扰性(李永友,2006)。国家财政政策的调整将影响财政收支,进而影响宏观经济。比如郭玉清(2007)采用HP滤波方法发现我国财政周期性波动中的财政赤字波动对宏观经济产生了明显的稳定效应;晏艳阳等(2013)使用1981-2012年我国27个省的面板数据,研究了我国财政支出波动与居民消费波动的关系,发现财政支出波动与居民消费波动有显著的正相关关系。因此,作为国家宏观调控的重要工具,保证财政收支不受突发事件影响而出现大幅波动是宏观经济发展的需要和国家财政管理的重要内容,减少财政波动风险成为预防政府财政危机的重要途径(Gamage,2010)。保险是常见的减少财政波动风险的市场机制,Mendonça和Pessanha(2014)以巴西为例,研究了财政购买保险对公共债务管理的影响,认为保险机制可以显著减少公共债务的波动性。

政府救灾为检验财政波动风险和探索平滑风险机制提供了良好的窗口。巨灾的发生不仅造成政府财政收入的减少,同时灾害救助与重建又会进一步增加财政支出(Noy和Nualsri, 2011),双重影响加剧了财政波动的风险。Dahlhamer等(1998)通过分析1994年发生在美国洛杉矶的NorthRidge地震对经济的影响,指出救灾与灾后重建造成的大量债务将给政府财政造成持续性的负担;自然灾害对发展中国家的财政冲击将更加严重,Noy和Nualsri(2011)通过分析不同国家受灾前后财政季度收支状况的面板数据,发现发展中国家灾害发生后会出现其他方面财政支出的紧缩,扰乱一国原有的财政计划。类似中国这样主要依靠国家财政进行救灾的国家(冯俏彬等,2011),重大灾害的救助可能会引起国家财政的波动性风险。而保险机制可以有效地在地理和行业上分散巨大灾害损失与政府的救灾负担,发挥社会的公共管理功能。2013年全球自然灾害所造成的1 350亿美元损失中,保险赔付覆盖了350亿美元的损失,约占总损失的26%(Munich, 2014),保险赔付机制的发挥可以有效地减少政府救灾的财政负担以及由此可能造成的财政波动性风险。

随着重大自然灾害的频繁发生,越来越多的政府运用保险进行灾害救助的方式,即巨灾保险中的公共部门与私人企业合作模式(PublicPrivatePartnership,PPP)(Kunreuther,2008)。有一种理论认为,政府进行灾害的财政救济类似于政府对外的一种负债,这个债务可以通过保险的方式进行分担(Borensztein等,2005)。在国际上已经有许多政府通过保险机制分担巨灾风险的实践。墨西哥于1996年设立了自然灾害基金(FONDEN),该基金由国家财政定期注入资金,在灾害发生时代替国家财政进行救灾支出(Martinez, 2005)。2006年,在世界银行的领导下,加勒比海各国成立了加勒比地区巨灾风险保险机制(CaribbeanCatastropheRiskInsuranceFacility,CCRIF),在一国受到自然灾害时,该机制可以快速向该国政府提供流动性支持用于救灾(Ghesquiere等, 2006)。目前,国际上已有研究表明,巨灾保险可以显著提高国家财政在面临自然灾害时的稳定性。Borensztein等(2009)以中美洲国家伯利兹为例,设计了存在巨灾保险时,在飓风灾害的影响下伯利兹公共债务与GDP占比的积累模型,并用计算机模拟了不同保险赔付限额下2000-2020年债务占比的波动情况,表明巨灾保险可以显著减少债务占比的波动性,促进国家财政的稳定。但是,也有研究发现政府缺乏购买保险的动机,因为政治周期使得购买灾害保险往往自己在任期间不能受益,而继任者受益(Cummins, 2006)。另外,政府购买保险虽然可以减少救灾支出对财政波动性的影响,但是对地震灾害较少的年份,保费支出可能对政府的财政支出造成负担,从而使波动性的减少并不明显。因此,建立合理的保险分摊机制,适度购买保险对稳定地震灾害救济的财政波动性风险显得非常重要,这也是本文重点探讨和试图解决的关键问题。

当前,我国关于自然灾害对财政的影响以及巨灾保险作用方面的定量研究较少,缺乏类似Borensztein等(2009)关于保险机制下自然灾害对财政波动影响的定量研究。这一方面是因为我国现有关于地震灾害的数据相对有限,另一方面是因为我国当前地震保险发展落后(许闲,2008)。本文借鉴许闲和张涵博(2013)的地震超概率曲线研究,构建了中国年度地震灾害损失超概率曲线,测算不同赔付限额下地震巨灾保险的纯风险保费,同时建立了我国地震巨灾保险与救灾负担积累模型,将研究拓展到我国地震灾害对财政稳定性影响的领域,并模拟分析了这一模型下保险机制对我国2014-2020年积累救灾负担的财政波动风险的平滑效果。

三、我国自然灾害与灾后救助

(一)灾害救济对我国财政波动风险的影响分析。近年来,随着我国经济社会的快速发展和科学技术的进步,一方面,全社会的防灾减灾意识、技术和能力都有了显著的提升,我们有更大的实力来应对自然灾害;但另一方面,随着财富的积累和经济活动范围的扩大,巨灾风险暴露和灾害造成的损失也在不断地增长。总体而言,由于气候变化以及全球地质活动进入活跃期的影响,极端灾害事件在我国发生的概率有不断增加的趋势,灾害损失和救灾投入也越来越高。

由表1可见,*即便剔除汶川地震这样的极端值,经过通货膨胀调整后,年度自然灾害损失仍呈现出逐渐扩大的趋势。进入21世纪后,我国每年自然灾害损失总额呈现出不断增加的趋势,而且有非常大的波动性:2008年由于汶川地震造成了超过8 000亿元的巨额损失,当年全年自然灾害损失总额是损失最小年份2004年的将近8倍。但我国国内生产总值一直保持了较快平稳发展的趋势,在损失最严重的2008年,GDP增长率虽然有所下降,但这更多的是由国际金融危机造成的。与小国相比,我国有足够的能力和经济实力来应对严重的自然灾害。此外,自然灾害损失占国内生产总值的比率波动也十分剧烈。整体而言,2000-2012年自然灾害损失的平均增长率接近于国内生产总值的平均增长率,说明我国在经济快速发展的同时,自然灾害损失风险也在同步扩大。

由于自然灾害损失的不断增加,我国政府在救灾方面的投入也不断加大。由表2可见,进入21世纪后,我国自然灾害的中央财政救助比率呈现出不断上升的趋势,中央财政救灾投入增速远高于自然灾害损失的增速,这说明伴随着经济的快速发展,我国财政收入也迅速提升,这使得在遇到自然灾害时政府可以调动更多的资金和资源投入到救灾和灾后重建之中。需要说明的是,救灾支出有一定的滞后性,部分灾后重建资金可能会在灾害发生数月或一年后再投入到灾区。比如,2009年救助比率达到了7.89%的最高值,这主要是由于部分汶川地震的重建资金在2009年划拨造成的。

表1 2000-2012年中国经济增长

资料来源:《中国统计年鉴(2013)》,《中国民政统计年鉴(2001-2013)》。

自然灾害的发生和损失具有非常大的不确定性,政府很难在每年编制财政预算时确定当年度地震灾害救助预算的规模,而必须在灾害发生后再投入资金。为了应对这些预算外的支出,政府需要从其他领域调用资金。在目前主要依靠财政支出进行灾害救助的情况下,自然灾害损失会对我国财政运行造成非常大的波动风险。因此,通过保险手段平滑灾害损失带来的财政波动性风险,在我国非常具有现实意义。

表2 2000-2012年政府救助与自然灾害损失比较

资料来源:《中国社会统计年鉴(2013)》,《中国民政统计年鉴(2001-2013)》。

(二)灾害救助的国际比较。一般而言,灾害发生后的救助资金主要来自三个方面:政府财政拨款、社会捐赠和保险赔付。我国以财政拨款与社会捐赠为主,保险赔付在灾害救助中的作用非常有限,近年来历次重大地震灾害中保险赔付资金占地震损失的比例均不到1%。财政拨付与社会捐赠在救灾中均有着一定的局限性:在发生大灾时,财政很难在短期内筹集足够的资金以应对巨额的灾害损失,财政资金的调拨也会对宏观经济运行造成显著冲击;而社会捐赠则受宣传力度和受灾情况等多方面因素的限制,且资金到位较慢。相较而言,保险赔付资金到位较快,并可以在金融市场上转移和分散巨灾风险,从而能够有效减少灾害对宏观经济的冲击。目前,保险已在国际灾害救助中发挥了非常重要的作用。根据慕尼黑再保险的数据,2012年全球自然灾害造成的总损失为1 700亿美元,其中保险覆盖了约700亿美元的损失。

保险业在国际上参与灾害管理的实践中,主要有三种主流模式,分别是:纯商业保险模式、强制保险模式和联合保险模式。纯商业保险模式完全依靠商业保险公司,通过其提供市场化的保险产品和服务来分散和转移灾害风险,从而帮助投保人实现灾害管理。纯商业保险模式主要依靠市场机制的调节,是保险业进行灾害管理的最基本模式。由于承保因灾害造成的财产和人身损失是保险业所设立的初衷之一,因此纯商业保险模式也是保险业自身的核心业务之一。纯商业保险模式有着一定的优势,对一些比较常见、发生频率较高的灾害而言(如交通事故和火灾等),由于发生概率比较容易测定,同时单起灾害损失规模比较可控,因此商业保险公司提供此类保险的动机比较充足,市场效率也比较高。但是,对地震和飓风等“小概率高损失”风险,完全依靠市场机制则会使保险公司面临着市场需求不足、费率计算不准和偿付能力欠缺等问题。因此纯商业保险模式存在一定的局限性。

强制保险模式是依靠国家立法来实现灾害风险向保险公司的分散和转移。强制保险模式通常与社会保险类似,诸如义务投保人、承保风险、被保险人和保险人的权利与义务等内容,均由国家通过立法来明确。瑞士的地震保险实践是强制性保险模式的范例。由于瑞士处于欧洲阿尔卑斯山区,境内断裂带分布较多,因此存在着一定的地震风险。2008年地震保险被瑞士政府确认为全国性的强制保险,由瑞士各州的建筑物保险公司负责运营该险种。根据地震强制保险的规定,所有瑞士的建筑物都必须强制投保,对50万瑞士法郎价值的房产,其每年保险费缴纳金额约为50瑞士法郎,保险费率处于非常低的水平,仅为保险价值的0.01%。由于在强制保险模式中,各个地区所面临的灾害风险并不直接与保险费率挂钩,从而可以提高社会的公平和稳定,使得高风险地区不会面临很高的保费负担,低风险地区也可以以可接受的成本来转移灾害风险。这是强制保险模式的一大优势,使其可以比较有效地管理大范围、小概率的严重灾害风险。

联合保险则是由政府与商业保险公司合作,共同管理自然灾害风险。这是目前国际上比较主流的灾害管理模式。在具体实践中,由于各国有着不同的政治、历史和社会等不同国情状况,因此联合保险模式也有着一定的区别。当前比较典型的案例是土耳其的政府运行模式、美国和捷克等国的政府救济模式,以及墨西哥的政府投保模式等。土耳其采用的是以巨灾保险联合体的方式来开展政府与保险公司合作的联合保险,美国和捷克等国实行了在面临重大灾害损失时由政府向商业保险公司提供救济的联合保险模式,墨西哥则采用了政府购买的方式进行巨灾保险管理。

(三)巨灾保险制度的现实意义。国际经验表明,联合模式,即政府与保险公司合作对自然灾害损失进行保障是比较行之有效的巨灾保险模式。政府通过购买巨灾保险,将一部分灾害保障的职能转移给市场,对政府、保险业、灾区以及全社会都有着重要的现实意义。

对政府而言,购买巨灾保险可以减少自然灾害对国家财政的冲击,促进财政和宏观经济的稳定运行。在面临重大突发的自然灾害时,政府有可能需要紧急调集资金用于救灾,这势必会影响财政计划的实施,从而有可能会造成更大的潜在损失。如前文所述,我国在汶川地震时已经面临了需要从其他领域调集财政资金用于救灾的情况。在建立巨灾保险制度之后,保险赔付可以在一定程度上替代政府的财政支出,从而将巨灾风险部分地转移给保险公司,将难以预期的救灾支出转变为较为稳定的保费支出,可以显著平滑因自然灾害造成的财政波动性。

对我国保险业而言,建立巨灾保险制度为保险业打开了新的市场空间。目前,我国保险业在灾害管理中的参与度非常低。汶川地震中保险业的赔付仅占汶川地震直接损失的0.2%左右,远低于国际平均水平。我国是自然灾害频发的国家,巨灾保险有着广阔的市场前景。根据我国2000-2012年年均3 309.4亿元的自然灾害损失测算,如果我国巨灾保险能达到国际上1/3覆盖率的平均水平,则我国每年巨灾保险市场规模将在1 000亿元以上。同时,开展巨灾保险也是我国保险业积极发展社会管理职能,成为社会发展“稳定器”的重要手段。

对受灾群众而言,巨灾保险制度可以提高救灾资金的到位速度,从而提高灾害救助效率。灾害发生后,政府调动其他领域的财政资金用于救灾需要一个过程,而保险公司则可以通过准备金等机制迅速提供流动资金用于灾害损失赔付,在流动资金不足时也可以通过金融市场和再保险等机制迅速得到补充,因此其资金到位速度可以比财政资金更快。救灾资金的实效性对灾区而言非常重要,迅速到位的保险资金可以更好地帮助灾区人民渡过难关,从而提升灾害救助效果。

对全社会而言,巨灾保险制度可以减少自然灾害对宏观经济的冲击,保障社会的繁荣稳定。一方面,政府购买巨灾保险可以减少自然灾害对财政的冲击,促进财政计划的顺利实施;另一方面,巨灾保险制度可以将巨灾风险转移和分散到保险业,并通过再保险等手段在国际金融市场上进行进一步的转移和分散,从而形成了风险的隔离墙,减少了自然灾害的社会负担。

四、理论模型

(一)构建地震巨灾保险与救灾负担积累模型。模型的假设如下:

1.本模型仅考虑地震灾害带来的救灾负担,不包括其他灾害和其他因素造成的救灾支出变化。

2.为了便于衡量,假设每次地震灾害发生后,财政救灾与灾后重建将根据灾害损失的固定比例进行投入,同时灾害保险也将按照这一比例对灾害损失进行赔付,即商业保险赔付可以替代政府用于救灾的财政支出。根据第三部分列出的我国近年来财政救灾投入的救助比例,在本模型中假设救灾投入与灾害保险赔付均为灾害损失的10%。*由于模型假设救灾支出与巨灾保险赔付均采用了同样的固定比例,因此这一比例是1%、10%还是100%都不会影响后续的巨灾保险与救灾负担的波动性分析。2012年全球地震灾害中保险覆盖约占地震损失的10%(Munich, 2013),为了计算方便,同时考虑了实际情况,此处取10%。

3.在政府购买巨灾保险以后,原来政府承担的救灾支出将转由保险公司进行赔付。也即在本模型中,若巨灾保险赔付可达到地震损失的10%,那么政府将不需要对这次地震灾害进行财政救灾。虽然这并不一定完全符合实际情况,但为了简化模型,故采用这一假设。

4.为了更明晰地体现引入地震灾害巨灾保险后救灾负担波动性的变化情况,本模型将在考虑货币的时间价值因素后,衡量在是否引入巨灾保险的情况下多年救灾支出的积累值,而不仅仅是某一年中的救灾支出情况。

5.参考学术界通用的衡量一国债务负担的方法(积累债务总额/GDP),本文提出了积累救灾支出的概念,即一段时间内(例如数年内)救灾支出的累积总额。同时考虑到财政收入相较于GDP受外部因素的影响更大(如税法调整和政策变化等),本模型中采用积累救灾支出/GDP的指标衡量救灾负担的积累和变化情况。

在以上假设下,*本模型剔除通胀因素影响,地震损失数据经过价格指数调整。当没有巨灾保险时,地震灾害救灾负担的积累模型为:

dt=[(1+rt)/(1+yt)]dt-1+Lt

(1)

其中:dt是从某一年开始,第t年的积累地震救灾支出占GDP的比例,rt为当年的一年期定期存款基准利率用于计算货币的时间价值,*考虑到中国政府的信用度,其融资成本可以等同于无风险利率。由于中国利率尚未完全市场化,目前研究中常把央行公布的一年期定期存款基准利率视为中国无风险利率。因此模型中用其来衡量救灾支出的时间价值。yt为当年的GDP增长率,Lt为当年的地震救灾支出(本模型假设为当年地震损失的10%)占GDP的比例。本模型的基本思路是,本年度的积累救灾负担占比相当于上一年度的积累救灾负担占比,经过时间价值与GDP调整,再加上本年度的损失占比。在引入巨灾保险后,地震灾害救灾负担的积累模型变为:

dt=[(1+rt)/(1+yt)]dt-1+Lt+P(A)-It(Lt,A)

(2)

由于dt衡量政府地震灾害救助负担,此部分负担在引入巨灾保险制度后还包括政府自己购买地震灾害巨灾保险的保费,P(A)是政府购买地震灾害保险的保费,It(Lt,A)是当年该保险的赔付金额,两者都是保险赔付限额A的函数。

(二)年度地震灾害损失分布。在以上模型中,若要得出dt的值,需要选定某一年作为起始年进行递推,并根据诸参数的分布生成随机变量,以估计救灾负担的变动范围。其中,rt与yt的分布可以通过检验历史数据得到,而Lt、P(A)与It(Lt,A)的分布则与年底地震灾害损失分布密切相关。许闲和张涵博(2013)采用 “三步走”的方法,通过超概率曲线生成中国年度地震灾害损失分布,并根据历史数据进行了测算。本文仍借鉴以上方法,根据1990-2013年中国大陆地区发生的272起地震灾害损失数据,首先生成单次地震灾害损失的分布,再根据描述性统计和Jarque-Bera检验验证年度成灾地震发生次数属于正态分布,最后使用MonteCarlo方法模拟根据单次分布和次数分布,生成10 000年的中国年度地震灾害损失数据,从而得到年度地震灾害损失分布。*关于此方法的详细步骤、前提假设、数据处理和局限性,本文将不再详述,敬请参阅原文。不同的是,前文研究中将汶川地震作为特殊值去除,本次我们将保留汶川地震,以更好地衡量巨灾保险对消除这种巨额损失事件波动性的作用。

(三)地震巨灾保险定价。在掌握了年度地震灾害损失分布后,可以确定某一年度损失规模的发生概率,并得到在一定赔付限额下的损失期望。假设巨灾保险市场供应充足,并忽略手续费和管理费等额外费用,可以通过损失期望得到保险的净保费,为地震灾害巨灾保险定价提供依据。上文通过MonteCarlo方法得到了m个模拟的年度地震灾害损失总额数据,根据独立同分布的假设,可以认为每一模拟年度损失的出现概率都是1/m,则年度地震灾害损失的期望E为:

(3)

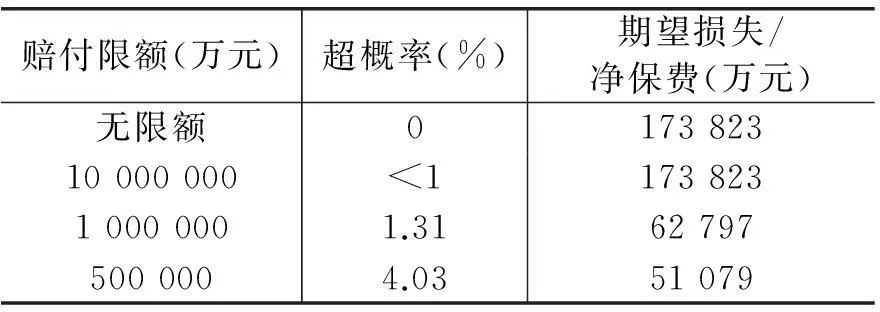

这也是在没有赔付限额的情况下地震损失巨灾保险净保费的表达式。由于保险公司的承保能力受到其注册资本的影响,加之保险定价和承保程度呈正比关系。保险公司一方面为了控制自身的风险,另一方面为了使得产品定价能够被市场所接受,通常将在保险合同中设置赔付限额。如果保险中存在赔付限额A,将K1,K2,…,Ki,…,Km-1,Km从小到大重新排列后,若Kx≤A≤Kx+1(1≤x (4) 五、数据处理与实证分析 这里在建模的基础上,测算是否购买巨灾保险对积累救灾负担波动性的影响。首先,我们将通过数学检验,确定模型的参数所服从的数学分布;其次,将根据1990-2013年中国大陆地区地震损失数据,通过MonteCarlo模拟生成中国年度地震灾害损失的分布,并以此测算出在不同赔付限额下地震巨灾保险的净保费;最后,根据参数分布与保费测算情况,推演2014-2020年积累救灾负担的变动情况,并使用98%置信区间时积累救灾负担的上下界来衡量其波动情况。 (一)确定yt和rt的分布。基于上文,我们使用历年GDP增长率与当年底一年期定期存款基准利率作为救灾负担积累模型中的yt和rt。考虑到我国在20世纪90年代经历了市场经济和分税制等一系列改革,经济增长率与利率都经历了一段异常波动的时期,因此在研究中我们使用1998年以后的数据来研究yt和rt的分布情况。相关数据来源于2013年《中国统计年鉴》。根据以上数据,1998-2013年中国GDP增速与一年期定期存款基准利率的描述性统计见表3所示。 表3 1998-2013年中国GDP增速与一年期定期存款基准利率的描述性统计 我国1998-2013年GDP增速的平均值为9.5875%,标准差为1.8761,说明年度GDP增速分布的波动性比较稳定。样本的偏度为1.0742,说明样本数据有一定的右偏。样本的峰度为3.5106,略微高于标准正态分布,说明样本数据并不呈现“尖峰厚尾”的特征。从直方图及方差、峰度、偏度这些特征值来看,1998-2013年中国GDP增速的分布比较近似于正态分布。进一步应用Jarque-Bera检验其正态性,设立原假设:样本数据服从正态分布。对样本数据计算后得到Jarque-Bera值为3.2512,对应的P值为0.19680.05,因此接受原假设。考虑到过去十几年间的高增速难以一直维持,今后数年中国经济增长率应当会略低于先前,因此可以预计偏度会逐步向0修正。综上,可以近似地认为我国GDP年增长率服从期望为9.5875%、标准差为1.8761的正态分布。 我国1998-2013年每年年底一年期定期存款基准利率平均值为2.6344%,标准差为0.6592,说明利率分布的波动性比较稳定。样本的偏度为1.1301,说明样本数据有一定的右偏。样本的峰度为3.0050,基本等同于标准正态分布。从直方图及方差、峰度、偏度这些特征值来看,1998-2013年中国当年底一年期定期存款基准利率的分布比较近似于正态分布。进一步应用Jarque-Bera检验其正态性,对样本数据计算后得到Jarque-Bera值为3.4057,对应的P值为0.18220.05,因此接受原假设。由此可以近似地认为我国一年期定期存款基准利率服从期望为2.6344%、标准差为0.6592的正态分布。 (二)生成中国年度地震灾害损失分布。这里我们将使用前文所述方法生成中国年度地震灾害损失分布。本文所使用的地震数据样本为1990-2013年中国大陆地区发生的所有造成损失的地震灾害事件(其中绝大部分是里氏5级以上的地震;有些轻微地震虽然震级不大但也造成了损失,因此也被列入样本数据中),包括每次地震造成的直接经济损失和每年总发生的成灾地震次数。其中,1990-2007年的相关数据来自《中国地震年鉴》,*由地震出版社出版的《中国地震年鉴》最后一版的内容只涵盖至2007年的数据,汶川地震后《中国地震年鉴》无再版。2008-2011年的数据来自这期间每年中国地震台网中心发布的《中国大陆地震灾害损失述评》。2012和2013年的数据来自中国地震局网站。这些资料对地震灾害的损失情况有较详细的统计,包括地震等级、发生时间和地点、震源深度、灾区面积、受损房屋面积、人员伤亡情况和直接经济损失等。以上数据的统计方为中国国家地震局及各级地方地震局,来源可靠。参考许闲和张涵博(2013)的方法,并将地震损失数据更新至2013年,同时根据固定资产投资价格指数消除了通货膨胀的影响,*地震所造成的损失主要是建筑和设备等固定资产损毁,故本文使用固定资产投资价格指数作为衡量通货膨胀程度的指标,相关数据来自《2013年中国统计年鉴》。将损失数据调整到2013年的价格水平。 第一,构建中国单起地震损失分布。根据前文所述数学方法,使用1990-2013年经通货膨胀调整后的272个地震灾害损失数据构成累积频率曲线Fn(x),并用1-Fn(x)得出地震损失的超概率曲线,确定某一级别地震损失事件的发生概率。第二,确定年度中国地震灾害发生次数分布。许闲和张涵博(2013)的研究表明,我国地震灾害的次数分布通过Jarque-Bera检验验证,中国年度成灾地震次数服从期望为12.09091、方差为4.034493的正态分布。第三,使用MonteCarlo方法,根据第四部分中的算法,由计算机随机循环抽样生成了10 000年共121 085次模拟地震损失事件,构成了中国年度地震灾害损失分布。其超概率曲线如图1所示,其中右上角小图为超概率曲线尾部局部放大。 图1 中国年度地震灾害损失分布超概率曲线 272个中国单起地震灾害损失事件样本与10 000个模拟中国年度地震灾害损失样本的描述性统计如表4所示。 表4 中国单起地震损失分布与年度地震损失分布描述性统计 (单位:万元) 由表4可见,中国单起地震灾害损失样本和模拟中国年度地震灾害损失样本均是非正态分布序列,一方面具有非常明显的右偏分布,体现了地震损失“小震多大震少,轻微损失多严重损失少”的特点;另一方面具有很大的方差,表明每起地震和不同年份的地震灾害损失分布的差异性都非常大。 (三)中国地震灾害巨灾保险定价。在确定了中国年度地震灾害损失分布后,根据第四部分中的方法,可以计算出在一定赔付限额下中国地震巨灾保险的损失期望,得到纯保费。 在上文假设下,根据中国年度地震灾害损失分布,以2013年的物价测算,中国年度地震损失规模的超概率,即年度损失超过这一规模的概率,以及以该损失规模为赔付限额的巨灾保险纯保费计算见表5。 由表5可知,随着赔付限额的增长,净保费也会随之增加,但两者并没有直接的线性关系。这是由地震损失分布中轻微损失多严重损失少的特点造成的。此外,需要说明的是,在前文假设中,巨灾保险的赔付为年度地震灾害损失的10%,因此赔付限额为1 000亿元的巨灾保险,其对应的年度地震损失已经为10 000亿元。目前只有2008年的地震损失接近过这一规模(其中汶川地震损失超过8 000亿元),因此这一损失级别的发生概率非常难以确定,通过MonteCarlo方法也很难得到准确的结果。基于历史数据,1 000亿元的赔付限额实质上等同于没有赔付限额。表格中与1 000亿元赔付限额对应的<1%的超概率仅仅是估计值,净保费也不一定准确。 表5 不同赔偿限额下中国地震灾害巨灾保险净保费 (四)地震财政救助负担与保险平滑效果实证分析。这里假设中国自2008年起参照本文模型设立了相应的地震巨灾保险制度,并从这一年开始积累救灾负担。根据2008-2013年的历史数据,结合上文所计算出的各参数分布情况,可以对2014-2020年中国地震灾害救灾负担的积累情况进行预测。2008-2013年模型相关参数的历史数据见表6。 由此,我们选取无巨灾保险、赔付限额为100亿元的巨灾保险与赔付限额为1 000亿元的巨灾保险三种情形,来模拟2014-2020年的救灾负担积累情况。1 000亿元赔付限额对应的年度地震损失为10 000亿元,在先前的MonteCarlo模拟中只有万分之二的概率超过了这一限额,因此可以认为1 000亿元的赔付限额包括了所有的地震损失事件;100亿元对应的年度地震损失为1 000亿元,在历史损失数据中只有2008年的损失(8 595亿元)超过了这一数值,而2013年的损失(995亿元)接近这一数值,因此可以认为100亿元的赔付限额包括了除汶川地震外所有地震灾害事件的救灾支出。 表6 2008-2013年模型相关参数历史数据情况(单位:%) 来源:作者根据《中国统计年鉴(2013)》、《中国大陆地震灾害损失述评(2008-2011)》和中国地震局网站相关资料计算得到。 在模拟中,根据上文的数据分析,我们假定yt服从期望为9.5875%、标准差为1.8761的正态分布,rt服从期望为2.6344%、标准差为0.6592的正态分布。依据这些分布,每一年度我们都用计算机随机生成了1 000个yt与rt,根据上一年的dt-1得到了1 000个dt。在扣除上界与下界各1%的极端值后,使用98%的置信区间,得到没有巨灾保险、有100亿元限额的巨灾保险与有1 000亿元限额的巨灾保险三种情形下2014-2020年积累救灾负担(dt)的上界和下界(见表7)。 表7 不同保险限额下2014-2020年积累救灾负担波动情况预测 (单位:%) 续表7 不同保险限额下2014-2020年积累救灾负担波动情况预测 (单位:%) 根据表7数据,三种情形下2014-2020年积累救灾负担的变化情况如图2所示,纵轴表示从2008年开始,积累救灾支出占GDP的比例。从图2可知,当存在100亿元赔付限额的巨灾保险的情况下,财政积累救灾负担的波动性会比没有巨灾保险时有轻微的减少;而当存在赔付限额为1 000亿元的巨灾保险时,财政累积救灾负担的波动性已经基本上完全消除,变成几乎水平的直线。需要说明的是,由于汶川地震的损失规模特别巨大(2013年芦山地震是1990-2013年损失第二大的地震,其损失规模不到汶川的10%;2013年作为历史第二大损失年份,损失规模不到2008年的1/8),因此在模拟中抽取到汶川地震规模损失事件的年份,损失规模会远大于其他年份,在图中就表现为2015年累积救灾负担显著升高。总体而言,由于我国GDP的增长速度远高于无风险利率水平,因此在本文假设的情况下,财政累积救灾负担的上界和下界会呈现逐年下降的趋势。此外,相对于保险公司对地震灾害100亿元的赔付,政府财政购买巨灾保险的纯保费价格为6.2797亿元;而对地震灾害1 000亿元的保险赔付,财政购买的保险的纯保费价格为17.3823亿元。由此可见,在灾害救助体系中引入保险机制不仅有助于减少政府财政救助所可能带来的波动性,平滑财政波动风险,同时也有助于减轻财政压力,进一步发挥市场的作用。 图2 2008-2020年不同保险限额下财政救灾负担波动情况 六、结论及政策建议 突发和无法预料的财政支出造成的波动性风险是影响财政和国民经济平稳运行的重要因素,保险是风险管理的主要手段,通过保险来转移和分散风险,可以有效平滑财政支出的波动性。本文以此为出发点,以地震灾害为例,研究了我国当前以财政救助为主的救灾方式可能对政府财政带来的波动性风险,以及引入保险机制后的平滑效果。研究表明,保险分摊机制对减少地震财政救灾支出的波动性风险作用非常显著。巨灾保险的赔付额度越高,由救灾支出造成的财政波动性风险越低,1 000亿元保额的巨灾保险基本上可以完全平滑波动风险。因此,保险可以显著平滑地震灾害造成的财政波动风险,促进经济的平稳运行。 本文的研究具有一定的现实意义。我国的救灾资金以政府财政支出为主,因此自然灾害对财政稳定性的影响尤为显著。保险机制的引入可以有效应对巨灾对国家财政的冲击,避免出现类似于2008年汶川地震发生后中央国家机关的公用经费支出一律比预算减少5%,增收节支部分用于抗震救灾的情况,以保证财政的稳健运营,也有助于保障人民的生命财产安全与社会稳定。本文的模拟结果也清晰地表明了这一点。值得注意的是,在模拟结果中,政府财政积累救灾负担的上界和下界随着时间的推移会呈现逐年下降的趋势。虽然1 000亿元巨灾保险几乎完全消除了救灾负担的波动性,但是在长期下降的趋势中却呈现出水平线,说明在较高的保险额度下,较高的保费支出经过长期积累也会形成显著的负担。因此政府在运用保险机制平滑政府救灾对财政波动性风险时应该寻求适度的保障规模,避免政府购买地震巨灾保险可能带来的财政负担。 根据本文的研究成果,我们提出以下政策建议: 第一,尽快建立健全巨灾保险制度,通过市场机制提高灾害管理的效率。我国传统的由政府主导的救灾模式可以在短期内调动大量资源用于救灾,体现了社会主义制度可以集中力量办大事的优越性,但也存在着救灾款发放环节不透明和对宏观经济干扰较大等弊端。通过将巨灾保险等市场化的机制应用到灾害管理中,将“市场救灾”与“政府救灾”相结合,可以有效发挥市场在资源配置中的作用。首先,巨灾保险能够转移和分散巨灾风险,可以显著平滑自然灾害给国家财政带来的波动性,从而保障国民经济的繁荣稳定。其次,与完全依靠财政资金救助相比,保险赔付可以到位更快,使救灾效率更高。最后,巨灾保险可以成为灾害的“防火墙”,在灾害发生后通过及时赔付可以避免灾害所造成的混乱向全社会扩散,从而减少可能的间接损失。 第二,在巨灾保险制度建立初期由国家提供一定的优惠政策与财政补贴,以吸引保险公司的进入。根据本文的测算,巨灾保险的赔付额度越高,其对财政支出波动性的平滑效果越明显,越能显著体现保险的“社会稳定器”作用。但是,由于出现极端地震损失的概率并不高,因此巨灾保险每年的缴费规模相对于赔付额度而言并不多。100亿元赔额度对应的年缴费规模为6.2亿元,如果单纯依靠缴费可能需要十余年时间才能满足该额度;而1 000亿元的赔付额度对应的缴费规模为17.8亿元,单纯依靠缴费积累到该赔付额度,可能需要超过50年的时间。因此在开展巨灾保险的初期,保险公司必须首先筹集初始资金以满足赔偿额度的要求,这也会给保险公司的经营造成负担,有可能会影响保险公司开展巨灾保险的积极性。由于巨灾保险有很强的公共性和外部性,因此国家应在开展初期对其提供支持,以促使保险公司积极参与。 第三,将巨灾保险机制与其他灾害风险转移方式对接,以进一步分散巨灾风险。巨灾保险为救灾资金的来源提供了保障,然而在遇到极端严重灾害损失或短时间内连续发生多起严重灾害损失事件时,提供巨灾保险的保险公司有可能会因为短时间内赔付过多而出现偿付能力不足的情况。因此有必要将巨灾保险机制与其他风险转移方式对接,以在极端情况下为其提供资金支持,并分散巨灾风险。可行的方案是与国际再保险公司合作,在遇到极端情况时由再保险提供资金赔付等,并将巨灾风险从国内市场进一步分散和转移到国际市场。 2014年8月份国务院发布的《国务院关于加快发展现代保险服务业的若干意见》(简称《意见》)明确指出“将保险纳入灾害事故防范救助体系”和建立“巨灾保险体系”。《意见》提出“以商业保险为平台,以多层次风险分担为保障,建立巨灾保险制度”,并“逐步形成财政支持下的多层次巨灾风险分散机制”。本文的研究表明,引入保险机制可以进一步分担和分散灾害损失风险和救灾支出,平滑地震灾害救助的财政波动性风险,从而提高政府的运行效率,促进社会稳定,减少自然灾害的负面影响。建立健全巨灾保险制度,对我国加快发展现代保险服务业,政府改进公共服务和加强社会管理,促进社会繁荣稳定有着非常重要的意义。 主要参考文献: [1]保监会.四川汶川特大地震保险理赔工作基本完成[EB/OL].http://www.gov.cn/gzdt/2009-05/11/content_1311131.html,2009-05-11. [2]财政部.关于做好增收节支有关工作的通知(财预[2008]89 号[EB/OL]). http://www.mof.gov.cn/preview/yusuansi/zhengwuxinxi/gongzuotongzhi/200807/t20080723_58534.html,2008-07-23. [3]冯俏彬, 刘敏, 侯东哲. 我国应急财政资金管理的制度框架设计——基于重大自然灾害的视角[J]. 财政研究, 2011,(9): 7-11. [4]国务院. 关于加快发展现代保险服务业的若干意见(国发〔2014〕29号). [EB/OL]. http://www.gov.cn/zhengce/content/2014-08/13/content_8977.html,2014-08-13. [5]郭玉清. 中国财政周期性波动的经济稳定效应分析[J]. 中央财经大学学报, 2007,(1): 1-6. [6]李永友. 我国经济波动与财政政策波动的关联性分析——兼论我国财政政策的相机抉择与自动稳定机制[J]. 财贸经济, 2006,(4):73-80. [7]审计署.关于汶川地震抗震救灾资金物资审计情况公告(第4号)[EB/OL]. http://www.audit.gov.cn/n1057/n1072/n1282/1727814.html,2008-12-31. [8]许闲. 地震风险可保性局限和对策[J]. 中国保险,2008,(5):56-57. [9]许闲, 张涵博. 中国地震灾害损失评估: 超概率曲线方法与经验数据[J]. 保险研究, 2013 (9): 75-85. [10]晏艳阳, 宋美喆. 我国财政支出波动对居民消费波动的影响研究[J]. 经济与管理, 2013,(2): 11-16. [11]张培震,中国地震灾害与防震减灾[J]. 地震地质, 2008, (3):577-583. [12]郑功成. 国家综合减灾防灾的现实挑战与战略任务[J]. 中国减灾, 2013,(11):15 -17. [13]郑通彦, 李洋, 侯建盛, 等. 2008 年中国大陆地震灾害损失述评[J]. 灾害学, 2010, (2): 112-118. [14]郑通彦, 李洋, 侯建盛, 等. 2009 年中国大陆地震灾害损失述评[J]. 灾害学, 2010, (4): 96-101. [15]郑通彦, 赵萍, 刘在涛. 2010 年中国大陆地震灾害损失述评[J]. 自然灾害学报, 2011, (4): 107-113. [16]郑通彦, 郑毅. 2011 年中国大陆地震灾害损失述评[J]. 自然灾害学报, 2012, (5): 88-97. [17]中华人民共和国国家统计局. 中国统计年鉴[M]. 中国统计出版社, 2013. [18]中国地震局. 2012年全球和中国地震活动及灾害[EB/OL]. http://www.cea.gov.cn/publish/dizhenj/pdf/20130104.pdf, 2013-01-04. [19]中国地震局. 2013年国内地震活动[EB/OL]. http://www.cea.gov.cn/publish/dizhenj/464/756/100680/100684/20140115161409365823290/index.html, 2014-01-15. [20]中国地震局. 中国地震年鉴[M]. 中国地震出版社,1990-2007. [21]Borensztein E, Cavallo E, Valenzuela P. Debt sustainability under catastrophic risk: The case for government budget insurance[J]. Risk Management and Insurance Review, 2009, 12(2): 273-294. [22]Gamage D. Preventing state budget crises: Managing the fiscal volatility problem[J]. California Law Review, 2010,98(3): 749-812. [23]Ghesquiere F, Mahul O, Forni M, et al. Caribbean Catastrophe Risk Insurance Facility: A solution to the short-term liquidity needs of small island states in the aftermath of natural disasters[EB/OL]. World Bank, Washington, DC, siteresources. worldbank. org/PROJECTS/Resources/Catastrophicriskinsurance facility. pdf, 2006. [24]Kunreuther H. Disaster insurance protection: Public policy lessons[M]. NJ:John Wiley & Sons, 1978. [25]Kunreuther H. Disaster mitigation and insurance: Learning from Katrina[J]. The Annals of the American Academy of Political and Social Science, 2006, 604(1): 208-227. [26]Mendonça H F, Pessanha K M. Fiscal insurance and public debt management: Evidence for a large emerging economy[J]. Economia, 2014, 15(2): 162-173. [27]Munich R E, Kron W, Schuck A. Topics Geo: Natural catastrophes 2013: Analyses, assessments, positions[M]. Munchener Ruckversicherungs-Gesellschaft, 2014. [28]Noy I, Nualsri A. Fiscal storms:Public spending and revenues in the aftermath of natural disasters[J]. Environment and Development Economics, 2011, 16(1): 113-128. (责任编辑许柏) Public Budget’s Volatility Risk and Insurance Apportionment Mechanism:Taking Earthquake Disaster Relief as an Example Xu Xian1, Zhang Hanbo2, Chen Zhuomiao3 (1.SchoolofEconomics,FudanUniversity,Shanghai200433,China;2.DepartmentofFinancialMarket,ICBC,Shanghai100140,China;3.ChinaInsuranceandSocialSecurityResearchCenter,FudanUniversity,Shanghai200433,China) Abstract:Based on the real background that severe earthquakes easily cause fierce volatility of public budget, this paper draws lessons from internationally generally employed insurance mechanism instead of fiscal subsidies and constructs the accumulative model for the earthquake recovery payment burden of government budget through the historical data of earthquakes in China. Then, it stimulates the accumulative earthquake recovery payment burden level for China’s public budget between 2014 and 2020 under different insurance amounts, and tests the smoothing role of insurance in public budget’s volatility. It comes to the conclusion that government purchase of insurance can effectively smooth the volatility risk of the earthquake recovery payment burden of public budget, and the volatility risk is reverse to the insurance coverage. Assuming 98% confidence interval and 10% payment ratio, 10 billion RMB coverage of earthquake insurance can lower the upper and lower intervals of the earthquake recovery payment burden of public budget by 0.8% and 1.2% respectively; while 100 billion RMB coverage of earthquake insurance can nearly eliminate the volatility of the earthquake recovery payment burden of public budget. This paper shows that the establishment of catastrophe insurance institution can improve the stability of the economy, and help the governments to optimize the disaster management, increase the disaster relief efficiency and develop a market-oriented disaster insurance system in China. Key words:earthquake; disaster insurance; government expenditure; volatility risk; insurance apportionment mechanism DOI:10.16533/j.cnki.jfe.2016.05.003 中图分类号:F840 文献标识码:A 文章编号:1001-9952(2016)05-0028-15 作者简介:许闲(1979-),男,广东澄海人,复旦大学经济学院副教授;张涵博(1990-),男,河南郏县人,中国工商银行金融市场部;陈卓苗(1990-),男,浙江慈溪人,复旦大学中国保险与社会安全研究中心研究助理。 基金项目:教育部人文社科研究项目(12YJC790219);中国博士后科学基金第55批理论经济学第一等资助项目 收稿日期:2016-02-12