投资者关系管理能够抑制企业违规风险吗?*

——基于A股上市公司投资者关系管理的综合调查

权小锋,肖斌卿,尹洪英

(1.苏州大学 东吴商学院,江苏 苏州 215021;2.南京大学 工程管理学院,江苏 南京 210093)

投资者关系管理能够抑制企业违规风险吗?*

——基于A股上市公司投资者关系管理的综合调查

权小锋1,肖斌卿2,尹洪英1

(1.苏州大学 东吴商学院,江苏 苏州 215021;2.南京大学 工程管理学院,江苏 南京 210093)

摘要:文章利用南京大学联合证监会对A股上市公司投资者关系管理状况的综合调查数据,切入投资者关系管理的独特视角,实证分析了投资者关系管理与企业违规风险之间的关联及其影响因素。研究发现,投资者关系管理与企业未来的违规倾向呈显著的负向关系,且这种负向关系在控制内生性等问题后依然存在。这表明投资者关系的有效管理能够显著抑制企业的违规风险。影响因素分析结果显示,在抑制企业违规风险方面,投资者关系管理和内部控制质量具有互补作用,而媒体报道、分析师跟踪、公司规模、机构持股等公司可视性因素对投资者关系管理与企业违规风险之间的负向关系并没有显著的影响。文章不仅在理论上拓展了投资者关系管理的研究,而且在实践上对于规范上市公司经营运作、提振投资者信心以及防止金融市场极端波动具有重要的启示意义。

关键词:投资者关系管理;企业违规风险;综合调查

一、引言

投资者关系管理(InvestorRelationsManagement,IRM)是上市公司通过充分的自愿性信息披露,综合运用金融和市场营销的原理加强与投资界(包括公司现有投资者和潜在投资者、证券分析师、基金经理、经纪商以及媒体等中介群体)的沟通,促进投资界对公司的了解和认同,实现公司价值最大化的战略管理行为(李心丹等,2007)。在中国资本市场,投资者关系管理制度被中国证监会作为一种保护投资者利益的重要手段而强制引入,其标志性的管制文件是《关于加强社会公众股股东权益保护的若干规定》(证监发[2004]118号)和《上市公司与投资者关系工作指引》(证监公司字[2005]52号),以及上交所和深交所的相关指引。证监会之所以强制要求上市公司进行投资者关系管理,是因为上市公司侵害中小股东利益的成本相对较低,证监会希望通过上市公司改进投资者关系——其实质是更加及时、负责地传递信息,提高上市公司侵害中小股东利益的成本(中小股东可以及时得到相关信息,对于侵权事件也可以通过投票、举报、诉讼、抛股等方式维护自身利益),从而遏制上市公司违规。这一点在《上市公司与投资者关系工作指引》(证监公司字[2005]52号)中有明确反映:“第三条 投资者关系工作的目的是:(一)促进公司与投资者之间的良性关系,增进投资者对公司的进一步了解和熟悉。(二)建立稳定和优质的投资者基础,获得长期的市场支持。(三)形成服务投资者、尊重投资者的企业文化。(四)促进公司整体利益最大化和股东财富增长并举的投资理念。(五)增加公司信息披露透明度,改善公司治理。”在发达资本市场,健全的法律体系和投资者保护制度可以较好地保护外部投资者利益,降低投资者风险及由此产生的风险溢价,但在转型市场,依靠司法力量保护公众企业的投资者权益是不现实的。那么在中国资本市场,监管层针对投资者关系的制度设计是否起到了相应的政策效果?具体到企业层面,当前上市公司大力开展的投资者关系管理活动是否具有价值效应?能否起到抑制企业违规风险、提高投资者市场信心的作用?如果能,那么有何制度环境要求和影响因素?对这些问题的研究显得非常必要和迫切。

本文依据南京大学联合证监会多年来为调查中国A股上市公司投资者关系管理总体状况而发送的问卷调查、实验测试、网站调查、年报评价等综合调查获取的一手资料和数据,切入投资者关系管理视角,深入分析了投资者关系管理影响企业违规风险进而稳定市场的效应及其影响因素。研究发现:(1)投资者关系管理绩效与未来企业违规倾向呈显著的负向关系,表明投资者关系的有效管理能够显著降低企业的违规风险。(2)相对于内部控制质量低的公司,内部控制质量高的公司投资者关系管理绩效与未来企业违规倾向之间的负向关系更显著。这表明就抑制企业违规风险、稳定市场而言,内部控制制度和投资者关系管理制度具有互补作用。(3)相对于媒体报道数量多、分析师跟踪程度高这类可视性高的公司,媒体报道数量少、分析师跟踪程度低这类可视性低的公司投资者关系管理绩效对未来企业违规倾向并不能产生更加显著的影响。这表明公司可视性并不能对投资者关系管理绩效与企业违规风险之间的负向关系产生显著的影响。

本文研究的边际贡献是:(1)拓展了投资者关系管理价值效应的研究视角。以往文献对于投资者关系管理的研究局限在绩效框架内,仅从企业层面分析了投资者关系管理对市场业绩和公司绩效的直接效应(Frankel等,2010;Peasnell等,2011;Agarwal等,2012;Vlittis和Charitou,2013;李心丹等,2007)或间接效应(Hong和Huang,2005;Bushee和Miller,2012;Uysal,2014;Kirk和Vincent,2014;Chandler,2014;马连福等,2010)。而本文研究将资本市场“关系”价值的探索深入到企业违规风险,从风险框架考察了投资者关系管理的战略价值和效应。研究发现,投资者关系的有效管理具有重要的风险控制效应,能够显著降低企业违规风险。本文研究对构建投资者关系管理的综合价值框架具有重要的学术贡献。(2)丰富了关于企业违规风险决定因素的文献。以往文献对于企业违规风险的决定因素几乎都是从企业财务特征和公司治理特征两个层次进行考察的(Beasley,1996;Kinney等,2004;Agrawal和Chadha,2005;Erickson等,2006;唐跃军,2007;冯旭南和陈工孟,2011;马晨和张俊瑞,2011),而本文研究聚焦投资者关系管理,分析和验证了投资者关系影响企业违规风险的机理和影响因素。本文研究在实践上对上市公司完善投资者关系管理的具体职能和组织体系具有重要的战略启示价值。(3)深化了投资者关系管理的研究设计。与以往文献综合研究投资者关系管理的经济后果相比,本文使用南京大学联合证监会针对企业高管发放的综合调查数据,直接分析和检验了投资者关系管理各项职能的投入和过程对企业风险的抑制效应和机理,研究设计更加直接,研究结论在理论和实践上都有一定的价值和意义。

二、理论分析与研究假设

(一)投资者关系管理与违规风险

从已查处违规案件的背景材料来看,中国上市公司违规种类包括虚构利润、虚列资产、虚假记载(误导性陈述)、推迟披露、重大遗漏、披露不实、欺诈上市、出资违规、擅自改变资金用途、占用公司资产、内幕交易、违规买卖股票、操纵股价、违规担保、一般会计处理不当等15个种类。从生成机理来看,这些违规问题可以归纳为两种属性:(1)信息披露违规;(2)经营和交易违规。

上市公司信息披露违规主要包括虚构利润、虚列资产、虚假记载(误导性陈述)、推迟披露、重大遗漏、披露不实等种类。这类违规问题产生的根源在于上市企业的信息环境不透明。从研究文献来看,投资者关系管理活动最重要的职能是通过自愿性信息披露来减少上市公司与投资者之间的信息不对称,因此投资者关系的有效管理应能降低企业的信息风险,进而抑制企业信息披露违规的倾向。Rowbottom等(2005)的研究表明,信息披露是做好投资者关系管理的关键因素,投资者最关心的是公司的报告信息,这些信息不仅包括公司的年度财务报告,还包括广义范围的公司报告以及市场活动的相关信息。Chang等(2008)检验了公司通过投资者关系互动实施的信息披露与信息不对称之间的关系,发现企业在IRM活动中,信息披露的质量越高,企业面临的信息风险越低,信息不对称程度越低。信息质量特征包含完整性、可靠性和及时性三个方面(Kim等,2012)。信息披露的完整性和可靠性越高,企业对外报告信息的广度和深度就越高,信息的综合质量也越高,从而企业面临的信息风险就会越低;而信息披露的及时性越高,管理层通过机会主义行为进行信息违规披露的成本和难度就会越大。由此可见,投资者关系的有效管理能够通过提高信息透明度和降低管理层代理成本对企业信息披露的违规倾向产生显著的抑制作用。

上市公司经营和交易违规主要包括欺诈上市、出资违规、擅自改变资金用途、占用公司资产、内幕交易、违规买卖股票、操纵股价、违规担保、一般会计处理不当等种类。经营和交易违规的主要根源是管理层或大股东的代理问题,但是由于企业决策的黑箱子,我们很难清晰划分问题的责任归属。就管理层的代理问题而言,管理层之所以操纵公司违规主要是出于机会主义动机,如薪酬、职业晋升、帝国构建等,实施“利益侵占效应”所致,这类代理问题在转型经济国家中表现为侵害股东利益的第一类代理问题。那么,投资者关系管理能否抑制管理层的代理问题,进而抑制企业违规风险呢?Dolphin(2004)认为,投资者沟通是一个战略性的工具,通过良好沟通和互动,市场中广大投资者和中介机构会更好地发挥监督效应,企业自身的运营和管理体系也会更加规范和完善,管理层机会主义行为也会得到抑制,最终代理问题将得到改善(Bushman和Smith,2001;Miller,2006;Yu,2008;Vittis和Charitou,2012)。Chandler(2014)通过对大量CEO的面访发现,CEO认为IRM最重要的职能就是获取投资者的信任,因此上市公司存在通过IRM活动完善自身公司治理和管理体系的强烈动机。上市公司在与投资者进行深入沟通的过程中也规范了公司治理体系,抑制了管理层的机会主义行为动机,降低了管理层的代理成本。马连福和陈德球(2007)认为,投资者关系管理本质上是一种自主性治理机制,上市公司通过实施投资者关系管理在微观运营上能够了解投资者需求,加深投资者对公司的信任,外部投资者尤其是战略投资者可能会对公司治理标准提出更高的要求,如总经理和董事长是否两职分离、独立董事比例、专业委员会组成、监事会组成以及股东大会投票、经理层激励等治理机制,尤其是对自主性治理机制施加影响。

就大股东的代理问题而言,大股东之所以操纵公司违规主要是出于占用上市公司资产,实施“隧道效应”所致,这类代理问题在转型经济国家中表现为侵害中小股东利益的第二类代理问题。那么,投资者关系管理能否抑制大股东的代理问题,进而抑制企业违规风险呢?与国外资本市场有所不同,中国的投资者关系管理是作为投资者保护的一种重要手段而出现的。2004年中国证监会发布《关于加强社会公众股股东权益保护的若干规定》,该规定将投资者关系管理作为一项主要的规定以保护社会公众股股东。国外学者的跨国研究表明,健全的法律体系和投资者保护制度可以较好地保护外部投资者利益,降低投资者风险及由此产生的风险溢价,但在新兴市场国家,依靠司法力量保护公众企业投资者权益是不现实的。良好的投资者关系可以增进投资者对企业的了解与认同,增强投资者对企业投资的信心。Chen等(2009)考察了法制体系较薄弱的新兴市场国家中的投资者关系,发现公司治理和外部法律制度在投资者保护上发挥着替代的作用。在外部法制约束偏弱的情况下,创业企业的投资者关系管理手段除了包括信息披露外,还应包括企业内部的投资者保护机制,以有效制衡大股东的利益侵占行为。杨德明和辛清泉(2006)研究发现,上市公司投资者关系指数与大股东占款显著负相关,表明上市公司的投资者关系活动在一定程度上能抑制大股东侵占小股东利益的隧道行为。张跃文和杜晓琳(2015)认为在投资者保护法律法规尚不完善的情况下,新兴市场国家的创业企业改善融资条件的重要措施是优化投资者关系管理。投资者保护机制通过增加企业管理者粉饰信息的成本和违约处罚,能够保护中小股东利益,进而增强投资者对创业企业的信心。这种以投资者保护为核心的投资者关系管理策略可以在一定程度上弥补法制不完善和执法效率偏低的正式制度缺陷。

综上所述,对上市公司而言,投资者关系管理是一种重要的战略管理行为和自主性治理机制,这种活动的有效开展能够通过抑制管理层和大股东的代理问题以及上市公司的信息披露违规倾向,对上市公司的违规风险产生显著的抑制作用。因此,本文提出以下假设:

假设1:在其他条件不变时,投资者关系管理绩效与未来企业的违规倾向呈显著的负向关系。

(二)公司可视性因素的影响

以往文献在绩效的框架内对投资者关系管理的价值效应进行了研究,发现公司可视性会显著影响投资者关系管理的价值效应。如Botosan(1997)的研究为企业投资者关系管理活动与资本成本的关系提供了直接的证据。他用财务信息披露水平反映IRM水平,检验了金属及机械产业中的122家公司的权益资本成本与财务信息披露水平之间的关系。研究发现,对那些被大量分析师跟随的公司而言,信息披露质量对权益成本没有影响;但对那些被很少量分析师跟随的公司而言,高质量的信息披露会大大降低公司的权益资本成本。Agarwal等(2012)研究发现,IRM水平高会带来更多的分析师关注、更高的股票流动性以及股票异常收益和市场价值的增值,这些价值效应尤其体现在小公司中。Agarwal的研究也表明,有效的IRM能够通过降低信息不对称而提高股票流动性,尤其是对于小公司和较少分析师跟随的公司。Chang等(2014)发现,投资者关系管理是分析师获取公司信息的有效途径,基于这些信息,分析师能降低预测偏差,因此投资者关系管理水平与分析师预测偏差呈显著的负向关系,且这种负向关系在规模较小且不太被关注的公司中更加显著。Bushee和Miller(2012)发现,许多公司都面临提高可见度和吸引股票投资者以增加流动性和降低资本成本的问题,解决这个问题的一个办法是开展IRM计划。他们发现管理层的可接近性和公司的可视性是IRM战略成功的关键驱动因素。尽管吸引媒体、分析师等关注的方法组合存在差异,但是所有IRM战略的目的都包括吸引机构投资者。对210家中小公司的研究表明,IRM活动有专业的市场公关公司参与后,公司的信息披露、媒体关注、交易活动、机构持股、分析师跟进和市场价值会得到明显改进。

综合以上文献,投资者关系管理活动除了具有与投资者互动沟通以及信息披露的职能以外,本身还是企业的一种战略营销行为(马连福等,2010),在绩效的框架内已经发现,对可见度较低的公司来说投资者关系管理更有价值。IRM对于可视性低的公司吸引投资者和信息中介以及影响公司价值起着重要的作用。我们将这一分析逻辑引入到风险框架中,预期在抑制违规风险方面,投资者关系管理对于可视性低的公司(如媒体报道、分析师跟踪、机构持股少或规模小的公司)具有更强的作用。因此,本文提出以下假设:

假设2:相对于可视性高的公司,可视性低的公司中投资者关系管理绩效与未来企业的违规倾向之间的负向关系更强。

(三)内部控制环境的影响

近年来,投资者关系管理制度和内部控制制度是中国资本市场重点建设的两大制度体系。其中投资者关系管理主要负责对外的投资者关系,是一种自主性的治理机制,而内部控制制度主要针对企业内部的管理和程序控制,是一种内部治理机制的优化。从理论上讲,内部控制减少企业违规的机理是降低企业内部的信息成本和合约执行成本,从而降低代理成本;而投资者关系管理减少企业违规的机理是增加企业对外的信息透明度,从而提高企业违规成本。由此可见,投资者关系管理制度和内部控制制度有内在的关联性:(1)从制度内涵的关联性来看,IRM制度是企业针对外部投资者进行关系维护的制度建设,而内部控制制度是企业针对内部的运作程序和流程进行综合优化和管理的制度建设。(2)从战略内涵的关联性来看,IRM活动一般被定位为自主性治理机制(马连福和陈德球,2007)和战略管理行为,而内部控制活动作为公司治理的制度性体系和自律系统能够将公司治理和战略管理落到实处,我国《企业内部控制基本规范》中更是明确了内部控制促进战略实现的目标。在抑制企业违规风险方面,以往的文献发现内部控制质量对企业的信息风险和代理成本都能够产生显著的抑制作用。如Kim和Zhang(2015)、叶康涛等(2015)就发现,内部控制质量越高,企业信息不对称程度就越低,因此股票崩盘风险也就越低。Goh和Li(2011)、Mitra等(2013)等发现内部控制质量越好的公司会计稳健性越高,而Watts(2003a,b)进一步发现会计稳健性可以通过抑制管理层代理问题对企业价值起到提升作用。由此可见,在抑制企业违规风险方面,内部控制质量和投资者关系管理发挥作用的方式和机理是相似的,只不过两种制度职能对象有所差异而已。那么,这两种制度在抑制企业违规风险方面是否存在相互关系呢?本文提出以下两个备择假设:

假设3a:在抑制企业违规风险方面,投资者关系管理与内部控制质量具有替代作用,即相对于内部控制质量低的企业,内部控制质量高的企业中投资者关系管理绩效与未来企业的违规倾向之间的负向关系更弱。

假设3b:在抑制企业违规风险方面,投资者关系管理与内部控制质量具有互补作用,即相对于内部控制质量低的企业,内部控制质量高的企业中投资者关系管理绩效与未来企业的违规倾向之间的负向关系更强。

三、研究设计

(一)样本选择与数据来源

本文以南京大学联合证监会2004-2007年、2009年开展的中国上市公司投资者关系管理综合调查为基础,剔除了金融类公司、数据不全的公司以及财务和治理数据缺失的公司,最后获得2 249个观测值。为了控制极端值对研究结论的影响,我们对相关变量在1%和99%分位数处做了Winsorize处理。其中IRM数据根据南京大学课题组联合证监会发送的问卷调查、实验测试、网站调查、年报评价等综合调查一手数据整理而来。2008年由于特殊原因,针对A股上市公司投资者关系管理的调查问卷并没有发放,本文剔除了这一年数据。上市公司违规数据来源于证监会、上交所和深交所网站。媒体报道数据从“中国重要报纸全文数据库”中依据公司代码和公司简称手工整理而来,内部控制质量数据来源于“迪博内部控制与风险管理数据库”,行业划分数据来源于RESSET数据库,财务数据和公司治理变量数据来源于CSMAR数据库。

(二)变量测度

1.违规倾向VIO_RISKt+1。首先,本文以哑变量VIO_RISKt+1测度上市公司的违规倾向,如果样本公司因违规受到证监会、交易所、财政部等监管层处罚(包括批评、警告、公开谴责、罚款等),则取1,否则取0。其次,依据企业违规事件的性质,将企业违规细分为信息披露违规、经营和交易违规两类,其中虚构利润、虚列资产、虚假记载(误导性陈述)、推迟披露、重大遗漏和披露不实归类为信息披露违规。本文以哑变量VIO_INFOt+1测度上市公司的信息披露违规倾向,如果样本公司因信息披露违规受到证监会、交易所、财政部等监管层处罚,则取1,否则取0。欺诈上市、出资违规、擅自改变资金用途、占用公司资产、内幕交易、违规买卖股票、操纵股价、违规担保和一般会计处理不当归类为经营和交易违规。本文以哑变量VIO_OPERt+1测度上市公司的经营和交易违规倾向,如果样本公司因经营和交易违规受到证监会、交易所、财政部等监管层处罚,则取1,否则取0。

2.投资者关系管理IRM。本文的投资者关系管理绩效指标体系是在借鉴李心丹等构建的2009年度南京大学投资者关系管理指数(CIRInju)的基础上调整而来,该指数是南京大学联合证监会,通过对上市公司进行抽样综合调查获得的数据构建的。本文对原有的指标体系进行了一定的调整,借鉴美国投资者关系协会对投资者关系管理的评价思维,从投资者关系管理的决定因素而非后果来构建投资者关系管理的绩效指标体系。一级指标从沟通绩效、信息绩效与组织绩效三方面展开,其中沟通绩效衡量的是上市公司与投资者进行战略沟通所达到的绩效和水平,主要从沟通渠道易达性与有效性、对投资者问题的响应速度、沟通深度三个方面衡量;信息绩效衡量的是上市公司披露信息的质量和绩效,主要从信息披露的完整性、可信性和及时性三个方面衡量;组织绩效衡量的是上市公司IRM组织制度的完善程度,主要从高层参与、部门设置和IRM人员素质三个方面衡量。三种绩效指标数值通过主成分合成方法并经百分位数的无量纲化处理得到,具体的指标测评、计算方法和数据来源参见权小锋等(2016)。

3.公司可视性VISIBILITY。公司可视性从四个方面测度:(1)媒体报道数量(MEDIA),针对上市公司的媒体报道数量越少,企业可视性越低;(2)分析师跟踪数量(COVERAGE),针对上市公司的分析师跟踪数量越少,企业可视性越低;(3)公司规模(SIZE),公司规模越小,企业可视性越低;(4)机构持股比例(IO),机构持股比例越低,企业可视性越低。

4.内部控制质量IC。内部控制质量指标采用“迪博·中国上市公司内部控制指数”进行测度。

5.控制变量CV。关于企业违规风险的决定因素,以往文献重点从公司财务和公司治理两个层面进行考量,因此本文在参考唐跃军(2007)以及冯旭楠和陈工孟(2011)的基础上,选用了以下控制变量:(1)公司财务变量。LNSIZE表示公司规模,用总资产的自然对数测度。ROA表示总资产收益率,用净利润与期末总资产余额的比率测度。LOSS表示公司亏损状态,用年末净利润是否亏损测度,亏损时取1,否则取0。LEV表示公司财务杠杆,用公司总资产负债率测度。(2)公司治理变量。TOP1表示第一大股东持股比例,用第一大股东持股数占公司总股数的比例测度。SOE表示股权属性,当实际控制人归属于国有股时取1,否则取0。DUAL表示两职合一状况,当公司董事长和总经理为同一人时取1,否则取0。

(三)回归模型

为检验假设1,本文构建了以下Logistic模型:

Pr(VIO_RISKt+1=1)=β0+β1IRMt+β2LNSIZEt+β3ROAt+β4LOSSt

+β5LEVt+β6TOP1t+β7SOEt+β7DUALt

+β8SEOt+β9BIG4t+βjYEAR+βkIND+ε

(1)

其中,VIO_RISKt+1是下一年企业违规倾向的指标,违规时取1,否则取0。当回归系数β1显著为负时,假设1成立。

为检验假设2,本文构建了以下Logistic模型:

Pr(VIO_RISKt+1=1)=β0+β1IRMt+β2IRMt×VISIBLITY_LOWt

+β3VISIBLITY_LOWt+β4LNSIZEt+β5ROAt

+β6LOSSt+β7LEVt+β8TOP1t+β9SOEt

+β10DUALt+β11SEOt+β12BIG4t+βjYEAR

+βkIND+ε

(2)

其中,VISIBLITY_LOWt为低可视性公司的虚拟变量。公司可视性程度用媒体报道数量MEDIAt和分析师跟踪数量COVERAGEt测度。当上市公司的媒体报道数量和分析师跟踪数量低于年度行业中位数时,公司可视性低,虚拟变量取值为1,否则为0。当回归系数β2显著为负时,假设2成立。

为检验假设3,本文构建了以下Logistic模型:

Pr(VIO_RISKt+1=1)=β0+β1IRMt+β2IRMt×IC_DUMt+β3IC_DUMt

+β4LNSIZEt+β5ROAt+β6LOSSt+β7LEVt

+β8TOP1t+β9SOEt+β10DUALt+β11SEOt

+β12BIG4t+βjYEAR+βkIND+ε

(3)

其中,IC_DUMt为内部控制质量的虚拟变量,公司内部控制指数值高于年度行业中位数时,取值为1,否则为0。当回归系数β2显著为正时,假设3a成立,表明内部控制质量与投资者关系管理具有替代作用;当回归系数β2显著为负时,假设3b成立,表明内部控制质量与投资者关系管理具有互补作用。

四、实证结果分析

(一)投资者关系管理与企业违规风险

1.投资者关系管理抑制风险的基本考察

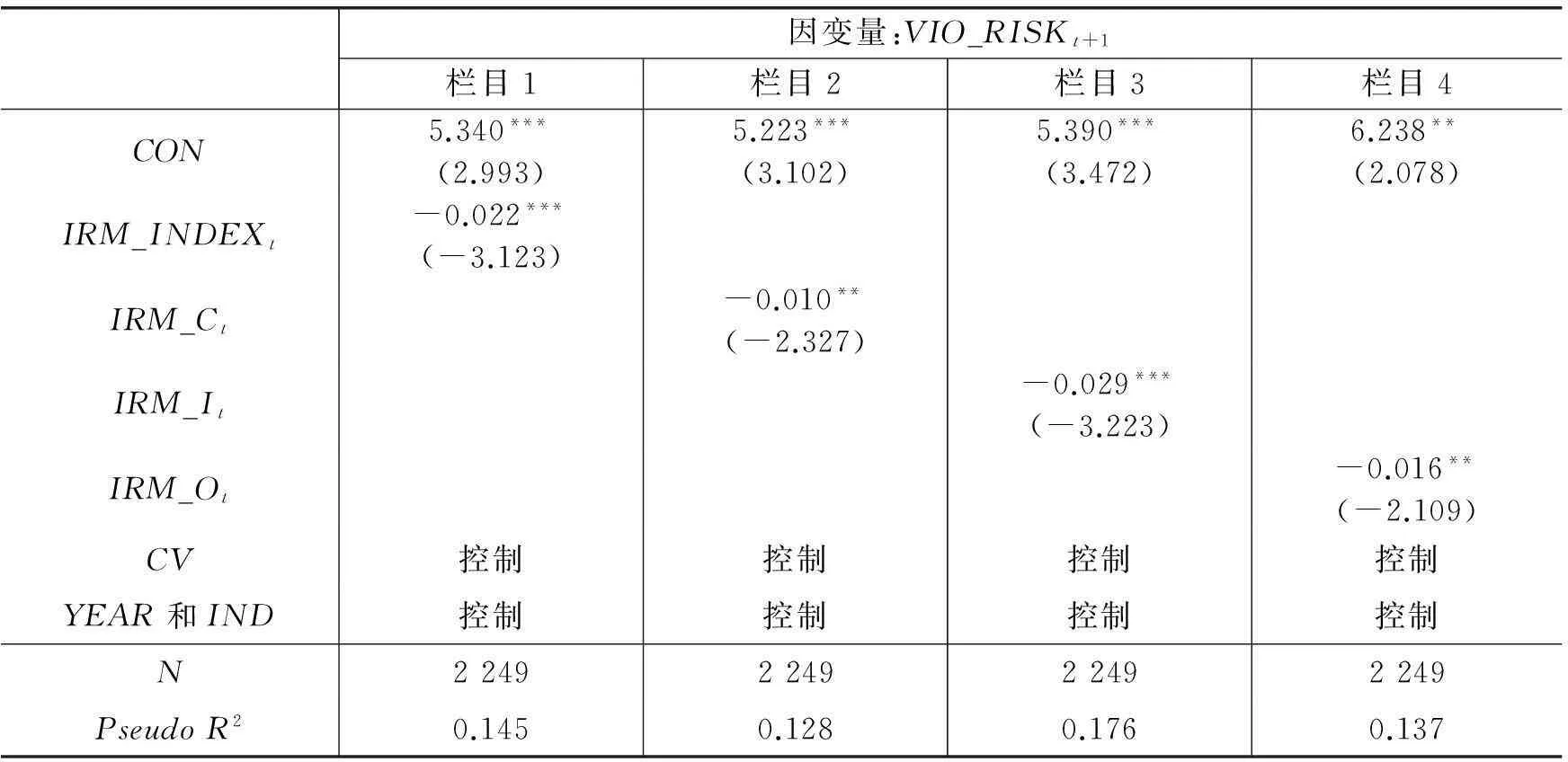

表1是投资者关系管理绩效对企业下一年度违规倾向的回归结果,从中可见,在栏目1中,投资者关系管理绩效指标选用综合绩效指标IRM_INDEXt时,回归系数为-0.022,在1%水平上统计显著。在栏目2中,投资者关系管理绩效指标选用沟通绩效指标IRM_Ct时,回归系数为-0.010,在5%水平上统计显著。在栏目3中,投资者关系管理绩效指标选用信息绩效指标IRM_It时,回归系数为-0.029,在1%水平上统计显著。在栏目4中,投资者关系管理绩效指标选用组织绩效指标IRM_Ot时,回归系数为-0.016,在5%水平上统计显著。以上结果表明,投资者关系管理绩效指标不管是选用综合绩效指标还是沟通、信息与组织绩效等细分指标,都对企业下一年度违规倾向产生了显著的负向影响,表明投资者关系的有效管理能够显著抑制企业的违规风险,假设1成立。

表1 投资者关系管理绩效对企业违规风险的基本影响考察

2.投资者关系管理抑制风险的细分考察

表2是投资者关系管理绩效对企业下一年度具体违规倾向的回归结果,其中栏目1-栏目4的因变量是信息披露违规的虚拟变量,栏目5-栏目8的因变量是经营和交易违规的虚拟变量。从中可见,投资者关系管理的综合绩效以及细分绩效(沟通、信息与组织)对企业下一年度的信息披露违规倾向以及经营和交易违规倾向都产生了显著的负向影响。这表明投资者关系的有效管理能够显著抑制企业的信息披露、经营和交易违规风险。

表2 投资者关系管理绩效对企业违规风险的细分影响考察

(二)投资者关系管理、公司可视性与企业违规风险

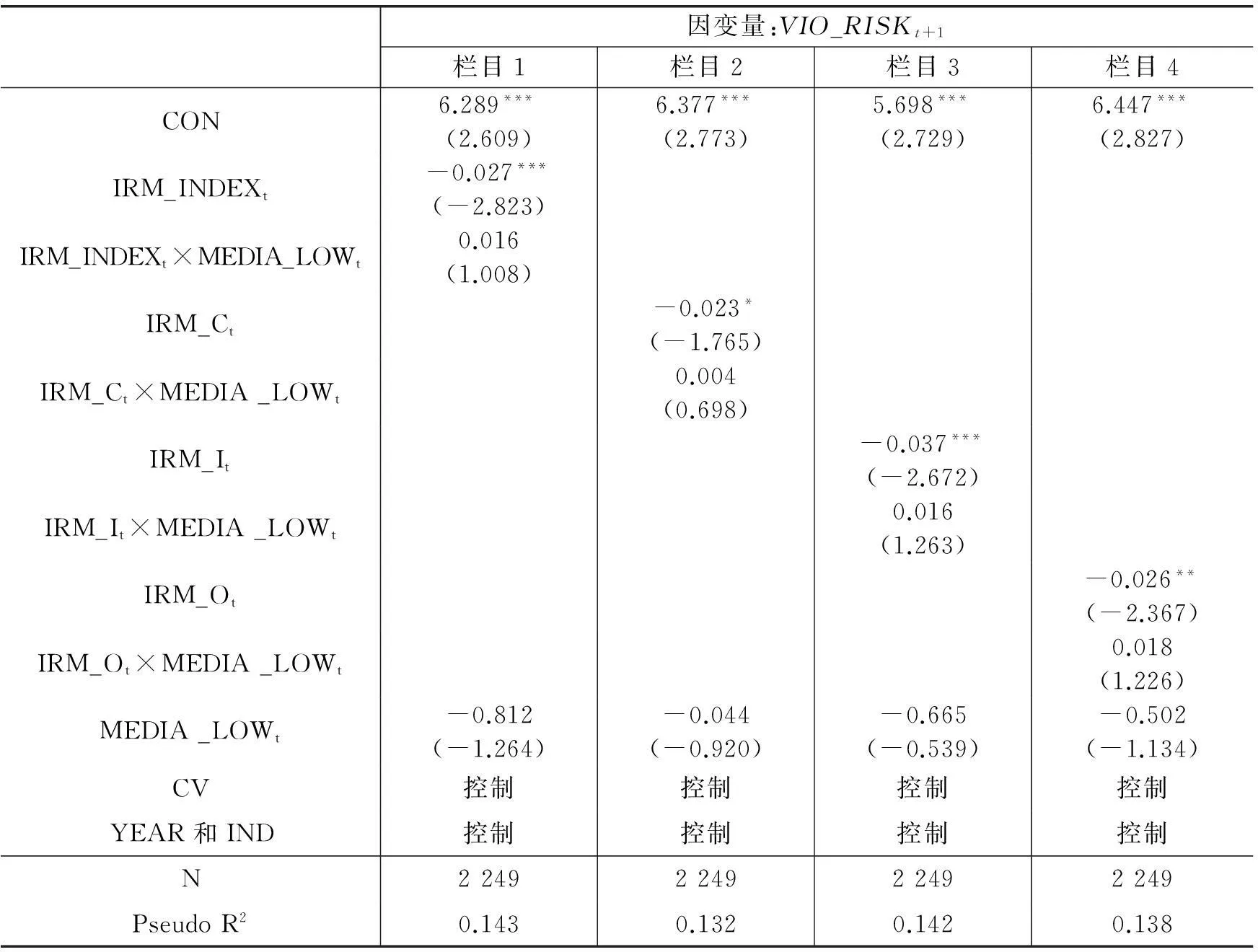

表3是投资者关系管理、媒体报道与企业违规风险之间的回归结果。从中可见,投资者关系管理不管是选用综合绩效指标还是沟通、信息与组织绩效细分指标,投资者关系管理绩效的回归系数都显著为负,但与低媒体报道数量虚拟变量的交乘项系数都不显著,表明相对于高媒体报道数量的公司,低媒体报道数量的公司中投资者关系管理绩效与未来企业的违规倾向之间的负向关系并没有显著差异,媒体报道数量并不能对投资者关系管理绩效与未来企业违规倾向之间的负向关系产生显著影响。

表3 投资者关系管理、媒体报道与企业违规风险

表4是投资者关系管理、分析师跟踪与企业违规风险之间的回归结果。表中结果与表3类似,对于高分析师跟踪的公司,低分析师跟踪的公司中投资者关系管理绩效与未来企业的违规倾向之间的负向关系并没有显著差异。这表明分析师跟踪数量并不能对投资者关系管理绩效与未来企业违规倾向之间的负向关系产生显著影响。综合表3和表4的结果,公司可视性不管是用媒体报道数量还是用分析师跟踪数量来测度,都没有对投资者关系管理绩效与未来企业违规倾向之间的负向关系产生显著影响,假设2并不成立,这个结论与绩效框架内的结论存在一定的差异。

(三)投资者关系管理、内部控制质量与企业违规风险

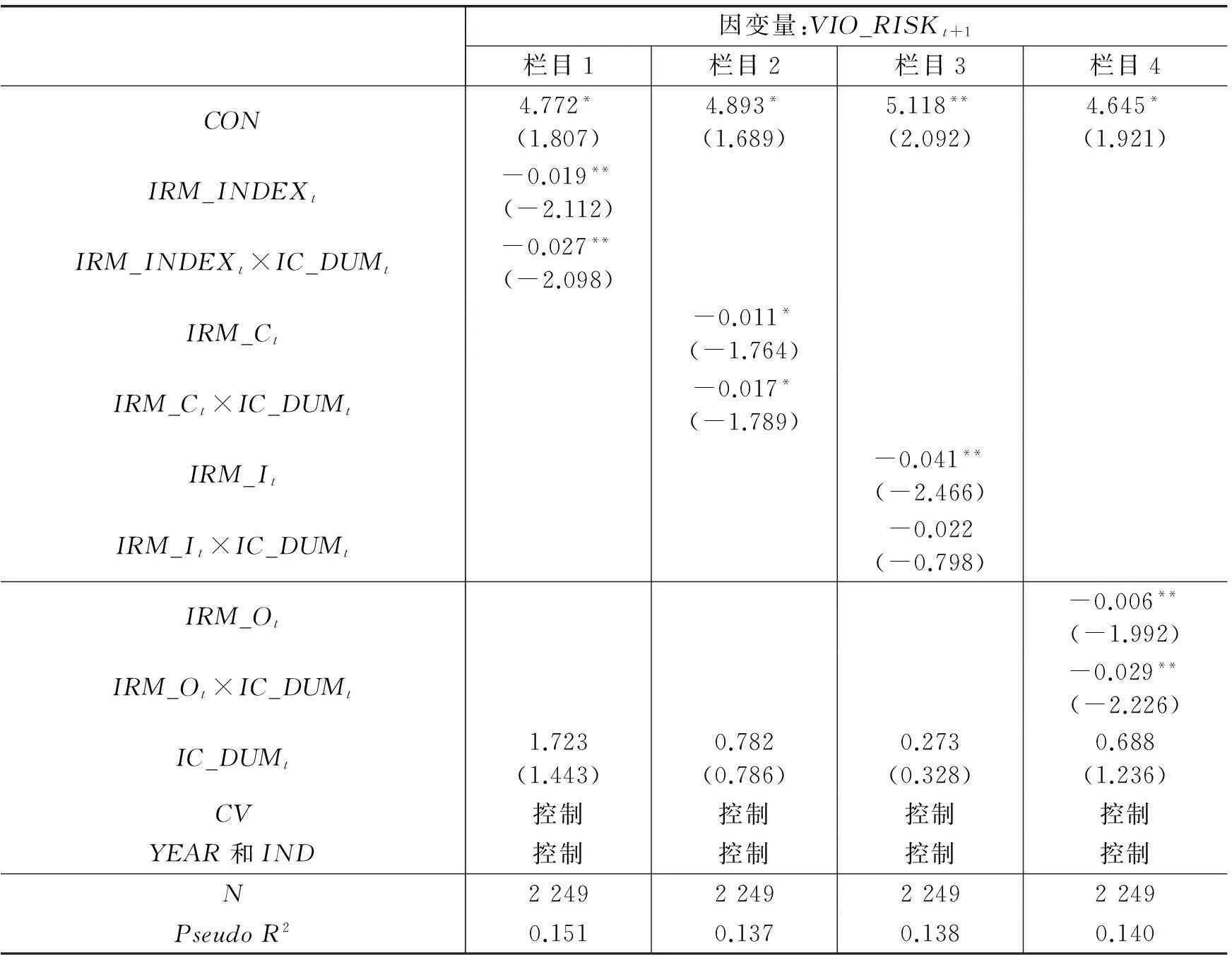

表5是投资者关系管理、内部控制质量与企业违规风险之间的回归结果。从中可见,在栏目1中,投资者关系管理绩效指标选用综合绩效指标IRM_INDEXt时,回归系数为-0.019,在5%水平上统计显著,而与内部控制质量虚拟变量交乘项IRM_INDEXt×IC_DUMt的回归系数为-0.027,也在5%水平上统计显著,表明相对于内部控制质量低的公司,内部控制质量高的公司中投资者关系管理绩效与未来企业违规倾向之间的负向关系更强。在栏目2和栏目4中,投资者关系管理绩效指标选用沟通绩效指标IRM_Ct和组织绩效指标IRM_Ot时,它们与内部控制质量虚拟变量的交乘项系数同样显著为负,表明在抑制企业违规风险方面,内部控制质量和投资者关系管理具有互补作用,研究结果支持了假设3b。

表4 投资者关系管理、分析师跟踪与企业违规风险

表5 投资者关系管理、内部控制质量与企业违规风险

五、结论与启示

在中国转型经济市场中,投资者关系管理近年来日益受到监管层、上市公司、市场中介、投资者的重视,特别是2005年7月中国证券监管委员会发布了《上市公司与投资者关系工作指引》后,IRM被提到前所未有的高度。很多上市公司纷纷在企业内部制定正式的投资者关系管理制度, 将投资者关系管理活动纳入企业战略管理。2014年6月,中国证券投资者保护基金公司依托全国个人投资者固定样本库开展了2014年投资者满意度调查,调查结果显示,投资者对上市公司主动开展IRM活动状况表示满意的比例接近50%。这说明投资者对上市公司开展IRM、畅通与上市公司的联系渠道存在强烈需求,IRM在投资者认知层面具有重要的价值效应。

本文利用南京大学联合证监会多年来对中国A股上市公司投资者关系管理总体状况的综合调查数据,将投资者关系管理的价值效应研究从传统的绩效框架拓展到风险框架,系统检验和分析了投资者关系管理影响企业违规风险进而稳定市场的效应及其影响因素。研究发现:(1)投资者关系管理绩效越高,企业未来违规倾向越低。这表明投资者关系的有效管理能够显著抑制企业违规风险。(2)相对于内部控制质量低的公司,内部控制质量高的公司中投资者关系管理绩效与未来企业违规倾向之间的负向关系更强。这表明在抑制企业违规风险方面,内部控制制度和投资者关系管理制度具有互补作用。(3)公司可视性对投资者关系管理绩效与未来企业违规倾向之间的负向关系并没有显著的影响。这表明与绩效框架研究结论不同,在风险框架内公司可视性并不会成为投资者关系管理价值效应的重要调节因素。本文结论证实了资本市场“关系”的价值,投资者关系管理提高了公司信息透明度,规范了公司治理体系,抑制了企业违规风险,进而对资本市场稳定产生了显著影响。

本文研究的启示是:(1)就抑制企业违规风险、稳定市场而言,上市公司开展的投资者关系管理活动能够有效提高投资者利益的保护效率,降低管理层和大股东的代理成本,因此深化企业的投资者关系管理职能具有战略意义。(2)在抑制企业违规风险、稳定市场方面,投资者关系管理和内部控制制度具有很好的互补作用,因此监管层未来应重视内部控制制度和投资者关系管理制度的连接性,对两种制度进行组合考量,引导企业设置相互匹配的决策程序和组织流程,最大程度地发挥两种制度在稳定市场方面的合力效应。

*本文还得到财政部全国会计领军(后备)人才(学术类)培训项目和江苏省青年社科英才项目的资助。

主要参考文献:

[1]冯旭南,陈工孟.什么样的上市公司更容易出现信息披露违规——来自中国的证据和启示[J].财贸经济,2011,(8):51-58.

[2]李心丹,肖斌卿,张兵,等.投资者关系管理能提升上市公司价值吗?——基于中国A股上市公司IRM调查的实证研究[J].管理世界,2007,(9):117-128.

[3]马晨,张俊瑞.基于舞弊三因素的上市公司违规判别研究[J].科研管理,2011,(9):131-139.

[4]马连福,高丽,张春庆.基于投资者关系管理的公司营销价值效应研究[J].管理科学,2010,(5):62-71.

[5]权小锋,肖斌卿,吴世农.投资者关系管理能够稳定市场吗[J]. 管理世界,2016,(1):139-152.

[6]唐跃军.大股东制衡、违规行为与外部监管——来自2004-2005 年上市公司的证据[J].南开经济研究,2007,(6):106-117.

[7]杨德明,辛清泉.投资者关系与代理成本——基于上市公司的分析[J].经济科学,2006,(3):47-60.

[8]叶康涛,曹丰,王化成.内部控制信息披露能够降低股价崩盘风险吗?[J].金融研究,2015,(2):192-206.

[9]Agrawal A, Chadha S. Corporate governance and accounting scandals[J]. Journal of Law and Economics, 2005, 48(2): 371-406.

[10]Beasley M S. An empirical analysis of the relation between the board of director composition and financial statement fraud[J]. The Accounting Review, 1996, 71(4): 443-465.

[11]Bushee B, Miller G. Investor relations, firm visibility, and investor following[J]. The Accounting Review, 2012, 87(3): 867-897.

[12]Chandler C S. Investor relations from the perspective of CEOs[J]. International Journal of Strategic Communication, 2014, 8(3): 160-176.

[13]Chang M, Hooi L, Wee M. How does investor relations disclosure affect analysts’ forecasts?[J]. Accounting & Finance, 2014, 54(2): 365-391.

[14]Chen K C W, Chen Z, Wei K C J. Legal protection of investors, corporate governance, and the cost of equity capital[J]. Journal of Corporate Finance, 2009, 15(3): 273-289.

[15]Erickson M, Hanlon M, Maydew E. Is there a link between executive equity incentives and accounting fraud[J]. Journal of Accounting Research, 2006, 44(1): 113-143.

[16]Kim J B, Zhang L D. Does accounting conservatism reduce stock price crash risk? Firm-level evidence[J]. Contemporary Accounting Research, 2015, Forthcoming.

[17]Kirk M, Vincent J. Professional investor relations within the firm[J]. The Accounting Review, 2014, 89(4): 1421-1452.

[18]Miller G. The press as a watchdog for accounting fraud[J]. Journal of Accounting Research, 2006, 44(5): 1001-1033.

[19]Peasnell K, Talib S, Young S. The fragile returns to investor relations: Evidence from a period of declining market confidence[J]. Accounting and Business Research, 2011, 41(1): 69-90.

[20]Watts R L. Conservatism in accounting, Part I: Explanations and implications[J]. Accounting Horizons, 2003a, 17(3): 207-221.

[21]Watts R L. Conservatism in accounting, Part II: Evidence and research opportunities[J]. Accounting Horizons, 2003b, 17(4): 287-301.

[22]Vittis A, Charitou M. Valuation effects of investor relations investments[J]. Accounting and Finance, 2013, 52(3): 941-970.

(责任编辑康健)

Can Investor Relations Management Reduce Enterprise Violation Risk? Evidence from the Comprehensive Survey of Investor Relations Management in Chinese A-share Listed Companies

Quan Xiaofeng1, Xiao Binqing2, Yin Hongying1

(1.DongwuBusinessSchool,SoochowUniversity,Suzhou215021,China;2.SchoolofEngineeringManagement,NanjingUniversity,Nanjing210093,China)

Abstract:Based on special data achieved from comprehensive survey of investor relations management status of A-share listed companies implemented by Nanjing University and China Securities Regulatory Commission, this paper examines the correlation between investor relations management & enterprise violation risk and its influencing factors. It comes to the conclusions that there is a significantly negative relation between investor relations management and future enterprise propensity for violation, and it is still robust after the control of endeogeneity. It shows that effective management of investor relations can significantly inhibit enterprise violation risk. Further analysis of influencing factors indicates that in terms of the inhibition of enterprise violation risk, investor relations management and internal control quality are complementary, and visible factors such as media reports, analyst tracking, corporate size and institutional holdings do not have significant effects on the negative relationship between investor relations management and enterprise violation risk. This paper not only theoretically extends the research paradigm of investor relations management, but also has the important enlightenment to the regulation of the operation of listed companies, the encouragement to investor confidence and the prevention of extreme volatility in financial markets.

Key words:investor relations management; enterprise violation risk; comprehensive survey

DOI:10.16533/j.cnki.jfe.2016.05.002

中图分类号:F275.5

文献标识码:A

文章编号:1001-9952(2016)05-0015-13

作者简介:权小锋(1981-),男,陕西大荔人,苏州大学东吴商学院副教授;尹洪英(1979-),女,山东鄄城人,苏州大学东吴商学院副教授。

基金项目:国家自然科学基金项目(71302121,71271109);教育部人文社会科学研究项目(12YJC630158,13YJC790174);江苏高校哲学社会科学研究重点项目(2012ZDIXM039)

收稿日期:2015-09-30

肖斌卿(1979-)(通讯作者),男,福建南靖人,南京大学工程管理学院副教授;