产业结构调整与税收增长的协调性实证研究

摘要:利用2007—2015年有关数据,对近年来广东省重点税源产业结构调整与税收增长的协调性关系进行实证分析,并运用产业税收弹性和税收协调系数等指标分析了产业结构的税收特征。研究结果表明:工业和建筑业的结构调整与税收增长呈负相关关系,而房地产业、批发与零售业、金融业、交通运输和邮政仓储业的结构调整与税收增长呈正相关关系。由此可见,加快产业结构优化调整,大力发展现代服务业,带动和促进三大产业均衡发展并涵养后续税源,是保证和促进广东省税收可持续增长的必由之路。

关键词:广东省;产业结构;税收弹性;协调关系

中图分类号:F062.9 文献标识码:A 文章编号:2095-3283(2016)07-0075-06

产业结构变化与税收紧密关联,一般而言,由于国家在制定产业税收政策时存在税收优惠差异,这就使得不同的产业结构决定不同的税源结构,而税源结构又反过来影响产业的税负水平。为此,当产业结构发生变化时,就要考虑到产业的税负情况。近年来,广东省第三产业增加值占GDP的比重一直呈现上升趋势,并在2013年首次超过了第二产业的增加值,当务之急应对现有的产业税收政策进行优化调整,将产业税收负担与税源结构保持在一个均衡的水平,使产业结构调整与税收增长保持一致性;反之,在产业结构调整时,税收负担结构在产业间的分布不均衡,就会导致产业的GDP增长率与税收贡献率不匹配,引致产业内的税收不公平现象,进而影响当地经济的健康发展。

近年来,随着我国经济增长趋势放缓,广东省作为我国经济发展的排头兵和改革的前沿阵地,在优化产业结构和转变经济增长方式中也面临严峻的挑战。广东省在“十三五”规划期间,GDP增长目标设定为7%,地区生产总值在2020年争取达到11万亿元。这是广东省主动适应经济发展新常态,肩负起引领经济发展的重任,在此过程中要进行产业结构调整,把握稳增长和调结构平衡点。特别是在“营业税改增值税”的新形势下,研究近年来广东省重点税源产业结构的调整与税收增长的协调性关系具有重要意义。

一、文献回顾

国内外学者对产业结构与税收增长之间的关系做了大量研究。美国学者柯林·克拉克 (Colin G. Clark) 于 1940 年在《经济进步的诸条件》一书中指出了,随着经济的不断发展,劳动力就业开始从第一产业向第二三产业进行转移;与此同时,随着产业结构的转变必然会引起产业经济结构的变化。日本经济学家植草益(1988)认为政府在产业结构的调整发展过程中有着巨大的作用,研究表明日本在复兴时期产业的发展和产业结构的合理调整主要得益于政府实施了一系列的税收激励措施。

国内学者曹广忠(2007)从中国“从税收增长之谜”视角分析土地财政、产业结构演变与税收超长增长之间的关系,李建英、陈平(2012)系统分析了我国税收超经济增长的成因,认为我国目前税收弹性偏高,若不进行经济结构调整,将会影响到税收的可持续增长。张海星(2014)从地方政府投资与税收增长的角度出发,分析了地方产业结构的趋同化现象,认为要剥离地方政府的产业经济建设功能,完善现代市场体系,加大人力资本投资力度。李小明(2014)运用统计分析法,研究了上海市产业结构与税收的协调关系,得出了产业结构不断调整是税收持续快速增长的重要原因。白景明(2015)从经济增长、产业结构调整和税收增长的三者之间关联角度出发,得出大力发展第三产业可以涵养税源,并且成为未来税收增长的加速器。

本文在上述学者研究的基础上,考虑到我国区域经济发展和产业结构的不均衡性,从广东省产业结构现状和税收结构特征入手,着重分析了广东重点税源产业的结构变化情况,并利用2007—2015年广东省国民经济核算和税收最新统计数据,对工业、建筑业、批发零售业、交通运输仓储邮政业、金融业和房地产业的结构调整与税收增长的协调关系进行实证分析,并提出促进广东省产业结构调整与税收增长的一些政策建议。

二、广东省产业税收结构现状

近年来,广东省一直都在推动产业结构调整,2013年三次产业结构比例为4.9:47.3:47.8,第三产业增加值首次超过了第二产业增加值。根据广东省统计局2016年的最新统计公告,初步核算,2015年广东省实现地区生产总值(GDP)72812.55亿元,同比增长8%。其中,第一产业增加值3344.82亿元,同比增长3.4%,对GDP增长的贡献率为1.7%;第二产业增加值32511.49亿元,同比增长6.8%,对GDP增长的贡献率为41.2%;第三产业增加值36956.24亿元,同比增长9.7%,对GDP增长的贡献率为57.1%。三次产业结构为4.6:44.6:50.8。在现代产业中,高技术制造业增加值8172.20亿元,同比增长9.8%;先进制造业增加值14712.70亿元,同比增长10.0%;现代服务业增加值22338.12亿元,同比增长11.9%。在第三产业中,批发和零售业同比增长5.0%,住宿和餐饮业同比增长3.0%,金融业同比增长15.6%,房地产业同比增长11.4%。民营经济增加值38846.24亿元,同比增长8.4%。

从表1可以看出,在广东省的税收来源中,工业、批发与零售业、交通运输和仓储邮政业、金融业,房地产业和建筑业贡献了80%以上的税收,在2015年,这六大行业贡献的税收高达88.9%。在“十二五”期间,广东省工业贡献的税收呈现下降趋势,在2015年达到最低点41.6%,这表明在“十二五”期间广东省的产业结构调整较为明显,而第三产业的快速发展扩大了税源,特别是金融业和房产地产业的税收占比近年来呈现不断上升趋势,贡献了较多的税收。而交通运输和仓储邮政业、批发与零售业、建筑业在税收占比则表现比较平稳。

从表2可以看出,广东省重点税源产业中,工业增加值占GDP的比重呈现下降趋势, 2015年广东省规模以上的工业企业累计完成增加值30313.61亿元,同比增长7.2%,其增加值占GDP的比重下降到近年来的最低点40.5%,其他重点税源产业增加值占GDP的比重总体上则呈现上升趋势,体现了近年来广东省的产业结构调整较为明显。另外,本文也分析了第三产业中信息传输计算机软件业、文化娱乐业、租赁和商务服务业等发展情况,发现这些产业发展较为缓慢,尽管政府给予这些产业较多的税收优惠,但其总体发展水平有待进一步提升。

产业税负反映了各大产业的税收贡献情况,是衡量税负水平轻重的重要标志。产业税收弹性系数用来反映产业经济增长与产业税收增长的协同性关系,一般来说,产业税收弹性系数大于1,表明产业税收增长的速度超过了产业经济增长速度,反之则表明产业税收增长速度滞后于经济增长速度。根据国内外的相关研究成果表明:当产业在周期理论中处于成长阶段时,产业税收弹性系数在 0. 8 ~1. 2 之间比较合适。税收协调系数一般用来反映产业税收贡献与经济贡献的协调关系。当协调系数不等于1时,说明产业税收贡献与经济贡献不协调,当协调系数等于 1 时,表明产业税收贡献与经济贡献存在协调性关系,当然在现实中往往很少存在绝对的协调关系,一般是围绕1上下波动。

从表3看来,广东省第二产业税收弹性系数平均数是1.31,从总体上看,表明广东第二产业的税收增长快于产业经济的增长,在第三产业中,税收弹性系数平均数是1.52,表明广东省第三产业的税收增长也快于第三产业经济的增长,其中从2012年开始,第二产业的税收弹性系数呈现下降趋势,而第三产业的税收弹性系数则呈现上升趋势,表明随着广东产业结构的调整,第三产业税收贡献率在逐年增大。从税收协调系数来看,广东省第二产业税收协调系数平均数为0.87,第三产业的税收协调系数平均数为1.24,这表明在广东省的产业发展过程中,税收贡献和经济贡献存在不协调关系,同时也表明第二产业税收负担明显小于第三产业的税收负担,这对于产业的协调可持续发展是不利的。因此,在优化产业结构和结构性减税方面,政府有必要适当降低第三产业的税负来涵养税源,从而保持产业和税收的均衡发展,做到让利于民和还富于民。

三、模型的构建与变量选择

(一)计量方法与数据来源说明

由于2006年国家取消了农业税,使得原本低税率的第一产业税收负担进一步减少,税收贡献率相对很低。因此本文选择2007—2015年广东省第二、三产业相关数据,并从行业的角度出发,选择了广东省重点税源产业:工业、批发与零售业、交通运输仓储邮政业、金融业、房地产业和建筑业的有关数据,分析广东产业结构调整与税收增长的协调性关系。本文的数据来源于《广东省统计年鉴》《中国税务年鉴》,以及国研网等有关数据库。在计量方法方面,本文选择多元线性回归模型OLS估计方法,考虑到估计结果的稳健性,本文也基于面板数据做了随机效应模型和固定效应模型三种估计。本文所用的计量经济软件为EVIEWS7.2。

(二)计量模型的构建与变量

四、实证检验结果分析

(一)模型1 的实证检验结果分析

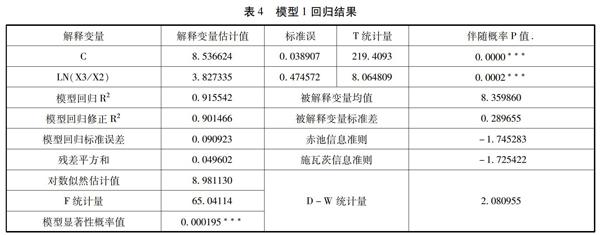

运用EVIEWS7.2计量软件,得到模型1 的检验分析结果,具体的回归结果如表4所示:

从表4可知,F统计值为65.0411,伴随概率为0.000195,表明模型1回归方程的总体性在1%的置信水平下是显著的,另外D.W=2.0810,表明各变量之间不存在一阶自相关。在方程回归系数中,α0为8.5366,α1为3.8273,均通过了1%的显著水平检验。其中R2=0.9155,表明广东省第三产业与二产业的产业增加值的比值增长率,用来解释广东省税收稳定增长的可信度达到了91.55%,解释变量Ln(X3/X2)的系数为3.8273,伴随概率为0.0002,通过了1%的置信水平检验,表明广东产业的调整与税收的增长是高度显著正相关的,并且表明了广东省第三产业与第二产业增加值的比率每增长1个百分点,将会导致税收增长3.83%。因此,根据模型1的实证检验结果,有力地证实了广东省近年来的产业结构优化调整对税收的稳定增长发挥了较大的作用。

(二)模型2的实证检验结果分析

1.相关性检验

在多元线性回归方程中,需要考虑到变量之间的多重共线性问题,一旦发生变量自身相关,意味着数据中存在自变量所没有解释的某种形态,会扭曲回归方程的精确性,因此本文首先对模型2中的各变量之间的相关性进行了分析,通过自相关系数估计值和偏相关系数估计值发现,各变量之间的伴随概率P值均大于置信检验水平,拒绝原假设,表明自变量之间不存在多重共线性。

2.单位根检验

单位根检验是指检验序列中是否存在单位根,因为存在单位根就是非平稳时间序列了,会使回归分析中存在伪回归,因此,本文运用ADF单位根检验对模型2的时间序列进行分析,通过下图的检验输出结果可知,ADF检验伴随的概率P值远远小于置信检验水平(1%,5%,10%),所以拒绝原假设,可以确定各序列不存在单位根,模型2 的时间序列具有平稳性,具体结果如表5所示:

3.多元线性回归分析

本文对模型2进行了多元线性回归分析,实证结果如表6所示:从方程的总体显著性来看,F统计量为8.448156,其伴随概率P为0.081410,表示在10%的置信水平下是显著的。另外,回归方程的杜宾沃森统计值为2.1402,表明各变量之间不存在一阶自相关,回归方程有效。另外方程的拟合度R2为0.9534,表明本文选择的自变量较好地解释了因变量。从行业的角度来看,工业结构调整与税收呈现显著的负相关关系,表明工业增长率在放缓的情况下税收收入则出现明显上升的增长趋势;建筑业的结构调整与税收收入呈负相关,但二者之间的关系不显著,表明建筑业的结构调整,还未能引起税收收入的明显变化,另外批发与零售业、金融业和房地产业的结构调整与税收收入呈现显著地正相关关系,其中金融业的相关系数的伴随概率P为0.0282,在5%的置信水平下是显著的,批发与零售业和房地产业的结构调整在10%的置信水平下是显著的,而交通运输与仓储邮政业的结构调整与税收收入呈现不显著的正相关关系。

五、研究结论与建议

以上实证检验结果表明,广东省产业结构调整与税收收入稳定增长之间存在着一定的不协调性。随着第二产业的转型升级,其税收贡献率呈下降趋势,第三产业的快速发展,是税收收入稳定增长的源泉,在第三产业中,要大力发展现代金融服务业,批发与零售业,房地产业和建筑业,并适当降低工业和交通运输仓储物流业的税负。实现产业税收与产业产值协调发展,要坚定不移的进行结构性减税。另外,本文的实证检验结果也进一步验证产业结构优化调整是税收持续快速增长的重要原因。因此,为促进产业结构调整与税收增长协调发展,提出以下政策建议。

(一)建立有弹性的产业税收优惠政策体系

在广东省的重点税源产业中,批发零售业、金融业和房地产业对税收贡献比较大,因此要大力发展这些产业。另外,对于商贸流通和租赁服务业、通信与信息技术业、汽车业、新能源和高新技术先进制造业等要加以培育和扶持。因此,要加大本地区重点扶持产业的优惠力度,特别是在经济转型中扮演重要角色的高新技术产业,要通过制定更为优惠的税收政策促进其更快发展,并以此带动更多其他产业的发展。另外,取消或减少本地区产能过剩产业的优惠力度,做到目标明确,步骤有序。

(二)利用“营业税改增值税”的契机,大力推进结构性减税

近年来,随着营业税改增值税试点的扩大与全面展开,除了交通运输业、部分现代服务业、邮政业和电信业已经全面改征增值税外,建筑业、金融保险业、不动产以及文化与体育业等也即将完成“营改增”。这意味着大大扩宽了增值税的抵扣范围,可以有效解决营业税的重复征税问题,有利于生产性服务业从制造业中剥离,进行专业化生产。国内有的学者研究指出在“营改增”试点地区,有近70%以上的企业的税负水平呈现下降趋势,其中税负下降最为明显的是制造业和交通运输物流服务业等。然而对于一些特定的行业而言,企业外购的资产非常少,人力资源是其主要成本,税法规定这些成本不能作为进项税额进行抵扣,从而导致该类企业税收负担的加重。因此,政府应大力推进结构性减税,切实给予实际税负水平没有下降的企业税收优惠,实行有弹性的、多层次的税收制度。

(三)通过创新驱动,完善税收优化产业结构的配合机制

发展高新技术产业和战略性新兴产业,一直产业结构调整和优化的重点。按照经济发展阶段理论,经济新常态下我国经济发展原动力由要素和投资驱动转向创新驱动是未来经济发展方向。由于高投入、高风险、高科技是高新技术产业的基本特征,科技的进步在于教育的发展和人才的培养,而税收政策在培养人才、鼓励创新方面具有得天独厚的作用。因此建议政府的税收政策应该在资本、科技、人才培养方面给予优惠和支持,可以参照国外发达国家和新兴国家和地区的做法,加大对研究开发和人才培训支出的税收优惠力度,鼓励研发和支持区域经济的均衡发展。另外,在此基础上建立有效的税收优惠评估机制,分析实际效益和价值并进行动态调整,进一步完善税收优化产业结构的配合机制。

(四)深化纳税服务改革,创造公平的产业税负环境

实现产业结构优化调整,促进产业的健康有序发展,还需依赖公平的产业税负环境。公平的产业税负环境是指政府采用相同的方式对待产业内相类似的企业,不应该设置过多的壁垒或者障碍来牺牲其他中小企业的税收红利。在现实中,往往一些大型企业或者政府优先发展的产业更容易获得税收优惠。因此,产业内支付能力相同的企业,应该支付相同的税收,并尽量保持同一个行业企业之间税收负担的基本均衡。另外,对于不同产业之间的税收负担差异,也需要考虑到其产值增长率和税收贡献率之间的均衡性和公平性。特别是第三产业,在贡献较多税收的同时也创造了大量的就业机会,政府在创造公平的产业税负环境时,应当考虑这些因素。总之,政府要尽可能地创造公平的产业税负环境,建立完善的税收监控机制,使产业结构调整与税收收入实现协调性增长。

[参考文献]

[1]Colin G. Clark. The conditions of economic progress[M].Lon-don: Macmillan and Company Limited New York ST Martin ‘Spress,1940.

[2]李建英,陈平.我国制造业上市公司所得税税负影响因素分析[J].税务研究,2015(12):41-44.

[3]白景明.经济增长、产业结构调整与税收增长关系探析[J].郑州大学学报,2015(4):66-71.

[4]李波.税收政策促进产业结构优化的思考[J].税务研究,2015(4):17-21.

[5]张海星.地方政府投资与税收对产业结构趋同化的影响[J].东北财经大学学报,2014(5):43-48.

[6]李小明等.产业结构与税收的协调关系探究[J].科技管理研究,2013(11):204-208.

[7]熊小满,陈桂平.税收激励政策与产业结构转型升级的实证研究—基于广东省 2001-2011 年数据的 SVAR 分析[J].管理学家,2013(2):65-74.

[8]李建英,陈平.我国税收超经济增长的成因及对策研究[J].经济与管理评论,2012(2):121-126.

[9]邢锋.东部沿海省份的产业结构调整与税收增长-基于面板数据模型的分析[J].发展研究,2009(9):32-35.

[10]曹广忠、袁飞、陶然.土地财政、产业结构演变与税收超常规增长—中国“税收增长之谜”的一个分析视角[J].中国工业经济,2007(12):13-21.

(责任编辑:董博雯)