慧眼看清理财型保险

李文婷

高举着“保障和投资不二之选”大旗的理财型保险,虽然最近在投资市场上风头正劲,但其背后暗涌的风险亦不可忽视。理财型保险真的可以两全其美吗?

今年“两会”期间发布的《2016年中国经济大调查》将10万家庭的消费情况纳入调查,其中的数据显示,2016年中国百姓投资结构与意愿偏好出现了不可忽视的变化:受访者对保险的投资意愿从2007年的末位(6.14%)升至2016年的第一位(36.79%),而股票(33.05%)和银行理财产品(32.69%)则屈居第二和第三。

在低利率时期,大盘动荡不安,投资者步步为营。理财型保险借机上位,收益率节节攀升,成为投资者热捧的对象。曾几何时,消费者避而不及的保险产品,如今成为了最热门的投资方向,保险的地位不能同日而语。

表面上看,理财型保险产品既能使资产实现保值增又附带保险功能,一箭双雕。实际上,投资者在购买理财型产品前对其风险和收益知之甚少,近几年不少人在跟风购买了理财型保险后,发现实际收益并不如保险公司曾承诺般理想。

收益赶超同期银行理财产品

集保障和投资双重功能于一身的理财型保险,在去年投资市场中大行其道,可谓风光无限。据三大险企的年报统计,在2015年最畅销的十大规模寿险中,有8款产品都具有投资理财的功能,由此可见,理财型保险已成为保险业最大赢家。

为什么理财型保险受到投资者青睐?据中国人寿某产品经理透露,热门的几款理财型保险近几个月折合年结算利率均在5%左右,最高利率达到5.38%。记者探访某商业银行发现,在售六款银行理财产品中有五款的预期收益率在3.3%~3.5%之间,其余一款收益率为4.2%,收益不如理财型保险。

华宝证券和国金证券的数据显示,理财产品中万能险从2013年1月至2015年10月收益整体处于平稳上升趋势,最高收益略超过5%。投连险方面受市场影响比较大,过去一年各账户收益差别较大,最高收益达到10.99%,最低收益为-9.37%。相比之下,过去两年和过去三年利润普遍较高,最高利润达到42.14%,最低也有8.36%的收益率。

由此可见,单从预期年化收益率来看,除了投连险部分较激进的投资账户,理财型保险产品的整体收益率确实高于银行理财产品。

一位正在咨询理财型保险产品的女士告诉记者,她关注理财型保险已经有一段时间,这次来银行想要选一款购买,因为“目前收益高,同时还有一些保障”。

理财型保险非真保险

尽管在收益上理财型保险优于银行理财产品,民间对其反响也并非尽善尽美,产品设计也同时也遭到不少专业人士的质疑。那么,理财型保险是否真的如看上去那么完美呢?

理财型保险以“能赚钱的保险”作为卖点,但事实上,其在保险方面的表现似乎有些不尽如人意。理财型保险大多是终身型的,一般有身故保险和意外身故保险,无附加保障。也就是说,只有被保人身故以后才可以拿回本金和收益。以一份中国人寿的5年保终身的理财型保险为例,保费10万元,假定结算利率为4.5%(保险公司提供的中等假定利率),若30周岁的被保人在第三年的时候身故或意外身故,可以获得保险公司136211元或227018元的保障费用。分红险规定在被保险人生存期间会按照条款约定得到某种收益,比如年金,几年返一次或者一年返一次。近年保险公司新产品研发不断,有的产品会在被保险人过生日期间返还一定的金额,名曰关爱年金,如某保险公司同类产品返还年交保费的1%左右。比起消费型保险低保费高保额的特点,理财型保险在保险赔偿这一点上并没有什么优势。

某险企人士指出,保险首先应该是保障性质,然后也可以在个人资产的配置方面起到一定的理财功能。但如果过于强调理财功能,就有些舍本逐末的味道了。

理财型保险三大分类

虽然媒体总说理财型保险,但是不少人对它依然懵懵懂懂。那么,理财型保险到底有哪些品种呢?

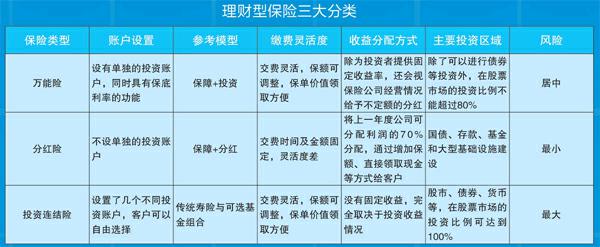

所谓理财型保险,其实是人寿保险旗下的一个分支,包括万能险、分红险和投资连结险,分红险投资策略较为保守,收益相对于另外两类理财型保险为最低,但风险也最低。万能险设置保底收益,存取灵活,收益可观。投资连结险投资策略激进,投资者自负盈亏,存在较大风险。

理财型保险设计初衷是为了防止经济波动或通货膨胀对长期寿险造成损失,但后来逐渐演变为由客户和保险公司共同承担风险、收益共享的一种金融投资工具。在利率下行市场中,理财型保险从琳琅满目的银行理财收益产品中脱颖而出,备受青睐,令其一跃成为投资的热门之选。

理财功能收益亦有风险

需要注意的是,理财型保险号称的“保障”并非收益有保障,而是指保险功能的身故保障。此外,投保人要分清5%左右的高收益是“预期年化收益率”还是“最低保证年化收益率”,后者目前大多停留在2.5%的水平,前者则视保险公司的资金运用能力和经营情况而定。资深理财投资人提醒投保人,应意识到这些数据具有不确定性,所谓的高收益并不一定能保证兑现。值得注意的是,理财型保险主要都是在短期产品的基础上开发,很多保险公司并没有考虑过长期的做法,因此在长期投资上风险控制可能存在问题。

此外,理财型保险也有一些较为隐晦的缺陷。比如遇到降息,收益就会相应“缩水”。投保人需具备理性的投资心态。

另外,理财型保险利用了货币的时间价值,简而言之,就是现在的钱比将来的钱更值钱。假设一位30岁的投资者,按现在存款利率2.1%来计算,在银行预存一年且约转即可每年计算一次复利,5年后本金和利息共119052.0187元。同期限、同保费的理财型保险的收益为124178元(按照中等假定利率4.5%),与银行复利存款相比,收益并不理想。

短炒不得提前赎回损失巨大

一般来说,购买理财型保险需要初始费用,以万能险为例,业内多数是按千分之八收取初始费用。需要注意的是,由于保险理财产品需要扣除一定手续费用,因此产品收益通常在长期投资中体现。理财型保险具有较长的投保期,如果未到期中途退保,保险公司是按保单“现金价值”退还保费,有可能出现保单“现金价值”低于“本金”的情况。

新华人寿广东分公司副总朱诚良为理财型保险退保算了一笔账:“分红险市场的分红险普遍收益在4%至5%之间,考虑退保的成本,五年左右退会更好。投连险退保最好以转账户替代退保。万能险退保第一年为50%的手续费,第二年20%,第五年5%,第六年免除手续费。在第五年退出,损失相对较少。如果投保人选择趸交,无须缴纳手续费,只需交5%管理费,考虑到结算利率,投保人在第五、六年退出损失很小。”

所以,购买理财型保险后,若中途取出或逾期未交,保险公司不论采取现金价值折现还是贷款方式,投资者的收益最终都会遭受损失。因此,理财专家提醒投资者,不能误将理财型保险认为是银行理财产品,因为不管收益多少,它仍然属于保险,提前退保必然会有较大损失。

适合自己的才是最好的

理财型保险其实在收益和保险两方面的表现并不突出,且存在着一定的风险。要知道,没有一款保险是完美的,理财型保险满足了一部分消费者的投资理念。某公司45岁员工吴先生,手里有一笔50万元闲钱,他无意投资,也不要求高收益,只希望实现保值,这时候吴先生可以考虑购买一份理财型保险,在强制储蓄的同时,为自己的意外买了一份保障,以免发生意外后影响家人正常生活。

投资者在投保前要理智地审视自己的风险承受力和投资需求,了解理财产品的风险和收益,选择适合自己的理财产品,适合自己的才是最好的。几年之内可能用到的钱,千万不要去买理财型保险产品,否则就面临比较大的损失。

——与林刚先生商榷