基于组合赋权分析的系统重要性银行识别研究

郑兰祥, 王 燕

(安徽大学经济学院,安徽 合肥 230601)

基于组合赋权分析的系统重要性银行识别研究

郑兰祥, 王燕

(安徽大学经济学院,安徽 合肥 230601)

摘要:系统重要性银行识别方法主要有两类:一是市场指标法,二是模型法.市场指标法多采用等权重法对五到六个指标进行测算综合,对每个指标的重要性未作区分.通过将熵值法与专家主观赋权的层次分析法相结合,基于方差最大化的原理提出了一种主客观组合赋权方法,反映了指标重要性的差异,充分暴露了系统性风险的来源.依据新型组合赋权法对我国系统重要性银行进行权重测算,强调了关联性和复杂性指标的重要性.提出三项政策建议:一是完善系统重要性银行的评估体系与量化标准;二是实行差异化监管;三是健全危机处置机制.

关键词:熵值法;层次分析法;系统重要性银行;方差最大化

系统重要性银行的概念自从2008年次贷危机之后由巴塞尔协议Ⅲ正式提出,它指的是对于一些规模大、业务复杂且和所在金融系统联系紧密的银行来说,当这些银行发生危机,会产生巨大的风险外溢效应,从而影响其所处的金融系统甚至引发全球的金融危机.2008年始发于美国的金融危机就是一场因次级抵押贷款机构破产、投资基金被迫关闭、股市剧烈震荡引起的全球性金融风暴.2011年金融稳定理事会(FSIS)和巴塞尔委员会(BCBS)共同制定发布了《全球系统重要性银行的评估方法和附加损失吸收能力要求》[1],旨在提高对系统重要性银行的监管,试图解决“太大而不能倒”、“太联系而不能倒”等问题带来的道德风险和系统性风险.

要加强对该类金融机构的监管,首先要确定评估系统重要性银行的标准,由于各国国情不同,找到一个适合我国发展中国家国情的系统重要性银行评估标准成为当务之急.我国目前对该问题还没有达成共识,总结其评估方法主要有两类:市场模型法和指标法[2].由于我国银行业信息披露不够透明,样本小,故指标法更适合作为我国的评估方法.以往的学者研究多集中在不同指标的选取,对于各个指标的权重都是采取简单的等权重法,这不仅不能反映指标重要性的差异,也不利于充分暴露系统性风险的来源,所以本文首创性地采用熵值法与层次分析法(AHP法)主客观赋权结合的方法对各个指标进行赋权,力图对我国监管当局制定系统性重要银行的评估标准提供一定的参考.

1研究方法

对于多指标评价系统,其赋权方法一般分为两种:一是主观赋权法,例如等权重法、层次分析法、模糊集理论等;二是客观赋权法,包括熵值法、主成分分析法、离差及均方差法等[3].本文将熵值法与专家主观赋权的层次分析法相结合,基于方差最大化的原理提出了一种主客观组合赋权方法,组合权重很好地将两者的优点有效结合,同时方差最大化原理也对传统组合权重确定方法进行了改进,使得权重的确定更加合理,更有助于结果的分析及决策.

1.1层次分析法(AHP法)

AHP法将一个复杂的评价系统分为多个层级结构,通过两两比较重要性,计算判断矩阵最大特征值,并通过一致性检验优化其结果.该方法广泛运用于经济、政治、管理等社会问题决策,且具有很好的效果,是一种利用历史经验与专家研究成果的定量与定性相结合的主观赋权法[4].

(1)建立评价指标因素集

用U来表示评价指标因素集,U={ui,i=1,2,…n}其中ui表示一级指标.二级指标向量为ui={ui1,ui2,…uin},其中ui1,ui2…uin表示二级指标.

令uij表示一级指标ui对uj的相对重要程度,则uj比ui比较得uji=1/uij.

(2)计算权重分配

求得判断矩阵A的最大特征根λmax所对应的特征向量ω,求解方程:Aω=λmaxω,其中ω为评价因素的重要性排序,即为各项指标的权重.二级指标的赋权依此法类推.

(3)一致性检验

AHP法的一致性检验主要用于检验排序是否合理.使用公式如下: R=I/RI.

其中:R为随机一致性比率,I为一般一致性指标,I=(λmax-n)/(n-1),RI为平均随机一致性指标.若R<0.1,则表明判断矩阵A具有满意的一致性,否则即需要修改判断矩阵.

1.2熵值法

熵用来度量不确定性.信息量越大,不确定性就越小,熵也就越小;信息量越小,不确定性越大,熵也越大.可以用熵值来判断某个指标的离散程度,指标的离散程度越大,该指标对综合评价的影响越大[5].

设vij表示第i个银行的第j个指标,i∈[1,n],j∈[1,m],首先确定第j个指标的熵值:

1.3方差最大化优化

方差是统计学中反映差异程度的一个重要指标.基于方差最大化的思想,权重向量w应当使得所有属性对所有决策方案的总方差达到最大[6].

由AHP确定的权重向量为P=(p1,p2,…pm),由熵值法确定的权重向量设为Q=(q1,q2,…qm),集成权重w=αP+βQ为两种权重的线性组合,其中α≥0,β≥0,α2+β2=1

构造拉格朗日函数求偏导可得:

最后对所得到的集合权重向量进行归一化处理即可获得最终的组合权重w0.

评估模型设计如下公式:

2实证研究及结果分析

本文采用巴曙松等[7]构建的指标体系,即在参考中国银监会颁布的《中国银行业实施新监管标准的指导意见》中提出的规模、相关性、复杂性、可替代性四个指标的基础上,结合我国银行业的实际情况,增加了国民信心指标.子指标选择如下:

规模:总资产

关联度:金融系统内资产、金融系统内负债

可替代性:发放贷款及垫款

复杂性:交易性资产价值、可供出售资产总额

国民信心:储蓄存款

(1)权重测算

由于中国银行业国有商业银行以及股份制银行占有资产总量绝对大的份额,而城市商业银行不仅资产量小而且多数仅限于某个城市或者某个省内,难以形成全国性的影响,所以本文选用16家上市银行2012-2014年的数据为评估对象,分别为平安银行、宁波银行、浦东发展银行、华夏银行、民生银行、招商银行、南京银行、兴业银行、北京银行、中国农业银行、交通银行、中国工商银行、光大银行、中国建设银行、中国银行和中信银行[8].数据来源于国泰安数据库.如表1所示:

表1 评估系统权重测算结果

由组合赋权法测算出的权重分配为:规模8.39%,关联性24.58%,可替代性14.07%,复杂性42.53%,国民信心10.43%.相比等权重法,该方法区分了不同指标的重要性的差别,其中关联性与复杂性占比最大,这主要因为当今金融机构之间业务往来日益密切,当单家银行出现流动性风险时,没有能力偿还债务,进而增加其他银行发生危机的可能性,产生很强的风险外溢效应,出现“太关联而不能倒”的问题.而复杂性指的是一家银行的处置成本与其业务类型或者组织结构的复杂性正相关.随着全球经济的迅速发展,以衍生品为代表的金融创新日益深化,而金融创新大都以高杠杆率为特征,作为经济的主要参与者银行机构也在积极推出各种新的业务,采取复杂的组织结构以获取更大的利润.一旦这类银行发生危机,其高杠杆率给全球金融系统将带来巨大风险.因此,监管部门应尤其加强对关联性的银行间资产负债的关注,以防道德风险与系统性风险的发生.

(2)系统重要性银行的确定

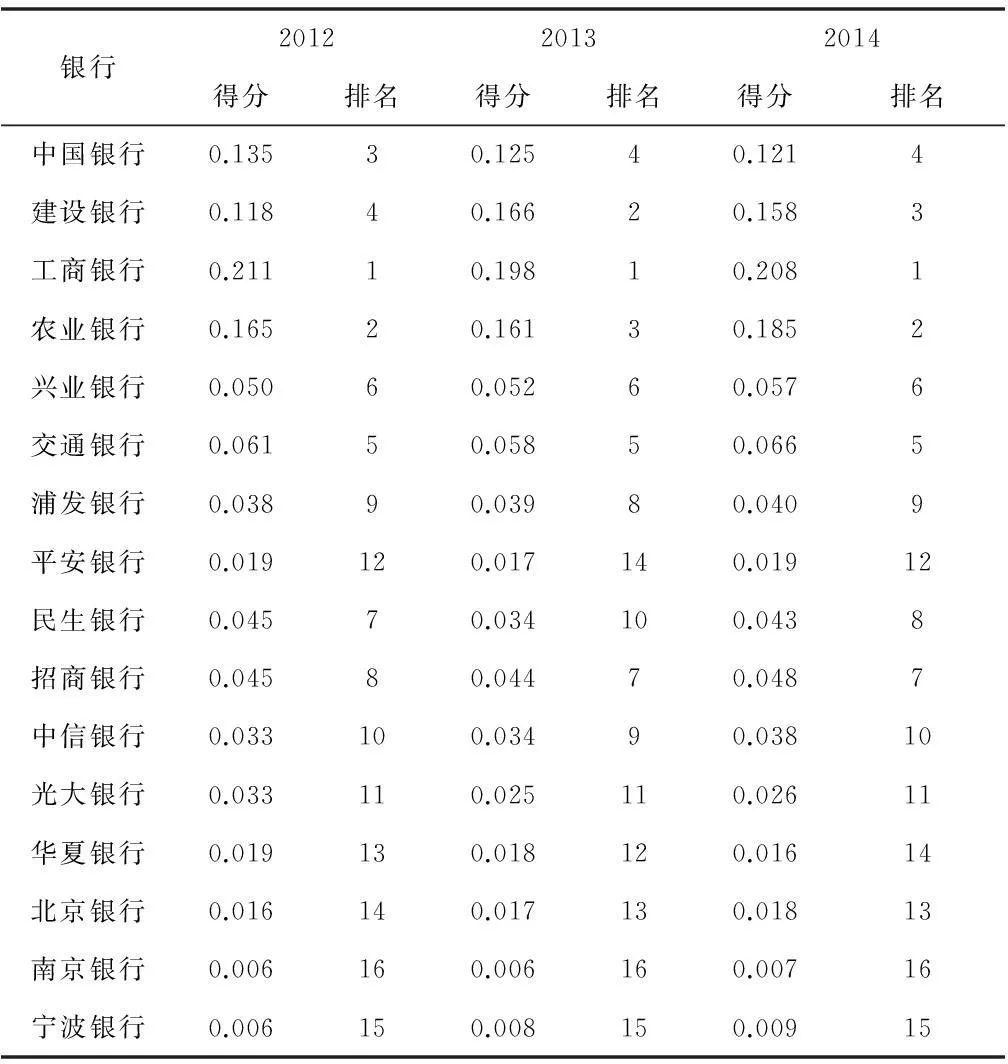

2012-2014年的各银行系统重要性得分与排名如表2所示:

表2 2012-2014系统重要性银行排名

由上表分析可得,中国工商银行连续三年均排名第一,中国银行、中国农业银行、中国建设银行一直保持在前四的位置,只是排名有微调,且与第5名交通银行的分差很大,基本在0.5-0.6分的差距.这说明四大国有银行由于其地位特殊性,应确定为我国的系统重要性银行,监管机构应当将其作为监管的重中之重.交通银行一直排在第五名,其与第六名兴业银行分差很小,且第六名到第十二名的分差都是以微小距离拉开.所以说交通银行不应列为我国的系统重要性银行,但是其得分一直在上升,也应该关注其系统风险增加的来源.对于其他股份制银行及城市商业银行,鉴于其系统重要性比较弱,我国监管机构应该为它们的发展提供一个良好的环境,促进它们的发展,这样反过来也有利于降低四大国有银行的系统重要性,从而使得中国银行业进入健康的竞争发展态势,改变当前两极分化的局面.

3结论与建议

对待不同层次的银行,应当实行不同的监管要求,力求以最小的金融成本维持全国金融系统的稳定发展.具体政策建议如下:

(1)完善系统重要性银行的评估体系与量化标准.当前我国银行业尤其是城市商业银行的数据不足、不透明等问题严重,这给监管带来了不必要的成本与盲区,所以首先应建立健全金融机构数据库,并且做到及时更新与动态管理.其次应当统一制定系统重要性银行的评估方法与标准,参考国家标准结合我国具体国情,甄别出对我国金融系统具有较大系统风险贡献能力的银行,防止出现识别不足与识别过度的问题.

(2)实行差异化监管.对于系统重要性银行与非系统重要性银行应当实行差异化监管,系统重要性银行的监管标准要明显高于其他银行.做好事前预防,防止系统重要性银行出现危机而引发的全国乃至全球的金融危机.中国银监会公布的《商业银行资本管理办法(征求意见稿)》规定:系统重要性银行的资本充足率不得低于11.5%,且在2013年底必须达到;非系统重要性银行的资本充足率不得低于10.5%,且在2016年底必须达到[9].对于不能达到要求的银行,银监会将限制其扩大规模,开办高风险业务等.

(3)健全危机处置机制.银行出现危机一般有两种处理机制:一是走公司破产程序,进行清算,这样给股东及债权人的权益带来巨大损失;二是政府因“大而不能倒”的问题而实行救助,这种方法成本极高,易产生道德风险,且易引起纳税人的不满.危机处置机制是介于这两种方式的第三种方式,或者对系统重要性金融机构实施“安乐死”,或者任命新的管理层帮助其恢复元气[10].

4结语

甄别出金融系统内的系统重要性银行对于避免由银行传导的金融危机具有重要意义.基于熵值法和层次分析法的新型组合赋权法,对评价指标的权重进行主客观优化,并通过实证分析检验了该方法的正确性与实用性,得出我国的系统重要性银行有四家:中国工商银行、中国农业银行、中国建设银行与中国银行,而交通银行、兴业银行、中信银行、招商银行与民生银行是具有潜力的系统重要性银行,其他银行暂时还没有在全国范围内造成巨大风险的能力.

参考文献:

[1]BCBS. Global Systemically Important Banks: Assessment Methodology and the Additional Loss Absorbency Requirement[R]. Basel: Basel Committee on Banking Supervision,2011.

[2]徐超:系统重要性金融机构识别方法综述[J].国际金融研究,2011,(11):78-80.

[3]何康,徐文韬.宏观审慎管理视角下我国系统重要性银行识别[J].求索,2014,(10):43-46.

[4]赵焕臣,许树柏,和金生.层次分析法:一种简易的新决策方法[M].北京:科学出版社,1986.

[5]Zeeny M. Multiple-criteria Decision Making[M].New York:McGraw-Hill,1982.

[6]孙莹,鲍新中.一种基于方差最大化的组合赋权评价方法及其应用[J].中国管理科学,2011,(6):141-148.

[7]巴曙松,高江健.基于指标法评估中国系统重要性银行[J].财经问题研究,2012,(9):48-56.

[8]郑吉蓉.基于商业银行资本管理办法的招商银行信用风险管理研究[D].长沙:中南大学硕士学位论文,2013.

[9]肖振宇.系统重要性银行定义及其风险防范[J].金融论坛,2011,(11):26-29.

[10]王巍.系统重要性金融机构的识别、监管及在我国的应用[J].财经问题研究,2013,(2):15-18.

(责任编校:晴川)

Systemically Important Banks Recognition Based on Combination Weighting Analysis

ZHENG Lanxiang, WANG Yan

(School of Economics, Anhui University, Hefei Anhui 230601, China)

Abstract:Systemically important banks recognition methods mainly include two categories: one is the market index method, and the other is model method. Market indexes method uses weighting method to measure and synthesize five to six indicators, and the importance of each indicator is not distinguished. Combining the entropy value method with analytic hierarchy process, this paper presents a subjective and objective method of combination weighting based on the principle of maximizing deviations, which can reflect the importance of difference and fully expose sources of systemic risk. This paper conducts the weight calculation of systemically important banks in China, and emphasizes the importance of relevance and complexity indexes. This paper presents three polices: the first one is improving evaluation and quantification standards for systemically important banks; the second one is implementing the differentiated regulation; the third one is amplifying the crisis of management mechanism.

Key Words:entropy; AHP; systemically important banks; maximum variance

中图分类号:F83

文献标识码:A

文章编号:1008-4681(2016)02-0102-03

作者简介:郑兰祥(1965— ),男,安徽合肥人,安徽大学经济学院教授,博士.研究方向:国际金融学.王燕(1989— ),女,安徽安庆人,安徽大学经济学院硕士研究生.研究方向:货币银行学.

基金项目:安徽省教育厅人文社科重大项目(批准号:SK2014ZD010).

收稿日期:2016-01-06