基于因子分析法的中美银行业竞争力比较研究

杨立伟

(外交学院,北京100037)

基于因子分析法的中美银行业竞争力比较研究

杨立伟

(外交学院,北京100037)

本文借助SPSS20.0软件,采用英国《银行家》杂志建立的TOP1000数据库数据,对中美两国银行业发展水平进行对比,最后根据实证分析的结论,为中国银行业进一步发展提出相应的政策建议。

中国;美国;银行业;竞争力

美国次贷危机在全球掀起了一场金融海啸,导致世界银行市场发生强烈震荡,许多国际一流的大型银行损失惨重,为此不得不进行大量的重组、并购和破产清算。而中国银行业凭借强大的流动能力和风险控制能力,在此次危机中经营管理状况良好,并借此次机会加快了自身国际化进程。但是在国际银行业市场中,中国银行业仍是年轻的一员,在国际竞争中仍然在不断探索和成长。

为了解中国银行业发展水平,更有针对性的弥补其发展中存在的不足,提高国际竞争力,本文将中国银行业与实力强大的美国银行业进行对比。并借助SPSS20.0软件,利用因子分析法,采用2015年英国杂志《银行家》评价银行竞争力时使用的指标数据,将11个银行业评价指标综合成4个因子,降低分析难度,对两国银行业竞争力进行比较分析。最后为中国银行业的发展提出相应的政策建议。

一、评价指标体系建立与样本数据选取及处理1、评价指标体系建立

表1 指标体系表

进行银行业竞争力评价的关键是建立竞争力评价体系。综合考虑各方面的因素,本文采用英国《银行家》(The Banker)杂志建立的TOP1000银行竞争力评价体系。该体系目前共有11项评价指标,分别是:一级资本(Tier 1 capital)、总资产(Assets)、资本资产比率(Capital assets ratio)、税前利润率(Pre-tax profit)、资本收益率(Profits on capital)、资产收益率(Returns on assets)、国际清算银行资本率(BIS capital ratio)、不良贷款率(NPL to total loans)、贷款占总资产比率(Loans to assets)、风险资产占总资产比率(RWA to assets)、成本收入比(Cost to income)。指标体系如表1所示。

2、样本数据选取

根据该评价指标体系,本文选取英国《银行家》杂志评选出的中国和美国的银行。中美两国在2015年入选《银行家》的银行数量分别为132家和173家。为反映两国银行业整体竞争力和各项指标的比较优势,本文采用系统抽样的方法,各抽取20家银行。由于抽取的样本中,某些样本变量缺失较多,因而会用与其排名临近的银行进行替代。最后根据各项因子得分,对两国的银行业竞争力进行评价。本文数据来源于英国《银行家》杂志于2015年7月公布的世界银行竞争力TOP1000数据库。

3、样本数据处理

在对银行业竞争力评价指标体系进行因子分析前,从TOP1000数据库获得的数据不能直接用来做因子分析,需要对原始数据的缺失值进行处理,并且将原始数据做标准化、同向化处理和变量相关性检验。本文使用SPSS20.0进行操作处理,采取期望最大化(EM)方法填补缺失值。

由于各指标的量纲不同,为保证分析结果的客观性和真实性,需要对各项指标数据进行标准化处理,使其满足E(X)=0;V(X)=1。

为反映因子分析结果的客观真实性,需要对负向指标进行正向化处理。在本文选取的11个指标中,有8个同向指标,3个负向指标,分别是:不良贷款率(V8)、风险资产占总资产的比率(V10)及成本收入比(V11)。因为这三项指标均为正数,故可采取取倒数的方法进行正向化处理。

在分析结果之前,需对变量进行相关性检验。由实证分析的结论可知,KMO测度值为0.598>0.5,巴特莱特球体检验的近似卡方值为509.474,sig值为0.000〈0.05,适宜做因子分析。

二、模型设计

图1 各因子得分及排名

因子分析法就是当所分析的问题涉及较多变量时,利用变量之间的相关性,对初始变量进行分组,提高组内变量之间的相关性,降低每组之间的变量相关性,进而利用少数几个“抽象”的变量来表示其基本的数据结构,达到降维的目的。各公共因子、特殊因子和公共因子与特殊因子之间相互独立[1]。

在选取样本和数据处理之后,采取主成分分析法提取公共因子。根据特征值大于1、累计方差贡献率大于80%的原则来确定提取4个公共因子,累计方差贡献率为81.543%,达到了80%的解释标准,说明分析结果达到了降维的目的。

通过最大方差法(Varimax)对因子载荷进行旋转,根据实验显示,11个变量在4个公共因子上的载荷具体表现为:因子F1在一级资本(V1)、总资产(V2)和税前利润率(V4)上有较大载荷,反映银行流动性,将其定义为流动性因子;因子F2在资本收益率(V5)、成本收入比(V11)、资产收益率(V6)上有较大的因子载荷,反映银行的盈利能力,将其定义为盈利性因子;因子F3在资本资产比率(V3)、国际清算银行资本充足率(V7)、不良贷款率(V8)上有较大的因子载荷,反映银行的发展能力,将其定义为发展因子;因子F4在贷款占总资产比率(V9)、风险资产占总资产比率(V10)上有较大的因子载荷,反映银行的风险控制能力,将其定义为风险控制因子。

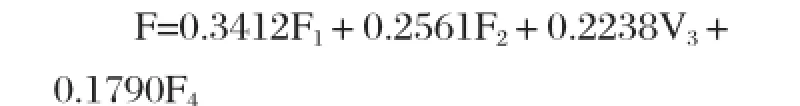

依据实验结果中的成分得分系数矩阵,计算各样本银行的因子得分,然后以各公共因子的方差贡献率为权重计算综合因子得分,由此综合因子F的得分公式为:

三、实证分析结论

1、中美银行业流动性对比分析

因子F1在一级资本(V1)、总资产额(V2)和税前利润率(V4)上有较大载荷,反映银行流动性。中国银行样本平均得分为0.013181,美国为-0.0131805,说明中国的银行流动性整体优于美国的银行。由图1可知,在排名前十的银行中,中国只有3家,分别为工商银行、上海浦东发展银行和北京银行,其流动性排名分别为第一、第三和第五名。其中,中国工商银行流动性远远优于美国银行流动性排名第一的摩根大通。在后10名中,中国有7家银行。由此可以看出,中国银行样本的平均得分优于美国的主要原因是中国流动性较好的银行拉高了中国的银行整体流动性得分。在流动性水平上,中国的各银行表现差异较大。

2、中美银行业发展能力对比分析

因子F2在资本资产比率(V3)、国际清算银行资本充足率(V7)和不良贷款率(V8)上有较大的因子载荷,反映银行的发展能力。中国银行样本平均得分为-0.232387,美国为0.232386,说明美国的银行发展能力整体优于中国的银行。由图1可知,在排名前十的银行中,中国只有3家,分别为兴业银行中国、海口农村商业银行和辽阳银行,其发展能力排名分别为第一、第二和第七名。其中,兴业银行中国和海口农村商业银行远远优于美国银行中发展能力排名第一的中央太平洋金融公司。在后10名中,中国有8家银行。由此可以看出,中国银行样本的平均得分劣于美国的主要原因是中国发展能力较差的银行拉低了中国的银行整体得分,尽管兴业银行中国和海口农村商业银行发展能力表现非常优秀。

3、中美银行业风险控制能力对比分析

因子F3在贷款占总资产比率(V9)、风险资产占总资产比率(V10)上有较大的因子载荷,反映银行的风险控制能力。中国银行样本平均得分为0.4754435,美国银行样本平均得分为-0.4754445,说明中国的银行风险控制能力整体优于美国的银行。由图1可知,在排名前十的银行中,中国有6家。其中广州银行、海口农村商业银行风险控制能力排名分别为第一、第二名,略优于美国银行中风险控制能力排名第一的Arvest银行集团,在后10名中,没有中国银行。由此可以看出,中国的银行风险控制能力大多数优于美国的银行。

4、中美银行业盈利能力对比分析

因子F4在资本收益率(V5)、成本收入比(V11)、资产收益率(V6)上有较大的因子载荷,反映银行的盈利能力。中国银行样本平均得分为0.3219390,美国为-0.3219385,说明中国的银行盈利能力整体优于美国的银行。由图1可知,在排名前十的银行中,中国有7家。其中辽阳银行盈利能力排名第一,因子得分远远高于样本中的其他银行,在后10名中,中国只有3家。由此可以看出,中国的银行盈利能力整体优于美国的银行。

5、中美银行业综合竞争力对比分析

综合因子F反映银行的综合竞争力。中国银行样本平均得分为0.10901438,美国为-0.1090146,说明中国的银行综合竞争能力整体优于美国的银行。由图1可知,在排名前十的银行中,中国有6家。其中工商银行综合竞争力排名世界第一,因子得分略高于美国综合竞争力排名第一的银行摩根大通,在后10名中,中国只有3家。由此可以看出,中国的银行综合竞争力大多数优于美国的银行。

四、结论及政策建议

通过对中美银行业在流动性、发展能力、风险控制能力和盈利能力方面的对比,可发现中国的银行在发展能力方面逊于美国的银行。根据实证分析的结论可知,发展能力因子F2在综合因子得分中占据的比重为25.61%,即银行的发展能力对银行综合竞争力有较大影响。为提高银行的发展能力,从而进一步提高银行业综合竞争力,应注重提高资本充足性与资本质量。

1、加快发展中间业务

银行应加快发展私人银行、结算、信托、信用卡和现金管理等多种中间业务。由于不运用或者较少运用银行资金,所以中间业务一般不会受到资本充足率的“束缚”,并且可以为银行带来大量手续费和佣金的收入,提高银行的盈利性,再将税后净利转入留存账户,即可增加银行资本金[2]。这种方法既提高了银行资本充足率,增强了银行的发展能力和综合竞争力,同时还大大降低了筹措资本的费用,是增加资本金最廉价的方法。

2、增加外源资本

银行可以通过发行股票以增加核心资本,该方法具有成本低的优势。同时可以增资扩股引进民营资本和外资资本来增加核心资本,该方法有利于银行形成多元化的股权结构,提高银行经营效率。巴塞尔协议规定符合发行条件的长期次级债可以计入银行附属资本,因此银行可以在短期内通过发行5年以上的次级债来提高资本充足率,从而增强银行发展能力[3]。

3、实行资产证券化

为提高银行发展能力,优化资产结构,提高资产质量,可从减少风险资产数量和降低风险资产权重两方面入手。银行可以利用资本证券化将风险资产从资产负债表中剔除出去,减少分母资产数额,提高资本充足率[4]。此外,银行还可以加大担保类和承诺类的表外业务,适当提高保证金比例,例如跟单信用证、非融资性保函等,这类表外业务既可以增加收益,风险还较低。

[1] 郭翠荣、刘亮:基于因子分析法的我国上市商业银行竞争力评价研究[J].管理世界,2012(1).

[2] 李文颖、马广奇:中美商业银行竞争力比较研究——基于改进后的aCAMEL框架[J].哈尔滨商业大学学报(社会科学版),2013(3).

[3] 李科龙:巴塞尔协议Ⅲ下我国商业银行资本管理问题研究[D].西南财经大学,2014.

[4] 姚禄仕、王璇、宁霄:银行信贷资产证券化效应的实证研究——基于美国银行业的面板数据[J].国际金融研究,2012(9).

(责任编辑:张琼芳)