基于动态模型平均的金融压力指数构建与预警

苏明政,张庆君(.渤海大学 财政金融研究中心,辽宁,锦州 03;.天津财经大学 中国滨海金融协同创新中心,天津 300)

基于动态模型平均的金融压力指数构建与预警

苏明政1,张庆君2(1.渤海大学 财政金融研究中心,辽宁,锦州 121013;2.天津财经大学 中国滨海金融协同创新中心,天津 300222)

摘要:使用累积分布函数-信用加权方法构建反映系统性金融风险累积状况的压力指数,并引入动态模型平均方法对该指数走势进行预测分析并评估其预测效果.结果表明,动态模型平均方法在模型选择、变量选择、系数选择等方面具备良好的灵活性,具有良好的预测效果.在具体应用中,GDP增长率与CPI增长率是对金融压力指数预测最有帮助的一类指标,其在后期的包含概率显著持续高于0.5,这类指标在风险防范中更值得关注.

关键词:系统性金融压力指数;动态模型平均;预警

随着金融危机的爆发,人们在审视前期预警机制失败的经验与教训的同时,逐渐将注意力转移到对系统性金融风险的预警研究中去.在研究中,学者将重点从对金融危机事件的定义分析转移到对金融系统失衡与金融系统压力的分析上去,这些因素与系统性金融风险的累积以及危机的爆发有着密切的联系,通过构造反映上述情况的连续性的指数并进行分析,更加体现预警与预防的目的.金融压力指数最早的概念由Illing提出,此后,Balakrishnan,Hollo等将其应用到系统性风险的预警研究中去[1-2].现阶段对金融压力指数的研究主要集中在三个方向:其一是运用金融压力指数去预测未来发生金融危机的可能性,其二是综合运用宏观压力测试的方法去评估金融体系抵御风险的能力,其三是通过构造经济体的金融压力指数并考察其时变性去揭示经济体的风险承受能力.

而在预警模型应用多样化的同时,对于预警指标变量的选取也越来越丰富随着研究的进一步深入,越来越多的模型与技术手段被引入到预警机制的研究当中,而指标选取也越来越广泛与丰富.与此同时,这些预警机制的结论却大相径庭,预测效果也很难令人满意,面对这些模型与指标选取的不确定性,人们开始逐渐关注对于模型有效性的研究,一方面人们引入检验方法检测模型的预测能力[3-4],另一方面针对模型与变量不确定性的建模方法开始受到人们的关注,Eicher将贝叶斯模型平均(Bayesian Model Averaging,简称BMA)方法应用到系统性风险的预警研究中去,并被证明具有良好的预测效果,该方法一方面能够消除遗漏变量对预测的影响,另一方面该方法能够消除模型不确定性对于预测的影响[5].

在国内,有关预警机制的研究成果也较为丰富.在早期,研究的重点主要侧重在对我国金融风险的预警体制中指标体系的构建分析.随后,国内学者也将国外较为成熟的模型应用中国内的研究中去并进行了补充与扩展[6].而随着美国金融危机的爆发,国内学者将预警机制研究的重点放在国内系统性金融风险的预防与检测上.其中,吕江林以同步性与及时性为原则,引入相关变量,构建中国金融压力指数来反应我国系统性金融风险累积情况,并以此为解释变量,运用逐步回归法建立金融系统性风险最佳预测方程,并对来可能的潜在风险因素进行预测[7].李梦雨首先使用主成分分析法将16个变量归结为宏观经济、金融体系、对外经贸三类,并运用K-均值聚类算法将系统性金融风险状态划分为四类,并使用BP神经网络模型进行预警预测[8].陈雨露首先构建了反映经济主体与市场动态过程的“金融失衡指数”,并模拟检验其可信性,结果表明,“金融失衡指数”可以作为衡量系统性金融风险的良好指示器[9].

1我国金融压力指数的构建

本文构建的金融压力指数的数学表达式如下:

(1)

其中:SFSIt为时刻t的我国金融压力指数,X为所选择的指标,ω则为所选择指标的权重.

1.1变量选取

根据系统性金融风险的研究目标,本文从银行、证券、保险以及外汇市场四个部门选取指标,构建我国金融压力指数1,时间跨度为1999年第2季度至2012年第4季度,为了配合后续的预警检验,时间频率为季度数据,除银行部门指标外,其他所有部门原始指标都做了C11季节调整.数据来源为国泰安(CSMAR)数据库、人民银行年报、中经网统计数据库.最终选取的指标如下:

1)银行部门:同业拆借利差(ID)、银行贷款利率的变动(DC).

2)证券部门:指数收益率(CR)、指数波动率(CV).

3)外汇部门:人民币汇率的贬值(CD)、外汇储备的变化(RD)

4)保险部门:该部门的指标仅有一个,即保险赔付额(IP).

1.2权重确定

指标权重的确定对于整个指数的走势具有重大的影响,直接关系到整个指数的质量.本文综合运用信用加总权重法和累积分布函数(CDF)法,即CDF-信用加总权重法.信用加总权重法.该方法以变量所属的金融市场的信用规模(而不是市场总值)为权重,如果某个市场存在多个指标,则赋予各指标在该市场内的等权重,则其规模越大其权重越高,从而其在整个金融系统中的作用也越大,但是该方法对市场规模的计量要求较高.累积分布函数(CDF)法.该方法为了彻底消除变量量纲,计算变量的累积分布函数的百分数值,然后对各变量赋予相同的权重.

该方法综合两种方法的优点,首先对各变量计算其累计分布函数值,以该值为基础并按照其所在市场的信用规模赋予权重,最后得到我国金融市场压力指数.具体而言,分别选取银行贷款余额(CE)、股票市值总值(SG)、外债余额(DR)、保险市场总资产(IA)分别代表银行、证券市场、外汇市场以及保险市场的信用规模值,其和由T表示.具体计算方程如下:

(2)

1.3我国金融压力指数走势的分析

基于式(2),图1给出了我国金融压力指数(SFSI)走势图.从整体上看我国金融压力指数的走势随机性较强,并无显著规律,指数从最低的0.320 5到最高的0.699 7.以0.6设定为金融压力预警的临界值,则触发该临界值的情况共发生6次(图8-1的竖线与阴影区域),分别为1999年第3季度、2002年第1季度、2008第1季度~2008年第2季度、2008年第4季度、2010年第2季度、2011年第3季度.其中,仅有2008年的第1季度与第2季度是连续的触发临界值(图1中的阴影区域),并且在其中的2008年第1季度达到整个样本期间金融压力指数的最高值,结合当时的国内外金融形势不难看出,受当时国际金融危机的影响,国内的资本市场遭受到了较强的冲击,股票市场在这两个季度下行明显(分别为样本期的第一大和第三大下跌),而在其他触发临界值的情况中,还有2008年第4季度与2010年第2季度是由于股票市场的大幅度下跌(分别为样本期的第四大和第二大下跌).1999年第3季度触发临界值的主要原因是当时人民内部实际汇率的大幅度下跌. 2002年第1季度触发临界值的主要原因是股票市场波动率与银行体系流动性不足与人民内部实际汇率的下跌综合作用的结果,最后2011年第3季度触发临界值的主要原因是银行部门两个指标同业拆借利差与银行贷款利率的变动共同作用的结果.

图1 我国金融压力指数(SFSI)

2我国系统性金融压力指数的预测

一般来说,使用模型进行经济金融预测最大的问题就是所使用预测模型的灵活性问题.因为随着客观经济金融条件的显著变化,使用固定一套的预测模型进行预测,其精准度显然会受到影响,为此,现有研究在两个方面给予了改进,一方面针对预测模型系数固定问题所进行的改进,主要是基于时变参数与系数技术的预测模型的使用,例如状态空间模型与时变参数向量自回归模型(TVP-VAR)等,该类技术允许估计系数按照一定的规则进行变动,从而提高预测的精准度.另一方面针对待估参数过多问题所进行的改进,主要目的是提升模型参数筛选的效率,因为由m个解释变量会组成2m个不同的方程,对这些模型的筛选会耗费大量的人力精力,为此学者提出了基于贝叶斯估计的贝叶斯模型平均(Bayesian Model Averaging,简称BMA)的方法,该方法通过引入MC3技术求解后验概率的方法进行变量的筛选.

而本文采用Koop提出的动态模型平均方法(DMA)则较好的结合前面的两点.该方法在贝叶斯模型平均的方法上,允许其模型与参数同时进行变化,并引入遗忘因子的方法将模型进行高度精简,通过对模型进行自动识别,使得在每一预测期,模型都会选择最佳的方程来进行实时预测.该最佳模型不是一个,而是一系列时变模型的加权平均,同时这些模型的系数估计值也是时变的,从而充分虑了灵活性,提高模型预测的精确度,更加适用于对宏观经济指标的预测[10].

2.1指标选取与分析

构建我国系统性金融风险预警模型的基础是预警指标的选取,预警指标的选取要满足以下条件,首先是全面性,本文认为这个全面性是相对的,一方面全面性要求所选的指标能够全面反映国家经济运行的实际情况,另一方面受数据可得性与数据质量的影响,不可能将所有指标都囊括在预警体系当中,为此预警指标选取另一个原则是针对性,即只能选取代表性强的指标来衡量各方面的情况.再次是动态性与时效性,该原则要求所选指标的值是动态变化的,并且其在危机与风险爆发前,该指标存在细微的变化,从而反映市场的状态变化.接下来是可行性,该原则要求指标选取要直观,易于理解,同时具有较低的收集成本,以便对指标预警效果进行评判以及国内外的比较与交流.最后是独立性,该原则要求所选的指标之间信息的重叠部分要小,从技术角度上说,过多的重叠信息会使得技术处理的结果出错的可能性增大,同时也会使结果的稳定性受到影响.

本文将所选的预警指标划分为两大类,宏观经济类(GDP增长率(DGDP)、固定资产投资增长率(DFAI)、CPI增长率(DCPI)、财政赤字变动率(CDR))以及金融市场类(对外直接投资变动率(CFDI)、货币供应量的变动率(CM2)、各项人民币贷款变动率(CRL)、房地产开发景气指数(REDI)、实体经济杠杆比率(LR).本节所选数据来自CSMAR、CCERDATA,数据时间维度为1999第2季度至2012年第4季度,共55期的季度数据.使用软件为Matlab.

2.2实证结果分析

具体而言,本文的预测是指在现在的t时刻,利用已知的t-h期至t期的信息,对未来的t+h期的系统性金融压力指数进行预测.在本文中,主要考虑h=1,2两种情况.本文将实证结果分为两个部分,第一部分为预测变量的重要性分析,第二部分为预测表现分析.

2.2.1预测变量的重要性分析

本文首先分析各时点预测方程所采用预测变量的数量变化,以考察DMA方法的简化效果,越少的预测变量说明简化的效果越强,从而表明DMA方法的作用越明显,本文利用下式计算时变的变量的预期数量:

(3)

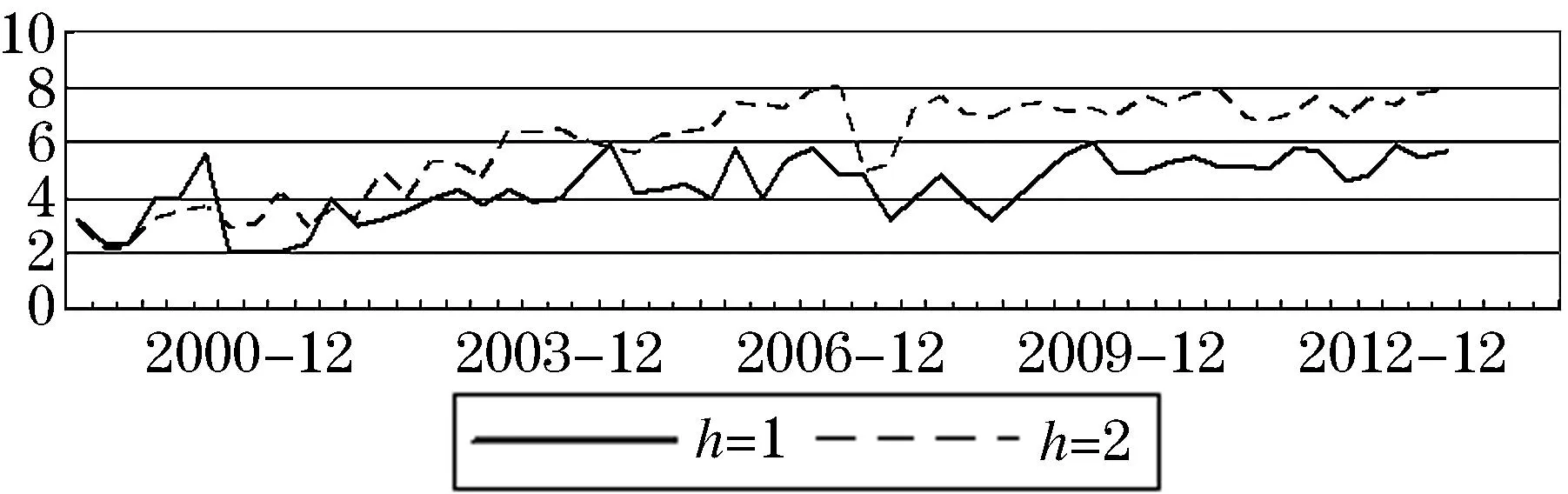

其中:Sizek,t表示时点预测方程所包含的预测变量数量,而ct|t-1,k则为该方程的预测概率.图2给出了基于h=1,2的预测变量预期数量的时变值:

图2 基于h=1,2的预测变量预期数量的时变值

从图2可以看出,基于提前一期(h=1)与提前两期(h=2)的预测变量的期望值呈不规则现缓慢上升的特点,可见随着金融压力指数的运行对其预测的难度也在增强,过度的简约显然已经不适应模型的预测.具体而言,在提前一期(h=1)进行预测时,在整个预测期间内,所需的变量的期望值在2~6个之间,而基于提前两期(h=2)进行预测时,在整个预测期间内,所需的变量的期望值在2~8个之间,相比于整个变量体系来说,DMA方法的简化的效果明显.

首先,各预测变量的包含概率的时变性很强,许多变量的波动幅度都很大,可见,随着经济金融条件的变化,不同的变量在整个金融压力指数的预测中的作用是不同的.例如基于h=1、h=2的预测中,GDP增长率(DGDP)、CPI增长率(DCPI)在2003年后的包含概率显著上升,并一直持续,而有些变量的变化却较平稳,例如基于两期预测的实体经济杠杆比率(LR),其包含概率始终没有超过0.4,此外还有一些变量在样本期经历过上升后,其趋势没有得以持续,而是逐渐的下降(例如,基于两期预测的货币供应量的变动率(CM2)),该变量的包含概率在2002~2003年出现了较大幅度的上升,但是此后则逐渐回落.

其次,基于不同的提前预测期(h=1,2),基于包含概率的变量的重要性并不相同,例如:各项人民币贷款变动率(CRL)与房地产开发景气指数(REDI),这两个变量在的预测中在后半段的包含概率要显著的高于h=2期预测,说明这两个变量在h=1的预测重要性要高于h=2.

综上所述,在所有引入的变量中,对于金融压力指数预测最有帮助的一类指数为GDP增长率(DGDP)、CPI增长率(DCPI),该类指标在两期指标预测中,其后期包含概率显著持续高于0.5.其次一类为固定资产投资增长率(DFAI)、各项人民币贷款变动率(CRL)、房地产开发景气指数(REDI)与货币供应量的变动率(CM2),该类指标在某期预测或者某段时间中,其包含概率曾经高于0.5.对于金融压力指数预测帮助最少的一类指标为,财政赤字变动率(CDR)、对外直接投资变动率(CFDI)与实体经济杠杆比率(LR),这类指标在两类预测的整个时间段中,其包含概率始终低于0.5.

2.2.2预测表现分析

为了说明DMA方法的优越性,本文一方面引入DMS、时变向量自回归模型(TVP-AR)、贝叶斯模型平均方法(BMA)与之进行对比,另一方面引入均方预测误差(Mean squared forecast error,简称MSFE)、均值绝对预测误差(Mean absolute forecast error,简称MAFE)以及均值对数预测似然值(Mean logarithmic predict likelihood,简称MLPL)等检验标准对其进行预测表现分析,三种检验方程表达式如下:

(4)

(5)

(6)

表1 基于两类预测的各模型预测表现比较

注:DMA(α=λ=1)即为BMA方法,TVP-AR(2)-X(λ=0.99)表示同时包含所有潜在解释变量及二阶自相关项的时变向量自回归模型,而TVP-AR(2)(λ=0.99)则表示仅仅包含二阶自相关项的时变向量自回归模型.

从表1的各检验结果上看,无论是基于提前一期还是二期预测,DMA方法与DMS方法要显著优于其他方法,动态模型平均方法的优越性显而易见.此外还可以看出,DMS方法要优于DMA方法,究其原因,本文认为由于DMS将最优模型赋予权重1,而其他模型都为0,这种快速收缩(Shrinkage)的方法要比对系列方程赋予权重的方法在预测效果上要好些,但是前文已经分析,预警工作者更容易操作DMA方法,因为DMS这种快速收缩的方法很难进行把握.进一步分析,当预测因子为α=λ=0.95时的预测效果要好于α=λ=0.99的情况,这说明对于较前时期方程权重赋予相对较低权重的方法对于预测来说更好些,这在一定程度说明我国金融压力指数的记忆能力较差,其走势的惯性较差.

3结语

本文首先从银行、证券、保险以及外汇市场四个部门选取指标,构建我国系统性金融压力指数(SFSI),然后分析了其基本走势.接下来本文引入了动态模型平均(DMA)方法进行我国系统性金融压力指数预警研究,该方法在贝叶斯模型平均的方法上,允许其模型与参数同时进行时变,更加适用于对宏观经济指标的预测.通过引入遗忘因子的方法将模型进行高度简约化,通过模型的自动识别,使得在每一预测期,选择最佳的模型来进行实时预测.实证结果表明,在所有引入的变量中,对于金融压力指数预测最有帮助的一类指数为GDP增长率、CPI增长率,该类指标在两期指标预测中,其在后期的包含概率显著持续高于0.5.其次一类为固定资产投资增长率、各项人民币贷款变动率、房地产开发景气指数与货币供应量的变动率,该类指标在某期预测或者某段时间中,其包含概率曾经高于0.5.对于金融压力指数预测帮助最少的一类指标为财政赤字变动率、对外直接投资变动率与实体经济杠杆比率,这类指标在两类预测的整个时间段中,其包含概率始终低于0.5.与此同时,通过预测表现分析,本文认为DMA方法与DMS方法要显著优于其他方法,动态模型平均方法的在预测方面的优越性得到证实.

参考文献:

[1]BALAKRISHNANR,DANNINGERS,ELEKDAGS, et al.Thetransmissionoffinancialstressfromadvancedtoemergingeconomies[J].EmergingMarketsFinance&Trade, 2009, 47(3): 40-68.

[2]HOLLO D, KREMER M, LODUCA M.CISS-A Composite Indicator of Systemic Stress in the Financial System[R]. ECB Working Paper Series, No. 1426, 2012.

[3]DUMITRESCU E I, HURLIN C, PHAM V. Backtesting VaR with Dynamic Binary Models[R]. University of Orléans Working Paper, 2011.

[4]CANDELON B, DUMITRESCU E I, HURLINZX C. How to evaluate an early-warning system: toward a unified statistical framework for assessing financial crises forecasting methods [J]. IMF Economic Review, 2012, 60(1): 75-113.

[5]EICHER T S, CHRISTOFIDES C, PAPAGEORGIOU C. Did Established Early Warning Signals Predict the 2008 Crises? [R]. University of Washington, Department of Economics, 2012.

[6]南旭光, 孟卫东. 基于等比例危险模型的金融危机预警[J].重庆大学学报:自然科学版, 2007 (5): 138-142.

[7]吕江林, 赖娟. 我国金融系统性风险预警指标体系的构建与应用[J].江西财经大学学报, 2011 (2): 5-11.

[8]李梦雨. 中国金融风险预警系统的构建研究——基于K-均值聚类算法和BP神经网络[J].中国财经大学学报, 2012 (10): 25-30.

[9]陈雨露, 马勇. 构建中国的“金融失衡指数”方法及在宏观审慎中的应用[J].中国人民大学学报, 2013 (1): 59-71.

[10]KOOP G, KOROBILIS D. Forecasting inflation using dynamic model averaging [J]. International Economic Reviews, 2012, 53(3) :867-886.

Constructing and early warning of systemic financial stress index-empirica analysis based on dynamic model of average method

SU Ming-zheng1, ZHANG Qing-jun2

(1.School of Finance, Bohai University, Jinzhou 121013;2.Coordinated Innovation Center For Binhai Finance,Tianjin University of Finance and Economic, Tianjin 300222,China)

Abstract:This paper used systemic financial stress index which reflect the accumulation status of systemic financial risk based on the cumulative distribution function-weighted credit method, and introduced the dynamic model of average method to estimate the index trend and prove its predictive effect. The results showed that he dynamic model of average method had good flexibility and effect in the respects of model selection, variable selection, coefficient selection and so on. In the specific application, the GDP growth rate and CPI growth rate were the most helpful index for the forecasting of systemic financial stress index (SFSI), the coverage probabilities in the following periods were always above 0.5, which should be pay more attention in the risk prevention.

Key words:systemic financial stress index; dynamic model of average; early warning

中图分类号:F830

文献标识码:A

文章编号:1672-0946(2016)01-0107-05

作者简介:苏明政(1980-),男,博士,副教授,研究方向:金融风险管理.

基金项目:教育部人文社会科学重点研究基地重大项目(14JJD790028);教育部人文社会科学研究青年基金项目(13YJC790122);辽宁省社会科学规划基金一般项目(L13CJL027);辽宁省高等学校杰出青年学者成长计划(WJQ2015001)

收稿日期:2015-04-12.