我国新三板市场的发展现状及相关建议

于丽华

摘 要:新三板市场近年来发展迅猛,是我国多层次资本市场的重要组成部分,自2013年全国股转系统接受挂牌企业以来,一系列利好政策和制度的实施,让新三板各项制度建设日趋完善,融资功能逐步显现,投资活动也日趋活跃,在我国多层次资本市场体系中发挥着重要作用,本文从新三板市场的定位先对新三板做简要介绍,之后从新三板的发展现状以及存在的问题方面入手,进行具体的数据统计和分析说明,最后提出相关的建议。

关键词:新三板;发展现状;分层制度

“新三板”市场原指中关村科技园区非上市股份有限公司进入代办股份系统进行股份转让的试点,其挂牌企业多为高新科技型企业,并且挂牌门槛较低,时间短,手续简便,因而自2013年12月31日全国股转系统接受挂牌企业以来,新三板挂牌企业数量突飞猛进,国家相关政策的出台也把新三板市场推上风口浪尖。

一、新三板市场的定位

新三板市场是我国多层次资本市场的重要组成部分,是继沪深交易所之后第三家全国性的证券交易场所,新三板主要为创新型、创业型和中小微型的企业提供服务,企业通过挂牌来实现价格发现、引入资金等目的,并通过规范公司运作接受相关部门监管等过程,健全公司的治理结构,熟悉资本市场的运作。大力发展新三板,是当今时代的产物,我国目前实体经济不振,GDP增长乏力,发展新三板,可以解决众多中小微型企业的融资问题,让金融更好地服务于实体经济,促进实体经济的增长。

二、新三板市场发展现状

(一)新三板挂牌制度分析

新三板企业挂牌相对于其他市场门槛较低,无论是从主体资格、存续时间、盈利指标、交易规则以及市场监管方面都较其他市场宽松了很多,从挂牌程序上看,从确定券商及中介、股份制改制、企业尽职调查、申报材料及中介报告、主办券商内核并出具推荐报告到监管部门审查备案直至最终股份登记挂牌完成,正常情况下只需要6个月,挂牌效率大大提高,因而新三板成为中小微型企业逐鹿资本市场的舞台。

(二)挂牌企业现状分析

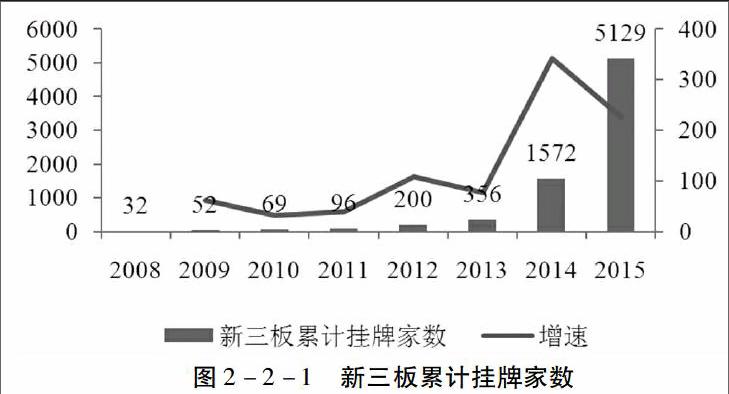

从2006年发展至今,我国新三板市场经历了10年的成长,至2011年底,新三板挂牌企业数量不超过100家,而2012年,我国证监会提出“将加快推进新三板建设”,自此,新三板挂牌企业数量开始缓慢增长,自2013年底,新三板市场正式进入快速发展的阶段,2014年是新三板市场发展的元年,到年底累计挂牌企业家数共有1572家,实现数量的突破性增长,2015年新三板挂牌企业数量到年底累计5129家,截至2016年3月14日,共有挂牌企业6026家,突破6000大关,经统计,新三板累计挂牌企业从0到1000家用了2236个工作日,从1000家到2000家用了144个工作日,从2000家到3000家用了106个工作日,从3000家到4000家用了73个工作日,而在最近,从4000家到6000家用了仅仅不到90个工作日,可见新三板在我国政府的支持下,保证了挂牌工作的效率,减少企业的排队家数。同时随着挂牌数量的激增,股票发行次数和总融资额也出现爆发式增长。

从行业分布规模上来看,截至2016年3月14日,行业分布广泛集中于信息技术、工业、材料以及可选消费等行业,其中,信息技术挂牌家数最多,共有1743家,占比为高达28.81%,其次是工业型企业,挂牌家数为1705家,占比28.18%,信息技术和工业的总占比超过企业总数的一半,这与国家两化融合的发展战略相符,其他行业挂牌家数则较为分散。从行业分布来看,新三板挂牌企业多集中于技术密集型的高新技术企业,进一步表明新三板的定位是服务于创新、创业、中小微型企业。

从地域分布来看,截至2016年3月14日,新三板挂牌企业主要集中于北京、广东、江苏、上海、浙江以及山东六地,分别为916家、817家、753家、527家、510家和391家,六个省份的挂牌企业家数总计3914家,占新三板全国挂牌企业总数的65%,挂牌企业多集中于东部沿海地区以及经济发达地区,其中,北京挂牌企业数量最多,为916家,占比15.14%,广东省及江苏省紧跟其后。主要也由于高新技术企业和技术密集型的中小微企业多集中于这些地区,同时长三角、珠三角以及环渤海地区也存在一定的资源和地域优势,造成了挂牌企业地区分布不均衡的问题,未来随着我国经济的发展和政府政策的扶持,以及新三板企业挂牌门槛低等有利条件,预期二线及欠发达地区的挂牌企业数量有望提升。

(三)新三板市场存在的问题

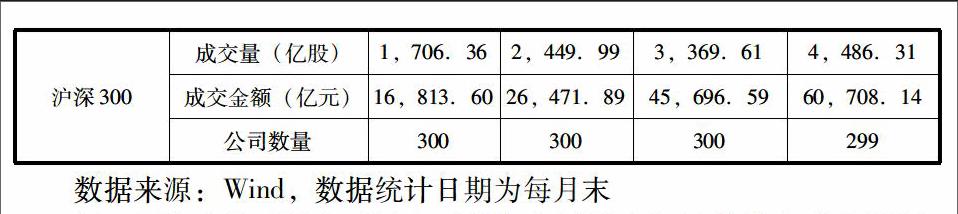

总体而言,我国新三板市场主要存在流动性不足、企业估值较低、融资困难等问题,从表2-3-1可以看出,新三板企业的平均估值普遍低于中小企业板、创业板和上证A股,做市转让的企业平均估值高于新三板整体企业的估值,而协议转让的企业估值呈负值状态,新三板整体企业的市盈率不足创业板的1/3,不足中小企业板和上证A股企业的1/5,这与新三板企业目前的流动性不足有密切的关系。由表2-3-2可以看出,尽管我国新三板企业数量远高于中小企业板、创业板等上市板块,但其成交量和成交金额却远远低于其他上市板块,以2016年2月份为例,新三板企业成交总量为13.10亿股,而中小企业板、创业板和沪深300的成交量分别高达1,228.10亿股、574.83亿股和1,706.36亿股,新三板成交金额为75.13亿元,而中小企业板、创业板和沪深300的成交金额分别达到20,595.12亿元、13,015.02亿元和16,813.60亿元,可见新三板企业尽管数量众多,但交易活跃度非常小。

新三板流动性不足主要是由于投资者门槛高以及转让方式的限制,主要包括以下原因:

1、高投资门槛。由于挂牌新三板门槛低、审批快,众多企业纷纷涌入该市场,期望能通过新三板实现自身的融资需求,因而新三板容量日益扩大,造成了供给过剩的局面,另一方面,二级市场中500万的投资者门槛也阻止了大量投资者的进入,使得新三板的投资者主要是机构投资者,而我国的资本市场中,中小投资者占据大部分,散户的资金无法介入新三板市场,便形成这种不均衡的供需关系,使得市场流动性较低。

2、做市商制度不完善。我国2014年引入的做市商制度虽然在一定程度上为新三板市场提供了流动性,但是并不完善。首先,我国新三板做市制度在实践时缺少IPO环节,因而做市商获取二级市场股票的动力不高。其次,我国做市商获取库存股票的价格低廉,只要在合适时间进行做市转让即可获取利润,这导致国内的做市商缺少在二级市场进行交易的动机,同时一级市场产生的高额利润也压缩了二级市场的利润空间,使得新三板交易活跃度低。

3、信息披露不严格。新三板挂牌公司的信息披露制度并不像主板上市公司那样严格,信息披露水平也较低,即使市场中存在个人投资者,也无法从挂牌公司披露的信息中发现有价值的公司,同时信息盲区也使得投资者的感知风险加大,从而降低投资者的投资意愿。另外,做市商在新三板市场中拥有绝对优势,他们掌握了大量挂牌企业的信息,知情度远高于投资者,因而对于优质的企业,做市商往往长期持有而不愿意卖出这些企业的股票,使得做市商的定价功能降低,股票价格无法反映企业的真实情况,从而降低投资者的投资意愿。

三、对我国新三板市场的相关建议

(一)加速分层化管理制度的实施

2016年 3月4日,证监会指出,新三板分层机制将于5月份正式实施。当前的新三板挂牌公司数量已具备一定的规模,估值及流动性均存在一定差异,分层的时机已经成熟。首先,新三板实行分层管理能够对企业产生正向激励作用,创新层对于企业的收入、业绩和规模等都有一定的要求,进入创新层的企业将会享受估值和流动性的溢价,受到投资者的追捧和政策的优待。其次,分层能够为投资者提供多元化的投资机会,降低投资者的投资难度,投资者有了判断企业优劣的依据,其投资选择也会逐渐扩大到新三板市场,创新层的企业将会获得资金的青睐,必然为市场提供流动性。

(二)适时推出转板制度

新三板的转板涉及3个层面,一是市场分层后各层之间的转板,二是新三板市场与交易所市场的对接,三是区域性股权市场与新三板的对接。转板制度的推出将有效提高挂牌企业的积极性,提升投资者的估值预期,使企业能能够根据自身发展情况选择上市板块,从而促进企业健康发展。

(三)择时确定竞价交易制度

做市商制度的引入在加大新三板市场流动性中发挥了重要作用,但仍存在一定的缺陷,而竞价交易制度的推出一直被认为是解决新三板流动性困境的良药,市场在完善做市商制度的同时,有必要在合适的时机推出竞价交易制度,竞价交易需要股权足够分散,形成模块,随着新三板的发展,若基础条件以及制度准备充足,未来竞价交易制度的推出将有效解决新三板市场存在的众多问题。

参考文献:

[1] 吕新元.新三板现状与机制完善[J].金融市场,2014,28.

[2] 李曙衢.透视新三板[M].北京:九州出版社,2013.

[3] 汤蕙.“新三板”与中小企业融资[J].中国外资,2012,12.

[4] 陈利叶.浅析新三板市场发展现状[J].金融视线,2015,12.