货币中性在中国存在吗

彭皓

摘 要:本文利用1990-2010年我国货币供应量M2、实际国内生产总值数据,基于向量自回归(VAR)模型,系统考察了二者的长期均衡关系以及动态冲击效应。从长期来看,货币是非中性的,货币供给对真实经济增长有有促进作用,但经济增长对货币发行量影响不大。

关键词:货币中性;VAR;格兰杰因果检验

货币中性是货币数量论一个基本命题的简述,是指货币供给的增加将导致价格水平的相同比例增加,而对于实际产出水平没有产生影响。总体来看,古典学派和新古典学派的经济学家都认为货币供给量的变化只影响一般价格水平,不影响实际产出水平,因此货币是中性的。

“长期货币中性”,是指一个永久性的外生货币存量的增加,在长期里只会等比例地提高价格水平或者其他名义变量而不会改变实际变量。

在我们实证研究货币的中性问题,也就是验证总产出与货币供给之间是否存在因果关系时,首先我们要对两者之间是否存在某种因果关系进行检验。而只有平稳数据之间进行因果检验才是可靠的。

一、文献综述

Sims(1972)年在其著名的论文《 Money,Output,and causality》中,引入Granger因果检验法来检验货币供给和经济增长的因果关系,这种方法也成为后来经济学家检验因果关系的基础。

黄先开、邓述慧(2000)分析采用二步OLS方法,对国内是否存在货币政策的非对称性以及预期到货币政策冲击对产出有无影响作实证分析,发现货币供给的冲击对产出的影响均非中性。

二、数据选择

本文选择实际国内生产总值代表产出。对于货币供应量,我们选择M2来代表。本文拟采用1990年至2010年年度数据,包括M2、gdp变量。数据来源为Wind数据库。

因为实际GDP没有现成的数据,我们将CPI作为衡量通货膨胀率的近似指标,通过计算:实际GDP=名义GDP/(1+通货膨胀率)。

为使模型的设定更合理并减少或消除潜在的异方差问题,我们将实际GDP和货币供应量取自然对数值LnRGDP、LnM2,并使用回归法分别对LnRGDP、LnM2进行季节调整。

三、VAR模型与检验

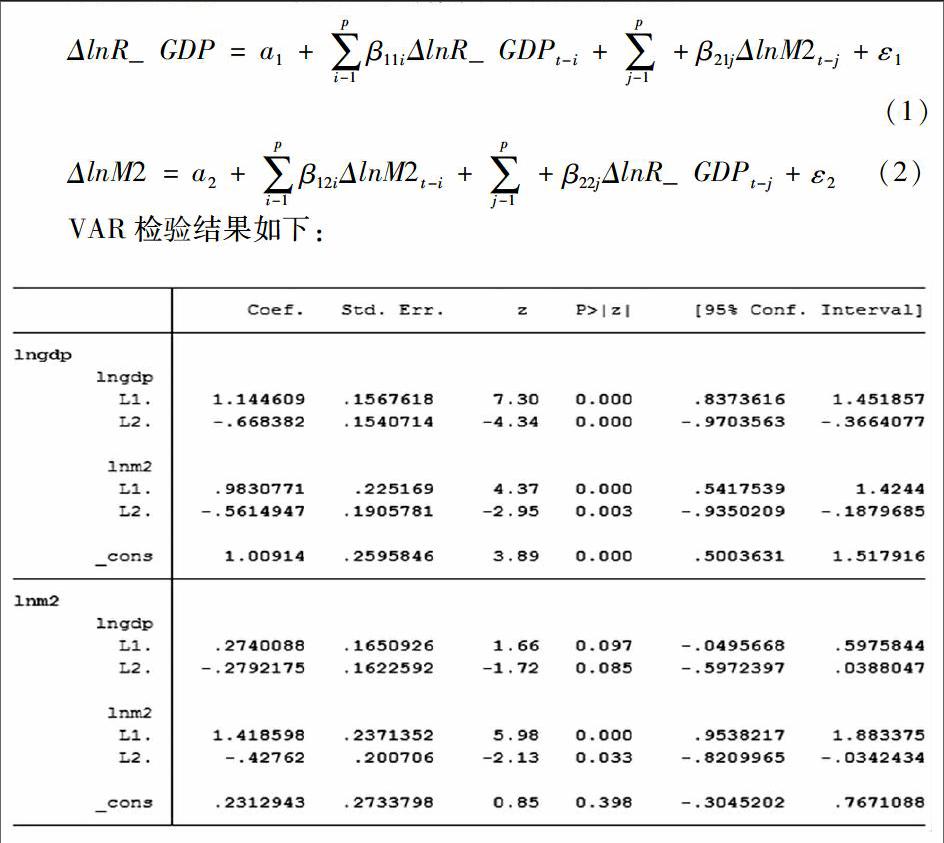

采用如下的VAR模型对长期货币中性进行检验:

VAR检验结果如下:

从图中Z检验可以看出M2对GDP影响较为显著,但是GDP对M2影响不显著。

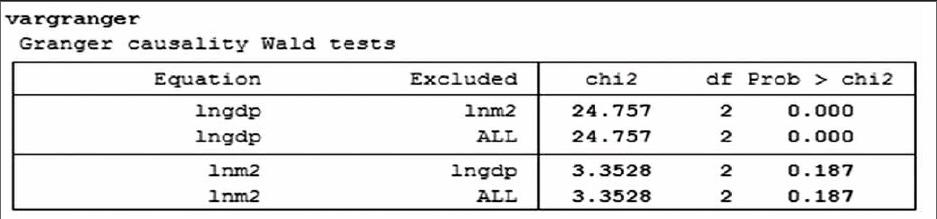

四、GDP与M2的格兰杰因果关系检验

表明m2是引起gdp改变的格兰杰原因,lngdp不是引起lnm2的格兰杰原因。这与长期货币中性理论不相符合,在这里我们通过实证表明了中国1990年到2010年的货币供应对于产出有影响,违背了货币中性。

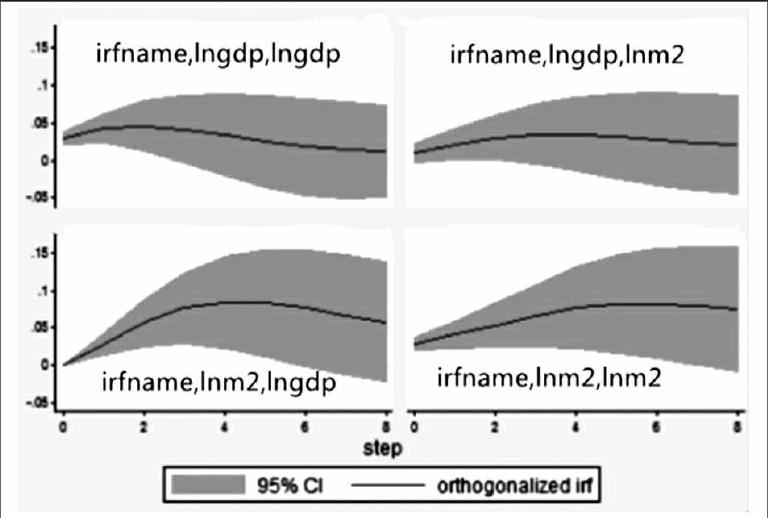

五、脉冲响应函数分析

根据上图分析所得:1,GDP短期内对于自身有一个较小冲击,长期趋于0;(左上角图)2,从左下角那个图我们可以看到:M2对于GDP有一个冲击,长期冲击会缓和并减小,货币供应量的增长导致实际GDP的增长,且增长趋势十分明显。说明出广义货币对于GDP有正向的刺激作用,在第四年达到峰值。但是在第四年之后随时间延展影响减弱;3,GDP对M2有一个轻微冲击,在第三年表现最为明显,但仍然不大,冲击随后又逐渐缓和,长期则趋于0。由于冲击总体来看不明显,可以认为GDP对于广义货币没有实质上的影响。(右上角)4,M2对与自身长短期都有冲击效应,且第六年最为明显。(右下角图)因为在短期一次冲击之后,货币供应量经济增长的影响,这与现实相符,货币供应量很大程度上是取决于中央银行的,中央银行对货币供应量有较大的控制权。

六、结论

格兰杰因果检验、脉冲响应函数分析,都倾向于支持长期货币非中性。货币供给量的增加对经济增长有促进作用,而经济增长对货币发行量影响不大。结合中国这二十年间的实情来看,中国这二十年间经济发展迅猛,而经济结构中第三产业所占比重与日俱增,第一产业所占比重逐年减少,这也导致广义货币的大量发行短期内更有力的刺激到了经济增长。中国这二十年间,中国人民银行对货币量的发行有着直接的控制权,所以经济增长对广义货币的影响较少,而轻微的影响,可以从经济增长导致广义货币需求量增加考虑,由流动性偏好理论得到解释。

参考文献:

[1] 陆军,舒元.长期货币中性:理论及其中国的实证[J].金融研究,2002(6).

[2] 陈强.高级计量经济学及stata应用(第二版)[M].北京:高等教育出版社,2013.

[3] 谢海潮.基于VAR模型下我国货币中性实证研究[J].中国市场,2012,22:83-86.

[4] 张卫平,李天栋.中国的货币在长期是中性的吗?——基于Fisher-Seater定义的研究[J].经济研究,2012,04:89-100.

[5] 冯阳.近十年来我国货币性问题研究[D].郑州大学,2005.