互联网金融背景下小微企业融资问题研究

王志瑛

(太原工业学院,山西 太原 030008)

互联网金融背景下小微企业融资问题研究

王志瑛

(太原工业学院,山西太原030008)

[摘要]2013年被称为“互联网金融发展的元年”。自此之后,无论是学术界还是互联网金融业界,都对互联网金融的发展起到了极大的推动作用。以此为背景,以小微企业为研究对象,对其融资存在的问题进行分析,力求探寻新金融形势下,小微企业融资新模式。

[关键词]互联网金融;小微企业;融资

[DOI] 10.16396/j.cnki.sxgxskxb.2016.02.014

伴随着互联网信息技术的发展,互联网和不同行业的跨界融合变得越来越普及。2012年11月易观国际的董事长兼CEO于扬首次提出“互联网+”理念,即互联网+某一行业的产品或服务。此后,在2014年、2015年,国务院总理李克强在世界互联网大会上以及政府工作报告中,均提出并正式确立了“互联网+”行动计划,推动移动互联网、云计算、大数据、物联网等与现代制造业结合,促进电子商务、工业互联网和互联网金融健康发展,引导互联网企业拓展国际市场。

一、相关概念的界定

(一)互联网金融

互联网金融作为金融改革的创新思维,业界并没有对其有统一的界定。马云(2013)对互联网金融和金融互联网进行了区分,他认为,金融业以外的其他行业从事金融服务,即为互联网金融,而传统的金融机构利用互联网开展业务则是金融互联网[1]。陶娅娜(2013)则认为,互联网金融是传统金融行业与以互联网为代表的现代信息科技,特别是搜索引擎、移动支付、云计算、社交网络和数据挖掘等相结合产生的新兴领域,是借助于互联网技术、移动通信技术实现资金融通、支付和信息中介等业务的新兴金融模式。不论互联网金融还是金融互联网,只是战略上的分类,没有严格的定义区分[2]。

从整体看,互联网金融即为“互联网+金融”的模式,至于其主体是互联网企业还是传统金融机构,对互联网金融的本质则没有影响。

(二)小微企业

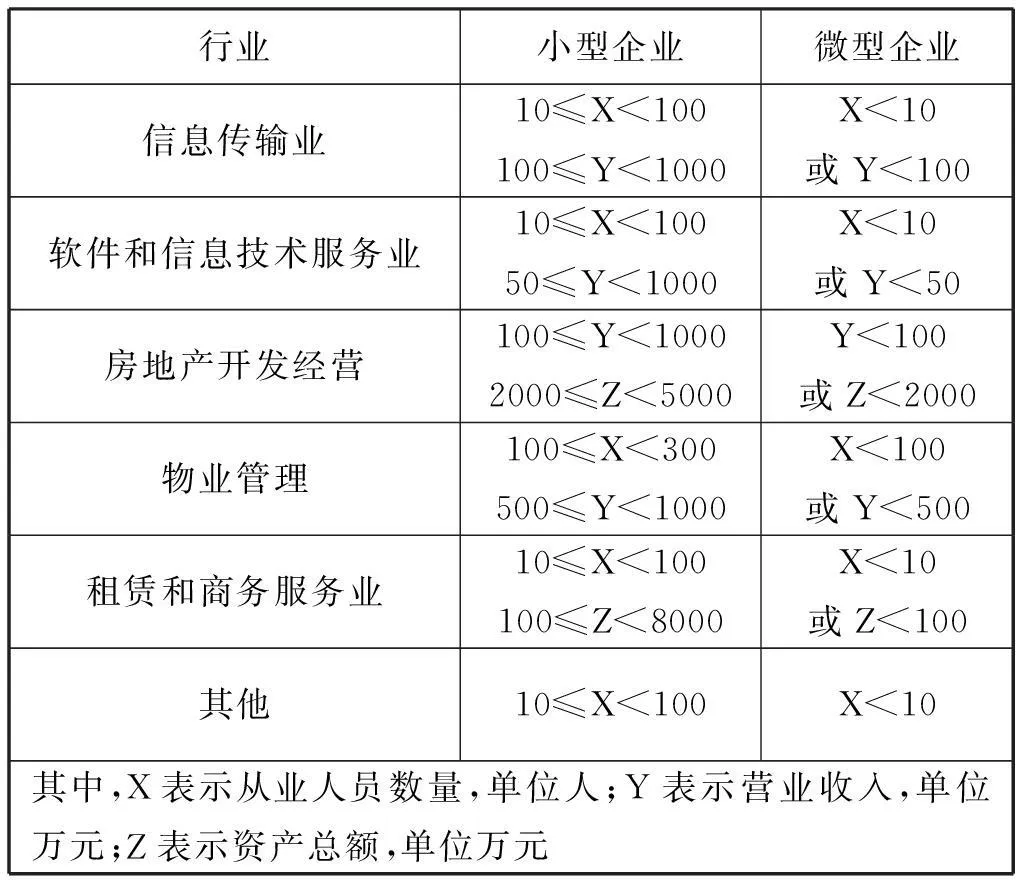

从法律层面讲,小微企业属于中小企业中的小型、微型企业(此外,中小企业还包括中型企业)。根据工业和信息化部等部门制定的《中小企业划型标准规定》,中小企业划分为中型、小型和微型,具体标准根据企业从业人员、营业收入、资产总额等指标,并结合行业特点划分(见表1)。

表1 小微企业划分标准*数据来源:工信部联企业(〔2011〕300号)《关于印发中小企业划型标准规定的通知》。

表1(续)

行业小型企业微型企业信息传输业10≤X<100100≤Y<1000X<10或Y<100软件和信息技术服务业10≤X<10050≤Y<1000X<10或Y<50房地产开发经营100≤Y<10002000≤Z<5000Y<100或Z<2000物业管理100≤X<300500≤Y<1000X<100或Y<500租赁和商务服务业10≤X<100100≤Z<8000X<10或Z<100其他10≤X<100X<10其中,X表示从业人员数量,单位人;Y表示营业收入,单位万元;Z表示资产总额,单位万元

二、互联网金融的发展

(一)起源

互联网金融的概念最早是随着民用互联网的推广和使用而出现。早在1992年,美国第一家互联网经纪商E-trade成立,为客户提供了较传统证券经纪商更为低廉的佣金,从而推动传统证券经纪行业走向网络化。1995年成立的第一家互联网银行,除了为客户提供更为便捷的服务以外,不设营业网点成为其最主要的特点。此后,传统金融机构纷纷开始涉猎互联网金融业务。到1999年,EBAY实现电子商务支付与货币市场基金的对接[3],使得互联网金融上升到了一个新的发展高度。

(二)互联网金融在我国的发展

我国互联网金融起步较晚,这与我国互联网业务的发展以及金融行业的发展程度密不可分。2000年,随着电子商务的发展,第三方支付成为我国最早的互联网金融模式。2007年,我国首家P2P网贷平台拍拍网成立,这种互联网金融模式发展迅速,并衍生出多种交易方式。但是,直到2013年6月13日,“余额宝”的出现,互联网金融才开始走向普通大众消费者的视野。余额宝因其高收益、支取方便等优点吸引了众多年轻消费者的追捧,对传统金融行业造成冲击。目前,可以将互联网金融大致分为第三方支付、P2P 网贷、大数据金融、众筹、信息化金融机构、互联网金融门户等六大互联网金融模式[4]。

三、小微企业融资困境

截至2013年底,我国共有小微企业1169.87万户,占企业总数76.57%*数据来源:国家工商行政管理总局《全国小微企业发展报告》。。这些企业在发展过程中的融资需求上存在不同程度的困难。

(一)抵押、质押标的物缺乏

小微企业的融资环境较大中型企业而言,相对比较恶劣。从外部环境看,我国的相关抵押、质押等制度还未能及时跟上市场的发展,仍然以不动产、动产等作为主要的抵押、质押标的物,而82.5%的小微企业甚至没有自己的厂房,仅9.8%和6.9%的小微企业分别使用过厂房和机器作为抵押来取得资金*数据来源:博鳌2013年《小微企业融资发展报告——中国现状及亚洲实践》。。缺乏适合的抵押、质押标的物成为小微企业融资困境的主要表现之一。

(二)融资需求各有差异

传统的小微企业对于资金规模的需求较小,超过六成的小微企业融资规模不超过10万元[5]。而在有借款的小微企业中,购买原材料和短期应付款成为占比较大的借款用途,分别占比为56.7%和35.4%。这些企业对于此类资金到位的时间要求非常高,通常要求几个工作日就能用到资金。而在转型升级过程中,越来越多的小微企业对于资金的需求发生变化。无论是技术改造还是产品升级,都需要长期资金的需求。特别是经营年限较长的小微企业,对于长期资金的需求更大。

(三)融资渠道多,但成本高

小微企业融资过程中,超过六成的企业主仍倾向银行贷款。其中,经营时间越长的企业银行贷款比例越高,但是,银行贷款到位时间较长也成为小微企业向银行贷款的主要困难之一。而资产较少的小微企业选择向亲戚朋友和民间借贷比例较高。

在成本方面,59.4%的小微企业借款显性成本在5%—10%。除此以外,还存在贷款资金存放银行,或者强制购买理财产品等隐性成本,从而推高了小微企业融资的总成本,为融资带来一定的难度。

四、互联网金融对解决小微企业融资问题具有深远的意义

近年来,随着互联网技术的发展,网上交易平台的建立以及逐步完善,也扩大了金融服务的范围。

对于解决小微企业融资问题提出了新的解决方案。

(一)融资规模和放款时间都迎合了小微企业的融资需求

互联网金融依靠网络技术可以为众多的小微企业提供定制化的服务,满足不同的企业对资金规模的需求。例如,浙江网商银行,其主要的服务对象是数以千万计小企业,贷款金额不超过500万元。另外,传统小微企业融资用途主要是经营过程中的流动资金短缺。互联网金融在资料完备的情况下,放款及时,能解小微企业资金短缺的燃眉之急。以阿里金融为例,最快当天即可放款,省去了小微企业从商业银行贷款繁琐的程序,缩短了资金到位的时间,从而更加适应小微企业的融资需求。

(二)互联网金融可以提供较低的融资成本

互联网金融与传统的金融机构相比,可以为客户提供更为低廉的融资成本。一方面,互联网金融模式下降低了交易的显性成本。由于互联网金融节省了日常运营成本,同时为客户降低了办理业务的相关成本。另一方面,互联网金融采用网上信息处理方式,对信息的处理比较客观,减少人为因素,降低了客户由于信息不对称支付的额外成本等成本。

除此以外,互联网金融下借助网络平台,信息披露及时,对于融资对象的审查以及监管比较及时,对于失信企业能做到及时披露。同时,互联网金融的发展从一定程度上,推动了商业银行改革,从而拓宽了小微企业的融资渠道。

五、小微企业利用互联网金融融资的主要模式[5]

(一)第三方支付

所谓第三方支付,指的是独立于买卖双方的第三方独立机构提供的交易支持平台。借助第三方支付平台,买方购买商品后,将货款支付到该平台,待收货后,买方通知第三方支付平台将货款支付给卖方,如若买方收货后拒不支付货款,待一定时期后,第三方支付平台自动将货款支付给卖方,以此来保障买卖双方的利益。

2014年,全国电子支付业务金额1404.65万亿元,同比增长30.65%。据艾瑞咨询调查,2015年一季度第三方支付交易规模市场份额如下,支付宝占比48.9%,财付通占比19.9%,银商占比10.7%,快钱占比6.8%,汇付天下占比4.9%,易宝占比3.2%,环迅占比2.1%,京东支付占比1.9%*数据来源:艾瑞咨询《2015年第一季度中国互联网经济核心数据发布——第三方支付》。。

(二)网络借贷

网络借贷包括个体网络借贷(P2P)和网络小额贷款。其中P2P,是peer to peer lending的缩写,指的是有资金需求的一方和有投资理财的一方,通过网络平台,完成资金融通。该网络平台以收取管理费或服务费等方式为投融资双方提供安全的交易保障。P2P网贷平台发展迅速,仅2014年末,我国就有将近2000家P2P网贷平台,且全国P2P平台的成交额超过2000亿元,比2013年的近900亿元,翻了一倍还多。就投资者而言,P2P行业10%左右的年化收益率是发展迅速的重要原因。对大量小微企业来说,民间借贷的年化收益率高达40%—50%,P2P网贷平台融资可以大大降低其融资成本。

(三)众筹

众筹,即大众筹资或群众筹资,由发起人、跟投人、平台构成,是指一种向群众募资,以支持发起的个人或组织的行为。一般而言是通过网络平台连结发起人和跟投人。截止2015年11月底,共有270多家众筹平台正常运营,分别是股权众筹、债权众筹、项目众筹和捐赠众筹等方式。在央行等十部委共同出台的《关于促进互联网金融健康发展的指导意见》中明确指出:“股权众筹融资方应为小微企业,应通过股权众筹融资中介机构向投资人如实披露企业的商业模式、经营管理、财务、资金使用等关键信息,不得误导或欺诈投资者。”《意见》为小微企业股权众筹指明了新的方向,同时也破解了经济转型背景下,小微企业资金需求转向长期资金的短缺的新困境。

借着“互联网+”的东风,互联网金融对于小微企业的发展起着至关重要的作用。但是,作为新生事物,还存在很多的监管空白,只有进一步建立健全金融体制,才能从根本上解决小微企业的融资困境。

[参考文献]

[1]马云.金融行业需要搅局者[J].市场观察,2013(7):11.

[2] 陶娅娜.互联网金融发展研究[J].金融发展评论,2013(11):58-73.

[3] 王达.美国互联网金融的发展及中美互联网:基于网络经济学视角的研究与思考[J].环球金融研究,2014(12):47-57.

[4] 罗明雄.六大互联网金融模式形成[N].中国电子报,2013-12-13(9).

[5] 茹莉.互联网金融背景下小微企业融资渠道的新选择[J].经济纵横,2014(10):88-91.

Research on the Financing of Small and Micro Business Against the Background of Internet Finance

WANG Zhiying

(TaiyuanInstituteofTechnology,Taiyuan030008,China)

[Abstract]2013 is called "The first year of the Internet financial development", and since then, the development of Internet finance has been enormously promoted by both the circles of academy and internet finance. In this thesis, small and micro enterprises are chosen as the research object, problems arising in business financing are analyzed and effort is made to find new financing pattern for small and micro enterprises under the new financial situation.

[Key words]Internet finance;small and micro business;financing

[中图分类号]F275.6

[文献标识码]A

[文章编号]1008-6285(2016)02-0056-03

[作者简介]王志瑛(1986-),女,山西晋中人,太原工业学院教师,硕士。研究方向:工商管理。

[收稿日期]2015-11-13