不同市场状态下动量策略盈利性研究

黄前前

(福建师范大学,福建福州350000)

一、文献综述

动量效应又翻译成惯性效应,指股市中存在的股票收益率延续过去运动方向的现象。即过去一段时间收益率高的股票未来仍表现较好,过去超额收益率低的股票,在未来仍然具有延续较低收益率的表现。1993年,Jegadeesh和Titman[1]发现美国股市存在动量效应以来,二十多年这一现象一直是金融研究的热点。更由此产生了动量投资策略,被机构及个人投资者应用于现实投资活动中。但是,迄今为止学术界还未能对动量效应进行完全合理的解释。

在国外,不断有学者对这一效应进行实证研究。 Rouwenhorst(1998)[2]对欧洲12个国家的市场进行实证分析,发现动量效应在欧洲也普遍存在,而且强度与公司规模呈负相关关系。Hameed和Kuanadi发现在一些亚洲市场存在动量效应[3]。 Hon 和 Tonks 发现在英国 市场存在动 量效应[4]。 Glaser 等[5]及Muga[6]等则发现德国跟拉丁美洲都存在不同程度的动量效应。

在理论研究发面,学者大多从行为金融学角度对动量效应进行解释。如Daniel等(1998)[7]认为,投资者在投资决策中存在过度自信和偏自归因两种偏差。Hong和Stein(1999)的研究[8]中则将投资者分为消息观测者和惯性交易者来对动量效应进行分析。

在国内除了一些学者在国外研究的模型基础上进行改动分析之外,大部分都是对我国股票市场惯性效应的存在性进行实证检验。研究结论不尽相同。

王永宏、赵学军(2001)[9]选择了1993年以前上市的股票作为观察对象,以月为单位发现惯性效应并不存在。周琳杰 (2002)[10]研究表明沪深股市1995-2000年的股票,在卖空机制存在的假定下,月超额收益率的动量效应较明显。陈乔、汪弢(2003)[11]从行业角度对深证行业指数的周收益率进行动量效应的检验,得出基于假定卖空机制存在的情况下,行业组合的周收益的动量效应是存在的,但单纯的赢者组合和输者组合不能带来超额收益。鲁臻、邹恒甫(2007)[12]检验得到中国股市的反转效应相对于惯性效应更要明显一些。刘博、皮天雷(2007)虽然基于1994年到2005年的全样本数据,但仍未发现动量效应的存在[13]。近几年的研究更多的是发现动量效应在我国股市中显著存在,而且考察期越短,动量效应越显著。严太华、梁岚(2011)[14]研究发现1995年1月至2009年12月期间上海股票市场存在持续的期限要短于西方发达国家动量效应现象。张琳(2013)[15]在形成期和持有期之间加入间隔期,结果发现,在形成期和持有期之间加入1—2个周的间隔期会显著提高动量策略收益。高秋明、胡聪慧、燕翔(2014)[16]利用我国A股市场1994年到2011年股票收益率数据对动量效应进行了重新检验。结果表明,我国主要存在周频率上的动量效应。

也有学者对不同市场态势下股票的动量效应进行检验。张强(2007)[17]检验了上海和深圳证券交易所1997年1月到2004年12月的股票月交易数据,分别就牛市和熊市对中期惯性策略进行实证分析,结果发现,在牛市,惯性策略无法获得显著的超额收益,在熊市,惯性策略在排序期较长、持有期较短时可以获得显著超额收益,且主要来自对输家组合的卖空。柯军、卢二坡(2011)[18]研究发现大小公司分别在牛熊市中表现不尽相同。

由此可以看出,以往国内对动量效应的研究还存在一些不足:(1)时间相对较早,A股刚处于发展阶段。还不存在做空机制,单边的交易制度使得投资者只能进行先买入然后持有一段时间再卖出。面对具有下跌可能的股票,投资者无法通过卖空获得收益。因而研究中假定A股存在卖空机制的零投资组合将使研究结果产生误差。(2)样本量太少。得出的结论难以代表整个市场的情况。(3)对动量效应的产生原因研究过少,至今仍没有一个理论模型能完美解释动量效应。

本文在以上学者研究的基础之上,结合A股新出现的情况,在以下几方面进行拓展,对动量效应做进一步的检验:一是采用较大较新的样本。二是分别从不同的市场态势,将研究区间分为牛市和熊市来考察动量效应的存在性及显著性。三是在动量效应的检验结果上进一步考察在突然的市场态势转换时,投资者按动量效应交易策略投资的盈利性,即动量效应的避险作用。

二、数据处理及研究方法

本文数据来自Wind资讯数据库,它包括A股2014年10月10日前上市的所有股票剔除ST股票后剩余的总共2498支股票的前复权周收盘价。在选择股票时,剔除研究区间开始及之后上市发行的股票,因为新股上市时往往会面临一段时间的投机炒作,使样本波动缺乏普遍性和代表性。在研究区间发行的股票数据太少,而ST股票业绩不佳,有退市风险,涨跌停限制与正常股票不同,不能代表正常的股票数据。所以这几类股票本文暂时不考虑。市场收益采用上证指数周收益率。

本文研究区间为2014年10月31日-2015年12月31日,总共62周。从该阶段证券市场走势来看,在这区间市场可以明显的划分为牛市和熊市,牛市区间取2014年10月31日—2015年6月12日共33周,熊市区间取2015年6月26日—2015年12月31日共29周。

本文的研究方法如下:

(一)动量效应存在性的实证分析

(1)将一段时间分成排序期和检验期。排序期长度分别取1、2、4、6周,检验期长度也分别取1、2、4、6周。为了保证样本观测值的独立性,使惯性投资策略具有实际意义。对排序期为1周和2周的数据采取非重叠抽样。排序期为4周和6周时,若采用非重叠抽样则抽样出来的样本相对较少。因而对于排序期为4周和6周的数据,以2周为单位依次重叠抽样。例如4周时2014.10.31、2014.11.7、2014.11.14、2014.11.21 为 排 序 期 抽 样 后 再 将 2014.11.14、2014.11.21、2014.11.28、2014.12.5作为排序期抽样。对排序期的数据按个股累计超额收益率进行排序,抽出超额收益率最高的前15支股票组成赢者组合,超额收益率最低的后15支股票组成输者组合。

(2)为了判断短期惯性策略的表现,本文假定卖空机制存在的条件下,我们买入过去赢者组合卖出过去输者组合构造零投资套利组合,赢者和输者组合平均累计周收益率记为驻R。

(3)将抽样出的样本组平均累计超额收益率进行分析。若零投资组合的平均超额周收益率大于0则说明具有动量效应,若小于0则说明不存在动量效应。

(4)最后对零投资组合的平均超额周收益率进行显著性检验,计算T值。对得出的实证数据进行解释及分析。

(二)在市场态势转换时动量交易策略的表现

中国股市经常经历暴涨暴跌,使投资者猝不及防。在明确的牛市或熊市中,投资者按动量投资策略交易股票短期能获得显著的超额收益。为了检验动量交易策略(即买进赢者组合,卖出输者组合)在股市市场态势转换时是否具有超额收益或避险作用。在检验动量效应存在性的基础上,做进一步的实证分析。研究思路:

市场态势的转换主要有两种情况:熊市转牛市、牛市转熊市。在本文的研究期间,在2015.6.12到2015.6.19股市从牛转熊。在熊市2015.6.19—2015.12.31期间下半期2015.9.30之后存在一波反弹,此处近似视作熊市转牛市。因此将本文研究期间分为三个小区间,2014.10.31—2015.6.12和2015.6.19—2015.9.30以及2015.10.09—2015.12.31。分别将上一区间作为排序期,下一区间作为检验期,检验上一区间买进收益率高的赢者组合卖出收益率低的输者组合在下一区间市场态势转换时的收益情况。

本文的数据处理方法:

(1)采用对数差分方法计算股票g在第t周的收益率Rgt和市场收益率Rmt,从Rgt减去Rmt得到超额收益率ΔRgt。市场收益率采用上证指数周收益率。

(2)计算股票g在n周中的累计超额收益率CARgn,它是股票g在n周中超额收益率的简单加总,即:

(3)在排序期中,本文采用CARgn对股票进行排序。CARgn最高的15支股票定为赢者组合W,最低的15支股票定为输者组合L。

(4)计算赢者组合W和输者组合L在检验期中的平均累计超额收益率Rw和Rl。惯性效应值

(σk 为样本方差,k为样本量)。

(6)采用R语言进行数据处理和显著性检验。

三、实证检验及分析

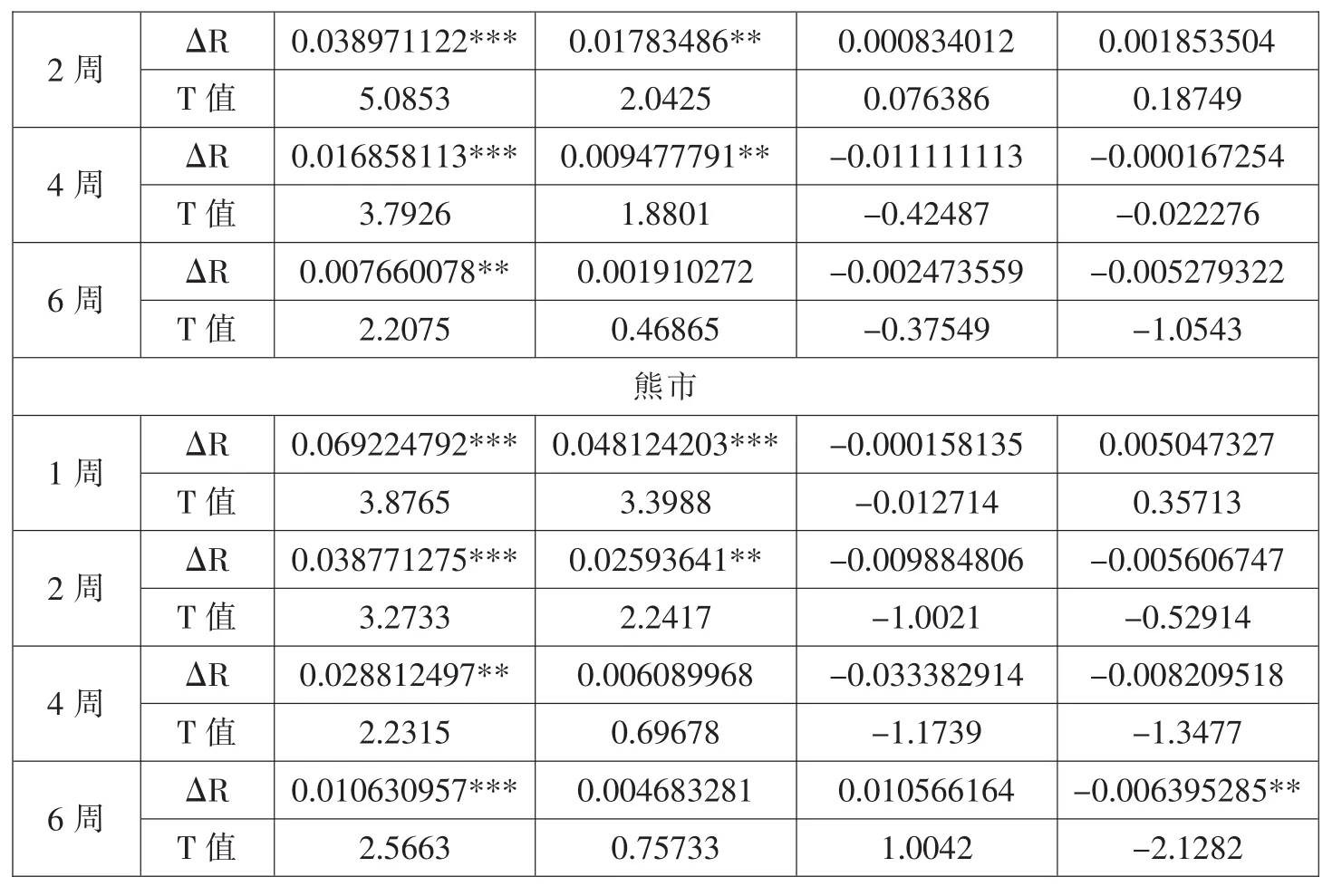

表1列示了将整个研究区间分为牛市和熊市区间段后排序期分别取1周、2周、4周、6周时,检验期为1周、2周、4周、6周的赢者组合和输者组合的周平均超额收益率。并对其进行显著性检验。

表1 整个研究期间动量交易策略的周平均超额收益率

注:★,★★,★★★分别表示在10%,5%和1%的置信水平下统计显著。

从表1中可以看出我国A股在牛市熊市期间动量交易策略表现出以下几个特点:

(1)不管在牛市还是熊市这种不同的市场态势中,动量效应都是存在的。排序期为1周、2周,检验期为1周2周的组合不论处于何种市场态势中均能表现出显著的动量效应。在牛市中当(排序期,检验期)分别为(1周,4周)、(1周,6周)、(2周,4周)存在明显的动量效应。在熊市中(排序期,检验期)为(1周,4周)、(1周,6周)也能获得显著的超额收益,动量效应存在。

(2)无论是牛市还是熊市排序期与检验期越短,所获得的动量策略收益越大。在相同的排序期中,投资策略的周平均超额收益率随着检验期时间的延长越来越低。同样,在相同的检验期中,投资组合的排序期越短,在检验期中将获得越高的周平均超额收益率。1周排序期和1周检验期的动量投资策略组合在牛市和熊市中分别获得了0.066747484和0.069224792的周平均超额收益率,在牛市和熊市中都是最高的。排序期4周及以上的,不论对应多长的检验期都不存在显著的动量效应。

(3)统计量的显著性随着排序期和检验期的增长越来越低,直至没有统计上的显著性。在表1中1周、2周的排序期下1周2周的检验期的周平均超额收益率的显著性都比较高,而到了4周和6周时,虽然某些组合仍能获得正的超额收益率,但是所得到的数值却没有统计上的显著性。

(4)排序期和检验期超过一个月后,动量效应消失,反而显示出一定的反转效应。如:在牛市中6周排序期和6周检验期下获得的超额收益率为-0.005279322。甚至到了熊市中6周排序期和6周的检验期下投资组合的反转效应为-0.006395285,而且具有5%水平上的显著性。

由表1实证检验得,在中国A股市场上不管熊市牛市1周的排序期和1周检验期的动量交易策略组合都能获得显著的超额收益。因此在进一步检验在市场从牛市转熊市和熊市转牛市采用动量策略的投资组合的收益率,只研究1周排序期和1周检验期的情况。在牛市中以1周收益率排序对研究的股票进行非重叠抽样。检验在牛市突然转熊市和熊市突然转牛市的那周的收益情况,得到表2。

表2 市场态势转换时动量投资策略的收益情况

从表2的实证分析结果可以看出,牛市转熊市后第一周的超额收益率为负值,熊市转牛市后第一周的超额收益率也为负值。不存在动量效应,而且没有统计上的显著性。这说明在牛市中采用动量交易策略,买进之前任一周超额收益率最高的股票组合、卖出那一周超额收益率最低的股票组合,当股市突然暴跌后的一周并不能获得正的超额收益,即这一策略没有避险作用。当股票市场在熊市中采用同样的动量交易策略并不能在市场突然触底反弹时获得比大盘更高的收益。非但如此,组合的周超额收益率小于零,表明存在反转效应,但是并不显著。表1的实证结果表明短期的动量效应显著存在,即1、2周的持有期和1、2周的检验期。检验在牛市突然转熊市和熊市突然转牛市的那周的收益情况时,排序期与检验期间隔过长,导致实际的检验期远远大于1、2周的时间。这是实证检验结果不明显的原因。这一结果证明了在牛市或熊市中采用动量交易策略若持有期过长则动量效应失效,投资者不能获得超额收益。

由于中国股市是高度的投机市,投资者更多的注重资本利得而非红利,投资者的持有期限比较短,这一点可以从中国股市过高的换手率看出。过高的换手率导致了动量效应所能持续的时间被大大的缩短。因此与国外不同,动量效应多只在一、二周期间才显著的存在。大于一月的时期不存在或不显著。另,中国股市中的投资者主要是散户,机构投资者只占了一部分。又由于中国股票市场比较类似弱有效市场,信息的产生和公开并不是及时和正确的,这一过程往往受到不同的损害。而且并不是每一位投资者对所披露的信息都能做出全面、正确、及时和理性的解读和判断,只有那些掌握专门分析工具和具有较高分析能力的专业人员才能及时的获取正确的信息,作出恰当的理解和判断。因而普通投资者的行为往往表现为对市场信息的过度反应和反应不足。并由此在市场上表现为短期的动量效应。

四、结 论

实证数据表明,在我国的股票市场中存在短期的动量效应。不论在牛市还是在熊市中,排序期和检验期分别为一周两周时,赢者组合减去输者组合的超额收益率都显著的大于零。市场中被大量投资者拥趸并运用到实际投资活动中的动量交易策略在短期能取得高于市场平均水平的收益率,但是动量效应的存在并不意味着采用动量投资策略在市场态势转换时具有更高的避险和增值作用。投资策略的关键在于“快进快出”,排序期和持有时间都尽量控制在一个月以内。这样的动量投资策略在牛市、熊市还是牛熊转换之际,能避免大盘暴涨暴跌的影响,获得稳定的超额收益率。这一研究结果与现如今我国股市高度的投机现象完全契合。采用动量交易策略也是某种“顺势而为”。

本文的研究对市场监管者,政策制定者以及投资者都具有重要的意义。不管在哪种市场态势下,投资者都可以采用短期的动量交易策略取得超额收益。同时投资者应加强自身证券投资相关知识的学习,多投资有价值的股票,避免不必要的风险。政策制定者和市场监管者则应考虑引导市场向价值投资发展,加大证券一级市场和二级市场的监管力度,规范信息的发布和传播,真正的让股市成为国民经济的“晴雨表”。对于动量效应的产生原理及其影响因素的理论模型则有待进一步的研究。

[1]Narasimhan Jegadeesh,Sheridan Titman.Returns to Buying Winners and Selling Losers:Implications for Stock Market Efficency[J].Journal of Finance,Mach 1993,48(1):65-91

[2]Rouwenhorst,K.G.International Momentum Strategies[J].Journal of Finance,1998,53(1):267-284.

[3]Hameed,A.,Kusnadi,Y.Momentum Strategies:Evidence from Pacific Basin Stock Markets[J].Journal of Finance,2002,(25):383-397.

[4]Hon,M.T.,Tonks,I.Momentum in the United Kingdom Stock Market[J].Journal of Multinational Finance Manage,2003,(13):43-70.

[5]Glaser,M.,Weber,M.Momentum and Turnover:Evidence from the German Stock Market[J].Schmalenbach Business Review,2003,(55):108-135.

[6]Muga,L.,Santamaría,R.The Momentum Effect in Latin American Emerging Markets[J].Emerging Markets Finance Trade,2007,(43):25-46.

[7]Daniel,Kent,David Hirshleifer,Avanidhar Subrahmanyam.Investor Psychology and Security Market Under-and Over-Reactions[J].Journal of Finance,1998,53(6):1839-1886.

[8]Hong H.,Stein J.A Unified Theory of Underreaction,Momentum Trading and Overreaction in Asset Markets[J].Journal of Finance,1999,54(6):2143-2184.

[9]王永宏、赵学军.中国股市“惯性策略”和“反转策略”的实证分析[J].经济研究,2001,(6):56-63.

[10]周琳杰.中国股票市场惯性策略盈利性研究[J].世界经济,2002,(8):60-64.

[11]陈乔,汪弢.我国股市的惯性效应:一个基于行业组合的实证研究[J].当代财经,2003,(12):48-50.

[12]鲁臻,邹恒甫.中国股市惯性与反转效应研究[J].经济研究,2007,(9):145-155.

[13]刘博,皮天雷.惯性策略和反转策略:来自中国沪深A股市场的新证据[J].金融研究,2007,(8):154-166.

[14]严太华,梁岚.上海股票市场动量效应研究——基于1995-2009年周收益率数据[J].技术经济,2011,(5):109-113.

[15]张琳.有间隔期的动量策略收益分析——来自中国A股周收益率的证据[J].东北财经大学学报,2013,(5):82-89.

[16]高秋明,胡聪慧,燕翔.中国A股市场动量效应的特征和形成机理研究[J].财经研究,2014,(2):97-107.

[17]张强.中国股市惯性策略的实证研究[J].云南大学学报,2007,(3):40-44.

[18]柯军,卢二坡.不同规模公司股票在不同市场状态下动量效应研究[J].财经问题研究,2011(1):82-88.