国际金融危机后美国偿付能力现代化指引的实践与启示

林 斌

(中国保险监督管理委员会浙江监管局,浙江杭州310004)

2015年2月13日,中国保监会发布了《保险公司偿付能力监管规则(1—17号)》(保监发〔2015〕22号),标志着我国保险业正式迈入向风险导向偿付能力体系(以下简称“偿二代”)过渡的时期。文件要求,在过渡期间保险公司须分别按照现行偿付能力监管制度和偿二代标准编制两套偿付能力报告。偿二代是中国保监会为了适应国际环境形式变化、提高我国保险监管水平与保障保险消费者权益而提出的重大战略举措,必将有助于行业提质增效、提升风险管理水平,对于加快我国偿付能力监管与国际接轨具有重要意义。偿二代试运行的一年时间里,保险公司一方面直接增资扩股,另一方面通过各种渠道补充资本。2015年保险公司共发行次级债、资本补充债券700亿元,全行业整体偿付能力溢额近万亿元,整体偿付能力得到进一步改善。2016年1月1日,偿二代经国务院批准正式实施。

在我国启动偿二代建设之前,美国保险监督官协会(NAIC)面对国际金融危机带来的巨大挑战,于2008年启动了偿付能力现代化指引(Solvency Modernization Initiative)建设工作,以期提升美国保险业偿付能力。2013年8月美国保险监督官协会正式发布保险金融监管白皮书,并对偿付能力现代化指引进行了系统的论述。美国偿付能力现代化指引通过执行核心自我评估,采用一般规则和特殊行为处理规则等监管机制,构建美国保险偿付能力监管体系,对美国保险监管乃至全球保险监管都产生了重大影响。今年是我国全面实施偿二代的起步之年,保险监管部门要督促保险公司落实好偿二代的各项要求,认真开展风险评级和风险管理能力评估,确保新旧体系平稳过渡。考虑到我国面临着严重的防范金融风险的压力,学习和借鉴美国在国际金融危机后出台偿付能力现代化指引实践,对加强和改善我国保险业偿付能力监管具有重要的现实意义。

一、偿付能力现代化指引的目标、核心准则与主要框架

2007-2008年国际金融危机给美国保险业带来了巨大的冲击。美国保险监管机构对此进行了深刻反思,提出了偿付能力现代化指引。美国偿付能力现代化指引专注于满足日益国际化的美国保险市场监管需求,同时吸纳了国际保险监管、银行证券监管和国际会计准则中最新理念。偿付能力现代化指引的主要目标:一是便于国际和国内有关方面加深对美国保险业偿付能力监管体系的了解,二是评估相关领域(如金融监管、会计审计等)最新成果在保险监管领域的潜在应用,三是将保险核心监管原则(Insurance Core Principles)等标准应用于美国保险市场中,四是从国际金融危机吸取经验教训,确保保险集团监管的有效性①。

偿付能力现代化指引中七大核心准则:一是监管报表、信息披露和透明性。保险公司须定期向监管机构报送规定格式的财务报告,完整透明地反映公司面临的风险状况和财务状况。此外,对于特定公司或特定问题,监管机构还可以要求公司更加频繁地提供补充报告与数据。二是非现场监控与分析,通过风险集中监测、财务状况评估等方法,持续监控保险公司偿付能力,以期准确识别、评估保险公司当前或未来面临的风险。三是围绕风险开展现场检查。美国监管机构针对公司治理、内部控制和财务状况进行风险评估,确保保险公司符合监管要求。四是准备金、资本充足率和偿付能力。保险公司必须保持足够的准备金或资本安全,以便能够在任何时候向保单持有人履行偿付义务。五是对显著的、广泛的与风险相关交易与活动的监管控制,必须确保影响保单持有人利益的重要交易与活动受到监管机构的批准。六是预防和纠正措施 (包括执行)。监管机构通过现场或非现场方式识别风险后,采取恰当的、必要的措施以减少或降低风险影响。七是市场退出和接管。当保险公司因为经营不善而不得不退出市场或被接管时,确保保险公司能够履行与保单持有人约定的支付义务②。

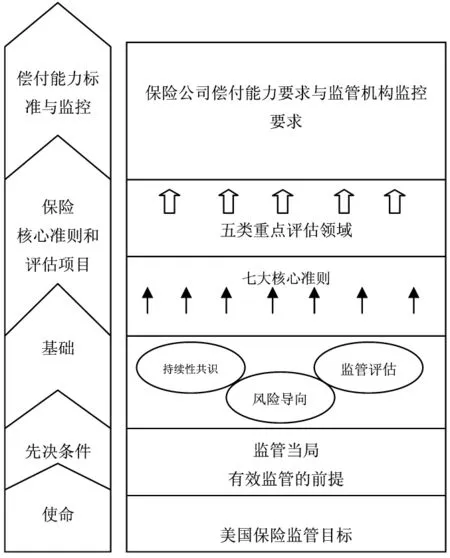

偿付能力现代化指引整体框架分为五个层次:使命、先决条件、基础、保险核心准则与评估项目、偿付能力标准与监控(详见图1)。(1)使命:美国保险监管使命是保护保险消费者的利益、确保保险人当前和今后能够提供给保单持有人保险保障,以及保持美国保险市场的效率和效能。这一使命从保险消费者、保险公司、保险市场三个层面对美国保险监管的出发点和归宿进行了概括。(2)先决条件:为了实现保险监管使命必须依靠监管当局。这需要一系列先决条件,如法律基础、独立性、审计能力、执行力、财务资源、人力资源、法律保护和适应性等,只有这样监管当局才能够实现有效监管。(3)基础:风险导向、基于协作的持续性共识、监管评估或压力。其中,风险导向使得监管当局聚焦于关注保险人和保险市场面临的主要风险;基于协作的持续性共识是美国各州监管当局保持有效监管的基础,各州监管者可以对等地相互沟通监管信息、执法情况等;监管评估或压力指州监管当局可以检查所有总部设在其他州保险公司在本州的业务,极端情况下可以采取暂停营业执照等举措。(4)保险核心准则和评估项目:偿付能力现代化指引主要评估美国保险监管法律法规以及涉及保险公司财务机制,包括前文所述七大核心准则以及五个重点评估领域:资本需求、公司治理与风险管理、集团监管、法定会计与财务报表、再保险。(5)偿付能力标准与监控:偿付能力标准包括适用于保险人的特别州法、指导手册、管制规则等,监控是指监管当局为了保障监管行为实施的方式,如NAIC的财务偿付能力分析工具、工作集团财务分析等。

图1 美国保险偿付能力监管框架③

二、偿付能力现代化指引的重点评估领域

针对国际金融危机期间暴露出来的监管不足,偿付能力现代化指引立足于七大核心准则、围绕五个重点评估领域进行偿付能力建设,目的在于解决国际金融危机爆发后出现的“大而不能倒”问题以及防范化解金融集团非传统非保险业务快速发展带来的系统性风险,从而促使美国保险公司健康发展、保护保险消费者权益。具体评估领域:

(一)资本需求

基于风险资本模式(Risk-based Capital,简称RBC)是美国监管机构监测保险公司资本充足率的方法,主要用于计算单个保险公司最小风险资本要求。目前该项目主要围绕以下五个方面展开探索:一是研究原有RBC风险项目中是否遗漏了重要的、显著的风险项目以及测算基于该风险项目所需资本。偿付能力现代化指引工作组(以下简称“工作组”)对于那些被遗漏的风险进行评估,以决定是否应将其纳入到RBC计算之中,或者选择其他方式来处理这类风险。二是对于原有RBC中的各类风险项目进行评估,排序优先程度和权重值。近年来,理论界和实务界在公司治理、风险管理、会计审计、资产组合配置等领域取得了一些成果。工作组吸收金融监管、会计准则、关联交易等方面最新成果,调整风险因子的次序和权重,并且在风险因子及评估模型更新时,设定缓冲期最低资本标准。三是将RBC历史变化过程文档化。为保持RBC模型的连贯性,工作组公开每次RBC计算模型依据、算法和说明,描述监管机构采用该RBC计算模型的原因,反馈保险公司RBC评估结果和监管机构意见。四是研究RBC中各项基于风险资本汇总优化方案。工作组修订面向自有风险和偿付能力评估机制(Own Risk and Solvency Assessment,简称OSRA),对于特定风险放宽资本要求;同时对于极端情况下(比如巨灾风险、次级债券市场风险等)保险业资本充足性进行评估,细分投资性金融资产、非标准资产和混合型资产的风险级别。五是针对RBC计算模型的完善。对于传统风险概率分布进行可信度仿真检验,根据一致性原则来设定资本充足性,提升外部冲击对基于风险资本监测的有效性。

(二)公司治理与风险管理

国际金融危机促使美国保险监管机构对公司治理与风险管理议题进行深入讨论。由于出现了个别保险公司停业、破产等情况,美国监管机构也认识到现有公司治理与风险管理模式存在不足,比如监事会履职能力弱化、独立董事制度缺陷、风险管理控制不足、内部稽查程序不全面等,这些问题都会对保险公司偿付能力状况产生影响。因此,公司治理与风险管理领域主要改进方向:一是对公司董事、监事和高级管理人员行为进行约束,并且持续向监管部门报告履职情况;二是完善保险公司的公司治理行为规范与标准;三是督促保险公司加强内部稽核能力;四是完善保险公司风险管理中对风险的识别、评估分析、应对等环节规范与标准。公司治理与风险管理领域主要完善内容包括:制度适当性、资格认证、主要股东、适用性公告、变更告知、行动指南、信息共享、高级管理人员职责、监事会职责、内审报告制度、工资制度、风险管理、内部控制、精算、执行力以及董事会职责、架构、专业委员会设置等方面④。工作组将根据上述内容对现行公司治理与风险管理框架下进行分析,提出打算引入的新项目,按照预定的评估程序逐项完成评估内容,同时比较纳入新项目的评估体系与原有体系之间的差异,以检验新纳入项目的适用性,经审核通过之后将新增加项目纳入到公司治理与风险管理评估体系之中,以便于美国保险监管机构对保险公司治理活动和风险管理行为进行动态评估。

(三)集团监管

国际金融危机期间美国国际集团(AIG)事件给保险业集团监管敲响了一记警钟,使得美国保险监管机构意识到金融集团框架下保险公司面临其他非保险领域风险传导问题,因此工作组提出设立防火墙机制,保证保险公司偿付能力不会受到金融集团下非保险领域风险的冲击⑤。该防火墙主要包括三个方面:一是对金融集团进行自有风险与偿付能力评估。传统集团监管方法更多地将集团本身作为一个风险单元来评估其风险特征,而这一方法忽视了金融集团本身由多个不同风险类型事业部或公司组成的事实,因此工作组按照法定实体(Legal Entity)方法将金融集团细分为各类单元(事业部或公司),并且提出不同风险评估方法来评价事业部或公司的偿付能力水平,最后将这些不同事业部或公司所需风险资本汇集而成金融集团所需的最低风险资本。此外,工作组还考虑到面临特殊风险的金融集团监管,将偿付能力评估从单纯财务因素扩展到包括声誉风险、关联交易风险等因素。二是制定金融集团中保险公司监管指引。该指引主要针对金融集团下属各单位分属不同监管机构情况下监管机制,简化同一公司在不同地区展业时评估方法和评估机制的一致性,减少监管报表与免去非本地金融集团公司治理政策评估,评估不同地区服务差异与关联交易,同时提出加强与国际保险监督官协会(IAIS)、其他金融监管机构之间协作与信息共享的指导意见,主要目的是为了促进不同监管机构之间的沟通与协调、更好地开展集团监管。三是拟定金融集团财务评估方案。为增强金融集团财务预算的准确性,提升财务评估分析效果,工作组考虑到金融集团内部复杂性和财务关联性等因素,提出对于金融集团体系及其组成部分财务检查方案,内容包括检查项目、程度、频率、报告与报表等。

(四)法定会计与财务报表

传统美国保险监管机构采用的会计准则为法定会计准则(Statutory Accouting Principles,简称SAP)。为了吸收会计领域的最新成果,美国保险监管机构持续分析一般公认会计准则(Generally Accepted Accounting Prinples,简称GAAP)的变化及其对保险业法定会计准则的影响。工作组主要围绕准则式准备金提取(Principle-based Reserving)这类负债标准进行量化影响研究,集中在以下三个方面:一是量化测算准则式准备金提取方法与现行监督官准备金评估法(Commissioners Reserve Valuation Method,简称CRVM)之间的差异,发现采用前一种方法对二级担保万能寿险和定期寿险所需准备金低于后一种方法,而这两种方法在估算其他寿险产品的准备金上差异不大。二是量化检验了准备金排除实验(Reserve Exclusion Test,简称RET)情形,针对保险产品是否受到实际利率变动、保费充足性等因素影响这一问题,偿付能力现代化指引要求无论是采用随机RET还是固定RET,均可以对保险产品进行有效分类,不能出现一种保险产品通过了固定RET却没有通过随机RET的误判情形(即引起随机RET计算的准备金显著高于固定RET计算的金额)。三是量化检验风险资产贴现模型,对于长期标准净资产投资回报率的贴现算法,分别选择固定准备金和随机准备金情形进行贴现,研判不同算法对保险公司会计利润等要素的影响。此外,还包括非标准资产与标准资产之间的折算方法,综合考虑流动性、溢价率、风险因子等因素来检验折算方法⑥。这些量化研究将促使财务会计报表更加全面真实地反映保险公司风险状况,帮助监管当局作出正确决策,同时加强国际保险监管机构与美国保险监管机构之间的交流与合作。

(五)再保险

考虑到再保险行为对于保险公司偿付能力具有重要影响,工作组对美国再保险框架结构进行了修订,目的是在满足保险公司偿付能力和保护保险消费者权益的前提下,强化美国再保险公司核心竞争力,促进再保险活动发生,从而在更大范围内分散或转移风险。工作组关于再保险领域的主要工作内容:一是评估个别州(比如纽约州)保险监管机构提出的再保险新体系改革方案主要内容,并将评估结果和建议提供给美国金融监管标准化与评估程序委员会(Financial Regulation Standards and Accreditation Program),为再保险相关标准修订提供指引,从而进一步完善再保险模型信用法(Credit for Reinsurance Model Law)和再保险模型信用监管。二是提出适用于再保险交易或再保险公司的监管工具或规范,比如某保险公司承保业务中部分再保险分出项目比例符合该公司所在州监管机构的认可资本(Credit Capital)要求和符合偿付能力要求时,其余各州监管机构视同认可该公司再保险安排和偿付能力,明确该保险公司所在州监管机构对该项再保险业务的监管职责。三是评估各州再保险业务和再保险监管,分析各州再保险监管适应性程度、IAIS的再保险业务监管规范和欧盟偿付能力(Solvency II)标准内含再保险监管系统等,为再保险公司在其他州 (不含所在州)或国外开展再保险业务提供经验数据分析与借鉴。四是帮助各州保险监管机构在再保险最低资本扣除上获得相应信息,有助于各州监管当局合理规划再保险信用体系中担保资产的类别和数量,确保各州再保险领域立法规范符合联邦法规要求⑦,且被所有州一致地执行,避免或降低美国再保险公司在全美得业务受到各州不同监管规定的影响。

三、偿付能力现代化指引对完善我国偿付能力监管的启示

美国保险监管机构提出偿付能力现代化指引,对外是为了适应国际保险偿付能力、银行证券业监管发展趋势,提升美国保险公司在国际上的核心竞争力,对内是为了确保各保险公司偿付资本要求,保护保险消费者权益,清除各州之间偿付能力要求差异。从美国偿付能力现代化指引实践可以看出,保险偿付能力监管是个复杂的系统工程,涉及到从资本需求到再保险等领域的方方面面,需要根据本国国情和保险业发展实际,合理设计偿付能力指标体系和评估程序,确保及时识别、准确评估和妥善应对各类风险,保护保险消费者权益,维护行业健康稳定发展。

(一)加强偿付能力基础建设

纵观美国偿付能力现代化指引可以发现,每个评估领域中可量化评估模型均可以使用行业相关数据信息进行检验和分析,这对于处于起步阶段的我国偿付能力监管而言具有先导意义。当前,我国保险行业基础建设较为落后,历史风险数据较为匮乏,使得偿付能力评估模型的精度和适用性受到较大影响。因此,我国应加快建立全行业各类风险数据库,建立台风、洪水、地震等自然灾害损失因子表,完善包括机动车购置价、常用零配件价格、工时费等因素在内的机动车维修数据库,更好地反映财产险领域风险;同时修订完善基础生命表、重大疾病经验发生率表,建立大病保险药品、诊疗项目与服务设施数据库,夯实人身险领域数据基础。通过加强基础建设,为偿付能力评估和检验奠定坚实基础。

(二)采取辅助手段避免评估过程中误判问题发生

从偿二代有关文件可以看出,当前我国偿付能力准备金、最低资本等模型一般采取预设固定因子法。这些因子往往是根据历史数据而估算出来的,对于大部分偿付能力指标估计是可行的。但是从美国偿付能力现代化指引中可以发现,采用随机因子法对保险公司准备金进行辅助评估是十分必要的,因为现实中部分风险概率分布可能不满足传统固定因子模型的分布假设 (比如呈现出“厚尾分布”⑧),这时固定因子评估可能会出现误判,导致采用固定因子模型评估出来的准备金充足性或资本弱化程度失去意义。因此,采用随机因子法来进行辅助检验是十分必要的,特别在评估期内保险公司外部环境或内部运行发生显著变化时。

(三)将偿付能力资本要求计算公式修改过程文档化

偿付能力现代化指引在修改完善偿付能力模型过程中强调文档化过程文件,比如阶段性总结为何考虑这个风险因子、如何计算该风险因子及其对偿付能力的影响,这一修订是否被采纳及相应原因。这种做法对于处于过渡期的我国偿二代建设具有较强实践意义。因为我国虽然已经搭建了偿二代框架和主要内容,但是个别指标计算公式未来可能需要结合实际进一步修订,因此文档化修改过程(包括记录计算方法、测试评估过程、修订原因等要素)并通过工作文件方式公开,有助于监管当局、保险公司、学术界、第三方机构了解偿付能力计算公式变迁历史,强化偿付能力制度建设。

(四)通过偿付能力监管加强公司治理与风险管理

保监发〔2015〕22号文件聚焦于偿付能力监管规则,而对于如何通过偿付能力监管来加强和改进公司治理与风险管理方面作墨不多。实际上偿付能力监管是一个互动的过程,尤为重要的是发现偿付能力存有缺陷后对保险公司的改进建议。由于历史原因我国保险业公司治理与风险管理建设相对滞后,建议参考偿付能力现代化指引工作方法。首先围绕公司治理与风险管理这一议题广泛征求行业内外有关单位意见,收集整理现行保险监管框架下有关文件,比较分析现行规章制度与国际偿付能力框架(如IAIS的保险核心原则)关于公司治理与风险管理要求之间差异,从而得出加强和改进偿付能力监管的意见建议,有助于全行业公司治理与风险管理水平的提升。

(五)吸收国外集团监管、会计审计等领域先进经验

偿付能力现代化指引在偿付能力框架与内容中特别注重吸收相关领域的国际成果,比如IAIS的保险核心准则、欧盟Solvency II、GAAP公告等,并注重借鉴与吸收这些成果中适用于美国保险偿付能力监管的方面。因此,未来我国偿付能力监管规则的修订应借鉴美国偿付能力现代化指引方法,关注国际保险监管、银行证券监管、会计审计等其他领域政策变化涉及保险业部分,通过国际交流与协作及时评估这些新趋势对保险公司的影响,结合我国具体国情分析这些冲击的优势和不足,探索吸收其中的先进经验,以期进一步完善我国偿付能力监管体系。

注释:

① SMITask Force,(2013).The U.S.NationalState-based System ofInsurance Financial Regulation and the Solvency Modernization Initiative.The NAIC White Paper.http://www.naic.org.

② NAIC,(2010).The United States Insurance Financial Solvency Framework,http://www.naic.org.

③ NAIC,(2010).The United States Insurance Financial Solvency Framework,http://www.naic.org.

④ NAIC,(2011).Study of International Corporate Governance& Risk Management Standards,http://www.naic.org.

⑤ NAIC,(2011).Solvency Modernization Initative updated as of January 2011,http://www.naic.org.

⑥ NAIC,(2011).Solvency Modernization Initative ROADMAP,http://www.naic.org.

⑦ 诸如2010年美国国会通过的联邦非认可与再保险改革法 (The Federal Nonadmitted and Reinsurance Reform ACT)。

⑧ 从图形上说,较正态分布图的尾部要厚,峰处要尖。

[1]Ashby,S.,(2011).Risk Management and the Global Banking Crisis:Lessons for Insurance Solvency Regulation.The Geneva Papers on Risk and Insurance-Issues and Practice,36 (10),330-347.

[2]Bruning,L.,(2006).Principles-Based Reseving:A Regulator’s Perspective.Journalof Insurance Regualtion,24(3),3-4.

[3]Eling,M.and Pankoke,D.(2014),Systemic Risk in the Insurance Sector: Review and Directions for Future Research,University of St.Gallen,School of Finance Research Paper,No.2014/21.

[4]Fischbacher-Smitha,D.and Smith,L.,(2015),Navigating the dark waters of globalisation :Global markets,inequalities and the spatial dynamics of risk,Risk Management,17(3),179-203.

[5]Klein,R.W.,(2012).The Modernization of Insurance Company Solvency Regulation in the U.S.:Issues and Implications,Indiana State University Policy Brief,No.1.

[6]Kreutzera,M.and Wagner,J.,(2013).New Solvency Regulation: What CEOs of Insurance Companies Think,The Geneva Papers on Risk and Insurance,38(2),213-249.

[7]Liedtke,P.M.and Monkiewicz,J.,(2011).The Future of Insurance Regulation and Supervision-A Global Perspective.New York:Palgrave Macmillan Press

[8]Siegel,C.,(2013).Solvency Assessment for Insurance Groups in the United States and Europe-A Comparison of Regulatory Frameworks.The Geneva Papers on Risk and Insurance-Issues and Practice,38(3),308-331.