管理者能力对公司投资不足影响的实证研究

李红杰

中图分类号:F276 文献标识码:A

内容摘要:管理者的经营管理能力如何影响企业资本投资效率缺乏实证检验,本文选取我国2007-2013年沪深A 股上市公司为样本对二者之间的关系进行了检验。实证结果表明:管理者能力的增强能降低公司的投资不足程度,也能减缓投资不足对自由现金流敏感的敏感度。

关键词:管理者能力 投资不足 自由现金流敏感度

引言

投资是一个企业得以生存和发展壮大的重要动力和源泉。在现代企业里,管理者对企业投资的规模、方向及方案的选择等具有决定性的影响。在理性人假设条件下,公司管理者将以公司价值最大化为目标高效配置企业拥有的资源,甄选所有净现值大于零的项目进行投资。然而,由于委托代理冲突、信息不对称等摩擦因素,企业的投资水平往往偏离其最佳投资额,产生过度投资或投资不足的非效率投资现象(Jensen和Meckling,1976)。投资的非效率研究也成为学术界长期一直关注的重点领域之一。

纵观已有的研究文献,一是大量的文献基本上都是针对企业过度投资问题的研究,而对投资不足研究较少。二是大量的文献都是基于公司管理者为同质的基础上展开研究的,而忽视了企业管理实务中管理者的异质性及其对投资效率的影响。然而,在经济全球化的今天,企业面临的竞争日益激烈,社会环境日趋复杂,经营管理能力不同的管理者无疑会影响公司的融资能力和投资决策。

与已有研究文献相比,本文研究的意义在于:第一,将公司高层管理者纳入了公司投资不足的研究框架;第二,实证检验结果表明管理者能力的增强能降低公司的投资不足程度,一定程度上丰富了高层管理者如何影响公司投资决策的研究成果,为高层管理者对公司经营管理及战略执行具有重要的影响提供了比较直接的证据。

理论分析与研究假设

(一)管理者能力与企业投资不足

企业投资不足产生的原因一种解释是由于信息不对称的存在使得公司面临融资约束产生的(Holmstrong and Weiss,1985等);另一种解释是由于两权分离产生的代理问题产生的(Lundstrum,2002等)。无论哪一种解释,管理者都是其中一个非常重要的因素。不同能力的管理者在其他条件相近的情况下,即使面临同样的投资机会,由于投资预判、风险控制等方面差异,对企业开展投资的方向、规模等都会有较大的差异。本文认为,管理能力强的管理者能降低企业的投资不足。理由如下:首先,能力强的管理者将会更加注重公司规章制度的建设,形成更加完善和有效的内部控制环境(何威风和刘巍,2015),而这有利于财务人员更好的理解和运用企业会计准则,对外提供更高质量的财务报告。高质量的财务报告信息有利于降低公司内外部之间的信息不对称性,降低企业的投资不足(李青原等,2009)。其次,在经济全球化的背景下,企业面临的竞争更加剧烈,能力强的管理者能通过变革公司的管理模式和完善公司的制度设计来增强对竞争对手、制度环境的认知,提高预测的准确度和能力(Batjargal,2005)。基于以上分析,本文提出如下假设:

假设1:公司管理者管理能力的增强能降低企业投资不足的程度。

(二)管理者能力、自由现金流与企业投资不足

在完美和无摩擦的资本市场中,由于公司均能以合理的价格取得资本,所以公司的价值仅与面临的投资机会相关(Modigliani等,1958)。然而,现实中信息不对称问题会增加资本市场中的摩擦,影响公司外部融资的成本,导致受流动性约束的企业投资不足和对自身自由现金流的高度依赖,表现出很高自由现金流敏感性(Fazzari等,1988)。本文认为,管理能力强的管理者能降低投资不足对现金流的敏感性。理由如下:首先,能力强的管理者一般拥有更广泛的社会资源和关系网络,这将有助于增加其投资活动中资源供给的稳定性和及时性,而这将有助于缓解企业面临的融资约束,降低企业投资不足对现金流的敏感性。其次,能力强的管理者能够对既有的资源进行更有效的整合利用,使其产生更多更稳定的收入,从而使内源性资金短缺的情况得到缓解,这也有助于降低投资不足对现金流的敏感性。基于以上分析,本文提出如下假设:

假设2:公司管理者管理能力的增强能缓解投资不足-自由现金流敏感性。

研究设计

(一)数据来源与样本选择

本文选取2007-2013年沪深两市A股主板上市公司为初始样本。在研究过程中,对初始样本处理如下:剔除金融保险类及被ST、PT 等特殊处理的公司;剔除已退市及交叉上市的公司;剔除数据有缺失的公司。经筛选,样本有2755个观测值。为避免极端值的影响,本文所有的连续变量均在1%和99%分位进行缩尾处理。

(二)变量定义

1.投资不足的度量。借鉴Richardson (2006)模型的基本原理并结合中国现有的研究文献,本文用如下模型估计公司的预期投资水平:

(1)

其中:Inv为公司的投资水平;Grow为销售收入增长率;Lev为资产负债率;Cash为企业持有现金及其等价物;Size为资产总额的对数;Age 表示企业上市年限;Rets为考虑现金红利再投资的年回报率。模型(1)的残差为负表示投资不足,用Uinv表示。

2.管理者能力的度量。管理者能力是指高层管理者在其他条件既定的情况下,有效地利用公司既有的资源而创造产出的能力。管理者能力采用了Demerjian etal.(2012)的方法度量。基本步骤如下:先用数据包络分析方法(DEA)分行业计算单个公司的全效率值,如模型(2)所示。然后,对公司效率值进行Tobin回归,如模型(3)所示。

(2)

其中,θ为公司既定资源转化为最大收入的效率值;COGS为公司销售成本;PPE为公司净资产、产房及设备;R&D为公司净研发支出;SG&A为公司销售及管理费用;Inta为公司的无形资产净值。

(3)

其中:FE为公司效率,即模型(2)中的θ值;Size为公司总资产的自然对数;MS为公司的市场份额,FCFI为公司的自由现金流量虚拟变量,自由现金流量非负为1,否则为0;Age为公司上市年限的自然对数;BSC为公司经营分部的自然对数。残差ε为公司管理者能力,用字母MA表示。

(三)模型设计

为检验研究假设,借鉴王菁(2014)等的研究,构建了回归分析模型(4),具体如下:

(4)

实证结果与分析

(一)主要变量描述性统计

表1是主要研究变量描述性统计结果。从中可知我国上市公司平均的投资不足的金额为样本公司期初总资产的3%。管理者能力的最大值(0.43)和最小值(-0.84)相差较大,说明不同上市公司管理者的能力差异显著。企业自由现金流量中位数和均值均分别为-0.032和-0.027,说明样本中投资不足上市公司的自由现金比较短缺。托宾Q的均值和中位数分别为1.6和2.0,说明样本公司成长性较好。

(二)回归结果分析

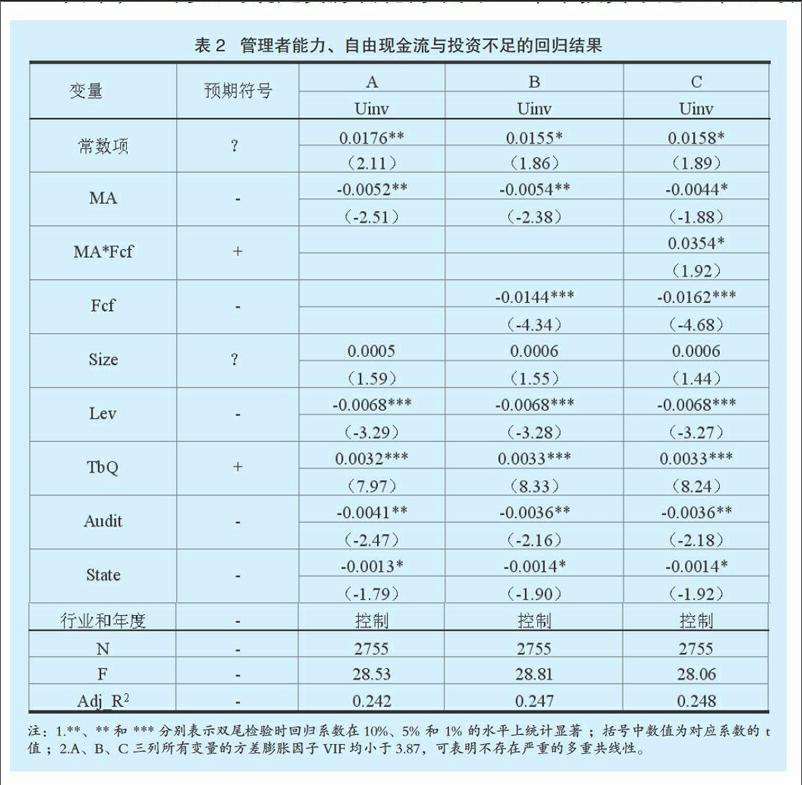

表2是管理者能力是否能抑制投资不足以及能否缓解投资不足-自由现金流的敏感性的检验结果。从表2中的A、B、C三列可知,管理者能力与公司投资不足分别在5%、5%和10%的水平上显著负相关,意味着随着管理者管理能力的增强,公司投资不足能得到显著的改善,假设1得到支持。从B列可知,公司投资不足和其自由现金流高度负相关,说明公司投资不足行为对企业自由现金流高度敏感。从C列可知,管理者能力与自由现金流之间交互项的系数为0.0354,在5%的水平上显著正相关,说明能力强的管理者能缓解投资不足对自由现金流的敏感度,假设2得到支持。

结论与启示

高层管理者作为公司最宝贵的人力资源,是代理冲突和信息不对称的重要“当事人”,其管理能力的不同必然影响公司资本投资的效率,但如何影响一直缺乏实证检验。本文研究表明,随着管理者管理能力的提高,公司投资不足的程度降低,能力强的管理者能缓解公司投资不足对自由现金流的敏感度。

本文的研究丰富了管理者与公司投资决策之间关系的文献。管理者能力的增强能显著降低公司投资不足程度,提高资本投资效率的结论启示我们在全面深化改革的当前,一定要重点关注对管理者的培养和选拔,为公司资本投资效率的提高甑选经营管理能力强的优秀管理者。这对我国经济的健康稳定持续发展具有重要的战略意义。

参考文献:

1.Jensen M C,Meckling W H. Theory of the Firm: Managerial Behavior,Agency Costs and Ownership Structure [J]. Journal of Financial Economics,1976

2.何威风,刘巍.企业管理者能力与审计收费[J].会计研究,2015(1)

3.Hambrick D.C. and Mason P. A.Upper Echelons: Organization as a Reflection of Its Managers [J]. Academy Management Review,1984(2)

4.潘前进,王君彩.管理层能力与资本投资效率研究—基于投资现金流敏感性的视角[J].中央财经大学学报,2015(2)

5.Demerjian, P.,B. Lev,and S. McVay. Quantifying managerial ability: A new measure and validity tests [J]. Management Science,2012(7)