金融资源集聚对实体经济增长的影响

徐胜 闫欣琦

内容摘要:环渤海、长江三角洲和珠江三角洲三大经济圈,是我国金融资源集聚程度最高的地区,也是带动我国经济发展的强力引擎。本文基于2003-2013年三大经济圈的9个省级面板数据,采用固定效应的变截距不变系数模型,研究了金融资源集聚对实体经济增长的影响,分析结果表明:金融资源集聚促进实体经济增长,而银行业集聚对实体经济增长的影响系数约为0.19,大于证券业集聚与保险业集聚。从截距项来看,金融资源集聚促进长三角经济圈实体经济增长的效应最大,珠三角次之,环渤海最小。金融资源集聚与经济增长同步,因此应进一步发挥金融资源集聚的作用,促进实体经济增长。

关键词:金融资源集聚 实体经济增长 三大经济圈 固定效应模型

文献综述

金融资源包括货币资本和资金、金融组织、金融产品、金融技术、金融监管制度、金融信息以及金融人力资源等。金融集聚的稳定发展形成了以金融中心为代表的金融集聚区,如世界性的纽约、伦敦和东京等金融中心;国内则表现为环渤海、长江三角洲和珠江三角洲三大经济圈的三大增长极。

珠江三角洲经济圈由9个地级市组成,是我国形成时间较早的沿海经济区,其中心城市是广州和深圳。长江三角洲经济圈于20世纪90年代中后期崛起,包括上海、江苏省和浙江省“两省一市”全境,是金融一体化较高的地区。环渤海经济圈包括北京、天津、河北省、辽宁省和山东省,划分为京津唐、辽中南和山东半岛三个经济发展密集区。三大经济圈中环渤海包含的省份最多,金融资源总量丰富,但金融资源集聚的质量相对较弱。

20世纪90年代以来,国内外关于金融资源集聚的代表性研究主要包括以下内容:

目前对金融集聚概念的界定还比较模糊。Bosson(2003)认为金融集聚是指由于金融机构为获取和交流信息而在特定区域快速集聚的过程。国内学者连建辉、孙焕民、钟惠波(2005)认为,金融企业集群本质上是一种中间体性质的中间网络组织,介于市场和各层组织之间。黄解宇、杨再斌(2006)认为金融集聚是“金融资源与地域条件协调、配置、组合的时空变化,金融产业成长、发展,进而在一定地域和空间生成金融地域密集系统的过程”。

关于金融集聚的成因和影响因素:Porteous(1995)认为,“信息外在性”、“信息腹地”、“国际依附性”、“路径依赖”以及“不对称信息”决定金融中心的地位兴衰。国内学者黄解宇、杨再斌(2006)认为金融的高度流动性、规模经济效应和金融主体的空间邻近促进了金融集聚的形成。李正辉、蒋赞(2012)利用联合面板数据模型,从金融集聚驱动机制角度,认为信息不对称、规模经济和政府政策显著影响金融集聚。

金融集聚与实体经济增长的关系方面:Baldwin和Martin(2001)运用两区域LS模型证明了金融集聚对本地区和周边地区的经济增长产生辐射效应,城市之间经济发展相互依赖。Audress和Feldman(2006)研究发现,金融集聚在一定程度上带来知识的溢出,有利于集聚区内知识学习和本地区技术创新能力的提高。丁艺、李靖霞、李林(2010)运用省际面板数据分析了中国金融集聚的地区差异,认为金融集聚对于区域经济增长有明显促进作用,并且银行业集聚对经济增长的促进作用最显著。李红、王彦晓(2014)采用改进权重的空间杜宾模型进行研究,结果表明金融集聚带来人才、资本和稀缺资源的集中,并且能显著促进城市经济增长。

综上所述,国外的研究重点在于金融集聚的成因、金融中心的形成与辐射效应以及金融集聚的溢出效应。国内大多研究主要是基于东部、中部和西部的比较研究,以环渤海、长三角、珠三角这三大经济圈为例的研究很少,而三大经济圈又是我国金融资源集聚水平和经济发展水平较高的地区。因此以三大经济圈为例,研究金融资源集聚对实体经济增长的影响具有重要的理论和现实意义。

本文利用三大经济圈9个省级面板数据,通过建立固定效应模型对金融资源集聚对实体经济增长的影响进行实证研究。鉴于数据的可得性,本文的金融资源包括:金融机构存贷款(衡量银行业金融资源)、上市公司总资产(代表各地区证券市场的金融资源)、保险公司赔付额(衡量保险业金融资源)。

模型设定及研究方法

(一)模型设定

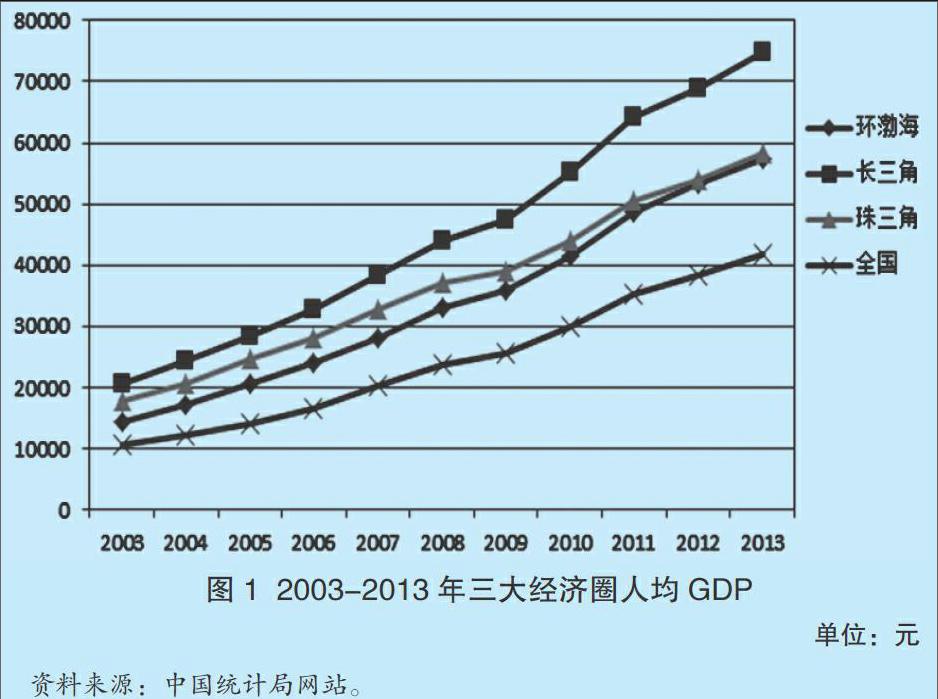

人均GDP是衡量一个地区经济发展水平的重要指标,从该指标来看,三个地区呈现出不同程度的经济发展趋势,如图1所示。从图1可以看出,2003-2013年三大经济圈的人均GDP均高于全国人均GDP,且都呈上升趋势。2013年长三角地区的人均GDP约为74648.22元,经济增长速度较高。珠三角和环渤海的人均GDP水平相当,分别为58402.83元和57475.25元。

其中Di表示i地区金融机构各类存贷款余额,Pi表示i地区人口数,D表示全国金融机构各类存贷款总额,P表示全国人口总数。Ai表示i地区上市公司总资产,A表示全国范围内上市公司总资产。Ii表示i地区各类保险机构保费赔付额,I表示全国各类保险机构保费赔付额。

本文运用三大经济圈9个省份2003-2013年的金融、经济等数据,建立面板数据模型进行实证分析,检验金融资源集聚对实体经济的影响。本文选取银行业区位熵(LQbank)、证券业区位熵(LQstock)、保险业区位熵(LQinsure)作为解释变量。被解释变量是PGDP,是各省(市)人均GDP与全国人均GDP的比值,代表实体经济水平。考虑到资本投入和劳动投入是经济增长的重要影响因素,因此本文设定两个控制变量TZ和LAB,分别代表资本投入水平和劳动力投入水平。TZ是人均固定资产投资与全国人均水平的比值,LAB为每百人中普通高等教育的在校生及研究生在校生的人数之和所占的比重。设定模型如下:

(二)研究方法说明

一般来说,面板数据模型主要有混合最小二乘法回归(OLS)、固定效应(FE)与随机效应(RE)三种形式。本文利用Eviews 8.0计量软件进行参数估计,通过实证检验得出(检验方法略)相关数据,本文的面板数据回归模型接受固定效应模型。因主要考察横截面变量的影响情况,所以本文采用固定效应的变截距不变系数模型。

实证检验结果及分析

(一)单位根检验

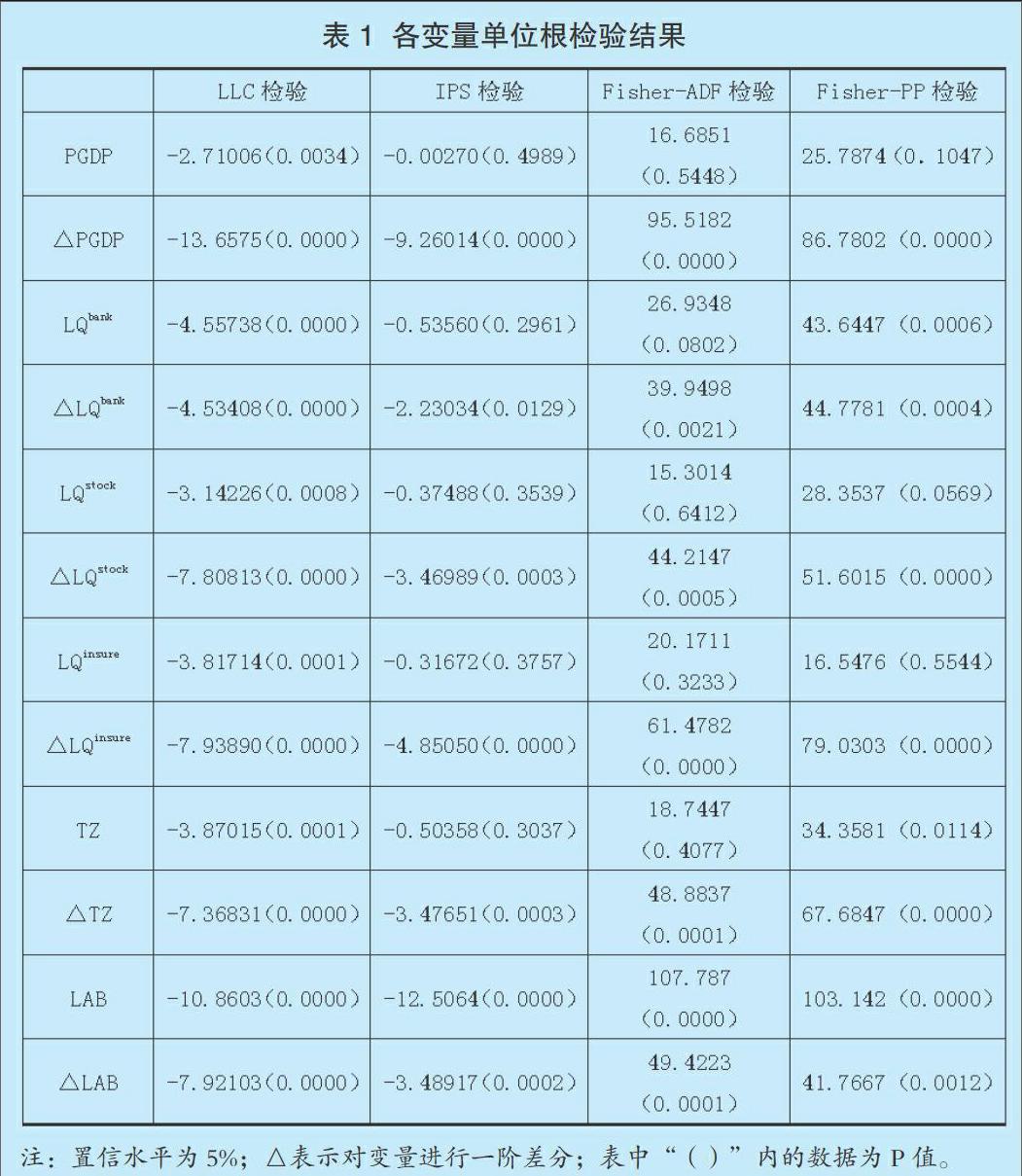

本文采用LLC检验、IPS检验、Fisher-ADF检验和Fisher-PP检验4种方法进行单位根检验,避免使用一种方法具有的偶然性。检验结果见表1。

检验结果表明大多变量的水平值在5%的置信水平下不显著,即存在单位根。进行一阶差分单位根检验后,所有一阶差分数据在5%的置信水平下是显著的,因此可以进行回归分析。

(二)回归分析

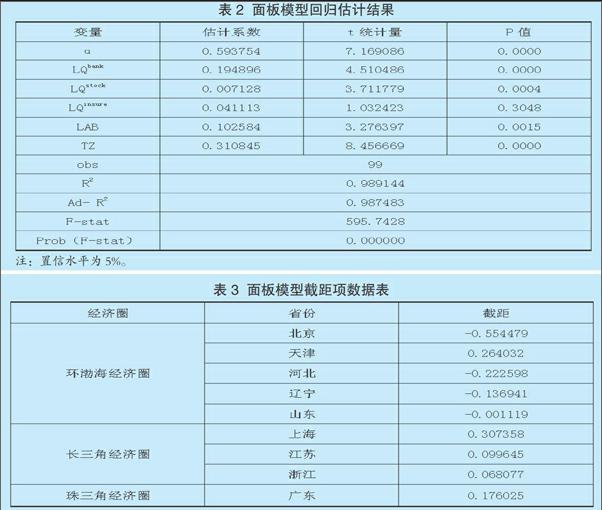

如上文分析,本文采用变截距不变系数的固定效应模型,该模型估计结果如表2所示。

从表2模型的估计结果看,除了保险业区位熵LQitinsure,其他变量均通过了5%显著水平的检验,说明银行业集聚、证券业集聚、人力教育投入和资本投入对实体经济增长都有正向的促进作用。在三个表示金融资源集聚的变量中,银行业集聚的回归系数最大,验证了上文对于金融资源集聚对于实体经济增长影响机制的分析,即金融资源向特定区域或城市集中,带来规模经济效应。但这种正向的影响主要来自银行业集聚,证券业和保险业集聚对实体经济增长的影响不明显。

银行业集聚显著促进经济增长,而证券业集聚的这种促进作用较弱,保险业集聚对实体经济增长的影响不显著。三大金融资源对实体经济有不同程度的影响可能是基于以下原因:其一,我国的金融资源大多通过银行信贷的方式流入实体经济中,因而其对经济增长有明显的促进作用。其二,我国证券市场机制和体制都不健全,证券投资者的投机、对资金的炒作带来了证券市场的非理性波动,使金融资源脱离实体经济。其三,中国保险业市场尚处于发展初期,规模较小且体制不健全,保险资金的运用受政策限制。

从表3面板模型的截距项结果可以看出,对于环渤海经济圈,除了天津的截距项为正数,其他四个省(市)的截距项都为负。而长三角经济圈和珠三角经济圈各省(市)的截距项都为正,表明环渤海地区金融资源集聚对经济增长的贡献程度要弱于其他两个经济圈。9个省(市)中,上海的截距项最大,天津次之,表明金融资源集聚对其经济增长的促进作用最大。长三角地区金融资源促进经济增长效应较好,除了金融资源禀赋、历史条件等优势,还与国家政策有关。2013年9月上海自由贸易区成立,有利于吸引更多金融机构的入驻,有利于产业结构的优化升级、推动金融创新,使上海成为中国深化改革开放的窗口。加快了上海建设为国际金融及贸易中心的进程,也促进了长三角地区经济的持续健康发展。

结论及建议

(一)结论

通过以上的分析可得出以下结论:

第一,金融资源集聚对实体经济增长有促进作用,而这种促进作用主要依赖于银行业集聚。证券业集聚对实体经济增长的促进作用较小,保险业集聚对实体经济影响不显著。表明我国的银行业占金融产业的主导地位,行业间协作效率低下,金融体制机制不健全。

第二,金融资源集聚对实体经济增长的促进作用显示出区域差异。对于长三角经济圈,金融资源集聚促进实体经济增长的效应较大,上海作为该地区的金融中心发挥了较大的辐射带动作用。对于环渤海地区,金融资源集聚对实体经济增长的促进作用弱于长三角与珠三角地区,说明金融资源集聚的质量和利用效率不高,没有充分发挥其对实体经济增长的拉动作用。

第三,资本投入的作用系数大于银行业集聚、证券业集聚、保险业集聚的作用系数,人力教育投入的系数也相对较大,说明金融资源集聚还未成为促进三个地区实体经济增长的主导因素。

(二)建议

基于以上分析,本文提出以下几点建议:

环渤海经济圈金融资源的地区差异较大,金融服务主要以行政区划为主,金融资源集聚的规模经济效应难以充分发挥。因此要健全信息共享机制和金融联席会议制度,以更完善的市场增强对金融资源的吸引力,使其金融集聚向更优质的方向发展。

对于长三角经济圈,金融发展对资本投入的依赖性较大,资本市场上金融资源的集聚效应没有最大程度地发挥出来。要以上海浦东综合改革试点为契机,加强金融创新,吸引和培育大型金融集团,以更大的辐射作用吸引更优质的金融资源集聚。在合理定位的基础上实现金融资源的区域合理配置,实现差异化发展,从而带动整个地区协调发展。

珠三角经济圈的金融规模相对较小,该地区受传统发展模式影响较大。要加强金融行业间的深度合作,提高协作效率。同时促进广州、深圳与港澳地区的金融市场对接、产品互认、基建互通,并接受上海的辐射,成为金融合作示范区。

参考文献:

1.连建辉,孙焕民,钟惠波.金融企业集群:经济性质、效率边界与竞争优势[J].金融研究,2005(6)

2.黄解宇,杨再斌.金融集聚论—金融中心形成的理论与实践解析[M].商务印书馆,2006

3.丁艺,李静霞,李林.金融集聚与区域经济增长—基于省级数据的实证分析[J].保险研究,2010(2)

4.李红,王彦晓.金融集聚、空间溢出与城市经济增长—基于中国286个城市空间面板杜宾模型的经验研究[J].国际金融研究,2014(2)

5.李林,丁艺,刘志华.金融集聚对区域经济增长溢出作用的空间计量分析[J].金融研究,2011(5)

6.李正辉,蒋赞.基于省域面板数据模型的金融集聚影响因素研究[J].财经理论与实践,2012(7)

7.Porteous,D.J.The Geography of Finance:Spatial Dimensions of Intermediary Behavior[M].Avebury:Aldershot,1995

8.Baldwin R.,P.Martin.Global Income Divergence,Trade and Industrialization:The Geography of Growth Take off[J].Journal of Economic Growth,2001(6)

9.Audress D.,Feldman M.Spillovers and the Geography of Innovation and Production[J].American Economic Review,2006(3)