关于小微企业融资难问题解决方法的研究

——以辽宁省锦州市为例

徐 畅 王紫嫣 李思佳 孙莉雯

(东北财经大学,辽宁 大连 116001)

关于小微企业融资难问题解决方法的研究

——以辽宁省锦州市为例

徐 畅 王紫嫣 李思佳 孙莉雯

(东北财经大学,辽宁 大连 116001)

小微企业融资难问题一直都是制约我国小微企业发展的重要因素。近年来,政府部门也出台了一系列相关政策并积极推动实施来解决这一难题。然而,在诸多措施中,何种方法对于缓解小微企业融资难更为有效至今仍没有明确的答案。本文通过集中分析锦州市小微企业融资状况问卷调查所获得的数据,采用规范的实证分析方法对这一问题进行了研究。

小微企业融资;解决机制;政府手段;市场手段

一、问题的提出

近年来,我国的小微企业在促进经济增长、活跃市场经济、保障就业以及促进技术进步等方面一直发挥着非常重要的作用,社会各界对小微企业的发展问题也十分关注。然而, 由于小微企业自身的局限性和融资外部环境的制约,融资难已经成为制约我国小微企业发展的主要瓶颈(张捷和王霄,2002)。小微企业融资难问题在世界各国普遍存在,即使在金融资源丰富、小微企业支持体系齐全的发达国家也依然存在(郭田勇,2003)。在我国这样一个信贷市场以大型银行为主导且资本市场尚不健全的国家,小微企业融资难这一世界性难题就显得格外突出。在现阶段,如何破解小微企业融资难题并实施有效的政策来解决融资难是摆在我们面前的重要问题。

国外许多学者对小微企业融资难这一问题给予了很大关注,且大部分研究集中于分析小微企业融资难的形成原因(Stiglitz和Weiss,1981;Berger和Udell,1998),也有部分文献对缓解小微企业融资难的解决机制进行了探讨,主要分为以下几种观点:部分学者认为长期化和交易对象集中化的关系型借贷可以帮助改善小微企业贷款的可得性和贷款条件,并有效地缓解小微企业的融资困难(Berger和Udell,1998;Angelini et al.,1998);也有一些学者认为小微金融机构在对小微企业提供服务方面具有信息和成本上的优势, 因此大力发展小微金融机构有助于缓解小微企业融资困境(Banerjee,1994);还有一些学者认为征信制度构建和征信机构发展将有助于增加贷款人对小微企业信贷记录的了解,减轻信息不对称程度进而帮助小微企业顺利地进行融资(Love和Mylenko,2003);另外,也有一些学者在融资信息和融资环境建设方面提出了相应的观点,譬如Wattanapruttipaisan(2003)分别从信贷需求方和信贷供给方两方面提出改进建议;Berger和Udell(2006)则探讨了政府政策和国家金融结构对小微企业信贷可得性的影响。

上世纪末,随着我国小微企业在经济生活中地位的日益上升,许多学者开始关注小微企业融资问题。其中,部分学者研究了小微企业的资本结构与融资渠道问题(毛晋生,2002;梁冰,2005;张杰和尚长风,2006);部分学者多角度地探讨了小微企业融资难的成因(王性玉和张征争,2005;沈洪明, 2006);部分学者从银行角度出发研究了银行信贷与小微企业融资之间的关系(林毅夫和李永军,2001;徐忠和邹传伟,2010);还有一些学者则探讨了民间金融发展对于小微企业融资的积极意义(郭斌和刘曼路,2002)。这些前期研究在多个方面多角度地探讨了小微企业融资的相关问题,并从制度、政府、银行和市场等方面提出了诸多政策建议。与这些政策建议相呼应,近些年来,我国政府也十分重视小微企业的发展问题,国务院和各部委陆续出台了一系列支持小微企业发展的法律法规和指导意见,各级政府和金融机构在为小微企业提供金融服务方面也进行了相应改革。然而在现阶段,对于这些政策的实施效果和作用结果,并没有人进行研究和探讨,这就无法为政策的进一步有效实施提供理论参考。有鉴于此,为了正确评价政策的实施效果,探究出政府手段和市场手段在解决小微企业融资难问题上的有效性,并据此提出具有针对性的政策建议。本文采用在线填写调查问卷的方式调研了辽宁省锦州市20家代表性小微企业,并获得了16份有效问卷。我们利用问卷调查所获得的数据,采用规范的实证分析方法对这一问题进行了深人研究。本文的研究结论为我国政府解决小微企业融资难制定有效的政策和实施有针对性的措施提供了理论依据,同时也指明了解决小微企业融资难问题的改革方向,结论具有重要政策启示。

本文以下内容是这样构成的。第一部分是样本数据;第二部分是描述性统计分析;第三部分是实证分析;第四部分为主要结论和解决我国小微企业融资难现状的政策建议。

二、描述性分析

锦州市位于辽宁省的西部,为辽西区域性中心城市,总面积10301平方公里,人口308万,2015年全年生产总值为1357.5亿元,财政总收人136.8亿元。其经济发展和经济规模在全国所有地级市中处于中等发达水平,根据国家统计局数据计算2015年全国283个地级市的国内生产总值(GDP)平均值为1387.42亿元,锦州市国内生产总值恰处于平均值左右,故而本文选取锦州市为研究样本恰好可以代表全国所有地级市的平均发展水平。

本次问卷调查是以辽宁省锦州市的小微企业为调查对象,调查范围涉及锦州市的多个行政区域。本次调查共发放问卷20份,共计回收份有效问卷16份,问卷回收率80%。其中,凌河区3份,古塔区4份,太和区5份,松山新区2份,滨海新区2份。在所调查的企业中,绝大部分为我国工业和信息化部于2011年6月18日发布的《小微企业划型标准》所规定的中型、小型和微型三种类型的小微企业。根据新的划型标准, 我们的有效问卷中有的企业属于微型企业的企业;属于小型企业的企业;属于中型企业。

三、实证分析

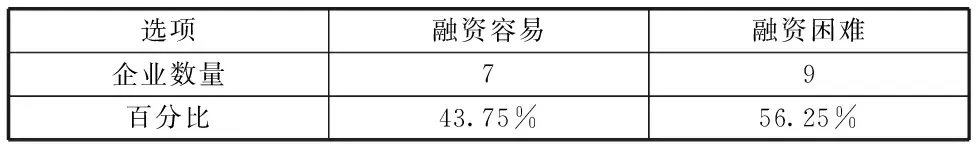

首先,我们考察了现阶段小微企业融资的难易程度情况,共有16家企业回答了这一问题。其中,回答融资容易的企业为7家,占回答该问题企业数的43.75%;回答融资困难的企业为9家,占回答该问题企业数的56.25%,由此可以看出大部分的小微企业在经营过程中会面临到融资约束问题。统计结果见表1。

表1 小微企业融资情况的分析表

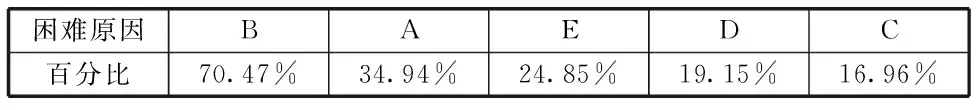

由表1可以看出,小微企业融资难是我国现阶段切实存在的现象,那么,造成这一现象的原因是什么?小微企业自身又如何看待这一问题?我们设置了四个选项,共有16家企业回答了该问题,统计结果见图1。

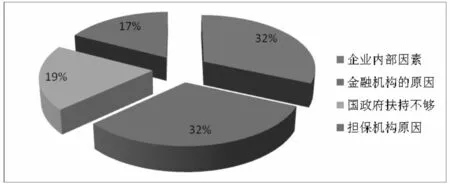

图1 小微企业融资难原因

根据我们对小微企业借贷特征的统计分析可知,小微企业在银行借贷方面具有一定的稳定性,因此上本文的融资难易程度调查结果在很大程度上代表了平时企业融资的普遍状况。由图1可以看出,小微企业自身认为融资难的原因大部分归结为“金融机构的原因”和“企业内部因素”,接下来依次为“政府扶持不够”和“担保机构原因”。从统计结果来看这些因素都占有比较大的比例,客观而论,在小微企业的融资难问题中也是这四种因素共同作用的结果。现阶段,我国对小微企业融资难问题的解决机制包含两大方面内容:一个是政府的直接支持手段,包括政府提供贴息补贴等帮助形式和引导四大国有商业银行支持小微企业发展等;另一个就是市场解决机制,包括小微企业通过担保机构进行担保贷款及采用信用评级的方式来减弱银行的信息不对称风险等。

(一)政府手段

1.政府帮助

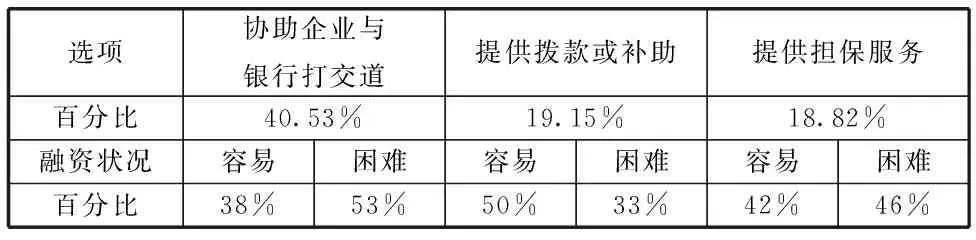

我国政府对小微企业发展的管理和调控起到十分重要的作用(王性玉和张征争,2005)。政府在提供有效的法律保护、各种政策和补贴、提供信贷支持、鼓励小微金融机构和担保机构发展等诸多方面发挥着不可或缺的作用。我们对当地政府的主要支持方式进行了调查,该题目为多选题,共有16家企业回答了该问题,统计结果见表2。

表2 地方政府支持方式与小微企业融资状况支持方式

由表2可以看出,地方政府对小微企业融资最主要的支持方式为“协助企业与银行打交道”,其次为“提供补贴或拨款”和“提供担保服务”。然而,这些政府支持方式到底对缓解小微企业融资困境起到了多大的帮助作用?由表2我们可以看出,得到政府“提供补贴或拨款”支持的小微企业融资容易所占的比例最大,融资困难的企业占比仅为其次。“提供担保服务”融资容易与融资困难两者的差距较小。

2.银行支持

商业银行是小微企业最主要的融资机构,小微企业在遇到资金困难时首选融资方式为到银行和信用社等金融机构贷款,选择该选项的小微企业占有非常大的比例。然而在这些家小微企业中,有的企业存在着融资难问题。那么,为什么会出现小微企业银行贷款难呢?接下来,我们调查了“小微企业从银行贷款困难的原因”,该题目为多选题,统计结果见表。

表3 小企业向银行贷款困难原因

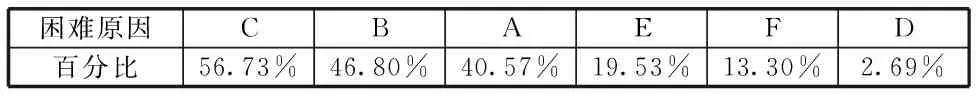

注:该表格选项顺序按照选择该选项企业数量由多到少进行排列;其中百分比为回答该选项企业数占所有回答该问题企业数的比例;选项中的A、抵押品要求过高;B、信用审查过严;C、贷款手续太繁琐;D、缺乏民营小微银行;E、贷款利率和其它成本太高;F、难以获得第三方担保。

由表3的统计结果可知,大部分小微企业认为“贷款手续太繁琐”是从银行获得贷款难的首要原因,其次为“信用审查过严”和“抵押品要求过高”。由此可见,银行手续的繁琐、信贷审查和抵押品要求问题依然是影响小微企业从银行获得贷款的重要因素。近年来,我国政府积极引导四大国有商业银行支持小微企业发展、为小微企业提供贷款。那么,该政策的实施对小微企业融资起到了预期的作用吗?下面我们对小微企业申请贷款的银行性质与小微企业融资状况进行统计研究,该题目为多选题,统计结果见表4。

表4 小微企业申请贷款的银行性质与小微企业融资状况

由表4的统计结果我们可以看出,向“四大国有商业银行”申请贷款的小微企业数量最多,而选择“股份制商业银行”和“地方性商业银行”的小微企业则相对较少,这或许与当地“股份制商业银行”和“地方性商业银行”分支机构数量较少有关。然而,向这些不同性质的商业银行申请贷款与小微企业融资状况之间又有着怎样的联系由表我们可以看出,向“四大国有商业银行”申请贷款的小微企业融资困难比例最大,最后是“地方性商业银行”和“股份制商业银行”。

(二)市场手段

1.担保机构

企业信用由两部分组成,一部分来自企业的自生信用能力;另一部分则来自担保机构政府市场谁更有效的辅助信用能力。担保机构具有降低银企交易成本、降低信息不对称程度和信用放大等优势,因此,担保机构在国外的实践中对解决小微企业融资难问题起到了重要推动作用。我国自二十世纪九十年代末出现小微企业信用担保机构以来,担保机构一直都在迅速发展。然而,在我国多年的实践中,信用担保机构发展是否起到了缓解小微企业融资难的作用?首先,我们调查了“企业银行贷款的担保方式”,问题为多选题,统计结果见表5。

表5 小企业向银行贷款困难原因

注:该表格选项顺序按照选择该选项企业数量由多到少进行排列;其中百分比为回答该选项企业数占所有回答该问题企业数的比例;选项中的A、用贷款无需担保;B、房产及设备抵押;C、其他担保物担保;D、专业担保公司担保;E、其他企业或第三方担保。

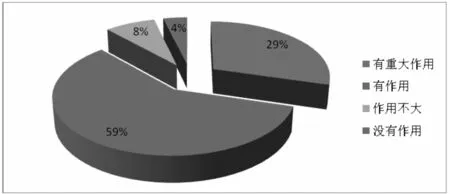

由表5的统计结果可以看出,在向银行贷款的过程中,小微企业首选的担保方式为“房产及设备抵押”,其次为“信用贷款无需担保”和“其他企业或第三方担保”,最后才是选择“专业担保公司担保”和“其他担保物担保”。由此可见,小微企业在选择担保方式的过程中还是首先立足于自身条件,尽量采用自己的房产或设备进行抵押,担保公司在企业的担保选择中处于比较靠后的位置。那么担保机构能够发挥其应有的作用来缓解小微企业融资难题吗?我们对该问题进行了调查,统计结果见图2。

图2 担保机构在小微企业融资中起到的作用

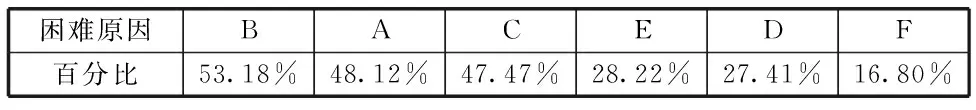

由图2的统计结果我们可以看出,大部分小微企业认为担保机构对缓解小微企业融资难起到了“重要作用”和“有作用”。然而,又是什么原因使得近八成面临融资难题的小微企业不愿意求助于担保机构来获得担保贷款?我们考察了小微企业未曾向信用担保机构申请担保贷款的原因,该问题为多选题,统计结果见表6。

表6 小微企业未曾向信用担保机构申请担保贷款的原因

注:该表格选项顺序按照选择该选项企业数量由多到少进行排列;其中百分比为回答该选项企业数占所有回答该问题企业数的比例:选项中的A、信用担保机构较少,申请成功率低;B、担保手续繁琐;C、担保费用较高;D、担保申请获批时间较长;E、获得担保的条件严格;F、有其他融资途径。

由统计结果可知,“担保手续繁琐”成为小微企业不愿向担保机构申请贷款担保的第一大原因,占所有回答该问题企业数的53.18%,也就是说一半以上的小微企业认为担保机构存在担保手续繁琐的问题而不愿求助于担保机构;其次是“信用担保机构较少,申请成功率低”和“担保费用较高”,由此可以看出,担保机构的申请成功率和担保费用高也成为小微企业不愿求助于担保机构并获得担保贷款的重要原因。

2.信用评级

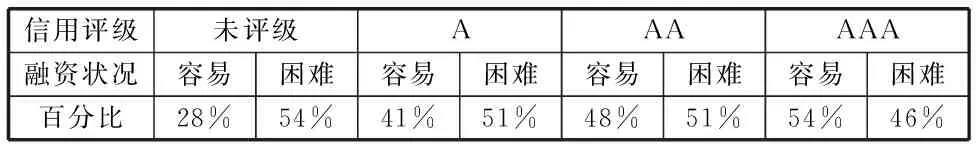

我国小微企业融资难的局面不仅仅是由于宏观经济政策和外部融资环境所导致,更是与小微企业自身的信用缺失有着很大的关系。沈洪明(2006)在研究中指出,目前我国小微企业还存在着诸如拖欠款、违约、披露虚假信息等严重影响企业信誉的行为,由于这些企业信用的原因最终导致小微企业较难获得银行的贷款支持,企业信用是解决小微企业融资难的核心与关键。信用等级作为判断贷款信用可信度的标准,是赢得金融机构和担保机构信任并获得资金筹措的有效手段,会减少银行信贷的不确定性(毛晋生,2002)。因此,接下来我们重点分析信用评级对于小微企业融资状况所产生的影响,统计结果见表7。

表7 小微企业信用评级融资状况

由表7可以看出信用评级在小微企业融资中所起到的重要作用,信用评级作为判断贷款信用可信度的公认市场化标准能够减轻银行和企业之间信息不对称程度进而能够对小微企业的融资约束起到很大的缓解作用。未评级企业融资容易的比例相对较低,而评级企业的融资可获性则大大增强,随着信用等级的不断提升(从A级到AAA级),融资容易小微企业所占的比例也在不断增大。

四、结论及政策建议

通过以上描述性统计和实证分析结果,我们可以得出这样的结论:积极推动担保机构发展和完善信用评级机制等市场手段较之政府支持手段对缓解小微企业融资难更为有效。从目前的情况来看,小微企业的融资难问题依然困扰着我国小微企业的长期发展。因此,针对本文主要结论,我们提出以下几点具有针对性的政策:

(一)建议大力发展担保机构,提高担保机构服务质量。

通过实证分析我们可以知道:担保机构经过多年的发展实践对小微企业融资难问题起到了缓解作用。然而在被调查企业中,只有少数企业在近三年内选择担保公司进行担保,所占比例很小。

根据我们描述性统计分析结果可知“担保手续繁琐”“信用担保机构较少,申请成功率低”和“担保费用较高”等因素成为了阻碍小微企业与担保机构建立联系的原因。因此,我国的担保机构不仅要增加数量更要在服务质量上提升,这样才能切实有效地发挥担保机构效能进而缓解小微企业融资难问题。

(二)不断完善信用评级机制,降低企业评级门槛。

通过本文的实证结果我们可知,信用评级作为判断贷款信用可信度的公认市场化标准对于小微企业的融资约束具有很强缓解作用。

信用评级机制在大型企业中较为普遍,而在小微企业中还不是十分常见。因此,在小微企业自身注重信用为先和诚信经营理念的同时,国家应该重视小微企业信用评级制度的完善和社会征信体系的构建,不断完善信用评级机制,不断降低评级门槛,使信用评级能够通过减轻银行与企业之间的信息不对称来缓解小微企业融资约束。

[1] 郭斌、刘曼路,《民间金融与小微企业发展:对温州的实证分析》,《经济研究》2015年第10期.

[2] 郭田勇,《中小企业融资的国际比较与借鉴》,《国际金融研究》2014年第11期.

[3] 梁冰,《我国中小微企业发展及融资状况调查报告》,《金融研究》2012年第5期.

[4] 林毅夫、李永军,《中小金融机构发展与小微企业融资》,《经济研究》2010年第1期.

[5] 毛晋生,《长周期下的融资供求矛盾我国小微企业融资渠道的问题研究》,《金融研究》2008年第1期.

[6] 沈洪明,《转型经济条件下民营中小企业融资和企业信用》,《管理世界》2006年第10期.

[7] 徐忠、邹传伟,《硬信息和软信息框架下银行内部贷款审批权分配和激励机制设计- 对企业融资问题的启示》,《金融研究》2006年第8期.

[8] 王性玉、张征争,《中小企业融资困境的博弈论研究》,《管理世界》2005年第4期.。

[9] 张杰、尚长风,《资本结构、融资渠道与小微企业融资困境-来自中国江苏的实证分析》,《经济科学》2005年第3期.

[10] 张捷、王霄,《小企业金融成长周期与融资结构变化》,《世界经济》2002年第9期.

[11] Angelini, P.,Salvo, R.,Availability and Cost for Small Business:Customer Relationship and Credit Cooperatives. Journal of Banking and Finance,Vol. 22,2008.

[12] D.Solomons, Divisional Performance:Measurement and Control, Homewood, IL:Dow Jones-Irwin, 2003.

[13] Graham Francis and Care Minchington,“Value-based management in practice”, Management Accounting(UK),Vol. 234 , 2000.

[14] R. H. Coase, “The Nature of the Firm”, Econmoica, November 1997.

本文研究发现,积极推动担保机构发展和完善信用评级机制等市场手段较之政府支持手段对缓解小微企业融资难问题更为有效。研究结论为我国政府相关政策制定提供了理论依据,并对解决我国小微企业融资难问题具有重要政策启示。