一种注定影响中国未来10年的投资流派,橡树、贝恩、KKR等都用它!

文 | 和君高级投资经理 姜俊彬

一种注定影响中国未来10年的投资流派,橡树、贝恩、KKR等都用它!

文 | 和君高级投资经理 姜俊彬

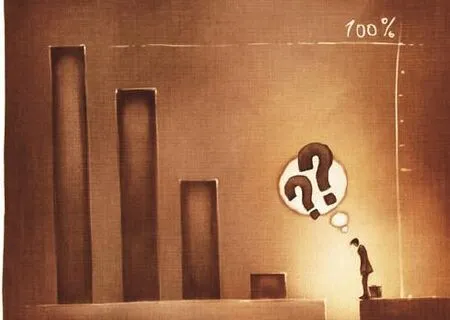

近几年我国传统产业转型压力增加,新兴产业资产估值高企,各类投资机构和投资者面临重重困境、无处下手。但正是在这种“资产荒”的背景之下,有一类投资策略却在悄悄孕育自己的力量——困境投资,困境投资在美国是成熟的投资流派,且越是经济低迷的环境,越能一枝独秀。

一、困境投资是什么?

困境投资(Distressed Securities)的投资目标是那些陷入财务困境、经营困难、濒临破产,或因金融危机价值被严重错杀的公司。代表性的投资机构和个人有:橡树资本、TPG、卡尔•伊坎、Seth Klarman等,其中橡树资本有着“困境资产投资之王”的称号。

二、困境投资的类型?

困境投资主要分为两类:一是通过深入地调研,敢于逆周期抄底,不做任何的主动管理,耐心等待公司价值被重估,这在彼得•林奇的书中曾有专门描述;另外一种是派职业经理人去改善公司管理,比如黑石、KKR等很多buyout基金。

三、困境投资机会是如何出现的?

(1)因各种原因将要陷入、已经处于财务困境或即将进行破产重组的公司,会出现价格低于价值的投资机会;当金融危机来临时,一般投资机构和普通投资者会出现恐慌情绪,抛售证券资产,此时资产价格足够便宜;

(2)传统的投资机构如银行、共同基金,保险或养老基金,因为公司章程、信托责任和监管规定不允许购买非投资级别证券,或者因为流动性缺乏而回避困境证券;个人投资者通常厌恶风险,远离损失和不确定性;

(3)一般的投资机构和个人缺乏能力应对资产估值和风险控制、重组或清算的法律问题,难以解决债权人和股权人之间旷日持久的讨价还价和其他矛盾纠纷。

四、困境投资怎么抓住危中之机?

橡树资本在困境投资机构中综合实力排名第一,他们的策略是:复苏期小心的买,危机期以对折甚至更低的价格买入债券;如果企业起死回生,债券价格回升,橡树则轻松抛掉,安全的稳稳获利;如果该企业进入破产重组阶段,他们以最大的债权人回购各类债务,引导重组,最后成为重组后新的股东和债权人。

五、困境投资的收益如何?

困境策略优异的表现并不局限于经济危机时期,实际上在过去20年里绝大部分时间里都远超其他选择。从1994年1月至2015年8月,困境投资累计回报率达到650.36%,在所有类型的投资中收益率排名第二,仅次于全球宏观,高于新兴市场投资(325%)和股票多空对冲投资(574%)。

六、中国正面临困境投资的时代大背景

当前,中国经济正在进入一个相对漫长的下行周期,很多垂直市场的增速会降到10%以下,一些行业甚至会出现零增长和负增长的情况。这与美国孕育困境投资的时代背景几乎如出一辙,因此未来10年内,根植于中国国情的困境投资将会崛起,将成为我们这一代人的历史机遇。

(来源:和君咨询,原标题:《困境投资 | 注定影响中国未来10年的投资流派》)

——关于戏曲流派传承的再讨论