愁云惨淡 金银凄戚

郭潍熙|文

2015年贵金属市场总体属于震荡下行行情。在金融属性和商品属性黯然失色均无法为金银提供有效动力的背景下,我们认为贵金属2016年将维持低位运行,“锦绣前程”仍未到来。

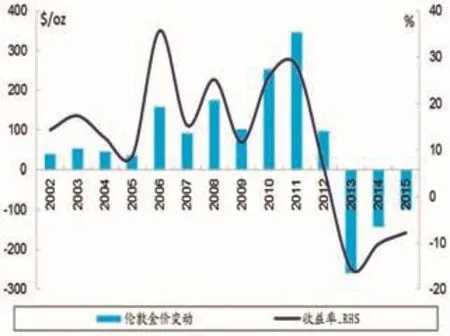

2015年贵金属市场总体属于震荡下行行情。贵金属市场先扬后抑,整体上延续了2014年的下行趋势,伦敦金/银均价同比下跌了8%/18%。2015年贵金属走势主要以两条主线为导向。第一条主线是美国经济数据和美联储加息预期。一季度美国经济失速和市场对美联储加息担忧驱动年初金价暂时性上涨;但是伴随着经济数据改善,二季度美国经济重新提速,年内加息预期逐渐升温,压制金价跌至1200美元平台下方运行。第二条引导贵金属走势的主线是世界外围国家政局和经济金融形势动荡。年初左翼激进党在希腊大选中获胜,使得希腊退欧风险急剧上升推高金价。不过,伴随着希腊债务谈判取得进展和救助协议达成,地缘政治风险得到缓解,金价重回下行轨道。其次,由瑞士放弃欧元兑瑞郎下限和人民币暴跌触发的全球货币贬值潮分别在一季度和三季度催高金价,然而这并未诱发系统性风险,货币贬值潮逐渐消退,黄金价格失去支撑。

全球经济前景增长分化 长期利空贵金属

美国经济内在增长动力充裕。受一季度极端严寒天气影响,2015年美国经济开局遇冷。不过伴随着季节性临时因素对经济的负面效应逐渐褪去,美国二季度后经济重新提速,全年增长动力强劲。劳动力市场和房地产市场是2015年驱动美国经济复苏的两大主要动力。劳动力市场显著改善,美国失业率已经降至5%,达到美联储长期均衡失业率4.9%~5.2%区间,就业稳步复苏支持消费持续回暖,消费者信心较强,提振国内消费需求,促进其他各领域改善。房地产市场也处于上升通道中,得益于融资条件改善、家庭户数大量增加、年轻人口占比依旧较高、房价相对租金和收入较低,楼市潜在需求持续释放,刺激居民购房消费需求和投资需求,进一步拉动经济增长。我们预计,在就业和房地产两大燃料助力下,占比GDP近三分之二的消费需求有望持续升温,推动美国经济趋势性增长,美国仍是本轮经济复苏的“先锋军”,长期利空贵金属。

图1 2013年以来,金价已连续三年下跌

其他经济体与美国经济增长前景背离。欧元区与美国复苏进程差距加大。欧元区经济自欧债危机爆发时见顶后,近年来仍处于持续调整中。欧央行宽松货币政策刺激作用不宜夸大,主要由于欧元区企业融资主要以间接融资为主,而央行宽松政策由金融市场向实体经济传导的路径并不通畅。同时,日本增长前景依然偏弱。由于日本人口老龄化等结构性因素,导致经济增长内生驱动力不足,预计日本未来经济整体表现仍将较弱。此外,新兴市场国家经济下行压力较大。中国经济处于经济结构调整期,政府刺激政策拉动作用不明显;受全球经济疲软和大宗商品价格大跌的影响,巴西、土耳其、南非、韩国、阿根廷和俄罗斯等国也濒临经济下行风险。并且,在美联储货币政策渐行渐近的背景下,新兴市场还将面临资本流出和货币贬值压力,经济增长前景将雪上加霜,与美国经济温和复苏格局大相径庭。

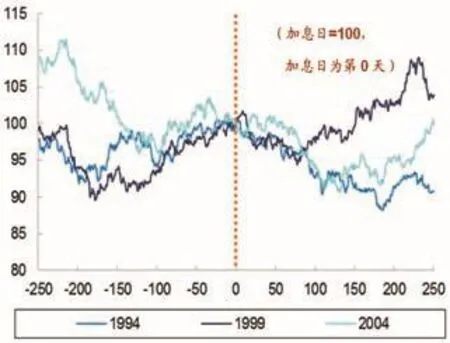

美联储2016年加息步伐可能会低于预期,金价下行空间将收窄。加息进程开启后,市场焦点转向加息路径。目前,美联储对2016年加息步伐的前瞻指引是全年大概加息4次,即大约每隔一次FOMC会议加息一次至2016年年底基准利率中位数为1.375%。由于这是近10年以来美国首次货币自宽松到收紧,美联储的态度将会更加谨慎,加息过程将会是渐进式的。尤其要考虑到外围经济环境不佳,全球经济休戚与共,美国难以独善其身,预计货币紧缩力度也并不会过大,这限制了金银下跌的空间。

美元中长期维持强势格局 施压金银价格

美元中长期将走强。加息预期实现后,由于此前已经积聚了较多涨幅,美元指数短期或面临回调压力。但是,我们认为美元指数中长期将维持强势格局。与1985年高点160和2001年高点120相比,美元指数仍有一定的升值空间。美元中长期上涨结构已经形成并且上涨趋势依然完好,预计2016年下半年将继续上攻并且站稳于100之上。

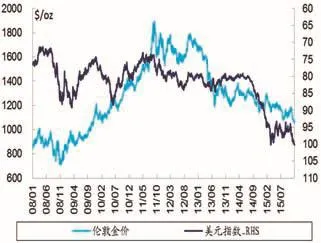

图2 美元与金价存在负相关关系

图3 加息后美元指数短期内均出现下跌

货币政策周期分化加剧进一步推升美元,贵金属恐持续承压。2013年美国开始缩减购债规模,而欧元区由于经济仍然疲软不堪逐步酝酿量化宽松,至2014年美联储完全退出量化宽松,而欧元区于次年1月正式推行超大规模量化宽松,欧美货币政策差异化时代正式来临,美元获益涨势逐步形成。展望2016年,美联储开启加息周期,货币政策渐行渐近。欧洲央行宽松步伐不止,发达经济体内部货币政策差异化进一步加剧和经济增长前景背离将继续有效推动美元兑欧元和美元兑日元等货币大范围升值,进而推升美元指数。美元与金价呈现负相关关系,此消彼长,在强势美元的重压下,我们预计2016年金价仍将维持低位运行。

利率将显著上行 贵金属持有成本增加

利率是影响金价走势的重要因素。从过去几年走势看,美国国债收益率和国际金价走势呈现高度负相关关系,30日移动相关系数最低时低至-0.95。黄金作为一种和其他主权货币相竞争的不升息货币性资产,利率的高低衡量了持有黄金的机会成本,货币利率升高会增加黄金的机会成本。一般来说,利率自低位持续回暖意味着市场看好未来经济增长前景。同时,利率的触底反弹也反应了市场系统性风险下降,在此阶段避险类资产如黄金吸引力也将降温。

我们预计,长期国债收益率将会出现显著上升80个基点。我们认为美联储加息周期“千呼万唤始出来”,从美联储最近三轮加息的经验看,有两轮加息后美国10年期国债收益率均出现上行。本轮美国加息是在三轮量化宽松之后进行,联邦基金利率长期在0附近徘徊,所以加息对资金成本的推动效应会更加明显,美债走弱是大概率事件,进而收益率上行,预计2016年十年期国债收益率将会上升约80个基点至3%左右。贵金属持有成本上升,金银投资吸引将下降。

图4 利率和金价走势呈负相关关系

综上所述,我们认为在2016年贵金属将维持低位运行。尽管自2013年贵金属市场已经经历了数次调整,但是伴随着美联储货币政策正常化,逐步进入紧缩周期,利率将显著上行和美元中长期仍将走强;以ETF为代表的长期投资者撤出意愿弥漫市场;受中国经济低迷拖累,中国黄金消费需求难以出现显著改善,低价刺激买家敏感度在钝化;原油等大宗商品熊途漫漫,全球经济整体复苏仍脆弱。在金融属性和商品属性黯然失色均无法为金银提供有效动力的背景下,我们认为贵金属2016年将维持低位运行,“锦绣前程”仍未到来。

加息进程或慢于预期,金价波动加剧,下跌空间收窄。加息预期兑现后,由于前期贵金属已累积较多跌幅,我们预计金银价格将迎来阶段性反弹,但全年仍将维持低位运行趋势。尽管目前美国经济复苏稳健,然而全球其他国家和地区经济仍脆弱不堪,特别是新兴市场经济濒临进一步下行风险,外围环境通缩风险加大,恐造成美国输入通缩,延缓美联储加息进程,金银将加剧波动,下跌空间较往年收窄。我们预计2016年黄金均价为1120美元/盎司,白银均价为15美元/盎司。

——庆祝中国共产党成立一百周年贵金属纪念币展