供给收缩 锌市无须过于悲观

——2016年锌市场行情展望

罗平 曾童|文

2015年金属市场整体经历较大幅度的回调,锌市场表现为先扬后抑,年末价格跌至近六年来低位。随着2016年美联储加息周期的启动及中国经济下行压力令大宗商品前景稍显黯淡,但从锌市场基本面来看,我们预计精矿市场的紧张将向冶炼环节传导,从而令精炼锌市场整体供应偏紧。

2015年金属市场整体经历较大幅度的回调,锌市场表现为先扬后抑,年末价格跌至近六年来低位。国内锌价从2015年5月最高17470元/吨跌至11月最低11810元/吨,年内最大跌幅近32%。伦敦三个月期锌最低为12月份的1474美元/吨。2015年一季度锌市表现偏弱,假期因素消费偏淡,美元维持强势。二季度锌价再度走高,消费旺季叠加货币政策宽松力推锌价达到全年高点。三季度锌价节节走低,金融市场整体动荡,中国需求忧虑加深。四季度锌价创六年新低,美联储加息节点临近,年末受国内外减产消息提振为锌价提供低位支撑。

2016年锌精矿去库存化加速

2015年精矿短缺并未出现。这其中包含两方面的原因,一方面是海外大型矿山关闭前仍有精矿持续产出,新增产能弥补短缺量。另一方面是前期精矿过剩量充斥市场,令供应略显宽裕。中国自产矿比例下降,由于进口矿加工费TC优势及比值高企,中国进口矿比例大幅上升,海外精矿过剩量向中国转移,市场经历去库存。

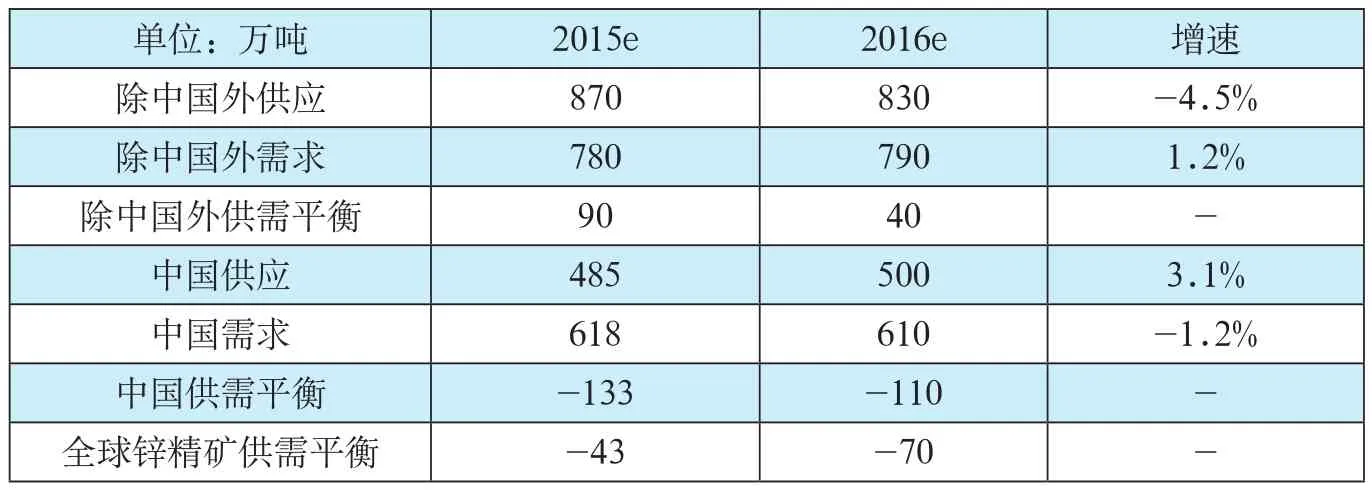

对于2016年,海外减产及关闭矿山减少产能约100万吨,扩产及新投产预计新增产能40万吨,我们推测2016年境外锌精矿产量将下降60万吨。在预判境外需求基本保持稳定、叠加减产及新增供应不确定因素前提下,我们推测2016年当期境外精矿供需相抵后仅40万吨剩余。而对中国而言,预计2016年自产精矿供应约500万吨,在假定2016年中国精炼锌产量610万吨前提下,我们预计国内当期精矿缺口110万吨需从原有库存或海外进口来补充。因此,2016年当期全球精矿市场去库存化将加速,至少需消耗全球约70万吨原有库存。

除了海外大型矿山的关停,还有部分大型锌矿山项目推迟至2018年,例如五矿资源位于澳大利亚的Dugald River矿山(产能16万吨)原计划2015年年底投产,公司宣布投产推迟至2018年上半年。Vedanta Resources公司位于南非的Gamsberg矿(产能25万吨)有望在2018年年初开始生产锌矿石。我们判断精矿供应紧张将向产业链下端传导,2016年加工费TC将逐步走低,而加工费走低又将限制冶炼产出,从而进一步加剧锌市场供应紧张。

矿山成本对价格有支撑

由于统计样本的差异及计算方法不同,各大机构公布的锌矿山现金成本各不相同。根据AME集团定期公布的锌金属产量的边际现金成本曲线,锌矿山70成本分位对应现金成本在1600美元/吨附近。从2015年实际情况来看,宏观不稳、供应增加及需求忧虑导致锌价跌幅超预期。在低价水平下,考虑到持续稳定现金流等因素,矿山因利润受损已开始减产。包括前期宣布减产的嘉能可、新星公司Nyrstar等。

国内矿山近年来品位下降,矿山经营中环保治理管理费用、电价以及人工成本等的上升都大大增加了矿山的成本,品位稍差的矿山很容易陷入亏损境地。我们测算的原矿品味4%的精矿成本已接近万元,而低品位矿还有很多。中国高成本矿已经开始逐步退出,表现较为明显的是2015年中国锌精矿减产幅度约10%。另外,我们测算2016年精矿减产量将大于新增供应量。因此,我们认为现金成本对后期锌价具有较强支撑。

精炼锌供应增速将见顶回落

由于加拿大、中国、印度和韩国产出增加,2015年全球精炼锌产量预计增长3.7%至1399万吨。2016年除中国外市场冶炼新增几乎为零,而中国精炼锌生产增速将放缓,新产能的投放受资金、市场行情等多因素影响,我们预计新增产能不会超过30万吨。另外,2015年11月,国内十家骨干锌冶炼厂宣布2016年联合减产50万吨,如此看来,2016年中国精炼锌产量有可能呈现负增长。

对于2016年,原料锌精矿收紧是趋势,因此加工费TC或面临下滑,这将极大触动冶炼厂利益。我们预计国内冶炼开工率将面临拐点。另外,如果价格持续维持较低水平,国内冶炼厂减产计划充分执行,精炼锌产量增速将下降。当然,减产效果也需综合评价,我们预计减产损失的数量将部分抵消2016年消费下滑数量。

下调2016年中国精炼锌消费增速

国内锌的初级消费中,2015年并无明显的增速亮点出现,年内镀锌行业频频受到环保检查的扰动,加上年内镀锌板卷价格持续走低使得镀锌企业生产不尽人意。镀锌板目前尚能够保持较为明显的增速,但镀锌板卷出口仍有令人担忧的问题,2014年出口镀锌板卷量迅猛增加,致使海外市场镀锌库存高企,且大量的低价产品输入使得境外国家对我国出口的镀锌板卷产品的贸易摩擦频频出现,诸如美国发起对中国的镀锌板反倾销征税。2016年镀锌板卷出口的情况堪忧。

在锌的终端消费领域中,在新开工持续低迷、施工面积增速逐月回落的背景下,房地产开发商投资增速连续下降,在高库存现状改善之前,销售向新开工的传导路径不畅,投资增速仍将继续保持低速。中国汽车市场已进入平稳增长区间,未来几年回归高增速的概率较小。在环境及大型城市交通压力增加、行业内产能过剩、企业价格战的背景下,2016年汽车产量增速约4%~5%。

对于境外消费市场,纵观各国经济表现,美国仍处于增长阶段,建筑甚至是基础设施建设仍可见到进一步改善,而欧元区一些地区的建筑活动也初现起色。此外,备受人瞩目的印度市场当前持续增长,主要在其交通和电力基础设施的建设方面增速较快。另一方面,发达国家的汽车销售数据不尽人意,备受主权债务困扰的欧元区各国汽车消费表现平平,而美国汽车消费虽然基数较为庞大,存在二次替换市场,但新的增量却不明显。

总体上,2015年国内锌消费增速放缓,由于我们对未来中国经济增速不抱过高预期,因而将国内锌的消费增速由2015年的2%下调为2016年的0%,境外精炼锌消费增速在1%左右。

表1 全球锌精矿供需平衡表

表2 全球精炼锌供需平衡

2016年供给收缩 价格无须太悲观

2016年美联储加息周期的启动及中国经济下行压力令大宗商品前景稍显黯淡。但从锌市场基本面来看,部分重要矿山项目推迟到2018年,紧随其后的是海外大型矿山关闭及矿业巨头的减产,这些行为都将令原料供给收缩,当期供应缺口的扩大令精矿市场加速去库存,我们预计精矿市场的紧张将向冶炼环节传导,从而令精炼锌市场整体供应偏紧。尽管中国经济下行压力不减,但中国政府实行的偏宽松货币政策将有效刺激部分需求,我们预计减产损失的数量将部分抵消2016年消费下滑数量。总体上,锌市价格重心或有下移,但供应收紧,我们对锌市场无须太过悲观,预计国内锌价运行区间10000~15000元/吨,国内现货均价13500元/吨。伦锌主要运行区间1250~1900美元/吨,现货均价为1680美元/吨。

风险提示:我们基于当前价格水平下海内外减产按期执行做出供应收缩的判断,如果后期矿山及冶炼减产有限,锌市持续过剩将使得价格面临更大调整压力。中国经济下行压力不容忽视,另外,美联储加息对市场冲击可能高于预期,这将令大宗商品整体承压。