铝价易涨难跌

近期铝价基本围绕收储、减产及增加交割品牌等消息窄幅波动,多空博弈进入炒作预期。但整体基本面来看库存持续下滑及减产持续增加等逐渐改变铝大幅过剩基本面,现货由贴水转升水预示铝供应宽松步入收紧。

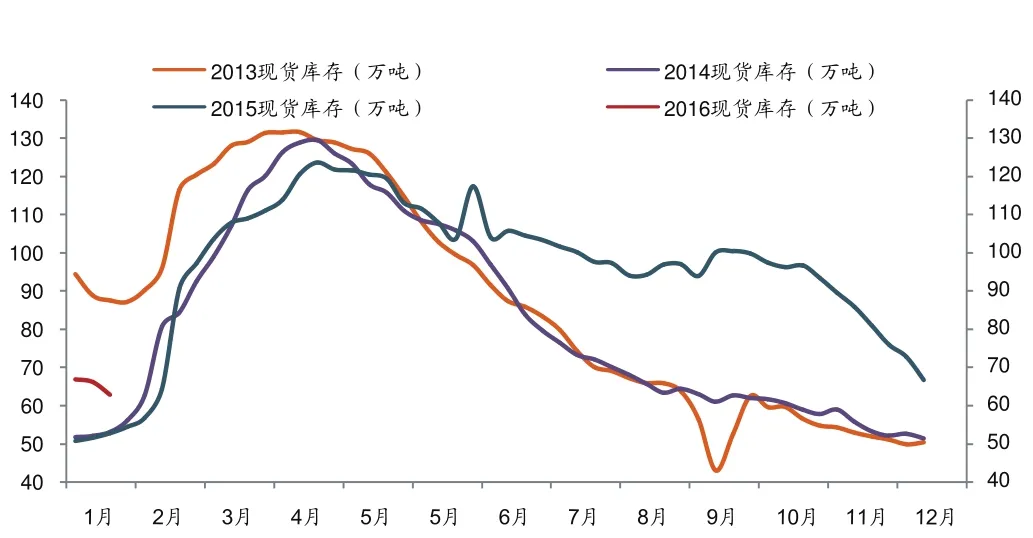

1.库存持续下滑改变铝现货供应充裕预期

五地现货库存继续因运输限制及铝厂持续减产等压制持续回落,由2015年第三季度高位100万吨上方回落至60万吨附近,并且较往年同期库存攀升但至今库存累计时间依然不及预期。目前来看,各地到货依然减少,节前难有大幅增加可能性。节后虽然库存存在一定累积压力,但随着各地铝厂铝水使用比例增加及部分铝厂(带加工产能企业)减产仍将持续增加市场直供比值。而新建投产短期来看难有大幅增加可能性,大量投产至少在6月之后,因此铝低库存或将维持。从我们测算来看,减产导致市场铝供应减少约在15万吨/月,后续可能继续增加。

2.电解铝减产、供应收缩带来现货紧张

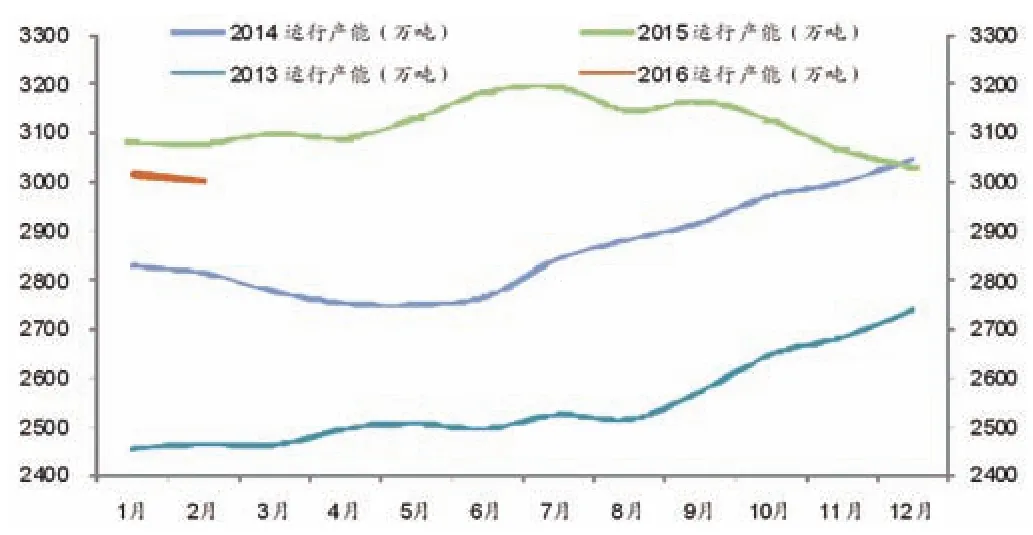

2015年11月至今的3个月左右时间,国内电解铝运行产能减少达到200万吨以上。铝供应步入负增长,收紧格局继续维持2015年12月,中国电解铝产量环比进入负增长,同比增速维持在1%。并拉低国际电解铝产量同比增长为负。近期湖南创元最后17万吨电解铝产能关闭,同时贵州、青海、云南、内蒙古等四家铝厂进入计划减产,电解铝减产仍将持续。节后部分优惠政策取消或者加收专项费用导致部分铝厂亏损加大,我们认为电解铝减产或继续扩大。

减产直接带来了电解铝运行产能及开工率双双走低的结果。电解铝产量增速接近负增长,环比负增长。2015年电解铝产量整体维持在3110万吨,同比2014年的2806万吨增速维持在10.8%。

图1 国内五地库存继续回落(万吨)

图2 原铝产量受减产抑制 环比下滑持续(万吨)

进入2016年,中国电解铝新增产能释放受到政策、资金、原料及天气等因素制约,短期难以量产,因此2016年上半年电解铝产量或维持低增长或负增长。供应收紧或带来现货库存继续消化,现货升水望维持,并抬升电解铝价格走高。

3.净出口支撑铝消费依然明亮

从2015年中国电解铝消费来看:需求较2014年的2796万吨增长维持在8%附近达到3020万吨。其中内需2617万吨,增长6.8%,出口476.08万吨,增长9.8%,净出口量维持在406.58万吨,增长维持在16.7%以上,对国内需求改善明显。

4.氧化铝、能源带来成本支撑

我们认为电解铝价格维持易涨难跌除了基本面改变外,更为主要的原因在于电解铝成本因为煤炭、氧化铝存在向上空间。

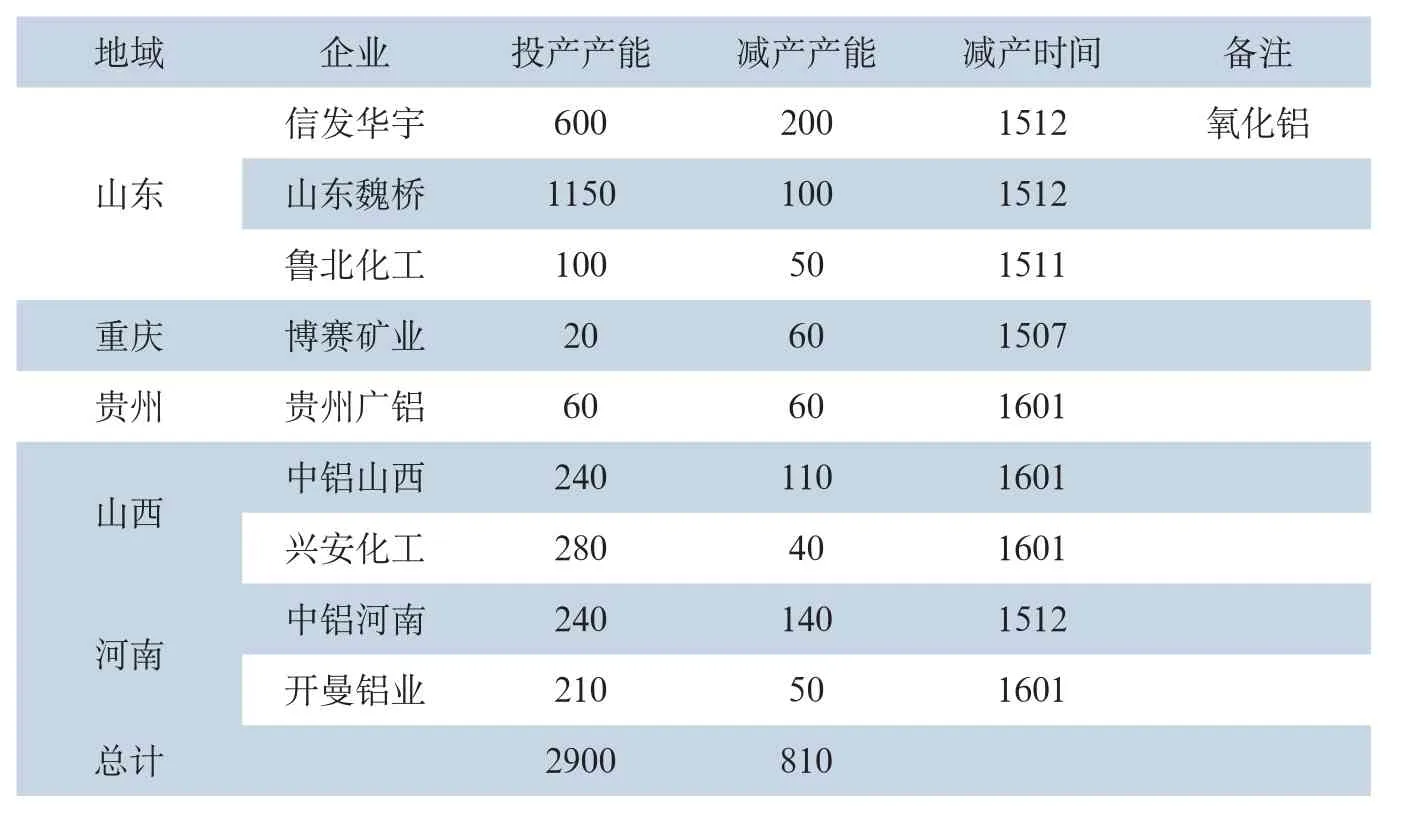

目前氧化铝减产量达到600万吨,占运行产能10%以上。节后随中铝山西企业减产110万吨及其他检修减产量的增加,总减产量或超过800万吨。减产为氧化铝价格反弹提供较为有力支撑,而港口国外氧化铝价格目前已经止跌。后期随着下半年电解铝复产及新建投产需要,氧化铝价格反弹或先于电解铝价格。

图3 电解铝运行产能开始低于2015年初(单位:万吨)

图4 电解铝、氧化铝、铝材累计同比增速同时逆转(%)

动力煤价格近期持续受到供给侧改革预期抬升的影响,部分地区煤炭供应收紧,带来价格持续反弹。发电成本望低位回升。

因此电解铝原料及发电成本增加或推升电解铝生产成本增加,并进一步推升铝价反弹。

5.减产持续收缩供给及成本支撑,铝易涨难跌

6.铝供应步入负增长,收紧格局继续维持,铝易涨难跌

2015年12月,中国电解铝供应环比进入负增长,同时国际电解铝同比负增长。未来随着中国减产深化和持续及新增产能释放受到政策、资金、原料及天气等因素制约,短期难以量产,因此2016年上半年电解铝产量整体上或维持低增长或负增长。供应收紧或带来现货库存继续消化,现货升水望维持,并抬升电解铝价格走高。

表1 国内氧化铝部分减产产能统计(万吨)

7.过剩得到极大消化,电解铝由紧转缺,支撑价格反弹

2015年电解铝产量3110万吨,消费量3020万吨,产量过剩90万吨,直接反应显性库存及隐性库存在三季度达到100万吨上方,但是截止目前显性库存由100万吨上方下滑至63万吨,40万吨左右隐性库存下降至10万吨附近。显示前期累积过剩得到极大程度消化,但电解铝减产仍在持续,铝供应或由紧转短缺。因此维持电解铝中期看涨不变。

8.成本增加,支撑铝价进一步反弹

我们认为氧化铝合理价格在2016年将反弹至1850~1900元/吨附近,甚至更高,对应电解铝成本增加或在500~800元/吨附近,而发电成本及专项资金收取除了直接增加电解铝成本200~300元/吨外,更直接打压新建投产积极性,因此从这个意义上说成本增加支撑铝价存在进一步反弹空间。

操作上维持短期沪铝10500~10600元/吨买入持有及买沪铝抛伦铝反套不变,11000元/吨附近多单加仓。