近代中国的政府债务与金融发展*

燕红忠

(上海财经大学 经济学院,上海 200433)

近代中国的政府债务与金融发展*

燕红忠

(上海财经大学 经济学院,上海 200433)

摘要:金融是现代国家能力的主要体现,而公债将国家财政和金融发展联系起来,推进了金融革命和经济转型。文章基于近代中国的政府债务与金融发展的资料,探讨了近代化过程中政府债务与金融发展之间的内在关系、现代金融体系转变与成长的演进路径以及近代中国金融发展的层次和阶段。研究表明:(1)金融体系由传统向现代的转变始于政府财政体制的变革,大体上经历了一个由新式银行和公共债务市场到私人融资和资本市场,再到完备金融工具和金融市场综合发展的演进路径;(2)近代中国的政府公债既推动了金融体系的成长,又决定了其发展水平;(3)虽然金融的现代化转变已经启动,新式银行体系也已初步形成,但金融市场仍然处于公共债务支配的时期,以股票和企业债券为主的资本市场的大发展仍然没有到来。当前,我国正处于政府债务和资本市场改革与发展的关键时期,而推进银行体系和公共债务市场的改革,对于资本市场的长期发展具有非常重要的意义。

关键词:近代中国;政府债务;金融发展

①引自张正明:《晋商兴衰史》,山西古籍出版社1995年版,第216页。

一、引言

在经济史的研究中,长期以来人们将注意力更多地放在了工业革命及与此相关的生产率、生产能力、技术发展和生活水平等方面。正如金融史学家金德尔伯格(1991)所言,西欧经济史的研究重点通常是18世纪与19世纪的工业革命以及与此相联系的商业、运输、农业和人口统计领域的革命,大多数经济学家都忽视了金融革命的存在和必要。虽然资本市场的孕育和发展已经越来越引起人们的关注,但金融体系的长期发展和金融的现代化路径仍然需要进一步的研究。

在传统社会里,随着商品经济的发展和货币兑换需求的增加,金融市场在很早的历史时期就开始孕育,但由于政府基于财政压力而进行的强制性借贷或者货币贬值对市场的扰乱,导致金融市场基本上依附于政府财政行为,从而使得市场发育被抑制在极低的水平。在中国传统社会里,儒家伦理道德和等级秩序在很大程度上制约了政府与民众之间的债权债务关系;而政府的强势地位、潜在的“暴力”征取和信用问题也使得人们形成了一种“财不外露”的信念,他们不愿意将金钱借贷给政府,更不会将其用作固定资本投资。在清代前期,政府常常通过报效、捐输和“生息银”等形式变相地强制借贷来获取临时性的财政收入。许多官商、皇商常常因无法按时归还帑本而被抄家,如山西铜商范氏,前后经营对日洋铜贸易近70年,至乾隆四十八年(1783年),因亏损银一百五六十万两而被满门查抄,家产充公。①

在中世纪的欧洲,城市的相对独立性使其金融业相对发达,但同样未能逃脱政府财政抑制与效率低下的处境。由于缺乏财政来源,中世纪欧洲各国君主常常不得不向其臣民出售“年金”或其他形式的借款,这些借款常常具有一定的强制性。如在13世纪的威尼斯,所有动产持有者必须把其资产的一定比例以非常低的利息贷款给城邦(Waley,1989)。到17世纪初英国的斯图亚特王朝时期,强迫借款仍然是一个非常严重的问题,在1604-1605年间,英王詹姆斯一世以一年为期借款111 892英镑,但到1609年12月只偿还了20 363英镑。1617年,他又在伦敦以一年为期、利息10%借款10万英镑,一年后虽然支付了利息,但却要求借款延期,在随后的几年里不仅没有支付任何利息,而且不断要求延期。到1624年,查理一世单方面将该项借款的利息降低为8%,并用王室土地担保展期,但他并没有支付任何利息,而且直到1628年也没有偿付本金(Ashton,1960)。君主也向管辖区以外的银行家进行短期借款,由于缺乏信用,这些贷款利率一般极高,且能够借到的数额常常比较有限。由于政治上的不平等,企图赖债的统治者总是能够以各种理由进行赖债,甚至宣布将其债权人沦为罪犯。英王爱德华一世就曾撕毁与犹太人之间的债务合同,没收他们的财产,并将其驱逐出英格兰;爱德华三世也因债务压力逮捕了意大利巴尔迪和佩卢齐银行在英国的代表,直到他们宣布放弃讨还利息的权利后才被释放。由于向圣殿骑士团借了大量的款项,法王菲力普四世在1307年直接解散了这个僧侣团体(Veitch,1986)。虽然年金和君主债务推动了金融市场的繁荣,但君主的延期还款和支付计划的改变常常使这些债券不断进行重组,一些重大的赖债则会造成银行家的破产,并引发严重的金融危机。

受制于传统“低度信用” 的财政体系,金融体系的现代转变必然以财政体系的改革为出发点,其中公债制度是最为关键的环节。根据温格斯特的研究,政府获得债务或信贷的数量取决于其还债的可置信承诺,或者债权人对其赖债的惩罚能力(Weingast,1997)。在专制政体的传统社会中,君主几乎可以随时赖债,而借贷者却很难对其进行惩罚,这使得君主能够得到的借款非常有限。现代公共债务的发展是以民主政体对政府权力的限制和法律对政府债券持有者的有效保护为基础的,而政府债信制度的建设则为整个金融市场的发展提供了条件与激励。正如金德尔伯格所强调的,在大多数情况下,金融革命首先是指财政体制的大变革,它不仅包括征税权力和赋税种类方面的变化,而且也包括财政收支机构与债务管理方面的变革。政府财政状况的公开与透明以及债务市场的形成,不仅大大加强了国家的综合国力,推动了铁路、公路等基础设施的建设,而且通过金融市场将政府财政与私人金融连为一体(Kindleberger,1985)。金融革命就是要创建完整的现代金融体系,包括管理良好的公共财政、稳定的货币、中央银行、银行业系统、证券市场和现代公司。尽管经济增长并不能完全归功于金融发展,但是发生金融革命的国家的经济增长会超过大多数其他国家(Rousseau和Sylla,2006)。

本文通过梳理近代中国的政府债务与金融发展的资料来探讨政府债务和债信建设在多大程度上推动了金融的发展以及近代中国金融发展的层次和阶段。本文的结构安排如下:第二部分对政府债务与金融发展的主要文献进行概述,并提出本文的核心问题;第三部分为近代中国政府债务的基本状况及其特点;第四部分分析从公债到现代金融体系转变和发展的逻辑以及近代中国新式银行业和证券市场的发展过程;第五部分根据近代中国金融发展的特点进一步探讨现代金融发展演进的可能路径;第六部分为全文总结。

二、政府债务与金融发展:文献述评

公债是现代国家应付突发事件与保证国家实力的主要方式之一。马克思在对公债的剥削性进行批评与揭露的同时,也肯定了其在资本的形成与积累及其推动现代金融发展过程中的作用。他认为,公债就像“挥动魔杖一样,使不生产的货币具有了生殖力,这样就使它转化为资本,而又用不着承担投资于工业,甚至投资于高利贷时所不可避免的劳苦和风险”;公债还“使交易所投机和现代的银行统治兴盛起来”(马克思,1975)。

Deane(1965)在对英国工业革命的研究中也强调了公共财政对资本市场的推动作用,他认为,“代表政府利益的银行金融交易,其从属效应基于由此创造出来的新的金融工具……,并且因为由一个值得信赖的借贷者发行的这些工具本身很容易买卖,通过创造新的储蓄者可以购买的可谈判纸质资产——股票,这一效应进一步润滑了连接储蓄与投资的渠道。与此类似,来自私人的存款也可以用作进一步对私人部门提供信用的基础。”Dickson(1976)则认为,正是英国的金融革命及其公共债务的不断增长保证了其能够在18世纪的历次战争中战胜人口3倍于自己的法国。

对于政府债务与金融发展最具代表、最有影响的现代研究则来自于诺思和温格斯特的开创性研究。他们的研究表明,英国的金融革命来自两个方面的保障:一是光荣革命和宪政民主制度的建立,确立了权力的可信承诺,限制了政府违反协议的能力,而公共财政的规范化和政府的可信承诺则改善了其通过借贷获得钱款的能力,进而推动了公债市场的良性发展(North 和 Weingast,1989);二是英格兰银行被赋予为政府发行公债的排他性权力,作为国家银行和中介机构对政府与债券持有者进行协调,这不仅增强了国家信用,而且也推动了银行业的大变革(Weingast,1997)。公共财政的新制度安排和政府对其债务的可信承诺,不仅为公共债务带来了一个稳定的市场制度,也为私人债务市场的平行发展提供了一种巨大的正外部性。North和Weingast(1989)认为,“银行的兴起和一种日益增长的差异化证券组合,提供了相对安全的储蓄方式,把个人储蓄引入金融体系。”“公共资本市场和私人资本市场共同发展,这样的发展集中了大量的个人储蓄,并且到世纪中叶在一个融合的、国家级的市场上提供金融服务。这些资金看来已经资助了大量的商业活动,在遍及这个世纪的经济扩张中发挥了必要的作用。”

虽然诺思和温格斯特探讨了政府债务与金融发展的关系,但其研究目的则是如何有效地限制政府的权力,为市场发展和经济增长提供良好的政治和制度基础。之后,学术界的大量文献也是围绕宪政民主、政府信用和经济增长等方面来展开的。而关于金融发展的进一步研究主要限于经济史领域,除了对英国和法国17与18世纪历史的大量实证研究之外,经济史学者已经将这一研究领域拓展至19世纪至20世纪初期的德国、比利时、瑞典和日本(Rousseau 和 Sylla,2006),以及近代早期欧洲的意大利、西班牙和荷兰(阿姆斯特丹)等国家和地区(Caselli,2008;Atack和Neal,2009)。这些研究从不同侧面描述了各国历史上金融发展的状况和金融革命的存在,并探讨了金融发展与经济增长之间的关系。本文的目的是在上述背景下探讨近代中国金融发展和转变的逻辑和路径。本文倾向于认为,金融体系由传统向现代的转变始于政府财政体制的变革,而其发展进程大体上经历了一个由公共债务市场到私人金融和资本市场,再到完备金融工具和金融机构的发展阶段。

政府公债和财政体制的变化是本文研究的一个关键点。和文凯对英国、日本和晚清中国的现代财政国家的形成过程进行了比较研究,认为现代财政国家的主要特征是将集中的税收征管与长期国家债务联系起来的制度安排,通过市场调动长期的金融资源,从而提高了国家的财政能力(He,2013)。近代中国的政府财政历来是经济史研究中的一项重要内容,但关于政府债务的现有成果大多是从阶级立场的角度对其成本和用途进行批评,很少将其与金融发展联系起来。自20世纪90年代中期以来,关于近代中国证券市场的研究也在不断深入,匡家在(1994)、朱荫贵(1998,2005,2006,2008)、郑仁木(1998)、白丽健(2000)等学者的成果已经大体上澄清了近代中国证券市场的发展路径和特点。本文正是在这些研究的基础上,尝试分析公共债务对于证券市场和金融发展的积极作用。

三、近代中国的政府债务

近代中国的对外借款最早发生在鸦片战争之后的几年内,但有明确记载的款项则是从咸丰年间开始的。1853-1911年,清代的外债项目共有208笔,债务总额为13.06亿两。甲午战争前(包括战争期间)举借外债69笔,债务额为9 651万两,占债务总额的7%。甲午战争以后举债139笔,债务额为12.09亿两,占到了债务总数的93%(许毅,1996)。在晚清外债中,最大的数额是为支付战争赔款而举借的。北洋政府时期,大约举借外债633笔,债务总额为15.56亿银元,*这一数字略低于杨荫溥(1985)的统计。其中军费、行政费占借款总额的64.4%,实业借款占35.5%(许毅,2003)。南京国民政府成立后,为了获得外债信用,南京国民政府承担了北洋政府遗留下来的所有债务,折合国币(即银元)7.44亿元。1927-1949年,国民政府共举借外债108项,债务总额为44.97亿元,其中,军政借款31项,占债务总额的86.77%;实业借款63项,占债务总额的8.23%;教育借款10项,占债务总额的0.03%;农产品借款3项,占债务总额的4.96%(许毅,2004)。

清政府对内正式借债始于甲午战争时期,首次举债为1894年举办的“息借商款”,后又有1898年发行的“昭信股票”和1911年举借的“爱国公债”。这三次举债虽然予以推行,但却远远没有收足预定的数额,而且具有很强的摊派性质和浓厚的捐输与报效色彩。如“昭信股票”预定发行额为1亿两,实际募集额估计只有一千数百万两(千家驹,1984)。而在“爱国公债”实际发行的1 160万元中,由清室内帑银购买的就有1 016万元,其余也大多为王公贵族、文武官员所认购(千家驹,1984)。另外,在清末的最后10年里,还有三项筹议的国家公债,各省也仿照中央的办法拟议发行地方性内债,但除了1905年直隶总督袁世凯所发行的直隶公债筹集到一定量资金以外,其余大多没有付诸实施。总体而言,清末时期政府所发行的几项公债并没有真正进入市场,国外债券也没有真正发行。民国时期,政府财政对债券市场的依赖逐渐增强,发行公债逐渐增多。按照杨荫溥(1985)的统计,北洋军阀政府统治时期(1912-1926年)发行公债28种,发行额为6.2亿元,同时还发行短期国库证券、有奖公债88种,发行额为1.03亿元;1927-1936年财政部发行的公债共计41种,发行数额共计23.21亿元;1937-1944年财政部又发行公债18种,公债数额为法币150亿元、美金3.2亿元。

总体来看,民国时期的政府债务和债务信用具有以下几个特点:*如无特别说明,以下关于政府债务和财政结构的数据均按照杨荫溥(1985)和许毅(2003,2004)的统计整理而得。第一,抗战之前,政府的举债能力不断增强,特别是公债的发行增长更为迅速。1912-1926年间包括公债、外债、库券和直接借贷的政府债款收入总计17.15亿元,而1927-1936年的公债和外债合计达26.45亿元。其中,公债发行得到了更为迅速的增长,1927-1931年发行的内债数额,较北洋政府16年内所发行的几乎增加了1倍(千家驹,1984)。在北洋政府时期,财政收入中外债与内债的比例约为6∶4,政府财政仍然偏重于对外直接借款。而1927-1936年间,外债与内债的比例则变为1∶7,公债已经成为财政收入与调节经济的主要手段。平均而言,北洋政府时期外债在总收入中约占20.8%,公债占3.4%,公债与库券等合计也仅占总收入的4.3%。而1927-1936年间,外债在总收入中仅占3.79%,公债则占到了27.3%。随着时间的推移,中国的债务规模不断扩大,其偿债能力也在不断增强。按照杨格(1981)的统计,1928年按时偿还的债务为4.18亿美元,仍然拖欠未还的债务本金为4.75亿美元,另外还有大笔利息,整体的债务规模为8.93亿美元以上,合国币19亿元;到1937年按时偿还的债务为11.26亿美元,仍然拖欠未还的债务本金为1.34亿美元,债务规模总计为12.60亿美元,合国币39.38亿元。

第二,政府不断加强债信建设,债务成本有所降低。北洋政府为发行公债而专设公债局,由华洋人员共同组织董事会,发行公债不仅有关税及其他税收担保,同时设公债基金归海关总税务司保管,从而在很大程度上保证了这些债券的信用。国民政府时期的公债发行也大多以关税和盐税担保,并设有专门的基金管理委员会,吸收银行与投资者代表参加,以此来维护公债信用。公债的成本主要包括发行成本和利息成本两项。按照发行条例的规定,北洋政府时期公债折扣最低为八五折,而南京国民政府则要求“十足发行”或“九八发行”。而在实际操作中,政府一般先以新发行的公债担保,向银行押款,待公债在交易所上市后,再按开出的市价结算,而开出的市价大多为五六折或六七折。随着债信的增强,公债的发行期限逐渐延长,而利率则有所下降。按照千家驹(1984)的统计,20世纪30年代之前大多数公债的利率为8厘,低的为6-7厘;1932年后则变为最高6厘,4-5厘者也比较常见。北洋政府时期,在二级市场上投资国债券的年收益率至少可以达到20%以上,甚至可以达到30%-40%;到南京国民政府时期,持有国债的年平均收益在1928-1931年间大约为14.8%-19.3%,1932年上升到24.4%,之后则逐步下降,1936年的平均收益率为11.6%,1937年为8.7%,1937年6月末则降至8%(杨格,1981)。这表明,到了20世纪30年代中期政府债务的成本已经有所降低。

第三,债务负担沉重,政府的债信始终面临着巨大挑战。到南京国民政府时期,虽然债信有所好转,但债务的负担依然非常沉重,政府随时可能无法还本付息。政府的债款收入虽然占到岁入的30%,但军政费用常常占到总开支的一半,每年所要偿还的到期债务,包括外债、内债以及晚清政府和北洋政府时期所遗留下来的债务本息也占到了总开支的25%-40%。由于债务负担沉重,国民政府不得不在1932年和1936年分别对其债务进行整理,大幅延长还本付息的时间,并将利率一律降低为每年6厘。随着抗战的爆发和财政支出的急剧增长,国民政府既无法开辟税源以提供良好的担保,也没有可信的偿债计划,其财政收入不得不转向银行垫款与直接的货币发行。银行垫款和增发钞票所带来的通货膨胀,进一步破坏了政府的债信,而政府债务的失信进而又引起证券市场的交易停顿,引发金融风潮或金融恐慌,不仅使政府更难通过公共债务市场来筹得资金,也使得私人融资市场遭到破坏。

四、政府债务与金融发展:逻辑与进程

(一)从公共债务到现代金融体系

政府公债不仅增强了近代国家的财政能力,使其能够为战争进行有效融资(Storrs,2009),而且将国家财政和金融联系起来,推进了现代金融体系的转型。虽然在现代市场经济中,公共财政和政府在金融部门中的份额都应该得到严格限制,但即使在完全市场化的国家,政府的宏观经济政策实施也必须依赖于中央银行的货币政策和政府的财政行为。李嘉图定理表明,税收和政府债券对于人民的负担没有差异,但这同样是以完备的现代金融体系为前提的。因此,从历史的视角来看,政府公债的重要意义在于诱发和推动了中央银行、现代银行体系和证券市场等现代经济运行的基础“硬件”的构建。

首先,公债的发行将国家信用和商业信用联系在一起,政府与重要的信贷人之间形成了紧密的联盟,从而为现代金融的发展提供了信用基础。在近代化之前,虽然传统金融市场在不断孕育,甚至已经发展到了一定的水准,但在He(2013)所称的现代财政国家形成之前, 国王或皇帝因财政压力而进行的强制性借贷、赖债或强征则常常引发信用危机。基于政府信用发行的各种具有财政兑换券性质的“宝钞”纸币,其最终结果也几乎都是灾难性的,如宋代的交子、会子,金、元、明时期的宝钞,清咸丰年间的宝钞等。另外,私人之间的商业信用虽然因彼此熟识或者具有一定的财产和信用担保而得到良好保证,但其商业圈子却只能被限定在有限的范围内。欧洲的银行家与中国的传统金融机构(钱庄、典当、账局、票号等),虽然在近代之前就已经开始发行兑换券或银钱票,但其发行规模和范围也受到个人信用和贵金属(黄金、白银)储备的制约而无法持续扩展。因此,以税收担保并经特许银行为中介发行的公债,不仅使政府可资利用的财政资源能够有效流动,而且也促进了现代金融发展所依赖的公共信用建设。

其次,政府债信和相关制度的建设使得公债发行由短期向长期发展,债券的流动性得以增强,债务的利息和负担则不断下降。国家借款不再直接面向特定商人或银行家,而是以银行为中介,通过市场来进行融资。公债在债务市场上自由流通,银行家、商人和公众自愿进行认购,认购者为其闲置资金找到了安全生息的途径,政府也可以通过市场集中社会闲置资金。通过政府与金融家之间的策略互动而构建起来的制度框架,不仅是政府公共债务的市场发育和形成过程,也为银行业和资本市场的发展提供了有效的制度框架。同时,作为低风险甚至无风险产品,短期政府债券的利率也逐渐成为资本市场的基准利率(Sylla,1996;Weingast, 1997;燕红忠,2014)。因此,公共债务市场不仅使政府债务固定化和长期化,也为之后资本市场的发展提供了很强的示范效应和有效的制度保障。

最后,公债通过银行中介进入市场,设立与公债发行相联系的特许银行,推动了中央银行和整个现代银行体系的形成,还使银行券和纸币发行获得了稳定的基础和不断增长的保障。近代政府参与设立特许银行的直接目的就是经营政府公债和发行纸币,而政府一般会赋予特许银行代理政府税收和国库的权利,购买并承兑政府公债,以公债券为抵押来发行纸币,这会明显增加人们对政府公债的信心。而私营银行不仅可以通过投资政府公债来获取利润,而且还可以以政府公债为储备来发行银行兑换券,从而使整个国家的货币供给在很大程度上摆脱了贵金属储备的“金镣铐”而得到稳定增长。即使国家赋予特许银行对纸币发行的垄断权,私营银行也可通过领用特许银行发行的纸币而增强自身的投资和经营能力。*英格兰银行、日本银行(Wood,2005;He,2013)以及美国和瑞典(Rousseau和Sylla,2006)等国家的纸币发行史,都很好地说明了上述公债、银行券发行与货币供给之间的关系。当特许银行取得纸币的法定发行权之时,其职能也就转变为现代的中央银行,完全承担着整个国家的公共金融职能。因此,公债和纸币的发行为私营银行的发展开辟了新的有利可图的业务,创造了一系列新的有价证券和金融工具。私营银行可以从中选择自己的证券组合以及新的贷款抵押与贴现业务等来获得自己的发展。因此,公债和纸币的发行不仅是现代中央银行体系发展的起点,也是整个现代银行业体系形成的重要转变。

(二)公债与近代中国的金融发展

近代中国政府债务和公债的发行,在一定程度上反映了上述现代金融发展和转变的过程。近代中国政府所举借的外债大多为直接借款,在国际市场上发行的少量债券对于国内金融市场几乎没有直接影响,而公债券的发行则与新式金融机构和证券市场的发展密切相关。

1.公债与新式银行业

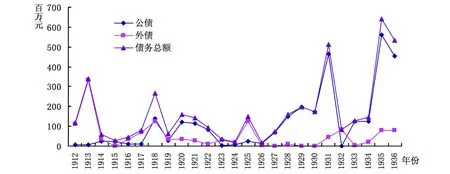

1912-1936年间中国政府的债务情况如图1所示。从中可以看出,1926年前的政府债务明显受外债支配,而1926年以后则为公债所决定。在近代中国,由于政府始终承受着巨大的财政压力,其借债能力基本上会直接转化为债务数量,因此公共债券的发行量不仅反映了债券市场的增长量,也反映了政府的借债能力。

图1 1912-1936年的政府债务 注:数据来自于杨荫溥(1985)和许毅(2003,2004)的统计,债务总额为公债与外债之和。

政府创设新式银行很大程度上是出于缓解财政压力的目的,并与公债发行密切相关。正如盛宣怀所说:“西人聚举国之财为通商惠工之本,综其枢纽,皆在银行。中国亟宜仿办,毋任洋人银行专我大利。中国银行既立,使大信孚于商民,泉府因通而穷,仿借国债,可代洋债,不受重息之挟制,不吃镑价之亏折。”*参见盛宣怀:《愚斋存稿初刊(第1卷)》,中国书店1985年版,第6-7页。清末时期的大清银行和民国时期改组设立的中国银行、交通银行、中央银行,这些具有国家银行性质的银行的章程中均明确规定了代理承销、募集和偿还政府公债的权力,政府也可以以公债券为抵押直接向这些银行借款,而银行则可以以公债为保证发行兑换券。政府在这些国家银行中的股本,一部分是用现金投资,另一部分则直接用公债作为股本。例如,1913年拟发行的民国元年六厘公债,其目的之一就是扩充中国银行的资本;国民政府成立后,通过发行公债,以向中国银行和交通银行发放公债预约券的方式将其改组为政府特许银行。1928年由国民政府设立的中央银行规定,发行兑换券的准备金60%为金银条块和铸币,40%为政府债券和商业证券。1935年的币制改革规定,各银行可以用40%的白银和60%的政府担保债券向具有发行权的“四大”银行领取法币。到1937年中期,在银行的发钞储备金中,政府担保的债券数额达4.91亿元,约占当时发行法币总额的1/3(杨格,1981)。

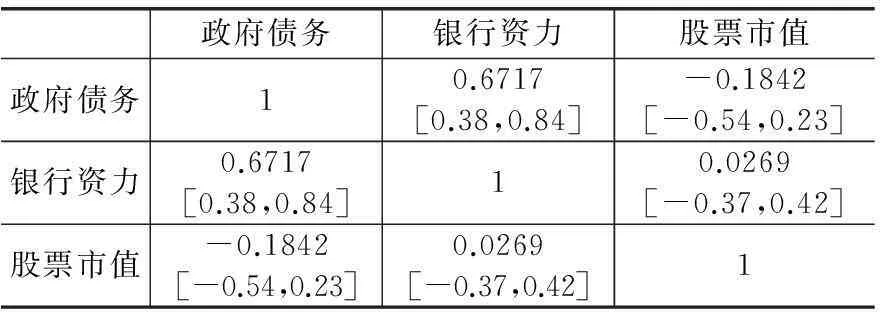

国家银行的发展和政府债券的发行也使各类商业银行和专业银行逐渐发展起来,这些银行最初大多以政府放款与投资公债为主,持有大量的政府公债券与库券。政府所鼓励的农工银行、实业银行、劝业银行等大多数银行在产生初期均未能发挥其应有的职能,但却可以通过投资于政府债券而得以生存。在20世纪20年代之前,中国银行业的主要特点是新设立者不少,但倒闭停业者也很多,一些重要银行都因为投资政府公债而非实体经济而得以存活下来。随着政府债信制度的建设以及公债市场的发展和银行券的发行,中国新式银行业从此获得了稳定发展,银行业的整体实力逐渐增强,数量与规模均出现了较快的增长,特别是1926年之后的发展更为显著。到二战前已经形成了完善的新式银行体系,并形成了中央银行制度。1912-1936年间中国新式银行业的实收资本、发行兑换券、存款和资力总额如图2所示。*其中,1912-1920年的实收资本为唐传泗和黄汉民(1985)所整理, 1912-1920年的发行兑换券和存款数据按照Rawski(1989)的数据所估算,1921-1936年的实收资本、发行兑换券和存款数据来自于燕红忠(2012)的整理。

图2 1912-1936年的银行资力

在近代新式银行的发展过程中,政府公债和纸币发行具有非常明显的推动作用。从20世纪20年代中期开始,我国银行业的发展渐趋步入正轨,但对有价证券的投资始终是新式银行获取利润的方式之一。虽然银行投资的有价证券中也含有少量的公司债券和股票,但政府债券始终占据主导地位。例如,1927年金城银行所持有的各类政府债券在有价证券中所占的比例就高达85.18%,铁路债券和其他债券仅占14.82%(中国人民银行上海市分行金融研究室,1983);1934年,各类银行的有价证券投资中,公债所占的比例均在70%以上(张郁兰,1957)。

2.公债与证券市场

我国近代意义上的金融市场最初是由外商所启动的,但政府公债在很大程度上推进了证券市场的发育进程。随着洋务活动的开展和中国新式企业的创办,19世纪七八十年代,上海的各种公司债券、股票的交易已经兴起,并出现了上海平准股票公司等组织。

1918年中国第一家证券交易所——北平证券交易所正式成立,1920年由虞洽卿等人发起的上海证券物品交易所也正式成立。自北平证券交易所成立后,在以上海为代表的各大都市中,交易所的成立风起云涌。在1921年夏秋之际,仅上海一地就有交易所140余家,其中证券交易所或经营证券的交易所大约占一半左右(冯子明,1948)。这一时期北京、天津、汉口等地所设立的交易所也有50余家。“信交风潮”过后,上海留下的交易所只有6家,其他各地的交易所也纷纷倒闭。就全国而言,20世纪20年代后期存在的证券交易所主要有北平证券交易所、上海华商证券交易所、上海证券物品交易所3家,20世纪30年代又有四明证券交易所(位于宁波)、青岛物品证券交易所、汉口证券交易所、重庆证券交易所等相继设立,但证券交易主要集中在上海。北洋政府垮台以后,北方的证券交易所衰落,而上海则成为证券交易的中心。

1927-1936年间,虽然证券市场波澜起伏,但债券交易量的总体趋势是在不断上升,最高年交易额近50亿元(匡家在,1994)。然而,证券市场上交易的基本上都是公债,公债交易量大约占到市场交易额的98%,而公司股票、债券不过2%。据统计,到20世纪30年代中期,市面上流通的中央公债库券已经有30余种,其中,在华商证券交易所开拍期货者有16种,还有少数几种也在伦敦交易所开拍。各省市公债大多在其发行地由掮客买卖,在交易所开拍者极少。洋商证券在上海开拍者共有60余种,皆由上海众业公所开拍。华商公司股票在证券交易所正式开拍的也不下数十种(陈善政,1992)。虽然这一时期发行股票和公司债的公司已经不下数百家,但真正能在市场上交易与流通的只有100家左右。大多数股票、公司债的发行是在亲朋好友、同行同乡的范围内进行的,发行之后也常常长期保留在原始股东和少数人手中。到抗战前,中国企业历年在上海所发行的证券,包括公司股票、企业债券在内也只有3亿多元(张忠民,2000)。因此,公债和政府债务在很大程度上推进并决定了证券市场的发展水平,这表明近代中国的金融市场仍然处于公共债务市场的时代。信誉较高的公债可以稳定市场,而债信较差的公债则会使市场陷于停顿。如北京政府时期所发行的“九六公债”、1936年的统一公债等就曾对证券市场造成了很大影响。因此,近代的公共债务市场虽然有所发展,但尚未为长期资本市场的发展构建起信用基础和制度保障。

公司股票和债券的交易反映了资本市场的发展。虽然股票发行和交易早在晚清时期就已经出现,但比较完善和成熟的股票市场在近代中国却始终没有发展起来,股票交易在证券交易所所占的比例很低,且对实体经济的发展几乎没有产生影响。近代所发行的公司股票无论数量还是规模都不是很大。在市场上交易的股票只有100种左右,最高时(1930年)也只有139种。1920年的股票市值大概只占到国民生产总值的1.56%,到1936年时这一比例也不过5.31%。*证券市场上的股票市值参见http://icf.som.yale.edu/sse/,1920年和1936年的国民生产总值按照吴承明的统计估算所得(燕红忠,2012)。虽然20世纪20年代是中国股票市场发展的一个高潮,但因制度不完善和投机盛行,股票市场的波动很大。特别是受1921年“信交风潮”的打击,股票和企业债券交易大受影响。政府发行的公债由于有政府信誉做担保,开始成为证券市场买卖和交易的主要产品。因此,虽然股票市场先于政府债务市场就已经存在,私人融资市场也在发育和转变,但以股票和公司债券为内容的资本市场的大发展似乎仍然没有到来。在英国,英格兰银行的建立和公共债务市场的发展导致了金融革命的发生,并为私人融资的发展提供了条件,但到1843年,伦敦证券交易所的证券交易中,包括公债、公司债和外国政府债在内的外债仍然占到了90%,而股票交易仅占10%;直到19世纪中期,公司制度的大发展才使得公司股票在金融市场中的地位和份额迅速提高,公司股票和企业债券作为证券市场的主体地位才得以确立。*在法、德、美等主要资本主义国家,股份公司的大发展以及公司股票和企业债券在证券市场上所占份额的迅速提高,都是在第一次世界大战前的半个多世纪里完成的(戈德史密斯,1994)。这种先是政府债券后是企业股票和企业债大规模发展的成长轨迹,与英美等国家的金融市场发展史是一致的。

五、对金融演进路径的探讨

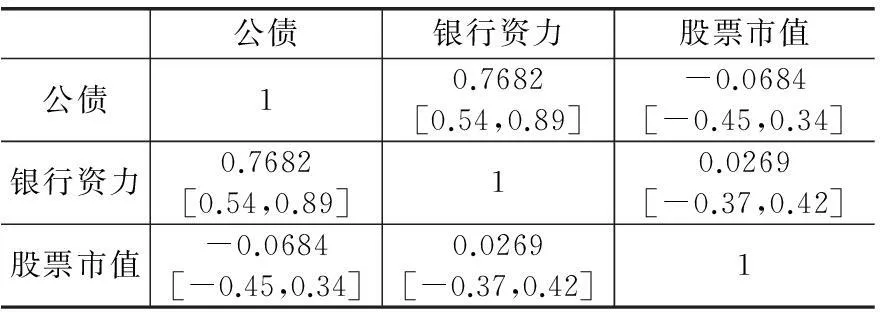

由于数据所限,我们无法对各个变量之间的关系做比较确定的数量分析。因此仅对1912-1936年间的政府债务、银行资力与股票市值之间的相关系数进行粗略检验,并考虑95%的可信区间,其结果如表1和表2所示。其中,政府债务和银行资力的数据来源如前所述,股票市值数据为耶鲁大学根据《北华捷报》整理所得,以股票市场上的平均价格乘以总股本而得到。*数据来自于http://icf.som.yale.edu/sse/。从中可以看出,政府债务特别是公债的发行量与银行资力之间的关系更为密切,其相关系数分别为0.67和0.77,而它们与股票市值之间的相关系数则接近于0。这大体说明,近代中国的公债与新式银行业在一同成长,而新式银行和公共债务市场对股票市场仍然没有太多影响。

表1 政府债务、银行资力与股票市值之间的相关系数

表2 公债、银行资力与股票市值之间的相关系数

麦金农(1993)指出,金融自由化的恰当顺序是,先建立一个健全的银行体系,然后才是股票市场的发展。一项关于比利时股票市场和长期经济增长的实证研究也表明,对于促进经济增长的股票市场的发展而言,普通银行体系的形成是一个重要的先决条件(Van Nieuwerburgh等,2006)。而在近代中国,银行体系的发展与完善程度也远远好于股票市场。*近代金融市场中的各项数据都存在不同程度的断点、异常点和严重波动等问题,从而制约了我们进行时间序列分析,但这种情况也反映了市场发育初期的结构变化。相对而言,银行的数量和资力的数据平稳性要远远好于股票市场。杜恂诚(2015)认为,以银行业为内容的间接金融是近代中国金融发展的主导模式,证券市场长期只是一个政府公债市场,股票市场则弱小而不发展,股票交易常常是有价无市。英国和美国在相当长的历史时期内也是以银行系统的间接金融方式为主来配置资源的,只有经济和信用基础发展到一定程度后,才转换到以直接金融为主来配置资源。

通过以上分析,我们大体可以理清现代金融发展演进的可能路径,即为:新式银行业和公共债务市场→股票与企业债券市场(资本市场)→完备金融工具和金融市场的综合发展。因历史背景不同,各国现代金融的演进所经历的阶段及时间均有所不同,各阶段之间也并非严格的前后承启,多个层次的发展阶段可能同时出现,有时甚至会出现倒退、反复及重新转变,具体变迁过程异常复杂。但新式银行体系和有效率的公共债务市场作为金融体系由传统到现代转变的起始阶段仍然是比较清晰的,而新式银行业和公共债务市场的发展又是以政府财政体制的变革和公债需求为基础的。

当然,近代金融的发展演进是否存在这样一个发展路径,还取决于如何定义金融革命以及现代金融从何时开始真正发生转变。Miwa和Ramseyer(2006)认为,在日本的金融革命(1880-1891年)发生之前,银行体系和证券市场就已经出现。虽然政府公债也在同一时期得到了迅速增长,但在之后的金融革命过程中却很少有额外增长。因此,是私人部门即缫丝业贸易的需求而不是政府为健全公共财政的需要提供了金融业发展的动力。在中国,甚至有人直接将明清时期为贸易服务的传统金融机构(钱庄、当铺、账局、票号等)的大发展称为金融革命(孔祥毅,2009)。然而,重要的不是银行体系和证券市场出现的时间,而是其真正得到发展的转折点。在近代中国,股票市场的出现虽然早于政府公债发行和新式银行业,但更重要的是在政府债务和财政制度发生变革之前,相对完善的新式银行体系和股票市场都没有发展起来。事实上,日本明治政府在1882年新设立的具有代理政府财政和纸币垄断发行权的中央银行,对于日本财政体制转变和金融发展都起到了非常重要的作用。总而言之,无论是直接发行公债还是通过发行纸币的方式而取得的政府负债,都推动了现代银行体系和金融市场的转变和发展。

六、结语

政府债务引发并推动了新式银行业和公共债务市场的共同发展,启动了金融业的现代转变。相对于外债,公债的需求和发行直接推动了近代中国新式金融机构和金融市场的发展。公债发行量的不断增加及其对外债依赖程度的降低,不仅说明政府借债能力的增强,也是新式银行业和公共债务市场发展的结果。新式银行业的发展直接推动了政府债务市场的发展,而银行业体系的形成则为股票市场的发展奠定了基础。从金融市场的交易内容和规模来看,近代中国的金融市场仍然处于公共债务市场的时代,股票市场的发育及其对经济的影响还非常薄弱。在现代经济中,人们常常根据金融市场和银行在金融系统中的相对重要性将其划分为市场主导型和银行主导型,但从现代金融的转变和成长来看,新式银行体系的形成似乎要早于股票市场,而股票市场的发展为银行体系的进一步发展提供了条件。金融体系由传统向现代的转变始于政府财政体制的变革,大体上经历了一个由新式银行和公共债务市场到私人融资和资本市场,再到完备金融工具和金融市场综合发展的演进路径。

在近代中国,由于特殊的历史环境,现代意义上的资本市场已经开始孕育,并且股票市场先于政府债务市场而存在。但总体而言,金融市场仍然处于公共债务支配的时期,以股票和企业债券为内容的资本市场的大发展仍然没有到来。在现代金融转变的初期,证券市场对于政府的债信和相关政策具有高度的敏感性,政府债信和相关制度的建设推动了市场的繁荣,而债务失信和社会经济动荡又常常会引发金融波动和恐慌,甚至造成市场停滞。

历史经验表明,一个完善、健全的银行体系乃是股票和资本市场发展的基础,而适度的债务规模和良好的公共信用对于银行发展、货币供给的稳定以及长期资本市场的发展都具有决定性的作用。良好运行的金融系统不仅需要建立起门类齐全的金融机构和金融市场,也需要一个管理良好的公共财政。公债和债信制度同样也决定着现代金融和经济的发展,脆弱的金融基础不仅会导致宏观经济的不稳定,也会影响到长期的经济增长。改革开放以来,伴随着财政体制改革,我国的金融体系和金融市场重新得到发展,同样经历了一个从银行体系的快速增长到证券市场的建设过程。当前,我国正处于政府债务(特别是地方政府债务)和资本市场改革与发展的关键时期,推进银行体系和公共债务市场的改革,对于长期资本市场乃至整个金融体系的发展无疑都具有非常重要的意义。

--------------

*感谢“上海财经大学创新团队支持计划”的资助;感谢审稿人的建设性意见和建议,当然,文责自负。

参考文献:

[1]阿瑟·恩·杨格. 一九二七至一九三七年中国财政经济情况[M].北京:中国社会科学出版社, 1981.

[2]查尔斯·P·金德尔伯格. 西欧金融史[M].北京:中国金融出版社,1991.

[3]陈善政. 我国证券市场之发展史[A].上海市档案馆.旧上海的证券交易所[C].上海:上海古籍出版社,1992:388-400.

[4]杜恂诚. 近代中国金融业发展模式与社会转型[J]. 中国经济史研究,2015,(3): 15-24.

[5]冯子明. 民元来上海之交易所[A]. 朱斯煌.民国经济史[C]. 上海:银行周报社,1948:145-157.

[6]孔祥毅.“明清中国金融革命及其货币商人”之一:明清中国金融革命的背景与标志[J].金融博览,2009,(2):68-71.

[7]匡家在.旧中国证券市场初探[J].中国经济史研究,1994,(4):29-42.

[8]雷蒙德·W·戈德史密斯.金融结构与经济增长[M].上海:三联书店, 1994.

[9]马克思. 资本论第1卷[M].北京:人民出版社, 1975.

[10]麦金农.经济自由化的顺序——向市场经济过渡中的金融控制[M].北京:中国金融出版社, 1993.

[11]千家驹. 旧中国公债史资料[M].北京:中华书局,1984.

[12]盛宣怀.愚斋存稿初刊第1卷[M].上海:中国书店,1985.

[13]唐传泗,黄汉民.试论1927年以前的中国银行业[A].《中国近代经济史丛书》编委会.中国近代经济史研究资料第4辑[C].上海:上海社会科学出版社,1985:57-89.

[14]许毅. 清代外债史论[M].北京:中国财政经济出版社,1996.

[15]许毅.从百年屈辱到民族复兴——北洋外债与辛亥革命的成败[M].北京:经济科学出版社,2003.

[16]许毅.从百年屈辱到民族复兴——国民政府外债与官僚资本[M].北京:经济科学出版社,2004.

[17]燕红忠.货币供给量、货币结构与中国经济趋势:1650-1936[J].金融研究, 2011,(7):57-69.

[18]燕红忠.中国的货币金融体系1600-1949[M].北京:中国人民大学出版社, 2012.

[19]燕红忠. 从山西票号看传统金融的近代化转变——基于与英格兰银行发展路径的比较视角[J].财经研究,2014,(8):94-105.

[20]杨荫溥. 民国财政史[M].北京:中国财政经济出版社,1985.

[21]张郁兰. 中国银行业发展史[M].上海:上海人民出版社,1957.

[22]张忠民.近代上海产业证券的演进[J].社会科学,2000,(5):52-56.

[23]中国人民银行上海市分行金融研究室.金城银行史料[M].上海:上海人民出版社,1983.

[24]Ashton R. The crown and the money market,1603-1640[M]. Oxford:Clarendon Press, 1960.

[25]Atack J,Neal L. The origin and development of financial markets and institutions: From the seventeenth century to the present[M]. Cambridge: Cambridge University Press, 2009.

[26]Caselli F P. Government debts and financial markets in Europe[M]. London: Pickеring & Chаtto Publishеrs, 2008.

[27]Deane P. The first industrial revolution[M]. Cambridge:Cambridge University Press, 1965.

[28]Dickson P G M. The financial revolution in England:A study in the development of public credit 1688-1756[M].London: St. Martin’s, 1976.

[29]He W. Paths toward the modern fiscal state: England,Japan,and China[M]. Cambridge,Mass: Harvard University Press,2013.

[30]Homer S,Sylla R. A history of interest rates[M].New Jersey:Rutgers University Press,1996.

[31]Kindleberger C P. A financial history of western Europe[M]. London: Allen & Unwin,1985.

[32]Miwa Y,Ramseyer J M. Japanese industrial finance at the close of the 19th century: Trade credit and financial intermediation[J]. Explorations in Economic History , 2006,43(1): 94-118.

[33]North D C,Weignast B W. The evolution of institutions governing public choice in 17th century England[J]. Journal of Economic History, 1989, 49(4): 803-832.

[34]Rawski T G. Economic growth in prewar China[M]. Berkeley:University of California Press,1989.

[35]Rousseau P L,Sylla R. Financial revolutions and economic growth: Introducing this EEH symposium[J].Explorations in Economic History, 2006, 43(1): 1-12.

[36]Storrs C. The fiscal-military state in eighteenth-century Europe:Essays in honour of P.G.M. Dickson[M]. Surrey and Burlington: Ashgate Publishing Company, 2009.

[37]Van Nieuwerburgh S, Buelens F, Cuyvers L. Stock market development and economic growth in Belgium[J]. Explorations in Economic History, 2006,43(1):13-38.

[38]Veitch J. Repudiations and confiscations by the Medieval State[J].Journal of Economic History, 1986, 46(1):31-36.

[39]Waley D. The Italian city republics[M]. New York: Longman, 1989.

[40]Weingast B. The political foundations of limited government: Parliament and sovereign debt in 17th and 18th century England [A]. Drobak J,Nye J. Frontiers of the new institutional economics[C]. London: Harcourt Brace,1997.

[41]Wood J H. A history of central banking in Great Britain and the United States[M]. Cambridge: Cambridge University Press, 2005.

(责任编辑景行)

中图分类号:F129;F832.9

文献标识码:A

文章编号:1001-9952(2015)09-0108-13

收稿日期:2015-05-13

基金项目:国家社科基金项目(13BJL019);教育部“新世纪优秀人才支持计划”(NCET-13-0894)

作者简介:燕红忠(1976-),男,山西洪洞人,上海财经大学经济学院教授。

Governmental Debts and Financial

Development in Modern China

Yan Hongzhong

(SchoolofEconomics,ShanghaiUniversityofFinanceandEconomics,Shanghai200433,China)

Abstract:Finance mainly reflects modern national capacity, and public debts lead to the link between national finance and financial development, promoting financial innovation and economic transformation. Through government debts and financial development data in modern China, this paper explores the intrinsic relationship between government debts and financial development in the process of modernization, the evolution path of the change and growth of modern financial system, as well as modern China’s financial development levels and stages. It arrives at the following conclusions: firstly, the transformation of financial system from tradition to modernization stems from the change of government finance system, and in general, it has experienced an evolution path from new banks & public debts market to private financing & capital market, and then to the completion of financial instruments & comprehensive development of financial market; secondly, in modern China, government debts not only promote the growth of the financial system, but also determines the development of the financial system;thirdly, although the modern transformation of finance has been launched and the new banking system has been initially formed, the financial market remains in a period dominated by public debts and the big development of capital market focusing on stocks and corporate bonds still has not been coming. Currently, China is in a key stage of the reform and development of government debts and capital market, and the advancement of the reform of banking system and public debts market is of great significance to the long-term development of capital market.

Key words:modern China;government debt;financial development