丝绸之路经济带背景下新疆与周边四国贸易发展研究——基于贸易竞争性、互补性和增长潜力的实证分析

张 燕 高志刚

丝绸之路经济带背景下新疆与周边四国贸易发展研究——基于贸易竞争性、互补性和增长潜力的实证分析

张燕高志刚

摘要从比较优势来看,新疆的优势产品主要集中在杂项制品、轻纺产品、橡胶制品、矿冶产品及其制品、食品及活动物等领域,特别是劳动密集型的杂项制品方面;而周边四国在矿物燃料润滑油及有关原料、饮料及烟草、非食用原料等方面具有优势;从贸易互补性看,新疆与各国具有比较优势的商品间的互补性较强,其中最为显著的是哈国和俄罗斯,与吉、塔两国的互补性相对较弱;从贸易进出口强度指数看,新疆与周边四国的出口强度指数大于进口强度指数,表明新疆的出口贸易与周边四国的联系相对密切,双方贸易发展空间与增长潜力较大。在丝绸之路经济带的背景下,为尽快实现新疆与周边四国的“贸易畅通”,须开辟新兴市场,优化外贸环境;提升外贸结构,重构贸易竞争力;发展落地加工贸易,实现本土产品品牌化;加大贸易通道建设,发挥口岸窗口作用;加强政府职能,创造安全与稳定的环境。

关键词丝绸之路经济带新疆周边四国贸易竞争性贸易互补性贸易增长潜力

新疆地处我国西北部,位于亚欧大陆腹地中亚地区的东部,毗邻中亚诸国,与哈萨克斯坦(简称哈)、吉尔吉斯斯坦(简称吉)、塔吉克斯坦(简称塔)三国接壤的边境线长达3288公里,又与俄罗斯、巴基斯坦等国接壤,是我国拥有邻国最多、边境线最长的省区。目前,新疆对外开放的一类口岸17个,二类口岸12个,其中航空口岸2个,是我国西部对外开放的重要门户。①新疆特殊的地缘区位优势,使其成为我国“东联西出”以及开拓中亚、南亚、西亚和东西欧市场的前沿阵地,为我国与中亚各国开展产品贸易提供了有利条件。

2013年9月,习近平总书记在哈萨克斯坦访问时首次提出共建“丝绸之路经济带”的战略构想,实现“五通”(即政策沟通、道路联通、贸易畅通、货币流通和民心相通)建设,推动丝绸之路沿线区域(25个国家的48个城市)政治、经济、文化等深度融合。新疆既是中国西北的战略屏障和对外开放的重要门户,又是实施西部大开发战略的重点地区和战略资源的重要基地,随着丝绸之路经济带的崛起,新疆作为核心区的战略地位,使其东联西出的任务将更加繁重,在中亚地区的作用也日益凸显,与中亚国家的经贸深度合作趋势将日益强劲。新疆与周边国家的贸易发展对于加强国际经济合作、促进边疆地区的经济发展和社会稳定,以及推进实施“五通”尤其是贸易畅通建设、打造新疆丝绸之路经济带核心区均具有重要的意义。哈、吉两国是新疆对外贸易最主要的合作伙伴,但从地缘政治角度看,新疆作为中国西部安全的核心,加强与俄罗斯的贸易合作与经济交流,促进双方共同发展,对于维护新疆的经济发展与长治久安有着直接的影响;此外,随着中巴经济走廊建设的推动,新疆与巴基斯坦的经贸合作也日益显著。因此,在新的历史时期,如何抓住新的贸易合作机遇,促进新疆与周边哈、吉、巴、俄等四国贸易的持续健康发展,在明确双边贸易的竞争性与互补性的基础上发挥各自比较优势,挖掘贸易增长潜力,实现互利共赢,是双方需要深入分析的问题。

现有文献主要分析了新疆与周边国家(中亚五国、俄罗斯、蒙古)贸易互补性和竞争性。李道军(2006)运用贸易互补性指数分析中国新疆与中亚部分国家(哈萨克斯坦、吉尔吉斯斯坦、土库曼斯坦、俄罗斯)的贸易互补性,发现双方在贸易上的互补性指数不高。②任华、原帼力(2006)从产品和产业结构两个角度,分析新疆与哈萨克斯坦经济与贸易的比较优势和竞争优势,新疆在工业制成品方面相对哈国具有一定的竞争优势,而哈国则在初级产品方面相对新疆具有一定的竞争优势。③倪超军、李豫新等(2009)运用显示性比较优势指数和贸易互补性指数对中国新疆与周边6个国家进行实证分析,表明新疆出口与周边国家进口之间的贸易互补性还不强,但新疆进口与周边国家出口的贸易互补性相当强。④李钦(2009)分析了新疆与中亚国家在出口产品结构上的优劣势,提出扩大双边贸易的政策建议。⑤徐妍(2009)分析表明中国新疆与俄罗斯之间存在着较强的贸易互补性,但该互补性表现得并不平衡,新疆对俄的进口贸易互补性在整体上强于新疆对俄的出口贸易互补性。⑥崔登峰、朱金鹤(2010)研究了1998~2008年新疆与俄罗斯的外贸依存度较小,但经贸合作的空间很大。⑦龚新蜀、张瑞华(2013)研究了新疆与俄罗斯贸易互补性,结果表明新疆与俄罗斯的贸易互补性较强并具有较好的发展潜力。⑧

对上述文献进行梳理可知,这些研究主要对中国新疆与周边国家贸易的互补性、竞争性和增长潜力中的一个方面或两个方面进行了分析,缺乏对三个方面的系统研究,得出的研究结论也存在一定差异。另外,大部分研究的数据年份在2001~2006年之间,因此对于近几年新疆与周边国家的发展现状缺乏实证分析;并且关于中国新疆与巴基斯坦贸易发展的研究很少。本文根据UN Comtrade数据库中的数据,从贸易互补性、竞争性和增长潜力三个方面对新疆与周边四个主要的国家(哈、吉、俄、巴)双边贸易发展进行较为全面深入的研究,以期提出实现新疆与周边四国的“贸易畅通”的相关对策建议。

一、新疆与周边四国双边贸易发展概况

21世纪以来,新疆对外贸易发展迅速,进出口总额从2001年177148万美元增加到2013年的2756191万美元,年均增长25.7%。随着中国新疆与周边各国经贸合作步伐加快,双方贸易额呈现逐年上升趋势,占新疆国民经济的比重较大。从比重上看,新疆与周边四国的贸易额占新疆贸易总额的比重几乎每年都在增加。

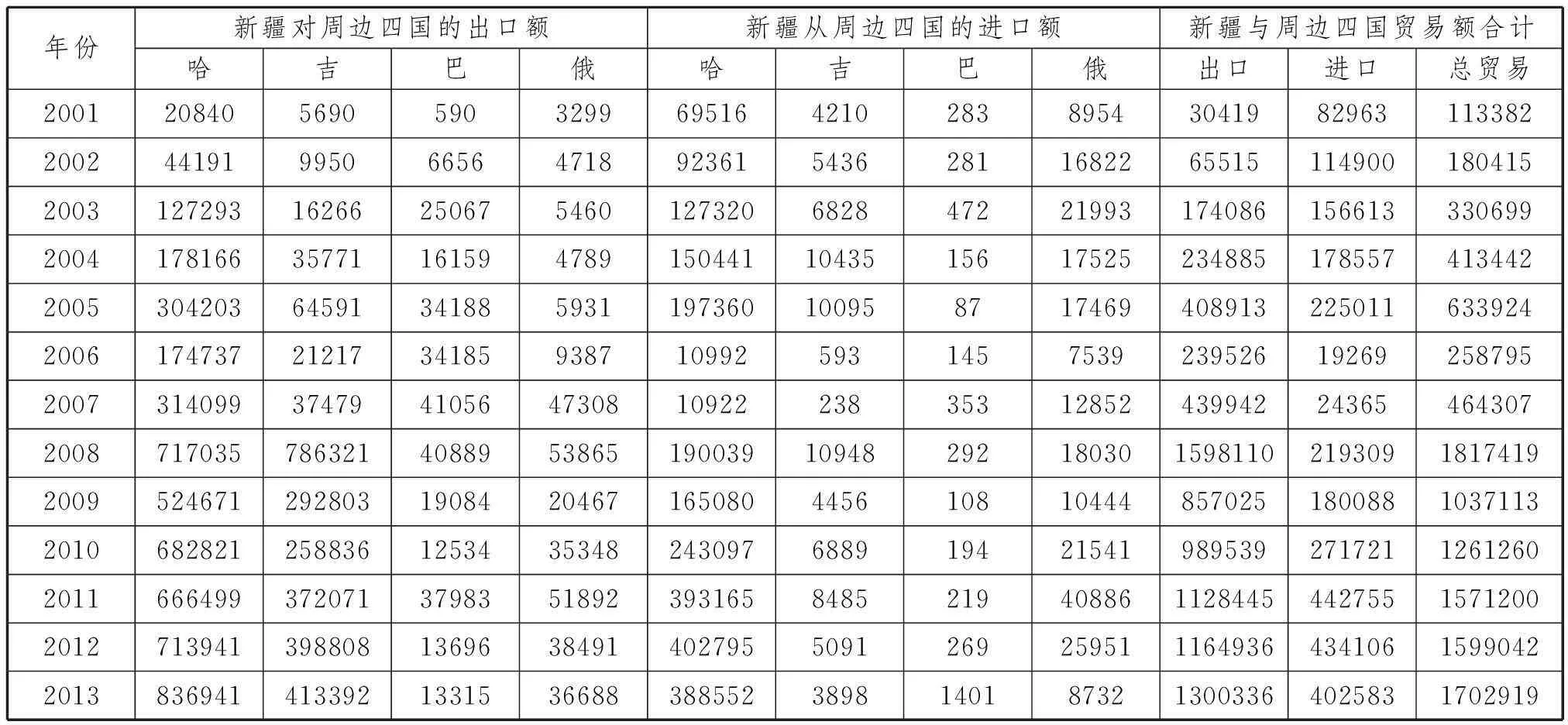

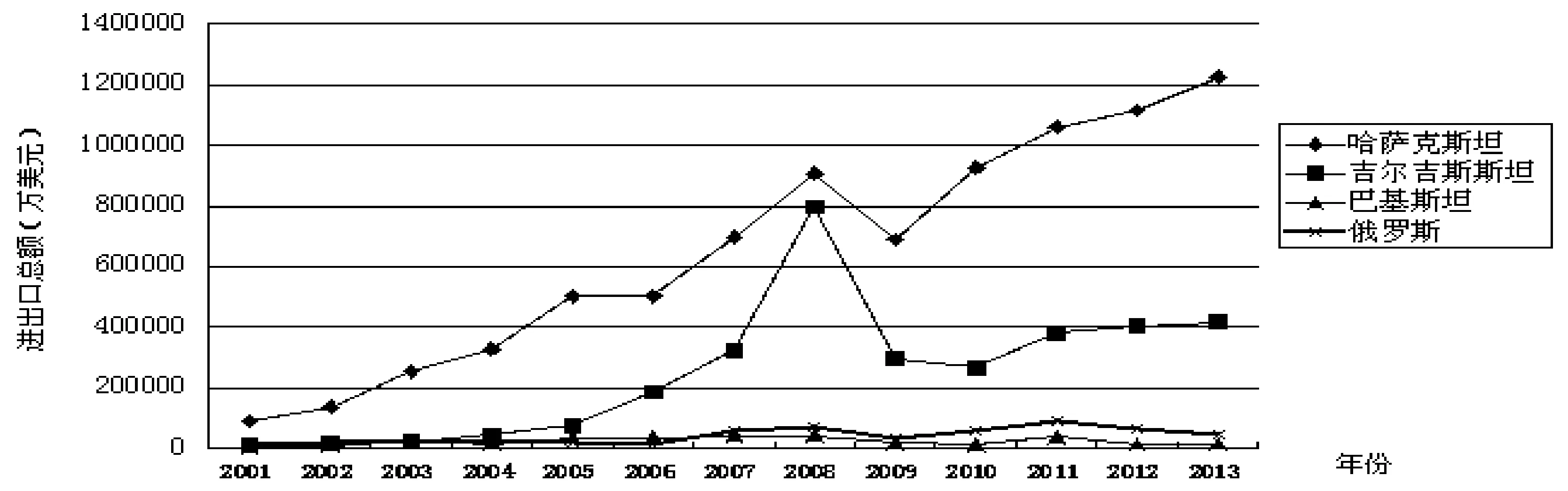

根据新疆统计年鉴的数据(如表1和图1所示)分析新疆与周边四个国家进出口贸易总额的变动情况,结论如下:(1)新疆与哈、吉、巴、俄等四国的进出口贸易总额呈逐年递增趋势,从2001年113382万美元增加到2013年1702919万美元,年均增速25.33%;新疆对周边四国的出口大于进口,持续处于贸易顺差的地位。(2)双边贸易额在整个增长趋势过程中也有所波动,与哈、吉两国的贸易额在2008年达到了第一个峰值,之后出现小幅下降但又迅速回升。(3)周边四国中,新疆与哈国的双边贸易额排名第一,2013年达到了1225493万美元,在周边四国中的占比为71.96%;排名第二的是吉国,2013年达到了417290万美元,在周边四国中的占比为24.50%;新疆与巴、俄的双边贸易额较小,但较为稳定。(4)从双边贸易额和贸易占比两方面来看,新疆的绝大部分贸易都集中在哈、吉和俄等3个国家。(5)从总体上看新疆与周边四国的贸易都有了较大的发展,双方贸易关系日益密切;在丝绸之路经济带以及中巴经济走廊的推动下,周边四国将成为新疆越来越重要的贸易伙伴。

表1 2001~2013年新疆与周边四国的双边贸易额 单位:万美元

(数据来源:《新疆统计年鉴(2002-2014)》)

图1 2001~2013年新疆与周边四国贸易进出口总额趋势图

(数据来源:《新疆统计年鉴(2002~2014)》)

二、新疆与周边四国贸易竞争性与互补性的实证分析

(一)数据说明。

本文所涉周边四国的相关数据来源于联合国商品贸易统计数据库(UN comtrade)和《国际统计年鉴》,新疆相关数据来源于《新疆统计年鉴》。为了分析新疆与周边四国进出口商品的比较优势和竞争力状况,本文采用联合国“标准国际贸易产品分类”第四次修改版本(SITC Rev.4)的分类方法将贸易商品分为10类,即SITC0-9,具体分类如表2所示。

表2 按SITC标准分类的进出口商品分类

(资料来源:联合国贸易统计数据库。)

(二)显示性比较优势指数。

美国经济学家巴拉萨(Balassa)于1965年提出了显示性比较优势指数(Revealed Comparative Advantage Index,简称RCA指数)。⑨它具体指一个国家某种商品出口额占其出口总值的份额与世界出口总额中该类商品出口额所占份额的比率。通过RCA指数可以判定一国具有出口竞争力的产品,从而可以揭示一国在国际贸易中的比较优势。RCA指数用公式表示为:

(1)

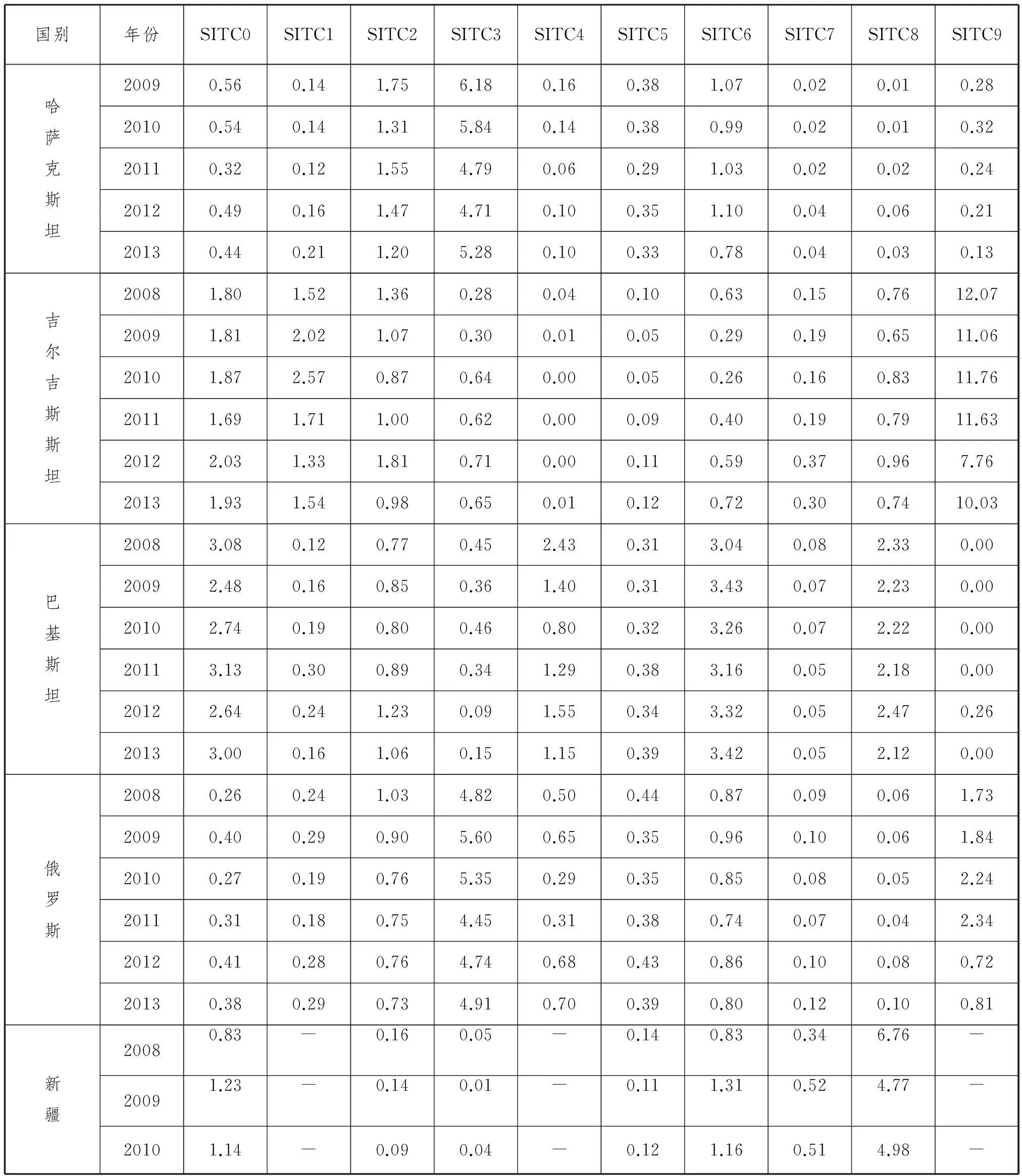

表3 历年新疆与周边四国出口分类商品RCA指数比较

(数据来源:《新疆统计年鉴(2009~2014)》,联合国商品贸易数据库http://comtrade.un.org/,乌鲁木齐海关网http://urumqi.customs.gov.cn/。所有数据均经过计算整理,其中哈萨克斯坦2008年以及新疆2011~2013年数据缺失,所以导致相应年度的指数未进行比较和分析,其中“-”表示数据缺失,“0”表示数值很小。)

表4 新疆与周边四国SITC0-9类商品竞争优势比较

(数据来源:根据表3整理所得。)

从表3和表4中可以看出,新疆拥有极强比较优势的是SITC8类杂项制品(包括房屋装潢装饰用品、家具寝具、各种箱包容器、服装、鞋帽、各种仪器和自动化设备等各种制成品),其历年RAC指数均在4~7之间,说明这类商品的出口优势明显,竞争力较强;具有较强比较优势的是SITC0类食品及活动物和SITC6类轻纺产品、橡胶制品、矿冶产品及其制品;而在其他类产品上不具有比较优势。此外,新疆SITC3类矿物燃料润滑油及有关原料商品(包括矿产品、煤炭、焦炭、石油及其产品、汽油及其产品等)的RAC值低于0.8,2010年甚至下降到0.04;新疆是我国能源资源大区,却在SITC3类产品上出现比较劣势,主要是因为国家经济发展的战略需要,新疆作为我国战略资源储备基地,需要提供持续的能源资源供给,并保证能源资源安全;另一方面,国际市场能源资源市场竞争日益激烈,价格不断攀升,在减轻我国石油等资源的对外依赖性的情况下,新疆能源资源须优先满足国内需求,进而出口会相对下降。SITC0类、SITC6类以及SITC8类等具有比较优势,说明新疆作为“东联西出”的国际商贸大通道发挥了巨大作用,使得我国东部发达地区与中亚国家的商贸往来更加密切,也促进了新疆地区的经济发展。

哈国具有极强比较优势的属于SITC3类,这与哈国的能源资源独特的优势以及该国的政策有关;具有较强比较优势的属于SITC2类,而其他产品基本处于比较劣势,表明哈国的经济结构与出口产品结构不平衡。吉国具有极强出口比较优势的属于SITC9类,具有较强比较优势的属于SITC0类、SITC1类和SITC2类非食用原料,出口竞争力总体水平较强。巴国具有极强比较优势的属于SITC0类和SITC6类,具有较强比较优势的属于SITC4类和SITC8类,其他类产品基本处于比较劣势。俄罗斯具有极强比较优势的属于SITC3类,具有较强比较优势的属于SITC9类,其他类产品基本处于比较劣势。从以上分析可以看出,哈国和俄罗斯的矿物燃料润滑油及有关原料类商品具有极强比较优势,可见这两个国家将是中国增加油气资源进口的首选合作伙伴。新疆与周边四国在SITC5类化学品及有关产品以及SICT7类机械及运输设备产品均处于劣势,说明受技术等因素限制能源深加工产业发展滞后。

(三)贸易互补性指数。

贸易互补性指数是计算一国出口与另一国进口的吻合程度,反映了双边贸易的互补性和贸易发展的潜力。单个产品贸易互补性指数的计算公式是:

(2)

(3)

(4)

若存在多种产品,则两国(地区)间的贸易互补性可用综合贸易互补性指数来度量,其公式为:

(5)

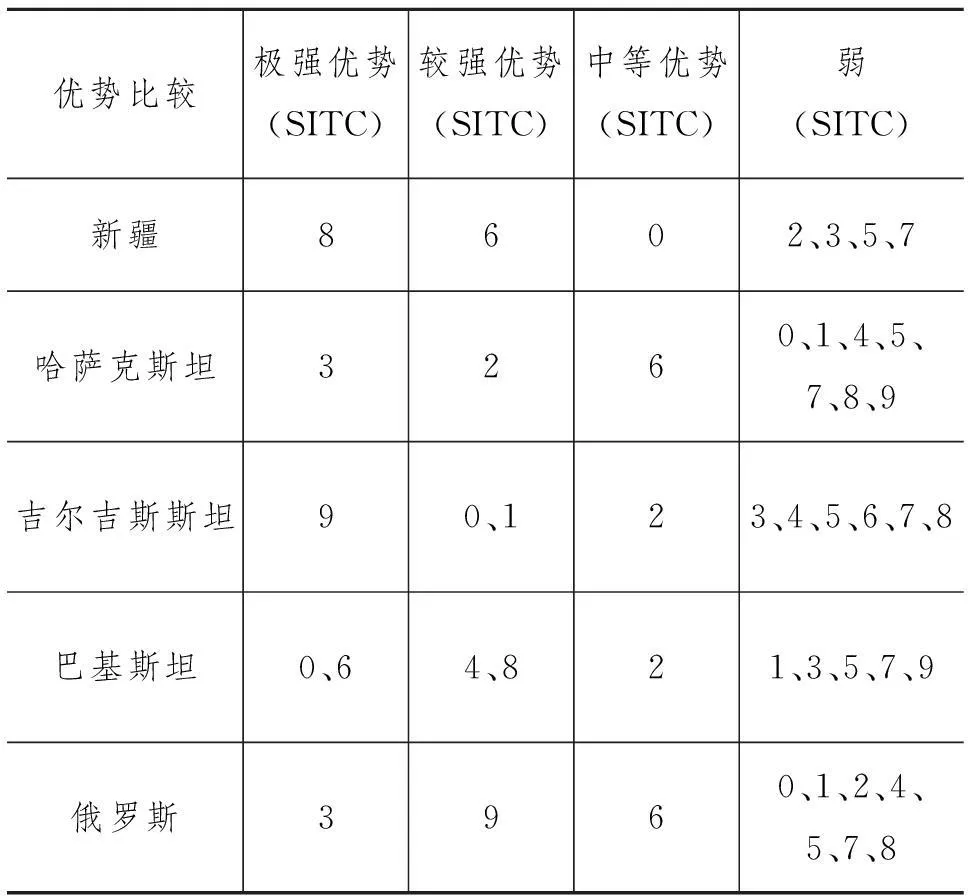

表5计算了2008~2010年新疆出口与周边四国进口之间的贸易互补性,可以得出以下结论:(1)新疆与哈国、俄罗斯的综合贸易互补性指数整体呈上升趋势,2010年指数均在1之上说明双方贸易商品吻合度较大;与吉国、巴基斯坦综合贸易互补性指数趋于缓和,说明新疆出口与吉国、巴基斯坦进口的贸易互补性较弱;从2010年的综合贸易互补性指数看,新疆出口与周边四国进口商品之间的吻合度由大到小依次为俄、哈、吉、巴。(2)从单个商品的贸易互补性指数看,新疆出口与周边四国进口均在杂项制品(SITC8类)上的贸易互补性指数最高,表明周边四国对中国新疆的这类产品需求最大,但该类产品的指数呈下降趋势,说明近几年的市场需求开始饱和。(3)各国的食品及活动物产品(SITC0类)的贸易互补性指数呈逐年上升趋势,说明该类产品将成为未来拉动新疆出口的重要支撑,也说明新疆农产品深加工产业发展前景较好。(4)各国矿物燃料润滑油及有关原料(SITC3类)产品的贸易互补性指数下降趋势明显,表明新疆的能源资源出口比重逐年下降。

表5 新疆出口与周边四国进口贸易互补性指数和Cij

(数据来源同表3。所有数据均经过计算整理所得,由于部分数据的可获得性较小,本文只计算了2008~2010年的结果,其中哈国2008年数据缺失,“-”表示数据缺失。)

三、新疆与周边四国贸易增长潜力分析

贸易强度指数(Trade Intensity Index,TII),主要用于衡量两国(地区)在贸易方面相互依存的程度,反映两国(地区)双边贸易额与其在世界贸易中的重要程度。具体又分为出口强度指数和进口强度指数,计算公式如下:

(6)

(7)

其中,Xij和Mij分别表示i国(地区)对j国(地区)的出口额和进口额;Xi、Xj、Xw分别表示i国(地区)、j国(地区)和全世界的出口总额;Mi、Mj、Mw分别表示i国(地区)、j国(地区)和全世界的进口总额。根据公式(6)、(7)计算,得到新疆对周边四国的进出口贸易强度指数,如图2和图3所示。

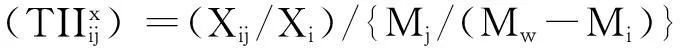

图2 新疆与周边四国的出口强度变化趋势

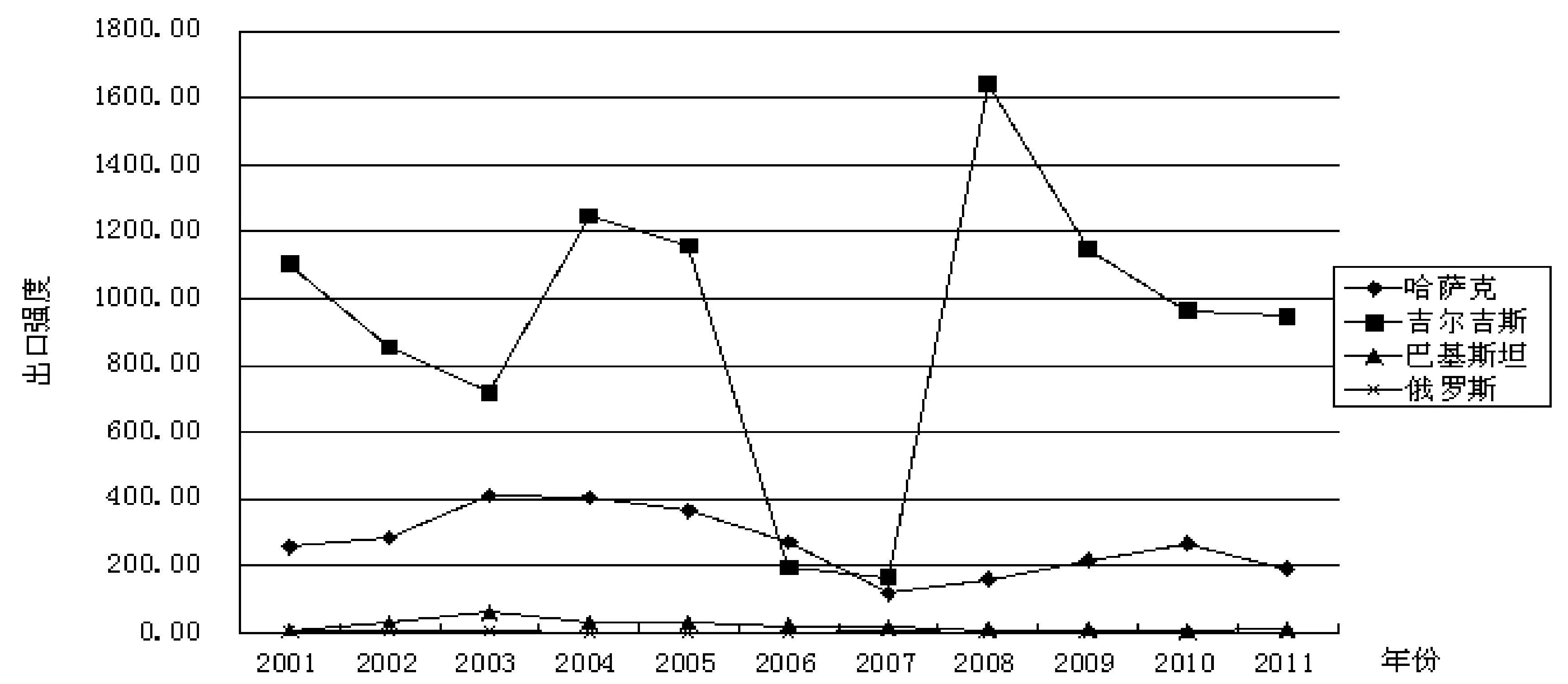

图3 新疆与周边四国的进口强度变化趋势

(数据来源同表3。所有数据均经过计算整理所得。)

从出口强度指数看,新疆与各国2001~2011年间的贸易联系一直较为紧密,但联系程度呈现出“下降—上升—下降—再上升”的特点。新疆与吉国的出口强度指数最大,但波动也最大,2006~2007年达到了最低值;新疆与哈国的出口强度指数排名第二,而且较平稳,说明贸易关系不仅密切而且很稳定,二者具有较大贸易发展潜力。

从进口强度指数看,新疆与各国2001~2011年间的贸易联系也很密切,但比出口强度指数低,而且总体看呈下降趋势。从2001年开始下降,2006~2007年达到最低,之后开始小幅上升,但2011年仍低于2001年,这与世界市场的不断扩大导致世界进出口额的增加量大于新疆与周边国家贸易额的增加量有关。新疆与哈国的进口强度指数最大,表明二者的贸易依存度较大,并且双方贸易增长潜力较大。

总体来看,新疆与周边四国的贸易依存度日益密切,发展潜力较大。其中新疆与哈、吉两国的贸易联系强于与巴基斯坦、俄罗斯两国。这也表明,今后新疆最重要的贸易伙伴国是哈国、吉国,但同巴基斯坦、俄罗斯的出口强度指数都在1之上,也要注重同巴基斯坦和俄罗斯的贸易往来。

四、主要结论与对策建议

(一)主要结论。

本文通过运用显示性比较优势指数、贸易互补性指数、贸易强度指数和贸易依存度等实证分析方法,对新疆与哈、吉、巴、俄等周边四国贸易竞争性与互补性以及贸易发展潜力进行分析,并得出相关结论:(1)从比较优势来看,新疆的优势产品主要集中在杂项制品、轻纺产品、橡胶制品、矿冶产品及其制品、食品及活动物等领域,特别是劳动密集型的杂项制品方面;而周边四国在矿物燃料润滑油及有关原料、饮料及烟草、非食用原料等方面具有优势。(2)从贸易互补性看,新疆与各国具有比较优势的商品间的互补性较强,其中最为显著的是哈国和俄罗斯,与吉、塔两国的互补性相对较弱。(3)从贸易进出口强度指数看,新疆与四国的出口强度指数大于进口强度指数,表明新疆的出口贸易与周边四国的联系相对密切,双方贸易发展空间与增长潜力较大。

(二) 对策建议。

基于以上分析,在丝绸之路经济带的背景下,为尽快实现新疆与周边四国的“贸易畅通”,本文提出以下对策建议:

1.开辟新兴市场,优化外贸环境。

哈萨克斯坦一直是新疆最主要的贸易伙伴国,2013年新疆对哈国的贸易依存度为9.08%,在周边四国中排名第一。新疆对哈国贸易的高度集中会使新疆进出口受哈国经济波动的影响较大,潜在外贸风险增加。另外,新疆对周边四国的贸易出口额一直大于进口额,持续的贸易顺差必不可少地增加了贸易摩擦。

在“丝绸之路经济带”的背景下要促进新疆与周边国家的贸易,一是要重视开辟俄罗斯、巴基斯坦两国的新兴市场,实现外贸市场多元化,挖掘双方的贸易潜力,减少对哈、吉两国的贸易依存度,降低外贸风险,有利于维护我国西部边境的稳定与安全,以及规避马六甲海峡对我国经济的咽喉控制风险;二是适度扩大进口贸易,减少贸易摩擦,优化外贸环境,构建和谐的经贸关系。周边四国中哈国、俄罗斯在SITC3类产品上具有极强的比较优势,可以加大对哈国、俄罗斯等重工业国家的能源与先进技术设备的进口,既能保障我国能源安全以及加快新疆新型工业化建设,又符合周边国家通过出口促进经济增长的战略要求。

2.提升外贸结构,重构贸易竞争力。

新疆少数民族与周边国家有着相似的文化渊源和宗教信仰,消费偏好和消费层次相似度较高,为新疆与周边国家开展农产品贸易奠定了较好的基础。新疆与周边四国贸易互补性增强的同时,比较优势产品类型具有明显的相似性,表明贸易竞争性也日益加剧,这主要由于双方贸易结构趋同化的结果。因此,新疆要尽快优化出口贸易结构,重新构建贸易竞争力。

首先,依托独特的光热、水土资源和发展现代农业的优势,以周边国家的市场需求为导向,扩大优势产品的出口,使出口商品结构逐步从初级低档产品为主向科技含量高、附加值高的商品转变,提高产品竞争力。其次,新疆的工业制成品的优势不够明显。从RCA指数可以看出,SITC5类化学品及有关产品和SITC7类机械及运输设备产品在周边四国中均为比较劣势产品,若新疆利用中东部地区的资金、技术优势,增加资本积累、提升人力资本,加大这两类产品的研发和生产,使之成为优势产业,那么在与周边四国的出口贸易中将形成新的产品竞争力,并能获得更大的贸易利益。

3.发展落地加工贸易,实现本土产品品牌化。

新疆具有发展陆路边境贸易的优势,但是近年来地缘优势的下降导致新疆更多地是扮演贸易通道的角色。本地产品的出口比重较低,境外市场占有率不高,再加上自身经济实力较差,将特色资源优势转化为经济优势缺乏内在推动力,造成了目前出口无制造业支撑、进口无加工消化能力的被动局面。新疆中转站式的过境贸易方式只是给新疆带来了少量的过境和仓储费用,不能从根本上促进新疆贸易的快速发展。

从比较优势产品分类中可以看到,新疆初级产品中SITC0类产品反映了新疆独特的自然资源禀赋特点,但工业制成品中SITC6类和SITC8类则是新疆中转我国东中部地区劳动、资本密集型产品比较优势的延伸。新疆要转变贸易发展方式,彻底摆脱“通道经济”的尴尬境地,一是必须加快企业和产品的改革创新,发展落地加工贸易,加快边境口岸地区工业园区建设,从周边国家进口初级原材料进行深加工以提高产品附加值再销往周边国家和内地市场,实现延长内地产业链以及整合国内外两大资源和市场的目标;二是依靠自然资源和科技进行特色农产品深加工,实现本土产品品牌化,可以利用亚欧博览会等对外交流平台,对新疆特色产品、地方名牌产品进行深入宣传,提升新疆品牌的国内外声誉,促进新疆初级产品出口优势逐渐从价格向质量与品牌的转变。

4.加大贸易通道建设,发挥口岸窗口作用。

目前新疆与周边国家之间的交通基础设施还不健全,陆路口岸大多以公路运输为主。运输能力受限、货物运输量难以增大等问题,一直制约着双方贸易的进一步发展以及潜力的充分发挥。口岸经济的发展对新疆的对外经济发展提供了重要的保障,在丝绸之路经济带战略构想下,新疆作为核心区必须要与周边四国加大贸易通道建设,提升过境运输能力,发挥口岸窗口作用,大力发展口岸经济。新疆现有15个陆路口岸,其中7个对哈国开放,2个对吉国开放,1个对巴国开放,但与俄罗斯之间一直有边境无口岸。一直以来新疆与俄罗斯之间的贸易是经由哈国与蒙古国进行中转,两者之间有边境无口岸的现状成为双方贸易发展的瓶颈之一。为实现新疆与俄罗斯贸易新突破,国家应加速计划中的新疆喀纳斯口岸建设与开放。

5.加强政府职能,创造安全与稳定的环境。

稳定是发展的前提,目前新疆的社会不稳定因素在很大程度上影响了经济的发展。在丝绸之路经济带的背景下,为实现贸易畅通,必须加强政府职能,加快新疆安全保障工作,以稳定的环境吸引周边国家和内地地区对新疆的投资。

新疆在创造良好的大环境下,还应发挥政府职能,进一步加大与周边国家的政治、经济、文化交流,剔除制约新疆贸易发展的主要因素,如基础设施滞后、海关通关、检验标准、信息披露等阻碍贸易畅通的关键环节。此外,可以利用19个省市对口援疆的机遇和丝绸之路经济带建设核心区的契机,积极引进内地先进的生产技术和科技人才,培养既有语言能力(特别是精通英语、俄语、汉语以及少数民族语言的能力)又懂经贸法律知识的复合型人才,积极引进高端商务人才。

注释:

①④倪超军、李豫新、赵雪冉:《中国新疆与周边国家贸易竞争性与互补性实证研究》[J],《工业技术经济》,2009年第3期,第117~120页。

②李道军:《中国新疆与中亚诸国贸易竞争力与贸易互补性的实证研究》[J],《新疆农垦经济》,2006年第5期,第40~43期。

③任华、原帼力:《新疆与哈萨克斯坦贸易的比较优势与竞争优势分析》[J],《新疆师范大学学报》(哲学社会科学版),2006年第4期,第99~102页。

⑤李钦:《扩大中国与中亚五国双边贸易研究——基于新疆的视角》[J],《亚太经济》,2009年第1期,第77~80页,第48页。

⑥徐妍:《中国新疆与俄罗斯贸易互补性的实证分析》[J],《新疆财经》,2009年第2期,第61~65页,第71页。

⑦朱金鹤、崔登峰:《新疆与中亚五国对外贸易:优势、障碍与对策研究》[J],《新疆农垦经济》,2010年第12期,第35~40页。

⑧龚新蜀、张瑞华:《关于中国新疆与俄罗斯贸易互补性的实证分析》[J],《西部经济管理论坛》,2013年第4期,第1~7页。

⑨李钦、许云霞:《中国与中亚五国贸易互补与贸易提升战略研究——基于新疆数据的实证分析》[J],《黑龙江对外经贸》,2010年第2期,第26~29页。

⑩转引自尤敏君:《出口竞争力指标之研究》[J],《台湾经济研究月刊》,1997年4月第24卷第4期。

高志刚新疆财经大学经济学院院长,教授,博士生导师)

〔责任编辑:石梦华〕

●“丝绸之路经济带”专题研究

作者简介:(张燕新疆财经大学经济学院2013级硕士研究生,女

基金项目:本文系国家社科基金重点项目“中国新疆与中亚国家的能源与贸易互联互通建设战略研究”(13AZD083),新疆软科学项目“丝绸之路经济带框架下中国新疆与中亚国家区域经济合作战略研究”(201442103),新疆财经大学中亚经贸研究院重大项目“中国与中亚经贸合作未来战略”(2012ZY63A01)的阶段性研究成果。

文献标识码中国图书分类号F752.7A

文章编号1671-4741(2015)02-0005-08

——浅议在哈萨克斯坦投资及工程建设的法律风险