个人所得税对地区收入收敛影响的实证研究

个人所得税对地区收入收敛影响的实证研究

林静

(集美大学诚毅学院,福建 厦门361021)

[摘要]地区间收入差距的扩大加剧了我国居民间的收入分配不公平,也影响了整体资源的有效配置和社会的稳定。从理论方面分析,个人所得税在调节地区收入差距上的作用不容忽视;从实证方面,以1995-2012年我国29个省份的数据为样本,运用新古典增长理论的收敛模型进一步研究了个人所得税与地区收入差距间的相关性,结果显示,我国个人所得税在一定程度上促进了地区收入差距的收敛。

[关键词]地区收入差距;个人所得税;收入分配效应

[中图分类号]F812.2

[收稿日期]2014-11-03

[作者简介]郭武轲(1984-),女,郑州人,讲师,法学硕士,主要从事法律史、宗教史研究。

[文章编号]1004—5856(2015)10—0038—05

我国作为发展中国家,由于个人的禀赋、能力及财产占有等方面存在差别,以及各地区所拥有的资源状况、地理因素、劳动力结构、市场供求关系、竞争和激励机制的影响,地区间居民收入水平存在着较大差异。2013年,全国人均年收入最高的5省(市)的平均水平是人均年收入最低的5省(市)的1.92倍。①根据相关数据,我国全国的收入分配基尼系数从1982年的0.30上升到2012年的0.474,②三十年间上升了58%。地区收入差距扩大是我国收入分配不公平的重要组成部分,也是居民收入差距扩大在地区分布上的重要表现。税收作为财政分配工具在促进社会收入分配公平方面有着重要意义。其中,所得税由于是直接对纳税者收入征税,具有直接将收入水平“裁齐”(tailoring)的优点,尤其是具有累进性的个人所得税,被公认为是实现收入分配公平化最有力的工具。为实现收入分配公平的目标,我国政府在税收制度调整和税收政策的实施上作了很大的努力,如调高个人所得税免征额、减少收入级距等。从理论上而言,在公民纳税意识强、税收征管充分且有效、税制设计完善的前提下,只要加强对具有收入分配效应的个人所得税的征收就能较大程度地趋向于公平目标,但从实践上而言,实施效果并不都是理想的。因此,本文引入新古典增长理论中的收敛模型来考察个人所得税对地区间收入收敛的影响,即重点考察征收个人所得税是否缩小了我国地区间收入差距。

一、理论依据

(一)个人所得税对收入的影响机制

本文分析个人所得税对收入的影响机制,主要是通过分析征收个人所得税的收入效应和替代效应来说明其再分配效应的。一般而言,经济发展较好的地区,人均收入水平较高。根据索洛的新古典经济增长模型,经济增长主要取决于资本、劳动和技术进步三大因素。[1]征收个人所得税从影响资本、劳动和技术的路径改变了纳税人承担的税负水平,促进或抑制了经济增长。

其一,资本的积累来源于投资,投资的规模与水平取决于储蓄。由凯恩斯的绝对收入假说可知,储蓄水平的高低取决于纳税人的税后可支配收入多少。因此,课征具有累进性的个人所得税使得纳税人的可支配收入减少,纳税人为保持原有的消费水平,就会减少储蓄,影响资本积累量,间接地制约了经济增长。当地区经济增长率缓慢或下降时,就会影响该地区人均收入水平的提高。同时,在征收个人所得税后,使得纳税人的可支配收入减少,如果边际储蓄倾向不变,就会降低纳税人的当期实际消费水平,导致了商品市场的供过于求,经济出现调整,最终投资会减少,资本积累的增速减缓。

其二,劳动对经济增长的作用可以从劳动力供给方面分析。当征收个人所得税时,就会减少劳动者付出劳动所获得的实际收益,劳动者就会在劳动和闲暇中进行选择。为了弥补征税带来的劳动收入减少部分,劳动者会增加劳动的投入,导致劳动力供给增加,愿意就业的人数增加有利于为经济增长作出贡献。但是,劳动力供给不可能无限增加,如果劳动付出使得增加的劳动收入面临更高的收入级距和边际税率,劳动者反而会减少劳动选择闲暇,失业率的提高不利于经济增长,也就抑制了该地区人均收入水平的提高。

其三,个人所得税在促进科技进步与创新方面的作用有限,而且在经济增长中科技的因素已经内化为资本和劳动要素的作用,如上文所述。[2]

综上而言,具有累进性质的个人所得税,借由税负水平的影响,改变人们的投资、消费、储蓄等经济行为和劳动的供给,使得经济增长的要素投入发生变化,最终影响经济增长和人均收入水平。

(二)个人所得税的收入分配效应

Atkinson和Stiglitz(1980)在《公共经济学》一书第九章“税收和公共支出的分配效应”中建立了一个理论模型,这个理论模型通过比较征税前后收入分配的变化,分析和研究了税收的收入分配效应。[3]本文借此模型进一步分析征收个人所得税前后对收入分配的影响。

1.征税前的收入分配状态

在没有税收的情况下,收入分配差异主要取决于个人所拥有资本和劳动禀赋的不同,③因此,Atkinson和Stiglitz的理论模型首先从禀赋差异方面描述了征税前的收入分配状态。个人生命期收入分为资本收益和劳动收益两部分,而从经济学角度而言,个人生命期收入不同是市场对于不同边际产出的一种正常回报。因此,资本和劳动禀赋的收益能力不同,个人边际产出也就不同,必然导致个人生命期收入的不同。需要考虑的是,个人生命期收入不仅取决于禀赋的不公平,还取决于各种禀赋之间的相关性、劳动收益(即工资)与资本收益占总收入的比例等因素。因此,在禀赋和要素报酬固定的情形下,征收不同的税收对收入分配的效应主要取决于高资本禀赋和高收益能力之间的相关程度、资本收益和劳动收益的相对比例。

2.征收个人所得税后的收入分配变化

基于上述税前收入分配状态的分析,本文重点在于研究征收个人所得税后对收入分配状态产生的影响。如果对个人生命期全部收入(即不论是资本收益还是劳动收益)征纯粹再分配性质的个人所得税,且资本收益与劳动收益所面临的个人所得税率相同时,那么,通过征税会使得个人资本收益和劳动收益的差异都减小,收入分配更为公平。换言之,实行综合所得税制模式的个人所得税更有利于发挥收入再分配效应。

二、实证研究

综上可知,个人所得税的收入分配效应较强,即个人所得税的征收在调节收入差距方面具有较大的作用。那么,这种作用在我国的税收实践中是否也被验证存在且有效呢?下文将以我国省(市)为样本数据进行实证研究。

根据新古典增长理论,国家或地区间的初始禀赋和技术水平不同所引起的收入差距均只是暂时的,穷国(地区)将比富国(地区)增长更快,在无限期界的变化过程中人均收入水平或是人均产出水平上的一般均衡最终收敛,即人均收入差距或人均产出差距会不断缩小。由此,Barro和Sala-I-Martin定义了两个收敛概念:α收敛和β收敛。σ收敛是指不同国家或地区间人均收入的差异随时间的推移而趋于下降,着重收入分配差距的动态变化。β收敛是指人均收入的增长率与其初始收入水平具有负相关关系,初始收入水平越低增长就越快,因此穷国(地区)比富国(地区)增长更快。β收敛系数用以衡量这种收敛的速度,β值大于零,就存在着β收敛,并且β值越大,表示收敛性越强,它又分为绝对β收敛和条件收敛。绝对收敛假定国家或地区间只有初始收入水平不同,其他条件都相同;如果国家或地区间存在着偏好、技术和制度等方面的差异,又假定要素自由流动时,就是条件β收敛。[3-4]

(一)基于σ检验的我国地区收入差距的统计描述

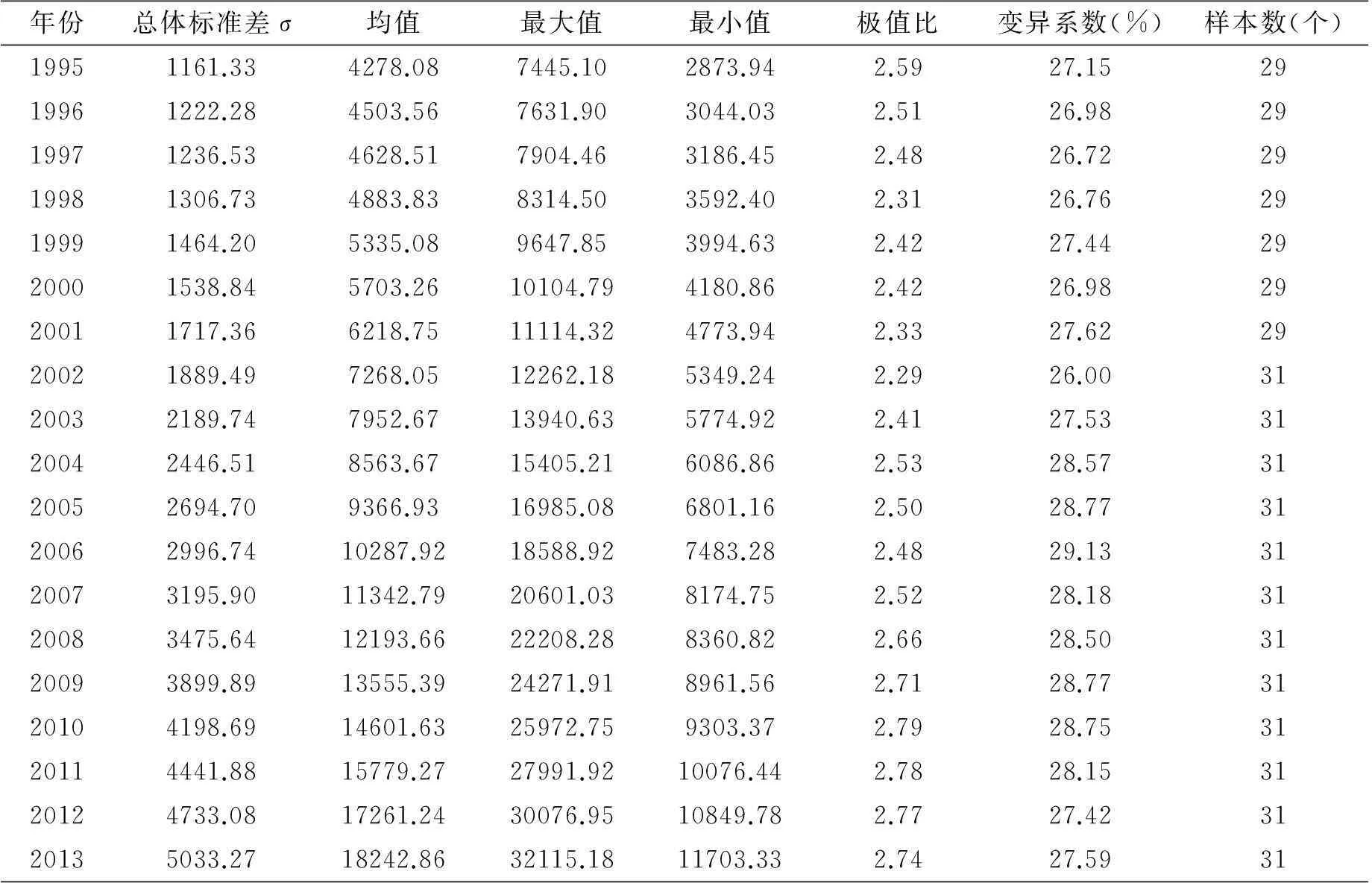

为了反映征税前我国地区间收入差距的变动,根据Barro和Sala-I-Martin对σ检验的定义,选择我国31个省(市)的人均总收入数据,为使得各年度的收入数据具有可比性,需要剔除通货膨胀因素,因此以1995年为基期将各地的居民消费价格指数设为100,计算报告期为1996-2013年的价格指数;个别地区,如西藏,在1995-1997年份里缺失的价格指数数据,作特殊处理,用全国的价格指数替代进行补充调整。在此基础上,将各地的人均总收入数据调整为当年的实际值,再计算得出1995-2013年各年度的收入均值、总体标准差和最大最小值倍数(亦称为“极值比”),见表1。通过σ检验有助于观察我国1995-2013年间各省(市)居民收入的分布状况和变动趋势。

表1 全国各省(市)间的收入差距(单位:元)

资料来源:国家统计局官网“分省年度数据”中的“城镇居民人均总收入”和“居民消费价格指数”两个指标,经笔者计算整理绘制。

注:1995-2001年因人均总收入数据缺失,未包括西藏、重庆,样本个数仅为29个。

分析表1可以明显地看出,我国各省区人均总收入均值从1995年的4 278.08元到2013年的18 242.86元,反映了我国人民生活水平的提高。但从标准差σ的值来看,省际之间的σ值从1995年的1 161.33元增加到2013年的5 033.27元,反映出我国在人民生活质量改善和收入水平提高的过程中出现了比较严重的地区间发展的不平衡,收入差距在不断拉大。

鉴于变异系数是无量纲的散布特征参数,可以消除单位,更为直观地反映一个整体内部的收入差距分布的变异程度,并且能够对两组或多组数据资料的变异程度进行比较。因此,为使得分析地区收入差距的统计指标更具有合理性和有效性,本文在σ检验的基础上选择变异系数作为衡量我国地区收入差距的测度指标,定义变异系数为:

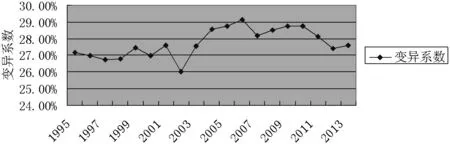

图1 全国各省(市)间的收入差距变动趋势

资料来源:根据表1相关数据计算并绘制。

结合变异系数来看,1995-2013年各省(市)间收入差距的变异系数呈不规则的变动趋势,这表明我国各省(市)间居民收入差距的波动较大。所谓“不规则”是指各期间居民收入差距的平均变异程度各不相同,可以分为以下四个期间来考察:第一期间,1995-1997年间变异系数有略微减小的趋势,表明这个期间各省(市)间居民收入差距缓慢缩小,存在着σ收敛。第二期间,考察1998-2002年间的变异系数,在“扩大—缩小”间隔反复,可以发现这个期间变异程度最大值为2001年的27.62%,变化不是很大。第三期间,从2003年开始至2009年各省(市)间收入差距逐渐拉大,其中2007年地区间居民收入差距的变异系数比2006年稍有降低,之后极值比和变异系数都在不断扩大。这个期间变异程度最大值达到29.13%,极值比最高为2.71。这说明,随着经济的发展和人民生活水平的提高,我国各省(市)之间的人均收入差距也在逐渐拉开距离,即不存在着σ收敛。第四期间,在2010年后变异系数略有下降,但到了2013年变异系数又趋于上升,而此期间的极值比一直都是在2.70以上,高于之前的三个期间。

整体而言,从σ检验、变异系数和极值比这三个统计指标反映出我国省际间收入分配存在着差距,大体呈波动的拉大趋势。应当明确的是,适当的地区收入差距在社会经济发展中是对过去绝对平均主义的反弹,具有一定的合理性,但过大的地区收入差距不符合社会公平原则,如果长期得不到纠正,尤其是作为收入分配调节手段的税收不能有效地纠正这种地区间收入差距扩大的现象,就不利于整个社会的和谐和总体经济的可持续发展。

(二)基于β检验的我国个人所得税对地区收入收敛的影响

关于地区收入差距的定量研究,影响最大的是Barro和Sala-I-Martin,他们从新古典增长理论出发考察了美国各州之间人均收入的收敛状况,在加入一些如教育、财政支出等冲击变量后,各州之间的人均收入差距仍然存在着收敛。[4]Barro和Sala-I-Martin倡导把诸多理论上可能影响地区差距的因素放入一个方程,以观察条件收敛过程中的各种变量效果。条件β收敛的关键之处就在于可加入一些新变量来研究外在冲击对收敛的作用,因此,本文的研究主要是在条件β收敛下加入个人所得税的制度因素作为冲击变量,来探讨我国个人所得税对地区收入收敛的影响。

1.模型设定和描述

本文的模型基于Barro和Sala-I-Martin的收入收敛模型,其基准方程表示为:

(Ⅰ)

其中,i表示某个经济单元,YiT和Yio分别表示报告期和基期的各地区人均收入,β是指人均收入收敛的速度,β值越大,表示收敛的速度越快,ε为随机误差项。在(Ⅰ)方程中代入各地区不同时期人均收入进行回归分析,就可以测算出β收敛系数,β系数为正值时表示各地区的收入差距趋于收敛,为负值时表示发散,这是绝对β收敛。本文涉及29(i=1,2,…,29)个省(市),主要研究地区间的收入差距。

当然,地区人均收入的增长不仅取决于该地区基期的人均收入水平,也受到其他因素的影响。对于这种影响,我们可以设计一些新的变量加入到方程(Ⅰ)式中。当加入这些新变量后,β系数衡量的就是条件收敛,即收敛的速度将同时取决于新变量。各地区由于经济发展水平不同,不同地区甚至不同行业之间个人的相对收入水平也有差异,课以税收能够促进劳动力(L)和资本(K)在地区间的流动。如课征个人所得税,比较富裕的阶层收入来源渠道较为多样化,有工资薪金、劳务报酬、资本利得、转让房地产所得等,在人均收入水平较高的地区获得的所得额相对较多,那么征收个人所得税有效的话,应该就能缩小地区收入差距。我们引入个人所得税税收变量TAX来考察税收对地区间收入差距的收敛效应。虽然人力资本、技术能力、财产继承等禀赋都会在一定程度上影响地区间收入差距,但这些变量统计上难以测算,故此处在引入冲击变量时暂不作考虑。于是,新方程可以由下式给出:

(Ⅱ)

其中:

α、β和φ——待估参数;

logYio——自变量1,以对数形式表示的基期人均收入水平;

TAX——自变量2,表示个人所得税税收负担率。

本文的研究思路是先测算方程(Ⅰ)式中的收敛系数,加入个人所得税的冲击变量后测算方程(Ⅱ)式的β系数变动情况,从而比较加入税收因素前后,地区间收入差距的变化,考察个人所得税是否达到缩小各省(市)收入差距的效果。

2.变量选择和数据来源

按照前述,本文的研究主要在于考察个人所得税对地区收入收敛的影响。取29个地区的样本空间。考虑到1994年税制改革因素,为保证政策实施效果的一致性,我们的数据从1995年开始,观察期为1995-2012年,即我们选择的收入变量是各省(市)城镇居民的人均总收入,④税收变量采用个人所得税的税收负担率TAX。⑤TAX是由1995-2012年各地区各年城镇居民个人所得税额相对于1994年该地区GDP的比例得出。

表2 1995-2013年各年度GDP减缩指数

资料来源:国家统计局官网,“国家数据”中的“国内生产总值”和“国内生产总值指数”两个指标,经笔者整理计算得出。

3.NLS估计结果分析

对全国范围各省(市)的人均收入就方程(Ⅰ)式和(Ⅱ)式分别进行回归分析,比较回归结果值的变化情况,从而可以考察个人所得税对各省(市)之间收入差距的收敛效应。这里我们选取了29个地区的样本,以全国范围内各省(市)的人均收入作为考察对象,测算和估计收敛系数见表3。

表3 1995-2012年我国税收的收入收敛方程NLS估计

注:*和**分别表示在10%和1%水平上显著。

从表3的统计结果显示,我们具体分析如下:

不考虑税收因素的情况下,用收敛模型研究我国各省(市)之间居民收入差距的趋势,根据NLS估计结果,收敛系数β为正值,并且统计在10%的水平上显著,这说明我国各省(市)之间居民收入差距存在收敛,换言之,我国1995-2012年各省(市)之间居民收入差距正以平均每年1.4326%的速度缩小。

方程(Ⅱ)估计了个人所得税对各省(市)之间收入差距的收敛效应。税收因素的系数为正值且统计在1%的水平上显著,说明个人所得税与各省(市)之间收入差距是正相关关系,与理论上一致,即个人所得税是具有收入分配效应的税种。估计的收敛系数β为正值0.034064,比方程(Ⅰ)中的β值高出1.97个百分点,说明个人所得税对各省(市)之间的居民收入差距起到了一定的收敛效应。

三、结论与政策建议

(一)结论

本文利用现有的数据,通过计量分析检验了我国个人所得税对地区间收入差距的收敛效应,得出了两个基本结论:

第一,个人所得税是影响地区收入差距的重要因素,对调节地区收入差距的总体作用是积极的。从全国各省(市)的数据分析来看,个人所得税收与地区间收入分配差距有着正相关关系,这可以从税收变量的正系数(见表3)反映得出。

第二,我国个人所得税在调节地区间收入差距上起到了一定的作用,这可以从收入差距的收敛系数值β(见表3)反映出来。值得注意的是,税前税后β系数值的变化幅度较小,这说明了1995-2012年我国个人所得税对地区收入收敛的影响较弱。当然,这个结论仍然需要客观地分析和对待,鉴于数据的有限和我国的税收实践,理论模型没有考虑到地区间收入分配差距中的财富分配、隐性收入以及个体的禀赋等因素,因此有可能夸大了个人所得税对地区间收入差距的调节效果。

虽然我们在数据选取、数据处理与理论模型之间的适应性可能有些差距,同时考察税收的地区收入分配效应不可避免地要受到制度、历史等因素的影响,这些因素都无法在我们的理论模型中体现,就会使得评价个人所得税对缩小地区收入差距的效果呈现出复杂性,但是客观地说,上述两个结论对于我国构建和谐社会、公平收入分配的税制改革还是有一定的政策含义的。

(二)政策建议

鉴于上述结论,本文提出要充分、切实有效地发挥个人所得税对地区收入差距的调节作用。我国当前的税制结构仍然是以流转税为主体,所得税所占比重非常低。据财政部公布的《2013年全国公共财政收入决算表》的相关数据统计,2013年作为我国第一大税的增值税占所有税收收入的比重为26%,个人所得税所占比重仅为5.9%。而发达国家多是以所得税为主体税种,如美国的个人所得税2000-2012年占总税收收入的比重平均为49.99%,[5]因此,要适当提高我国个人所得税在整个税制体系中的份额,同时着眼于缩小地区收入差距的目标,具体建议如下:

一是在应税项目中尽可能多地实行累进税率。我国的个人所得税包括十一类应税项目,有七类采用的是比例税率,而股息红利收入、财产转让收入、财产租赁收入主要流向高收入群体,[6]这就削弱了个人所得税调节收入差距的力度。譬如,不少富裕地区的经济发展水平高,相应地推动了当地的房价上涨,使得房产所有者在转让房产时由此获得了较高收入。而按照我国当前的个人所得税征管规定,转让房产所得仅按20%征收比例税率,无法很好地体现公平。又如,我国当前对利息收入是暂免征收个人所得税,富裕地区的人均收入水平高,银行储蓄存款规模的基数水平高,利息收入颇为丰厚,这也进一步拉大了收入差距。而有学者实证研究结果体现,对利息收入课征个人所得税,具有较强的收入再分配效应。[7]为了强化个人所得税的收入分配效应,要对这七类别的所得酌情、适时课征累进税率。值得注意的是,在考虑个人所得税应税项目的累进问题时,还必须关注不同地区的累进性,亦即累进税率的水平要与各地区的经济发展水平、人均总收入水平、价格指数等因素相挂钩,因地制宜地课征,才能真正实现个人所得税在缩小地区间收入差距的作用。

二是在我国当前的个人所得税制中引入“税收抵免”的税制要素,即在应纳税额中直接扣除税收抵免额度。税收抵免的具体额度可参照各地区的经济发展水平、通货膨胀水平和人均收入水平等指标因地制宜地设计。基本原则是经济发展水平和人均收入水平较高的地区,税收抵免额度可以低些,经济发展水平和人均收入水平较低的地区,税收抵免额度可以高些。同一地区而言,高收入居民不享受税收抵免额度,中低收入居民享受税收抵免额度。此外,还要考虑到通货膨胀的因素,税收抵免额度不是固定不变的,在当年物价水平与上一年同比上涨超过一定幅度时,可适当调高税收抵免额度。

三是税务机关在监控个人的财产和收入方面要达到有效且充分的目标。我国公民的主动纳税、自行申报的意识较为薄弱,逃税、避税、偷税的现象仍然大量存在,这在一定程度上降低了个人所得税的调节作用。此外,在我国的收入分配领域中,除了工资、薪金等规范性收入外,还有大量的实物交易、现金交易等灰色收入,这些都游离在个人所得税的征管之外。因此,要完善财产登记制度、推进银行卡和支票结算制度等,以监控个人所得税的征收。

四是适时转变个人所得税的税制模式。根据上文Atkinson和Stiglitz的模型分析,综合所得税制模式更有利于发挥个人所得税的再分配效应。因此,我国应当循序渐进地转变当前分类的个人所得税制模式为混合的税制模式,如可考虑将工资薪金所得、经营所得、劳务报酬所得、财产租赁所得等经常性收入类别先合并采用综合课征,财产转让所得、偶然所得等其他非经常性收入类别仍然采用分类课征,在征管能力和技术提高、纳税意识增强等条件成熟时,再逐步过渡到综合所得税制。

注释:

①数据是根据国家统计局官网“分省年度数据”中的“人均总收入”指标的相关数据统计计算得出。考虑到我国城乡分割的实际国情,同时大多数的统计资料都是以城乡划分,这里的人均收入只指城镇居民不包括农村居民(下文同)。2013年人均年收入最高的5省(市)为:上海(48 879.3元)、北京(45 273.8元)、浙江(41 241元)、广东(36 503.9元)和天津(35 655.5元),平均人均收入水平为41 510.7元;人均年收入最低的5省(市)为:甘肃(20 149元)、黑龙江(21 149.2元)、贵州(21 413元)、青海(22 131元)和西藏(22 560.7元),平均人均收入水平为21 631.8元。

②资料来源于联合国开发计划署和中国社会科学院共同撰写的《2013中国人类发展报告》第2章,第31页。

③如人力资本、天赋能力、财产等,Atkinson和Stiglitz定义为“机会集”(opportunity set)。

④这里采用人均收入,未剔除税收因素,可以较好地反映出基准模型未加入税收变量前,收入差距的收敛情况。由于人均收入包含了未扣除的税收部分,这样,在下文计量模型检验中,加入税收变量后,就可以更好地反映出税收因素对收入差距的收敛作用。

⑤在数据选择上,为消除各地区的产量水平、人口规模不相等的影响,通常采用税收的相对指标:税收负担率。

[参考文献]

[1]杨小秋.基于索洛模型的中国经济增长动力影响因素分析[J].经济论坛,2014,(1).

[2]李忠.我国税收负担对经济增长的影响研究[D].西南大学,2012.

[3]B.Anthony Atkinson,Joseph E.Stiglitz.蔡江南,等.公共经济学[M].上海:上海人民出版社,1994.

[4]Robert J. Barro,Xavier Sala-i-Martin. Economic Growth and Convergence Across the United States[R].NBER Working Paper No.3419,1990.

[5]冉美丽.演进视角下中美个人所得税收入分配效应比较[J].河北经贸大学学报,2014,(1).

[6]杨玉萍.我国个人所得税的收入再分配效果分析——基于收入构成的视角[J].深圳大学学报(人文社会科学版),2014,(2).

[7]何辉,尹音频,张清.利息税的收入再分配效应研究——基于2000-2007年中国城镇居民调查数据[J].科研管理,2011,(5).

责任编辑:谷晓红

An Empirical Study of the Influence of the Regional Income

Convergence From Personal Income Tax in China

LING Jing

(Jimei University,Xiamen 361021,China)

Abstract:The income gap due to region differences makes a worse inequality of income distribution,which also has negative influence on efficient resource distribution and social stability. Theoretically,the individual income tax plays an important role in balancing the income gap. This empirical study,taking the samples from 29 provinces from 1995 to 2012,makes a correlation computation of the individual income tax and regional income gap with the convergence modal (Neoclassical Growth Theory). The result shows that the individual income tax contributes,at certain degree,to narrow the gap.

Key words:the income gap due to region differences;the individual income tax;the effect of income distribution