基于因子分析法的资源性产品上市公司经营绩效分析

基于因子分析法的资源性产品上市公司经营绩效分析

祁小伟,池 静

(内蒙古财经大学金融学院,内蒙古呼和浩特010070)

[摘要]煤炭和石油产业对我国经济发展有重要的推动作用,煤炭与石油上市公司经营绩效对我国资源性产品上市公司有举足轻重的影响。本文运用SPSS分析软件,通过因子分析法,从煤炭和石油两个行业对2012年我国28家上市公司进行经营绩效分析,提取了反映资源性产品上市公司盈利能力、偿还能力、成长能力和运营能力4个公共因子,并对上市公司综合经营绩效得分进行分析评价,提出进一步提高上市公司综合效益的一般方法。

[关键词]因子分析;资源性产品;经营绩效

[收稿日期]2014-06-26

[基金项目]2013年国家社科

[作者简介]祁小伟(1963-),女,内蒙古赤峰人,内蒙古财经大学金融学院教授,博士,主要从事民族经济理论、证券投资研究.

[中图分类号]F272.3

一、引言

在我国,煤炭与石油是重要的燃料动力、化工原料和民用能源,煤炭的合理开采以及高效加工为我国经济发展与社会进步提供了重要资源。目前,我国煤炭行业上市公司达到42家,石油类上市公司达12家。企业之间的经营效益与综合竞争力等方面存在很大的差异,各企业的现实状况与存在的问题表现不同,因此准确评价某个企业在整个煤炭或石油行业中的地位,并正确衡量企业的投入产出是否具有效率是我们关注的焦点。本文运用因子分析法对我国煤炭和石油行业上市公司进行经营绩效评分,从客观上分析煤炭与石油上市公司现实状况以及存在的问题,为提高上市公司经营绩效提供建议。

国外在企业经营绩效评价方面有较全面的研究。1903年,美国杜邦公司的财务主管Brown以投资报酬率为基础,建立了至今仍被广泛使用的“杜邦系统图”,为企业改善经营绩效提供依据。Robert S. Kaplan和David P.Norton(1992)总结了平衡计分卡系统,将那些对企业有重要影响又难以量化的因素涵盖在其中,实现对企业绩效综合全面的评价。Torkamani et al.(2012)构建了包括财务指标和非财务指标的绩效评价模型。

当前国内研究基本与国际研究同步化。李灿(2010)在分析现有企业绩效评价缺陷的基础上,构建了一个基于共生理论的企业绩效评价模型。张宝友,张坤(2010)利用数据包络法对我国19家矿产资源上市公司的管理绩效进行评价分析,发现企业绩效同规模成正比,与企业获利能力成反比。国内学者对煤炭和石油行业经营绩效的评价主要有:田野、马斌(2009)在对煤炭企业绩效评价研究现状分析的基础上,构建了煤炭企业绩效评价的模糊神经网络模型。彭英柯、张文(2010)利用DEA模型,探讨金融危机前后17家上市公司经营绩效的变化,并通过变化原因为企业决策提供理论依据。

二、我国资源性产品上市公司经营绩效指标体系的建立

(一)因子分析法及样本数据

1.因子分析法

因子分析法就是通过构造几个不可观测的因子变量,从而去描述众多指标变量之间相关关系的统计方法。因子分析的思想可以用数学模型表示。假设原始变量有p个,分别用X1,X2,X3,…,Xp表示,其中(i=1,2,…p)是均值为零、标准差为1的标准化变量,F1,F2,F3,…,Fm分别表示m个因子变量,m应小于P,于是有

X1=a11F1+a12F2+…+a1mFm+a1ε1

X2=a21F2+a22F2+…+a2mFm+a2ε2

…

Xp=ap1F1+ap2F2+…+apmFm+apεp

用矩阵形式表示为:

X=AF+aε

其中,F为因子变量或公共因子,A为因子荷载矩阵,a为因子载荷,ε为特殊因子。

2.样本数据的选取及指标体系的设计

本文选取了2012年28家资源性产品上市公司,利用SPSS统计软件进行经营绩效的研究。其中煤炭行业上市公司有17家,石油行业上市公司11家。

对我国资源性产品上市公司的经营绩效进行评价时,本文在以上研究文献的基础上从企业的盈利能力、偿还能力、成长能力和资产营运能力绩效评价四个维度出发,对上述指标体系的设计主要考虑到以下几个方面:

盈利能力指标设计:本文从投资者获利能力的角度主要选择了每股收益、主营业务利润率、净资产收益率和总资产利润率这四个指标。每股收益评价股票是否具有投资价值的重要指标,是资源性产品上市公司获利能力强弱的一个重要表现。净资产收益率同时也是衡量企业管理水平和投资效益状况的指标。总资产利润率既是衡量企业利用债权人和所有者权益总额所取得盈利的重要指标,也是反映企业资产综合利用效果的指标。主营业务利润率反映了企业主营业务的获利能力,是评价企业经营效益的主要指标。

成长能力指标设计:企业的成长能力是企业价值的核心内容,也是对企业未来盈利能力的反映。在近几年研究中,主营收入增长率、总资产增长率是最具有代表性的、最能反映上市公司经营绩效的指标。主营业务收入增长率这个指标也可作为以后公司发展方向的参考。总资产增长率最能直接反映出企业发展的势头和发展的规模实力,关于公司成长能力研究中也一直使用这项指标。除此之外,本文认为对上市公司的成长能力做出评价时可以将每股公积金引入在内,每股公积金是公司的“最后储备”,暗示了公司的转配股能力,它既是公司未来扩张的物质基础,也可以是股东未来转赠红股的希望之所在。

偿债能力指标设计:偿债能力与企业整体经营绩效密切相关,并且与企业盈利能力和成长能力也有着相关关系,因此本文选择偿债能力指标进行经营绩效的评价。在指标评价中,本文选择流动比率、速动比率指标进行评价。流动比率和速动比率可以帮助债权人判断企业是否有能力立即偿还到期债务,流动比率与速动比率相结合使用,可以充分反映能源企业上市公司短期偿债能力。

运营能力指标设计:本文选取了应收账款周转率、存货周转率和总资产周转率指标进行评价。应收账款周转率反映公司从取得应收账款的权利到收回款项转换为现金所需要时间的长度。对企业存货周转率分析可测得一定时期内企业存货资产的周转速度,是衡量企业购产销的一种尺度。总资产周转率是考察企业资产运营效率的一项重要指标,体现了企业经营期间全部资产从投入到产出的流转速度,反映了企业全部资产的管理质量和利用效率,体现了企业运营能力。

表1

资源性产品上市公司指标体系

三、基于因子分析的我国资源性产品上市公司的经营绩效评价

(一)因子分析步骤

1.根据研究问题选择原始变量。

2.对原始变量进行去纲量化处理,检验其是否适用于因子分析。

3.求解初始公因子及因子载荷矩阵。

4.对提取后的公因子变量进行命名,根据旋转后因子载荷矩阵公共负载系数,进行经济性的命名。

5.根据因子得分函数求解主因子得分。

6.计算综合得分。

(二)原始指标的标准化和适用性检验

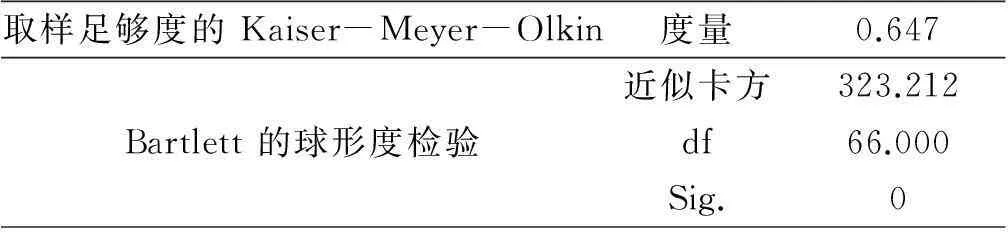

本文采用了巴特利特球形和KMO两种检验法,来验证所取数据是否适合做因子分析。巴特利特球度检验的统计量根据相关系数矩阵行列式计算得到。如果统计量值比较大,表明适合做因子分析;相反,若统计值较小,表明不适合做因子分析。KMO统计量是用于比较变量间简单相关系数和偏相关系数的一个指标,若它在0.5-1.0之间,表示适合;小于0.5表示不适合。

表2

KMO和Bartlett的检验

从表2中可以看出,巴特利特球度的球形检验近似卡方为323.212,指标值很大,KMO度量值为0.647,这说明巴特利特球形检验和KMO检验选取的数据都适用于因子分析方法。

(三)主成分分析法提取公因子

表3

解释的总方差

在提取主成分时,我们采用因子累计方差贡献率的方法。在表3中,第二部分描述的是提取后的因子对总方差的解释情况,提取了4个主因子,4个主因子的方差累计贡献率达到了88.173%,即这4个因子反映了总体信息的88.173%,满足方差累计贡献率达到80%以上的要求,反映了原变量的绝大部分信息,丢失信息较少,解释效果好。

(四)公因子命名和根据因子得分函数求解因子得分

表4

旋转成分矩阵

表4为旋转后的成分矩阵,可以用已经提取的4个公因子来表示每个指标变量。

X1=0.901F1-0.129F2+0.081F3-0.202F4

X2=0.948F1+0.172F2-0.022F3-0.012F4

X3=0.608F1-0.759F2+0.069F3-0.653F4

X4=0.949F1-0.037F2+0.046F3-0.052F4

X5=-0.030F1+0.971F2-0.071F3+0.137F4

X6=0.030F1+0.978F2-0.019F3+0.062F4

X7=0.013F1-0.072F2+0.953F3+0.216F4

X8=0.025F1-0.089F2+0.937F3+0.133F4

X9=-0.038F1+0.412F2-0.138F3+0.753F4

X10=0.135F1+0.392F2+0.529F3+0.613F4

X11=-0.129F1+0.199F2+0.088F3+0.903F4

X12=0.058F1-0.099F2+0.778F3-0.433F4

旋转后的因子载荷矩阵可以很好地解释主因子的经济含义。从旋转后的因子载荷矩阵可看出,第一个公因子F1对每股收益(X1)、总资产利润率(X2)、主营业务利润率(X3)、净资产收益率(X4)这四项指标有着较大的载荷,最低载荷为0.608,所以它可以充分地反映这四项指标所包含的信息,反映了公司的盈利能力。第二个公因子F2对流动比率(X5)、速动比率(X6)有较大的载荷,其因子荷载分别为0.971、0.978,这三项财务指标对企业偿债能力的解释性较强,是公司偿债能力的体现。第三个公因子F3对主营收入增长率(X7)、总资产增长率(X8)、每股公积金(X12)有较大的载荷,其对应的载荷值均在0.778以上,主要反映了公司的成长能力。第四个公因子F4对应收账款周转率(X9)、存货周转率(X10)、总资产周转率(X11)这两项指标有着较大的荷载,分别为0.753、0.613和0.903,因此,可以将这三项指标认为是公司营运能力的反应。

根据上表成分矩阵,可以得出因子得分函数关系式。因子得分的计算过程是把已经命名的4个主因子,表示成12个原始变量标准值与因子得分系数的线性组合。

F1=0.189X1+0.119X2+0.202X3+0.159X4-0.174X5-0.153X6+0.013X7+0.029X8-0.185X9-0.111X10-0.179X11+0.144X12

F2=0.163X1+0.220X2+0.070X3+0.195X4+0.154X5+0.171X6+0.191X7+0.180X8+0.127X9+0.247X10+0.101X11+0.106X12

F3=0.114X1+0.187X2+0.104X3+0.138X4+0.157X5+0.157X6-0.293X7-0.285X8+0.126X9-0.104X10-0.066X11-0.204X12

F4=-0.153X1-0.187X2+0.274X3-0.239X4+0.341X5+0.393X6+0.025X7+0.070X8+0.032X9-0.175X10-0.496X11+0.424X12

表5

成份得分系数矩阵

根据上表成分矩阵,可以得出因子得分函数关系式。因子得分的计算过程是把已经命名的4个主因子,表示成12个原始变量标准值与因子得分系数的线性组合。

(五)资源性产品上市公司主因子得分与综合绩效得分

我们先从单个因子得分进行排名,最后综合4个主因子的得分,由此可以对我国资源性上市公司经营绩效做一个更为全面的、综合的分析,其求解过程为根据上文回归法计算的因子得分,对照相应的贡献比重进行加权求和。

表6

2012年我国资源性产品上市公司主因子得分排名

表6(续)

表6为2012年各资源性产品上市公司主因子盈利能力(F1)、偿还能力(F2)、成长能力(F3)、营运能力(F4)与综合能力得分。

表7

2012年我国资源性产品上市公司

四、结论

本文通过对所选样本进行因子分析,结合主因子得分与综合得分,可以得出以下结论:

(一)从综合绩效方面,资源性产品上市公司整体经营状况良好

从综合绩效得分来看,在所选取的资源性产品上市公司中,一共有27家上市公司综合得分大于0,说明我国资源性产品上市公司综合经营绩效良好。在排名前14家上市公司中,煤炭行业上市公司有9家,石油行业上市公司有5家,分别占到样本总量的45.5%和52.9%,说明煤炭与石油上市公司在综合经营绩效上实力相当。

但是大多数资源性产品上市公司只是在某一方面或者几个方面具有竞争优势,整体上来说发展不够均衡,如排名第一和第二的岳阳兴长与兰花科创,这两家公司在偿还能力、成长能力、营运能力方面得分高,排名靠前,但是在盈利能力方面拍名靠后,且得分均为负数,这势必会影响到上市公司未来的可持续平衡发展,因此,建议资源性产品上市公司应注意提高各单项能力,这样才能提高整体绩效。

(二)从单个因子得分方面

1.资源性产品上市公司偿债能力与运营能力表现良好

在选择的28家资源性产品上市公司中,偿还因子全部大于1,除排名后三位的开滦股份、安泰集团、山西焦化偿还因子小于10,其余上市公司全部大于10,说明在我们选择的资源性产品上市公司样本中,公司偿债能力较好。在运营能力方面,有25家企业营运因子得分大于0,其中煤炭行业上市公司除阳泉煤业外营运能力全部大于0,石油行业中,除延长化建和中国石油外,其营运能力全部大于0,煤炭行业较石油行业有更强的营运能力。

2.资源性产品上市公司盈利能力表现一般

在28家样本企业中,有12家上市公司的绩效得分大于0,其余16家上市公司经营绩效小于0,说明我国资源性产品上市公司的经营绩效表现一般。11家石油企业上市公司中,有9家经营绩效小于0,我国石油行业上市公司整体盈利能力较差。因此建议资源性产品上市公司要一方面加大研发投入力度,组建技术联盟创新,提高技术创新能力,促进产业结构优化升级。另一方面上市公司要积极抢占清洁能源这一新的市场,着力开发潜在市场,扩大市场份额。

3.资源性产品上市公司成长能力有待提高

从表7可以看出,在2012年28家资源性产品上市公司的单个因子得分排名中,成长性因子得分大于1的资源性产品上市公司有18家,表明这18家上市公司成长能力较好,还有10家上市公司排名很不理想。一方面这与成长性因子只是表明企业未来的成长能力,而不可能马上转化为企业当期绩效有关。另一方面,大多数资源性产品上市公司缺乏战略性的长期规划,盲目扩张导致生产过剩,导致销售时的恶性竞争。因此建议资源性产品上市公司合理规划生产,有序参与市场竞争,提高企业成长能力。

[参考文献]

[1]郭志芬.中国煤炭行业上市公司治理结构与经营绩效关系研究[D].中国石油大学,2011.

[2]李灿.论企业绩效评价系统优化——基于共生理论的思考[J].中南财经政法大学学报,2010,(6).

[3]孙立成,周德群,梅强.石油行业上市公司财务绩效综合评价研究[J].技术经济与管理研究,2012,(7):3-6.

[4]张宝友,张坤.基于DEA的我国矿产资源类企业绩效研究[J].工业技术经济,2010,(3).

[5]彭英柯,张文.我国煤炭企业上市公司经营绩效分析[J].经济数学,2010,(1):79-80.

[6]王大飞,曹佳.基于因子分析法的上市公司经营业绩评价模型[J].经济论坛,2010,(6).

[7]殷晓臣,贾宪威,祝佳梅.“四川泡菜”龙头企业绩效评价的实证分析——以眉山市永一食品有限公司为例[J].四川农业大学学报,2012,(1).

[8]吴宏,冯吉祥.石油行业海外并购对企业绩效的影响——基于中石油、中石化和中海油的实证研究[J].国际贸易管理,2012,(12).

[责任编辑:张晓娟]

Analysis on the Management Performance of Resources Products Listed Companies

based on Factors Analysis

QI Xiao-wei, CHI Jing

(School of finance,Inner Mongolia University of Finance and Economics, Hohhot 010070,China)

Abstract:Coal and oil industry has an important role to the economic development in our country, Coal and oil listed companies has important influence on resource products listed companies in our country. This paper, through the factor analysis method, use SPSS analysis software, perspective from coal and oil industry in 2012,to analyze 28 business performance of listed companies in our country.Then extract four common factor that reflect resource products listed company’s profitability, solvency, growth ability and operation ability ,and analyze the comprehensive operating performance of listed companies score evaluation, at the same time,we put forward some method to improve the comprehensive benefit of listed company.

Key words:factor analysis; resources products; management performance