上证大宗商品ETF 系统性风险影响因素与影响路径分析—结构方程模型在中国资本市场的运用

■ 朱才斌 李增欣(、北京物资学院 北京 049、天津金城银行 天津 300050)

引言

2000年以来海外的商品价格指数基金快速发展,我国也于2010年11月成立首只上证大宗商品股票指数基金,受到投资者追捧。然而资本市场的系统性风险导致的大宗商品价格波动频繁,幅度巨大,令投资者难以预测,又不能通过投资组合等手段加以规避。如何界定上证大宗商品ETF 的系统性风险来源和风险之间的传导路径,成为中国证券市场监管者与投资者期盼解决的一个棘手问题。本研究利用结构方程理论,建立风险评价模型,为上证大宗商品ETF系统性风险测评、预警和控制提供有意义的参考和建议。

国内外研究现状

资本市场系统性风险通常指的是金融风险从一个机构传递至多家机构,从一个市场蔓延到多个市场,从而使得整个金融体系变得极为脆弱的全局性风险,具有突发性、传染性和外部性等。一旦发生,将导致金融体系功能难以发挥,容易引发金融危机,还将冲击实体经济。国内外学者从资本市场系统性风险的识别方法以及影响因素等多方面进行了研究。

(一)资本市场系统性风险识别方法综述

20世纪末,学术界就验证了系统性风险的存在,例如班尼特(Bennett)和凯莱赫(Kelleher)(1998)以日交易数据证明了英国、日本、德国和美国的股市价格波动的相关性,证明了在1987年10 月全球股市危机之前,这些市场之间的相关系数变得越来越高。而随后格丽凯(Glick)和罗斯(Ross)(1999)采用复杂的概率模型对全球金融市场的危机传染效应进行了实证分析,表明系统性风险是一个全球现象(范小云,2007)。2008年美国次贷危机以来,一些国际组织一直在对系统性风险分析及预警方法进行探索,其中一些方法基于如下假设:通过分析金融机构的相关性系数作为识别系统性风险程度的替代指标。

国内学者龚明华等(2010)研究了资本市场系统性风险的识别方法,他指出系统性风险发生的市场源泉根植于微观风险承担行为所产生的“外部效应”,通过系统内的各个因素之间错综复杂的联系而具有快速传递的危险特征。雷利华、黄宗远(2010)利用资产定价模型研究了影响投资环境的因素复杂多变,仅仅依靠β系数既不知风险的影响因素,也不知风险的传导路径。

(二)资本市场系统性风险影响因素研究综述

我国学者对引起资本市场及大宗商品价格变化的系统性风险因素分析如下:

同业拆借市场实际利率。高丽(2010)通过结构向量自回归SVAR模型对影响中国同业拆借市场实际利率变动的几个因素进行实证分析,发现通货膨胀率CPR和实际狭义货币供给量RM1的变动对实际拆借利率产生负向作用,人民币汇率FER和美国联邦基金利率FFR的变动则对其产生正向作用。

CPI。萧松华、伍旭(2009)研究表明PPI引导了CPI变动,其原因是生产资料价格指数、生活资料价格指数和原材料、燃料和动力价格指数都引导了CPI 变动。张海波、徐慧(2009)研究表明国内生产总值GDP、货币供应量M2、人均收入INCOME、外汇储备FER 均与居民消费价格指数CPI成正相关关系。常清等(2010)国际商品期货价格指数(CRB)对中国消费者价格指数(CPI)存在价格的传导作用。

人民币价格指数。复旦大学金融研究院姜波克等(2010)开发的复旦人民币汇率指数权重为24 种货币对应的国家或地区对华贸易占中国进口和出口的比重。该篮子货币对应的对华贸易总额,占中国对外贸易总额的85%以上,具有广泛的代表性。

大宗商品价格指数。杨育宏(2009)认为国际大宗商品价格波动与中国物价水平、出口形势、经济增长等指标的变动具有一定程度的一致性。苏明等(2009)在5%的显著性水平上,中长期贷款余额的变动是大宗商品价格变动的原因。罗贤东(2011)通过计算,美元兑人民币名义汇率与大宗商品价格正相关,与黄金价格负相关,与原油交易价格正相关。傅长安等(2009)研究了国际大宗商品价格波动对不同层次的货币需求具有不同的影响,对企事业单位定期存款、居民储蓄存款等具有较强的替代效应,且超过了对狭义货币需求M1的财富效应和交易效应。

(三)综述评价

在资本市场系统性风险的识别上,以往的专家学者以根植于资产回报的相关系数等衡量市场系统性风险方法存在很大的局限性,因为这些方法无法充分反映系统性风险概率分布的“厚尾”情况和传导路径变化,而传导路径的作用正是系统性危机的主要突破点。

而在资本市场及大宗商品价格变化的系统性风险影响因素的探索上,以往的专家学者都从不同的角度找出了各自的风险影响因素,但是他们的分析缺少对这些系统性风险影响因素进行综合分析以及对各影响因素及其影响程度、影响路径的分析。然而这些风险影响因素为本文的研究提供了基础。

图1 ETF-A 模型路径图初步设计示意图

成熟于20世纪80年代的结构方程模型(Structural Equation Modeling,SEM)是用来分析多指标变量之间错综复杂关系结构的多元统计分析方法,综合了路径分析和实证性因子分析。本文引用该方法对上证大宗商品ETF 系统性风险的成因做实证研究,让市场的参与者及其金融市场监管者对市场本身系统性风险来源加深认识,尤其是对系统性风险的传导路径有深入的了解,并在此基础上,建立系统性风险防范体系并完善相应的监管制度和措施。

实证研究

图2 大宗商品ETF 系统性风险影响因子模型ETF-B

表1 修正前后模型的拟合指数比较

(一)结构方程模型的假设与修正

表2 可观测变量因素与被影响程度的相关分析结果

表3 逐步回归的回归系数与显著性系数检验结果表

本文对资本市场与上证大宗商品ETF 的系统性风险的影响因素进行了归纳与综合分析,根据因果逻辑可判断出可观测变量与潜变量之间的影响关系,并进行路径图的初步设计,假设各风险因素之间可能存在图1ETF-A 模型所示的路径关系。所有变量都经标准化处理后,由理论或经验构想的变量间因果关系建立结构方程模型。根据样本数据进行实证分析验证假定的因果模型是否合理,假定变量之间可能的因果关系,如果分析的结果认为模型可以接受,说明样本数据与所做的变量直接的因果关系的假设没有矛盾。如果不接受,则需要对模型进行修正,直到找出最近的路径图和变量直接的因果关系及其共变系数。

图1 中的符号含义:CPI为居民物价指数,PPI为生产者物价指数,FFR 为美国联邦基金利率,FER 为人民币汇率水平,CRB为外汇储备,NER为人民币汇率实际指数,RER为人民币汇率模拟指数,M2为广义货币供应量,M1 为狭义货币需求,GOLD 为黄金价格,CRUDE 为原油价格(本文用北海布伦特油价),W1 为通货膨胀,W2为人民币价格指数,W3为上证大宗商品股票指数,ETF 为上证大宗商品ETF 行情。

本文所采用的数据为2012年1 月到2013年12 月的月度数据。数据主要来源于国家统计局、中国人民银行、上海证券交易所和美联储官网等。本研究采用比较拟合指数(Goodness Fit Index,GFI)作为评价标准,GFI 通过与独立模型相比较来评价拟合程度,即使是对小样本估计模型拟合时也能做得很好。

从模型的拟合参数来看,χ2/d f=3.90,RMSEA=0.0036,说明这个模型基本的拟合了数据,但GFI=0.66,不是很理想,需要进行修正。

由于CRB 即外汇储备是一个外生变量,是出口贸易不断增长的结果,反映中国对外贸易竞争力的状况,与输入性通胀有关,归入因子W1 可以理解。

第一步,模型修正。将CRB 移入因子W1,经过调整后得到模型ETF-B(见图2)。

第二步,模型评价。模型ETF-B进行修正分析后输出的参数估计值对比如表1所示。

模型ETF-B 拟合度得到了优化,是更合适的风险因素结构模型,即本文接受模型ETF-B 为ETF 系统性风险因素结构模型。

第三步,模型启示。在ETF-B中,路径系数最小为0.43,最大为0.99,表明大宗商品ETF系统性风险三个构面之间普遍存在的强相关性,证实了所依据的理论。由此可见,通货膨胀因素、人民币价格指数因素及上证大宗商品股票指数之间的关系应该是相互影响、相互作用的。

(二)上证大宗商品ETF系统性风险因素相关分析与回归分析

表2 是可观测变量因素与被影响程度相关分析的结果。结果表明,在0.01的显著性水平下,十个可控制变量因素对于大宗商品EFT系统性风险都是存在显著影响的。其中北海布伦特油价和广义货币供应量与被影响程度的相关度较高,汇率水平、联邦基金利率和人民币名义有效汇率是负影响。各项具体影响因素与大宗商品ETF被影响程度都在0.05或0.01水平上显著正相关,表明各因素对大宗商品ETF都具有一定程度的影响作用。其中相关系数在前八位的依次是:北海布伦特原油价格,外汇储备,广义货币供应量,人民币汇率水平,国际黄金价格,通货膨胀率,狭义货币需求,美国联邦基金利率。

本部分采用SPSS16.0 中的多元回归分析法,将大宗商品ETF系统性风险的结构影响因素和具体影响因素对被影响程度进行逐步回归。

结果表明,最后一步回归的F=55.740(Sig.=0.000),达到了非常显著的水平。回归系数与显著性系数检验结果如表3所示。

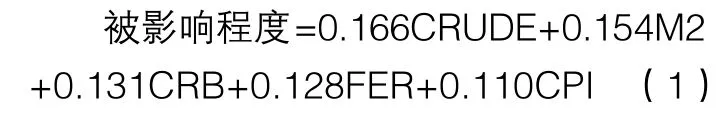

从表3可以看出,在10个具体影响因素中,北海布伦特油价、广义货币供应量、外汇储备、人民币汇率、居民物价指数这五个因素进入了回归方程,有显著作用,其他因素均被剔除掉。根据它们的标准回归系数(Beta 值)的大小,可以得到标准回归方程:

(三)实证结论

根据实证结果,中国资本市场大宗商品ETF系统性风险的主要影响因素是北海布伦特油价、广义货币供应量、外汇储备、人民币汇率、居民物价指数这五个因素。根据它们的系数可知,对应这五个因素每变化一个单位,资本市场大宗商品ETF系统性风险分别产生同方向16.6%、15.4%、13.1%、12.8%、11%的影响。

从经济学上看,北海布伦特油价对资本市场大宗商品ETF 系统性风险的影响是最大的,原油价格上涨必然会导致经济活动的所有方面价格上升。广义货币供应量M2的扩张或收缩,对社会物价的涨跌产生直接的影响。外汇储备的增加必然导致相应本币的发放增加,人民币发放的增加引起的通货膨胀。人民币汇率的涨跌,通过外贸进出口的顺差或逆差的增加,从外汇储备和广义货币供应量M2两个渠道影响大宗商品价格的涨跌。而居民物价指数受广义货币供应量与人民币汇率导致的进出口贸易状况的多重影响,一方面是人民币汇率低估,导致顺差增加,对应的本币发放增加;另一方面广义货币供应量M2增加都能刺激大宗商品价格的上升。

从某一时期看,这五个因素可能不会同方向变动。但是,如果这五个因素同方向大幅变动,带来资本市场大宗商品ETF 系统性风险的激烈上升。自2007年以来,原油价格、广义货币供应量M2 和居民物价指数的快速变化引起了资本市场大宗商品价格的大起大落的,使资本市场大宗商品ETF系统性风险剧增,投资者损失惨重。

政策启示

经济全球化和一体化的发展,金融风险不再局限于一国或某一地区。我国金融系统还没有公认有效的系统性风险识别和评估的模型和方法,究其原因,一是学术界和监管机构没有真正关注并深入研究过系统性风险,相关探索和经验都是基于理论层面的,量化研究极其有限。二是目前金融风险的相关管理技术水平不高,加上未知的风险领域可能大于已有的技术。本研究给出如下启示:

(一)中国政府金融监管机构应当加大预警制度的建设

中国政府监管机构对上市公司、证券市场的监管就是要促进市场效率向更高层次演进,使证券市场价格尽可能反映市场的基本面,从而引导资源的优化配置。如此同时金融市场监管部门保持高度独立性和自主性,鼓励监管机构的相关研究部门以及学界加大对证券市场系统性风险的研究,找出不同时期对证券市场系统性风险的不同影响因素,加大相应的防范措施。

(二)中央政府综合运用多种政策措施协调政策效果

中国政府监管机构可以通过多种政策手段对原油价格、广义货币供应量、外汇储备、人民币汇率、居民物价指数这五个因素进行不同方向的调节,使其不能朝同方向变动。综合政策手段的运用有时可以达到相互抵消的结果,最终减少资本市场的大幅波动,也就减少了资本市场系统性风险。比如原油价格上升,中央政府可以适当控制广义货币供应量的发行,控制居民物价指数不能过快地上涨;适当降低人民币汇率,增大进口,使外汇储备适量减少或降低储备上升速度,抑制通货膨胀的发生,多种政策的协同效果应该是减少大宗商品的价格波动,减少资本市场的系统性风险。

(三)政府监管部门加强对投资者的宣传教育

要广泛开展对大宗商品ETF的宣传教育,提高投资者的风险意识、风险控制及处理能力。通过券商提供ETF基本运行机制和主要操作技巧,对广大投资者进行专业知识的基础教育,帮助投资者逐渐回归理性的投资方式。

(四)ETF 基金体系需要正确方法应对未来系统风险

ETF 基金体系应对金融系统风险,必须加大对影响大宗商品ETF因素的研究与追踪,提前对风险因素做好防范准备。加强基金体系的研发能力是其目前急切的任务,这种研发能力的建立也是与其有效的内部和外部稽核等有效治理结构要求相结合,共同担当防范证券市场系统性风险的需要。

1.范小云.繁荣的背后[M].中国金融出版社,2007

2.龚明华,宋彤.关于系统性风险识别方法的研究[J].国际金融研究,2010(5)

3.雷利华,黄宗远.上证煤炭石油板块系统性风险的实证研究[J].广西财经学院学报,2010,23(1)

4.高丽.基于SVAR 模型的货币市场利率影响因素研究[J].商业研究,2010,7(399)

5.萧松华,伍旭.当前我国通货膨胀的先行指标—基于PPI 引导CPI 变动的研究[J].暨南学报(哲学社会科学版),2009,4(141)

6.张海波,徐慧.我国CPI 波动的影响因素分析[J].统计与决策,2009,19(295)

7 .中国人民银行重庆营管部课题组,杨育宏,胡资骏.国际大宗商品价格运行态势及其与中国经济随动关系探讨[J].金融与经济,2009(7)

8.苏明,陆军.大宗商品价格波动与中国信贷市场运行分析[J].金融论坛,2009,10(166)

9.罗贤东.汇率与大宗商品、黄金和石油价格的关系研究[J].财政研究,2011(1)

10.傅长安,黄朱文,李红刚.金融危机下国际大宗商品价格波动对我国货币政策的影响研究[J].武汉金融,2009(11)

11.Jorion.P.Risk management lessons from Long-Term Capital Management.European Financial Management,2000(6)

12.Lehar.A.Measuring systemic risk:A risk management approach Journal of Banking &Finance(29:10),2005