提升银行组织效能的基石:以客户为导向的组织架构设计

——国有银行省级分行组织架构优化案例

张登印

提升银行组织效能的基石:以客户为导向的组织架构设计

——国有银行省级分行组织架构优化案例

张登印

编者按:本文由北京智鼎管理咨询有限公司提供,系该公司为我刊提供的领导力发展系列文章之一,文章作者为该公司资深咨询师。文章针对国有银行分支机构内设部门过多、职责过细的情况,还客观存在,值得思考借鉴。

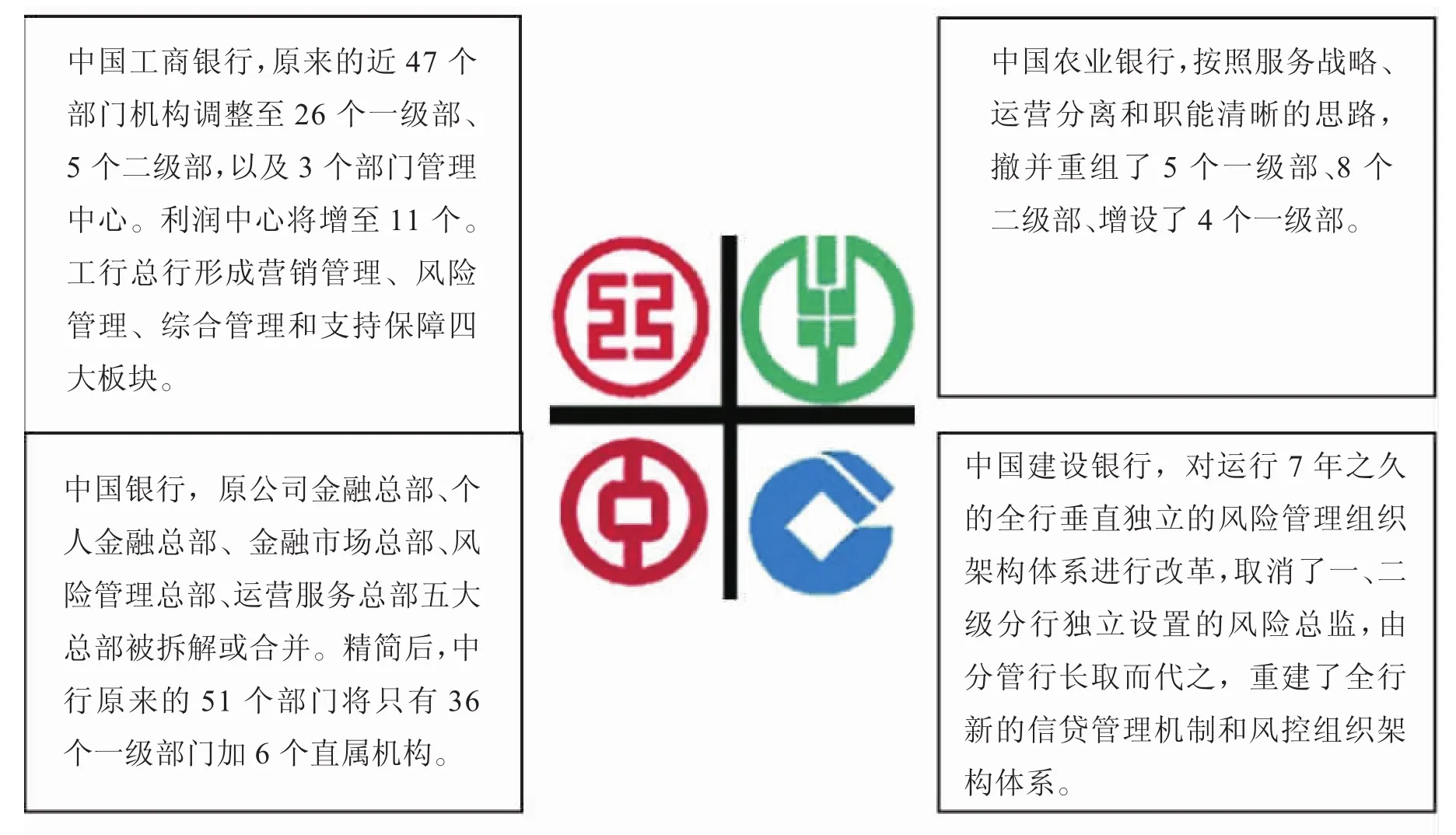

在过去的两年,面对金融市场新的竞争形势的变化,中国银行业纷纷开展组织架构改革,各家银行从总行开始针对组织架构实施大手术。

从这次组织架构调整来看,精简调整总部的职能,使业务重心向一线倾斜,使整个组织能够更加灵活地面向市场和客户,提升各级分行经营的内生动力,是主要的指导思想之一。这也是银行一直倡导的以客户为中心,以市场为导向经营理念的进一步强化。但是,通过在一些一级分行和二级分行进行调研发现,分行的内设机构过于细化,强调上下对口设置部门的积习仍然难改,按照产品设置部门,按照上级部门设置本级部门和岗位的倾向仍然很强烈。

图1 四大国有商业银行组织机构改革

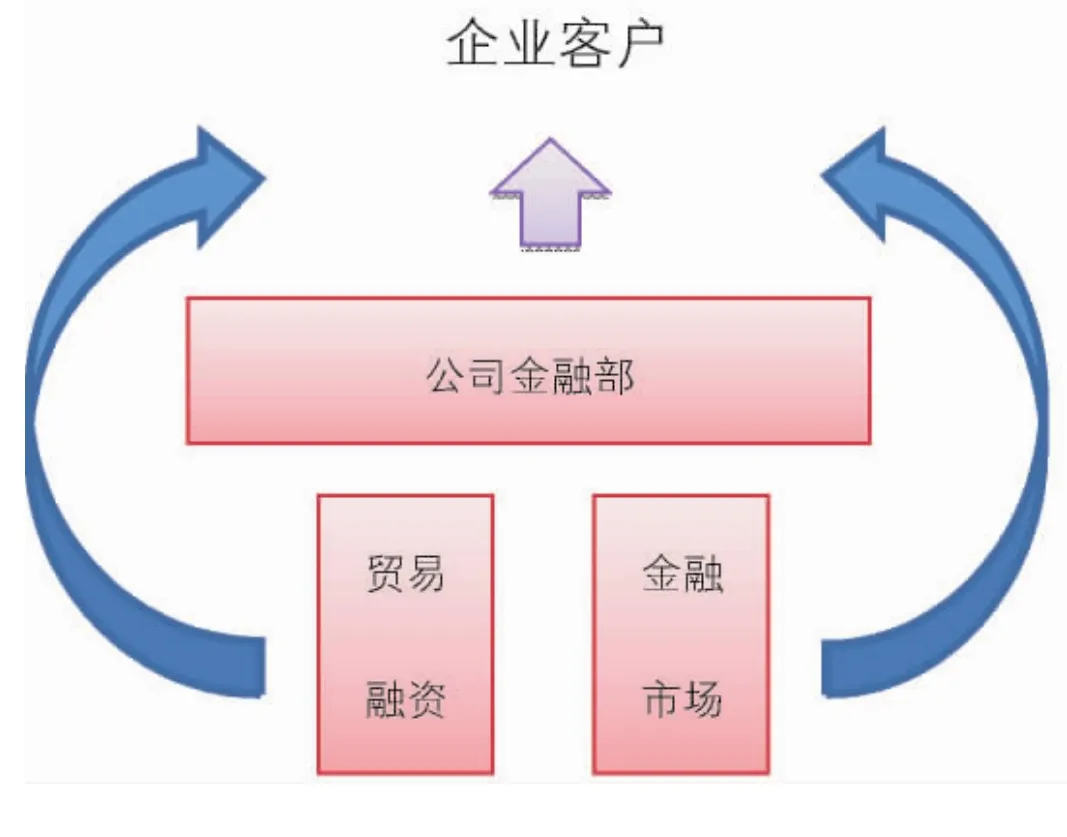

图2 多头接触的客户营销组织架构

拿中国银行来说,中国银行总行机构改革于2014年4月基本完成,要求各一级分行按照总行这次机构改革的指导思想,拿出各一级分行机构改革的落地方案。中国银行某省分行邀请智鼎公司对省行机关各部室和团队的设置进行优化,以适应总行机构改革的方向和当地市场竞争的特点。该省行虽然是总行全辖内机构较为精简的一级分行,但其机构设置仍然存在部门设置过多,职责分工过细的情况。一个内设机构的部门内设有多个团队(团队实际就是小的二级部门),常常一个团队也就是三两个人,有个别的团队只有一个人,各团队之间独立性很强,沟通协调成本很高,也很容易出现忙闲不均的情况。调查发现,尽管其组织结构设置上存在诸多问题,而我们认为最突出的问题还是缺乏以客户为中心和以市场为导向的组织架构设置理念。

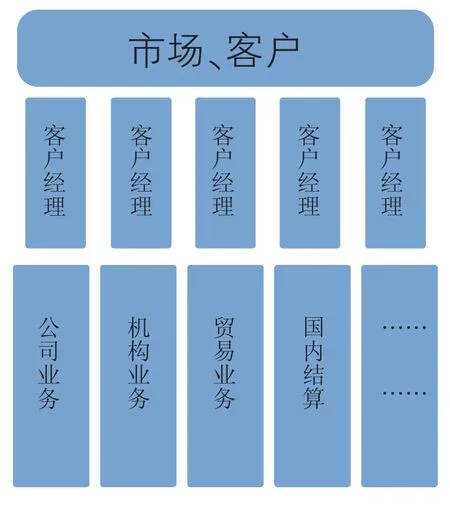

图3 二级分行部门的岗位设置

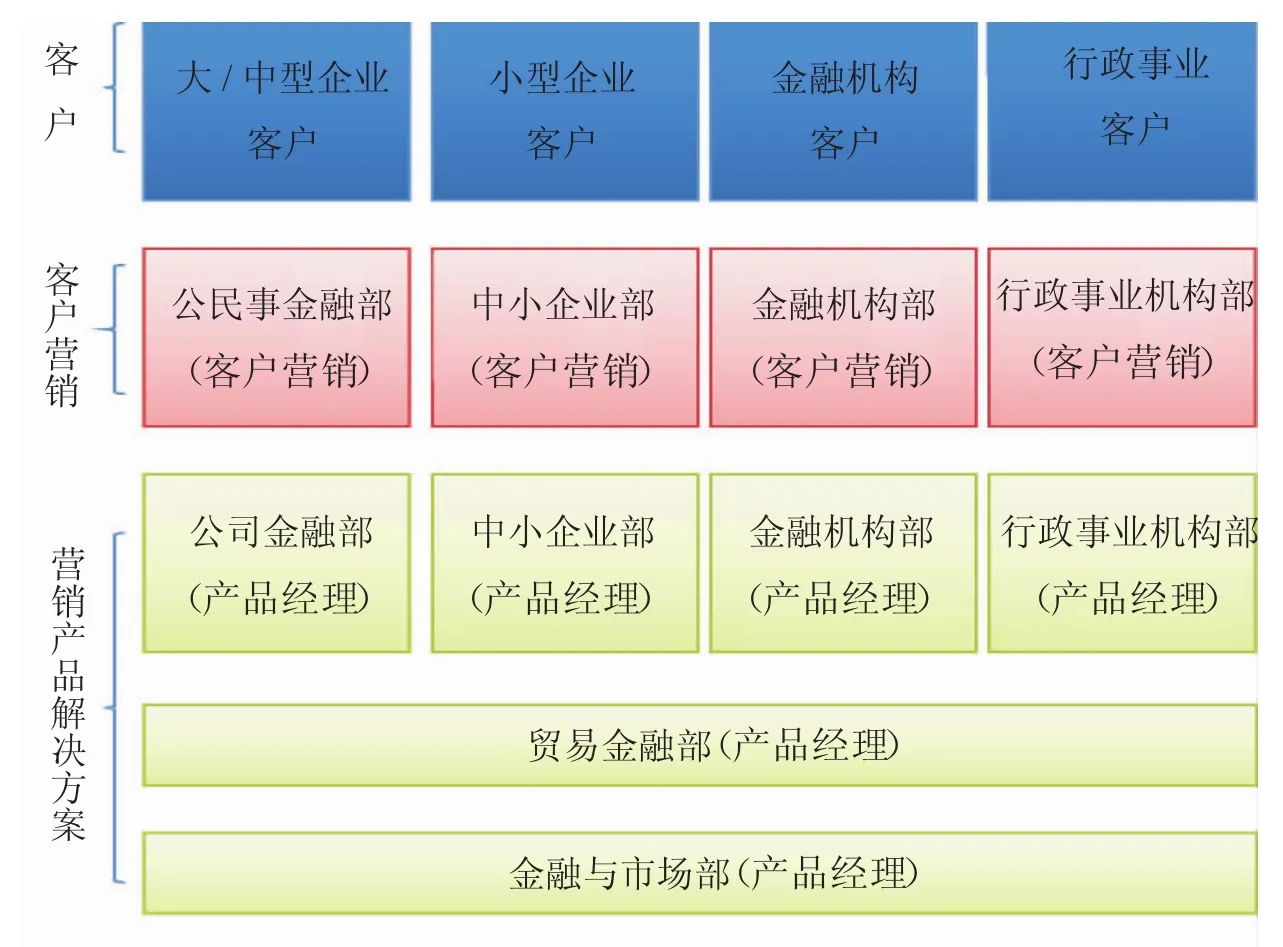

图4 以客户为导向的组织架构设置

如图2所示,拿一级分行内设的公司金融部、贸易融资部和金融市场部来举例,公司金融部负责传统的公司授信、负债等业务,贸易融资部负责国际结算、国际贸易融资等业务,金融市场部负责投行、公司理财等业务。虽然三个部门营销的产品不同,但其客户都是对公企业客户。由于部门职能是按照产品类别划分的,同一部门内部既有客户营销职能,又有产品管理职能。同一个企业客户会跟同一家银行的三个(实际往往更多)部门的营销人员打交道,不同部门的人营销的产品各不相同,造成的客户体验很不好。“有时一个中秋节,同一个客户会收到我们行的五盒月饼……”一位银行的中层管理者不无尴尬地说。从金融需求来讲,企业客户需要的往往不是某一两个金融产品,而是全方位的企业金融一体化的产品解决方案,由于部门分设,同一银行的不同营销人员难以拧成一股绳去做事,当然也就难以打出产品营销的组合拳。目前这种情况在国有商业银行的许多一级分行都突出存在,甚至到二级分行。按照产品设部门,设岗位,不能以最方便客户的方式进行架构优化,给银行组织效能增加了诸多障碍。

图3显示的是中国银行某二级分行岗位设置的现状,在二级分行业务部门内部,为了跟省行对接,有一个业务或产品,就会设置一个岗位。不同的二级分行,设置方式也不尽相同,缺少规范性。每个业务岗位,从客户营销、产品推广、业务办理、数据统计和风险防范等工作全部包揽,专业分工不够清晰,结果产品开发推广职能和营销职能难以得到强化。营销客户的时候,又都各自为战,不得不靠职位层级更高的行长们进行组织协调,必然造成效率低下。有些二级分行部门内部虽设有客户经理和产品经理,却名不符实。客户经理和产品经理并没有把主要的时间用于客户营销和产品推广,因为不得不从事大量的案头操作工作。

“以客户为中心,以市场为导向”,这一理念自二十世纪八十年代以来,逐渐成为现代商业银行营销管理的核心理念。以建立客户经理制为代表,国内银行业在二十世纪九十年代末期也大力倡导这一先进的银行经营理念。而在国有商业银行的现实管理当中,客户经理队伍却总好像被各种羁绊所束缚,没有充分施展其应有的效能,跟股份制银行相比,还有很大的差距,这跟组织架构设置理念和做法不无关系。因此,国有商业银行的经营机构对组织架构进行市场化导向的重新设计和梳理,是提升银行整体组织效能急需解决的一步棋。

再看我们提供咨询的中国银行某一级分行组织优化的案例,就拿对公业务来说,涉及对公业务营销的部门有公司金融部、中小企业部、金融机构部、行政事业机构部、贸易金融部和金融市场部等,是银行业务里的前台部门。而在这些前台部门,既要承接总行产品开发和产品推广职能,又几乎都要开展面向高端战略客户的牵头营销工作及对二级分行的营销管理工作,必然存在同一部门既要做产品研究开发,又要做客户营销,多个部门同时营销同一客户,多部门协调困难的情况。因此,需要对部门的职责定位进行重新梳理。

我们建议,按照以客户为导向的原则对部门职责定位重新梳理。如图4所示,公司金融部、中小企业部、金融机构部和行政事业机构部是针对不同客户类别定位而设置的客户营销部门,其最主要的功能是针对特定客户群提供一体化的金融解决方案,每一个方案都可能包含银行对公业务的全方位产品,甚至包括个人金融产品,其主要的人员队伍是客户经理。贸易金融部和金融市场部作为承接总行新产品研发和推广的部门,其定位是产品部门,主要职责是面向全系列客户开发和推广本部门承接的银行金融产品,其主要的人员队伍是产品经理。有一些产品经理必须贴近客户,在客户营销部门内部与客户经理一起推广自己所负责的产品。这样,客户可以从客户经理那里得到银行所有的产品,可以享受银行整体金融产品解决方案,而产品经理可以把产品推广到所有的客户。用一位银行行长的话说,客户经理出去营销客户时应“出门一把抓,回来再分家”,从而有效避免了多头营销,效率低下的局面。

按照“以客户为中心,以市场为导向”的原则,同样需要对二级分行部门内部的岗位设置和职能划分进行调整。拿二级分行的公司金融部为例,目前一位客户经理常常只负责一类产品和业务,难以为客户提供全套的解决方案。而产品经理的职责划分不清晰,又使产品经理不能从日常操作类工作中解放出来。因此,可以在部门内部进一步实行前、中、后的管理模式,前台横向融合,形成客户关系管理组,面对客户营销公司板块所有产品;中台纵向分工,形成产品经理组,与省行相关部门承接产品研究、推广职能;后台集中,形成集中操作和风险内控组,负责业务办理、系统操作处理、风险控制和综合管理职能,解放客户经理和产品经理,既实现营销、产品和业务操作的专业化分工,又便于把合适的人放在合适的岗位上。善于与客户打交道的人放在前台,善于处理业务的放在后台,实现人员和岗位的优化组合。

以上我们以对公业务为例,提出了以客户为中心的部门功能设置和岗位设置的方案优化思路。个人金融业务的部门功能设置和岗位设置,存在同样的问题,也需要进行相应的调整,才能真正建设以客户为中心的流程银行。其实以客户为中心的经营管理模式在有些银行并没有落实到位,跟银行过去计划经济特色的经营管理传统和目前各种管理配套措施不到位有关。要切实推行以客户为中心的组织架构设计,还需要其他相关管理机制和配套措施的调整。其中最重要的一项内容就是银行的绩效考核导向,需要银行的绩效考核与我们以客户为中心的组织管理模式相配套才行。在国有商业银行的绩效考核体系中,上级行条线部门往往通过考核这根指挥棒一下子可以插到底,使各部门功能设置上更强调向上看齐,而不是向客户看齐。随着总行倡导强化各级分行的内生动力,转变经营理念,应更强调根据各分行当地的特点,以客户为中心来设置考核指标和实施考核。以客户为导向的组织结构设置更强调了专业化分工协作和分别设置前、中、后台的岗位,更强调流程银行的作用,这都是推行以客户为中心的管理体制所不可缺少的。一旦这种以客户为中心的组织架构设计及相关配套管理机制发挥了作用,可以使国有商业银行的组织效能上一个新台阶。

2014年可以说是四大国有银行的组织架构改革年,历时近两年的机构改革大幕基本落下,而这一轮变革对其一级分行以及二级分行的影响还远未完成。作为国有商业银行这样庞然大物的枝节,各省一级分行和下辖的二级分行需要根据总行机构改革的理念和导向,以客户为中心,以市场为导向,使组织架构改革的成果逐步落地。从现实状况来看,由于历史的惯性,这还需要较长的一个过程。