城商行同业业务发展概括及策略

———以三家香港上市城商行为例

陈一洪

城商行同业业务发展概括及策略

———以三家香港上市城商行为例

陈一洪

同业金融业务是商业银行在当前资本约束、息差收窄、盈利压力、利率市场化等多种因素作用下重点发展的业务,并已逐渐发展成横跨信贷市场、货币市场、资本市场,具有综合性、交叉性等特质的业务领域,越来越受到以城商行为代表的中小银行的重视。

一、三家在港上市城商行同业金融业务概况

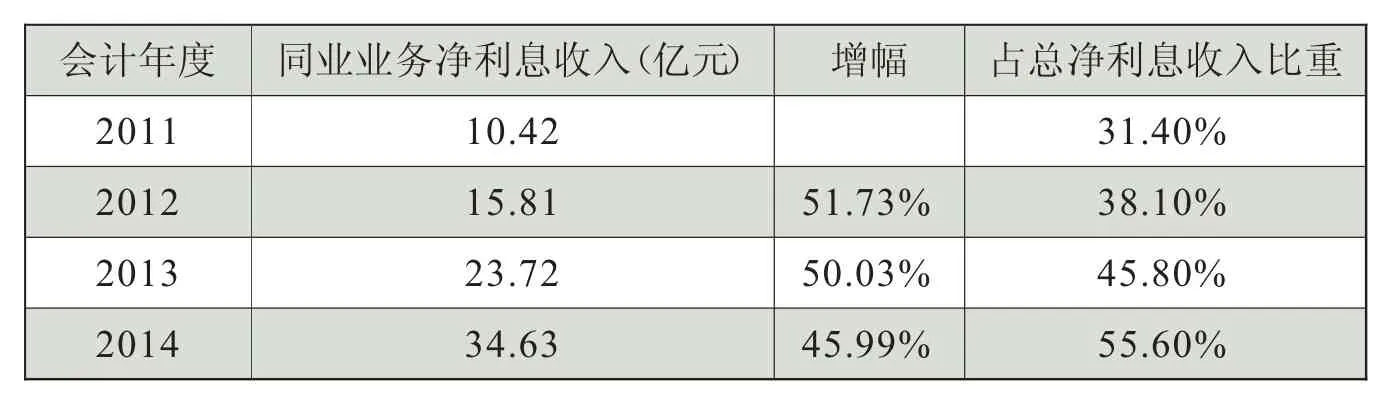

1.重庆银行:收入占比快速提升,资管计划及信托投资成配置重点

以近期刚刚公布年报的重庆银行为例,其2014年同业金融业务年度平均余额达到1218.56亿元,较2013年增长23.85%,占资产平均余额的55%,比重较2013年增加1.63个百分点。同业金融业务保持稳健发展,并成为丰富收入来源的重要渠道。2011-2014年,同业金融业务净利息收入年复合增长率达到49.23%,占全行利息净收入的比重也由2011年的31.40%提升至2014年的55.60%。

表1 重庆银行2011-2014年同业业务收入发展变化

表2 重庆银行2014年同业业务配置主要变动项目分析表(单位:亿元)

表3 哈尔滨银行2012-2014年同业业务发展变化

表4 徽商银行2012-2014年同业业务发展变化

在满足自身流动性需求前提下寻求非信贷业务用途资金回报最大化的指导原则下,重庆银行同业金融业务种类主要涵盖货币市场交易(短期资金拆借,证券、票据正回购和逆回购交易)、证券投资(政府、金融机构及公司债券,保本固定收益理财产品和信托受益权)、代客资金业务(用向公司及个人客户发行理财产品所得资金进行投资)。具体来看,2014年根据利率市场走势,增持收益较高的企业债券使以公允价值计量且变动计入当期损益的金融资产余额较2013年增加27.89亿元至47.98亿元;增持政策性金融债和优质企业债券,提高投资收益水平,使可供出售金融资产较上年末增加53.37亿元,增幅达到107.7%;增持风险可控、收益较高的定向资产管理计划,并适当增加风险较低的信托投资,以及定向其他金融机构购买收益较高的理财产品,使贷款和应收账款类证券投资较上年末增加183.88亿元,增幅52.5%。

显然,就重庆银行的资金业务配置来看,2014年进一步加大定向资管计划、信托投资及优质企业债券的配置,上述三项规模合计达到570亿元,占全行资产总额的比例达到21%。

2.哈尔滨银行:收入占比稳步提升,债券投资及结构性理财快速增长

2014年哈尔滨银行同业金融业务同样实现快速增长,同业业务净利息收入较2013年增长38.57%,达到46.85亿元,在经历2013年的结构调整之后,2014年收入占比突破50%,超过贷款业务。

观察哈尔滨银行资产结构可以发现,投资证券及其他金融资产净额从2012年的511.8亿元、占比18.9%增长至2014年的866.48亿元、占比25.2%,三年增长了69%、占比提升了6.3个百分点。其中,资金信托计划及结构性理财产品增长较快,由2012年的221.44亿元增加至2014年的491.24亿元,实现翻番。但从2014年的情况来看,债券投资则有较为明显的增长,由2013年末的276.66亿元增加至2014年末的375.99亿元,增幅35.90%。债券投资中,金融机构债券由2013年末的3.49亿元增加至14.58亿元、政策性银行债券则由2013年末的 164.77亿元增加至246.95亿元。经过多年的经营与发展,哈尔滨银行已建立较为完善的代客理财资金业务管理和运营体系,确立了“丁香花理财”品牌形象。2014年通过理财事业部制改革,加快产品创新,丰富产品种类,全年共发行理财产品674期,累计募集理财资金1442.93亿元,比增78.4%。

3.徽商银行:收入占比略有下降,理财及资管计划取得明显增长

相比重庆银行及哈尔滨银行,徽商银行同业业务收入比重2014年有所下降。在经历2013年的快速增长之后,2014年徽商银行业务净利息收入同比增长20.90%,低于重庆及哈尔滨银行,与此同时,同业业务收入在总净利息收入中的占比也有所下降,至30.74%,较2013年低2.63个百分点。

2014年,徽商银行加大对可供出售金融资产的投资,投资净值由2013年末的299.65亿元增长至715.74亿元,其中,投资的券商定向资管计划及信托产品大幅增加,由2013年末的10.61亿元增至273.95亿元。在可供出售金融资产的带动下徽商银行2014年投资总额也由2013年末的602.66亿元增至 2014年末的1123.56亿元,增幅达到86.43%。

总体来看,2014年徽商银行增加了对场外投资的资金配置,包括理财产品、资产管理计划等品种投资,不断提高投资组合回报。2014年共发行理财产品625期,募集资金达850.31亿元,比增56.79%;全年日均资产管理余额超过180亿元,较2013年实现翻番。

二、城商行同业金融业务发展策略浅析

从国内商业银行同业金融业务发展的进程来看,同业金融业务从2008年以前规范的拆放、存放、回购业务,到2009-2012年的信托资产回购、理财对接信托计划、同业代付、银信合作对接票据、信托受益权回购等业务,再到近两年的银证合作对接票据、理财对接非标债权,乃至现今的自有资金对接非标债权、大额同业存单、银行资产管理计划。后期随着同业业务监管政策趋于精细化,同业业务回归本源趋势加强,标准化资产品种增加,配置比重将提升,包括大额同业存单、银行资产管理计划、债务融资工具、资产支持证券等将成为商业银行资金业务配置的重点。

同业金融业务是最早随行就市、最早市场化的,是一个体现银行业利率市场化挑战适应力的试金石。同业金融业务要真正发挥战略支撑作用,成为新的利润增长点,要做好以下几点:

一是回归本源,踏踏实实做客户。特别是随着去年底央行存贷款口径调整后,同业存款都是一般存款了,同业金融业务要像其他业务条线一样去做客户,抓低成本存款、做优质资产业务。抓住了客户就抓住了市场、抓住了根本,在任何市场条件、任何政策环境下,都有大量的机会。

二是要勇于创新,跟得上市场。同业金融业务的政策变化非常大,政策变化背后是大量的信息、大量的创新机会,只要商业银行跟得上,完全可以把握住这些机会。但是,创新不是盲目跟风,也不是蛮干,而是要把握政策变化,从中寻找机遇、抓住机遇。

三是同业搭台、全行唱戏、板块联动。不能仅仅站在同业金融业务的角度看同业客户,比如,金融市场部与券商合作,而券商背后往往是大量的企业客户,此时,商业银行公司业务条线就可以切入了。因此,要充分挖掘同业客户的价值,金融市场部要善于搭台、树立全局观念,实现板块间的有机联动。

四是高度重视同业金融人才战略。从同业金融业务板块应该承担的战略任务及银行业未来发展的趋势要求来看,当前国内商业银行同业金融业务的人才培养问题还十分紧迫,必须要下大力气。具体而言,要加快建立各类专业岗位的人才库,确定一定的基本准入条件,比如工作年限、工作经验、学历等,通过参加银行内部举行的选拔考试,再辅之以外部资格认证,储备一定数量的同业金融人才,并进行培养。另一方面,要有一两个顶尖的领军人物,以人才战略支持业务战略,带动整个同业金融业务的发展。顶尖人才既可以通过行内培养,也可以通过外部引进,外部引进要辅之以灵活的人事政策,通过市场化机制进行薪酬激励。