如何面对“未富先老”

文/本刊记者 黄鑫宇

如何面对“未富先老”

文/本刊记者 黄鑫宇

今你得攒够多少钱才能退休后安度余生?”恐怕每个人都不会再轻松作答了。

“2027年时,如果你退休,你可能需要为自己准备出300万~500万元的积蓄才能度过余生,如果你恰巧在京、沪、广、深这样的一线城市,预备1000万元养老也未必够。”

2010年,当北京师范大学金融研究中心教授钟伟说这段话时,多少会有些“危言耸听”之感,但是短短四五年之后,风向标就开始转向钟教授及其支持者一方。

在刚刚结束的“第二届公益金融论坛”上,澳大利亚第26、28任联邦总理陆克文(Kevin Rudd)告诉我们,“新常态”下中国经济增长放缓几成定局,“任何国家的经济是不可能永远以两位数的速度发展的”,“现在世界经济的发展形势要比预计更加疲软,目前国际经济还没有能力为中国速度提供足够的动力”,过去以出口为代表的三驾马车所能提供的经济增量,未来将不再可复制。

同样,据来自《华尔街日报》的消息,从2015年1月22日起,瑞士央行降息25基点至-0.25%,正式走入负利率时代。这就意味着如果你向银行体系存入100万瑞郎,你需要交出2500瑞郎作为管理费。中国的降息大潮也滚滚而至,从1996年10.98%的存款利率开始,直到今年8月的1.75%,央行的降息通道里已有13次降息记录,尤其是进入2015年从3月到8月间已连续4次。中国的“零利率”时代,我们必须直面。

林林总总,再加上人民币国际化、加入SDR受阻;贬值应对9月美元升值预期;国内PPI与CPI背离趋势拉大、通货膨胀率的走高等等诸多经济因素,“你得攒够多少钱才能退休后安度余生?”恐怕每个人都不会再轻松作答了。

未富先老

人口红利正在消失,未富先老形势严峻。

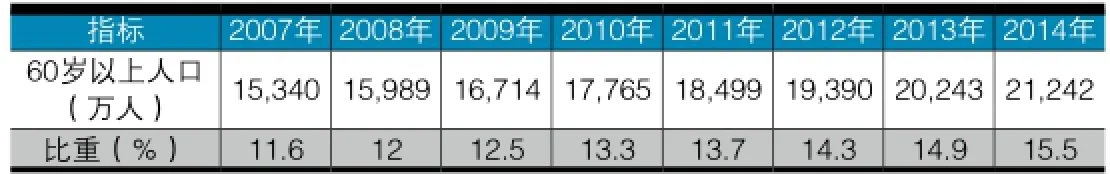

截至2014年底,全国60岁及以上老年人口21,242万人(如表1所示),占总人口的15.5%,其中65岁及以上人口13755万人,占总人口的10.7%。

表1 60岁以上老年人口占全国总人口比重

自1997年中国开始实行养老保险积累制,即社会统筹与个人账户相结合的养老保险制度起,就意味着我国养老金不可避免地存在一定数量的缺口。为了支付老一辈的养老金,就不得不动用现在工作的人所上缴的养老金,因此我国的养老制度实质上是,披着社会统筹与个人账户相结合外衣的“现收现付制”。

养老金缺口或个人账户的钱没有做实而导致的空账问题,由此产生并愈演愈烈。来自有关部门此前的统计数据,截至2012年中国养老金个人账户空账达到24859亿元,且专家测算这个数字正以每年1000亿元的规模扩大。如果人口老龄化高峰一旦到来,养老金支出会突然猛增,而个人账户由于长期空转,根本没有支付能力,必然出现收不抵支的现象,进而影响社会稳定。因此,要防患于未然,必须未雨绸缪,尽快落实从“空账”到“实账”的转变。

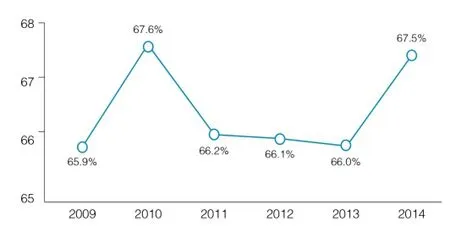

然而当我们讨论如何解决空账时,“逐步降低养老金的替代率”却浮上水面。可以说,影响养老金收支平衡的一个重要因素就是替代率。替代率,指职工刚退休时的养老金占退休前工资的比例。按照国家对基本养老保险制度的总体思路,未来基本养老保险的目标替代率确定为58.5%,而国际平均养老金替代水平在55%左右。来自今年6月30日社保部发布的《中国社会保险发展年度报告(2014)》(以下简称“《报告》”),数据显示,过去的一年中,替代率不降反升至67.5%(如图1所示)。此外,由于我国各省养老保险统筹费率差别很大,广东省为19%,上海为25.5%,同一行业的不同企业因在不同省份,替代率浮动更大。

图1 2009-2014年企业退休人员养老金替代率情况

替代率较低,退休职工的生活水准低,养老金收支平衡容易维持;替代率较高,退休职工的生活水准就高,养老金收支平衡较难维持,可能出现缺口。考虑到我国建立养老保险确立的“低水平、广覆盖、保基本”基本原则,以及老年人退休后的身体状况还允许从事一定的工作而获得部分收入,我国的养老金替代水平的确偏高,其降低还存在一定空间。

近年来,关于“养老金收不抵支”和“全靠财政补贴”的,声音不断。从抚养比看,虽然近几年数据有些起浮,但养老危机日趋严重。抚养比也称为人口负担系数,它度量了劳动力人均负担的赡养费劳动力人口的数量(即参保职工人数:离退休人数)。抚养比越低,表明劳动力人均承担的抚养人数就越多,即意味着劳动力的养老负担严重。

同样来自《报告》,2014年,全国城镇职工基本养老保险抚养比为2.97:1,这意味着,不到三个人养一个人。这也是中国全国城镇职工基本养老保险抚养比首度跌破3:1。而该比例在2013年时为3.01:1,2012年为3.09。以10年为单位,抚养比的最高值在2011年,达到3.16,年均也保持增长在0.7%左右,且基本维持“以三养一”的局面。但2014年的“破3”则提示我们此前的“如果总抚养比按照这种趋势不断增高,养老金‘空账’将有望被慢慢‘消化’”的梦幻破灭,“养老危机”陡然加剧。

此外,养老金本身还面临着缩水、贬值风险。《报告》显示,截至去年底我国社保基金累计结余5.25亿元,较2009年以来增长22.5%。这意味着截至去年末,有逾5万亿的养老金“躺”在账户上。由于零利率的侵蚀,仅2013年的损失就已达到了178亿元。

显然,这是一个苦于筹资的老龄化时代。“退休总理”陆克文现在可以频繁穿梭于国际政经活动上,做个“100%的国际公民”,但对于诸如今年5月刚增加了206元的福建企业普通退休者而言,显然不是一个数量级。

资产配置艺术

谁又来养活2027年之后退休的庞大人群?对于个人而言,“以房养老”与合理配置投资资产,似乎提供了社会养老体系主旋律之外的“备胎”方案。

“以房养老”概念的提出,是基于金融机构商业按揭贷款的反向操作。通过一定的金融或非金融机制的融会,对个人自有债权的房产进行提前套现、变现,为老年人在其余存生命期间,建立起一笔长期、持续、稳定乃至延续终生的现金流入。自2014年7月1日起,中国保监会在北京、上海、广州、武汉开展住房反向抵押养老保险试点。

以房养老的理念之下则聚集了众多的具体操办模式,包括倒按揭、售房养老和房产养老寿险等,其中倒按揭是其中最为典型也最为复杂的一种。此外,还有一些自行操作模式包括遗赠扶养、房产置换、房产租换、售房入院、投房养老、售后回租、招徕房客、异地养老、养老基地等。

作为新推出的一项养老举措,“以房养老”可以给老人带来很多利好。相关调查结果显示,36.1%的网友认为“以房养老”可以拓宽老人养老资金来源,23.3%的网友认为可以缓解子女生活压力,而认为可以“缓解社会经济压力”和“避免房产遗产纠纷”的网友也分别占到了17.8%和15%。

这些数据让人们看到了“以房养老”的确可以给老人及他们的家庭带来不少好处,可惜的是新政遭遇着叫好不叫座的尴尬。“以房养老”政策试点一年来推广不太顺利。目前全国四大试点城市承保人只有22户家庭,这一数字相对于我国庞大的老年人口来说,几乎可以忽略不计。

此外,二三线城市的房价下跌也是“以房养老”难于推行的内因。阿蒂夫•迈恩等人2015年新著《房债》一书中,就描述了在次贷危机与自然灾害面前,美国“以房养老”的问题。对很多美国人来说,房屋资产也是他们唯一的财富来源,很多人指望用它来退休养老或支付孩子的大学教育费用。“当高债务水平的经济体的房价出现下跌、崩溃后,房产所有者的房屋所有权被完全排除”。

在此背景下,合理配置个人资产投资倒仿佛适逢其时,甚至产生了“资产配置艺术”这一新名词。有理财专家认为,在家庭资产配置方面,目前比较流行的是“理财4321定律”。即家庭资产合理配置比例是:家庭收入的40%用于供房及其他方面投资,30%用于家庭生活开支,20%用于银行存款以备应急之需,10%用于保险。此外,国内股市震荡加剧以及人民币汇率更加市场化的趋势,让越来越多的境内投资者意识到了参与全球资产配置的必要性。有调查数据显示,7月份以来,国内中产家庭境外资产投资的意愿大幅增长15个百分点。

但正如宜信公司C E O唐宁在“2015宜信财富全球资产配置”系列论坛中所介绍的那样,家庭可投资资产逾百万元水平的高净值人群,才比较适合这门投资“艺术”。显然与目前阶段的普罗大众是有着明显距离的。

“钱是纸,终生劳碌积攒,未必晚年安然”,依旧那个问题“1000万养老,够不够?”钟伟没有答案。但正如传播学上的警钟效应,今天当你还是一个白领时,衣食无忧的状态应该有所改变,未雨绸缪并不能全部抛给社会,“养老备胎”对每位国人都应该是“常备重药”。