异质波动与股票收益:基于中国股市的检验

刘方池,宋子玉,华中科技大学经济学院,湖北 武汉430074

一、导言

风险资产定价是金融理论的重要研究内容。长期以来,学术界大都将注意力集中在股票的系统风险上,忽略了异质性风险对股票预期收益的影响。传统金融理论指出,投资者充分分散化其投资组合,CAPM 模型认为市场风险是定价因子。20 世纪80年代前后,随着小规模效应、账面市值比效应、盈余公告效应等各种异象的发现,人们对CAPM 模型的解释能力提出了质疑,于是相继提出了Fama-French 三因子及四因子模型,金融学者们试图借助规模因子、账面市值比因子及惯性因子解释股票的横截面收益差异。

虽然各种因子模型被不断引入金融理论与实践,但因子模型的残差项依然在很长一段时间未引起人们的关注,其背后的原因在于,金融学理论认为非系统风险(也即异质风险)能够互相对冲,从而不会为市场所定价。然而,近年来研究发现,股票的异质波动与收益之间存在显著关系。有学者指出,与高波动组合相比,低波动组合在较长时间里获得更高的收益,这显然违背了传统金融理论。随后,同样有学者进一步考虑股票的特质风险是否存在信息含量,以考察其是否作为定价因子而影响股票的预期收益。究竟何种原因导致这种现象的出现,学术界亦尚未提出统一、明确的解释。

二、文献回顾

关于异质波动问题,国外的相关研究起步较早,成果也较为丰富。传统金融理论指出,当市场处于均衡状态时,仅有系统风险才得以定价,这是由于投资者已将个股的特质风险完全分散。但是,Barber and Odean (2000)[1]等研究表明投资者并未充分分散化其投资组合,这可能意味着股票的总波动风险对投资者而言更重要。于是,Campbell,Lettau et al.(2001)[2]指出个股总波动及其重要组成部分异质性波动近期显著增大,其逆周期特点可用于预测未来的经济活动。Goyal and Santa-Clara (2003)[3]发现股票波动与市场收益存在正相关,Malkiel and Xu (2002)[4]则指出股票波动与个股未来收益正相关。

但是,近年来众多研究却发现了相反的结论。Ang,Hodrick et al.(2006)[5]研究了美国股市波动风险与横截面收益之间的定价问题,发现系统风险或异质性波动风险更高的股票获得的收益较低,并且股票规模、账面市值比、惯性及流动性都无法解释这一现象。Ang,Hodrick et al.(2009)[6]对29 个发达国家的股市进行研究,发现低波动异象广泛存在于发达国家之中,并且高异质性波动组合的低收益现象在不同国家间存在共同运动特点。Malcolm,Bradley et al.(2011 )[7],Bali and Cakici(2008)[8]指出,低波动异象的持续性与显著性受以下因素影响:(1)异质性波动的估计频率;(2)组合收益计算的权重特点(等权、价值加权或波动率加权);(3)组合划分临界值;(4)公司规模等其他因素。

然而,Fu (2009)[9]却指出异质性波动是随时间变化的,当采用EGARCH 模型估计异质性波动时,条件异质性波动与股票的预期收益之间存在显著的正向关系,他认为Ang,Hodrick et al.(2006)的发现主要是由于小规模、高异质性波动股票的收益反转导致的,Huang,Liu et al.(2010)[10]持有相同观点。Brown and Ferreira (2004)[11]和Angelidis and Tessaromatis(2008)[12]则指出小规模股票的异质性波动属于定价因子,它可以解释市场收益中的规模溢价因子。Jiang and Lee (2006)[13],Peterson and Smedema (2011)[14]则将已实现的异质性波动和预期的异质性波动分离开,指出已实现的异质性波动与股票收益呈负相关,而预期的异质性波动则与股票收益呈正相关。Bali,Cakici et al.(2011)[15]认为投资者的风险厌恶特点及其对博彩型股票的偏好导致那些表现极端的股票在未来的平均收益较低,但控制该效应之后,异质性波动与股票之间呈正相关。

国内相关研究,此前赖步连、杨继东、周业安(2006)[16]126-139认为上市公司的并购活动并没有为投资者创造价值,其原因是异质波动(异质预期)对股票的错误定价,研究发现股票的异质波动对收购公司的长期绩效有着较强的解释力。孔东民、申睿(2007)[17]2-21发现股票异质波动与公司信息环境有显著性的关系,较低异质波动的股票组合更明显的惯性收益反映了投资者的过度自信,然而在长期得到反转,这说明偏差通过价格对信息的融合后得到了修正。

正是基于当前的研究发展,本文以中国股市为对象,系统考察在这样一个新兴市场中,股票特质波动与预期收益之间是否存在显著关系,因子模型是否完全解释了资产的回报。

三、文章数据来源及研究设计

(一)文章数据来源

研究样本为1994年1月至2010年12月所有的A 股上市公司①之所以选取1994年之后的数据,是因为在此之前上市公司不足200 家,且月度经济数据很难抓取。为了确定在A 股市场上该交易时间的选择是否具有稳健性,我们基于不同时间区间进行考察,得到的结论基本一致。。通过之前的60 个月收益率等数据构造组合,因此有效的检验期为从1999年1月到2010年12月。上市公司日收益数据及月收益数据来自于CCER 色诺芬(SinoFin)数据库,财务指标来自于Wind 资讯。

在保证数据有效性的同时,为消除异常样本对本文结论的影响,选择样本时做出以下调整:IPO 上市当月不计入样本中用以消出公司的IPO 效应;剔除公司被ST 或PT月份的数据;剔除账面市值比值是负数的公司;剔除金融类公司,由于要用到账面市值比的变量;此外,利用Winsorize 方法对1%和99%的异常值进行调整。

(二)关于变量定义及研究设计

1.异质波动率

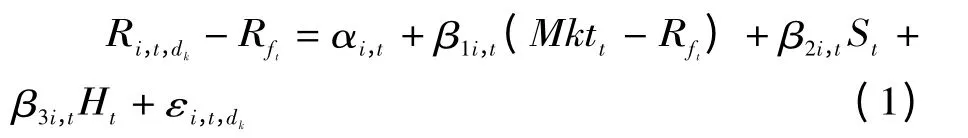

参照Ang,Hodrick et al.(2006),本文将个股的异质波动率定义为Fama and French(1993)三因素模型下的残差项标准差,具体如下:

其中,Ri,t,dk表示个股i在第t月上第dk个交易日的收益率;Mktt表示第t月度市场组合收益;St表示第t月度规模因子;Ht表示第t月度账面市值比因子(具体构造见后文);Rft表示以一年定期存款利率衡量的无风险收益;εi,t,dk表示个股i在第t月上第dk个交易日的回归残差项。考虑到我国股市尚未成熟,较长的估计期可能并未准确衡量个股风险以至影响检验结果,并且考虑到相关研究的国际惯例,这里采用较短的日数据进行相关检验。那么有:

其中,Std.Dev.表示标准差函数。

2.Fama-French 检验因子

市场收益率(Mkt):由A 股市场的股票当月流通市值计算加权市场平均收益率(剔除IPO 当月、ST 和PT 股票交易数据)。

规模因子(SMB)和账面市值比因子(HML):由Fama and French(1993)的三因子模型计算得出。账面市值比(B/M)的高低由年度末每股权益与收盘价的比值度量;规模大小由当年度6月底的流通市值来度量。接下来依据Fama and French(1993)的三因子模型,按流通市值的中位数样本分为大(B)、小(S)两组,按B/M的值构成高、中和低三组,即H(30%)、M(40%)和L(30%);两者交叉分组形成6 个组合,由此计算当年度7月到下年度6月每个组合价值加权月收益率。HML和SMB两个因子分别定义如下:HML= (RetSH+RetBH-RetSL-RetBL)/2,代表高B/M与低B/M两种组合的收益差;SMB= (RetSL+RetSM+RetSH-RetBL-RetBM-RetBH)/3,代表小规模的公司和大规模的公司两种组合的收益差。

3.其他变量的定义及说明

Size:表示个股i的月度流通市值;BM:表示个股i的年度账面市值比;Turnover:表示个股i的月度换手率;ROE:表示个股i的年度净资产收益率;EPS:表示个股i的年度基本每股收益;Leverage:表示个股i的年度杠杆率,取值为总负债与总资产之比。

4.研究设计

本文主要分析中国股市异质波动程度与其市场收益的关系,主要思路如下:首先,本文考察不同波动风险度量指标下的组合收益均值检验。这里,我们先后基于个股的收益率标准差、CAPM 模型下的系统风险beta 以及异质波动风险进行分组,对各组合收益进行均值检验。然后,本文对个股进行二维分组,并进行相关的组合收益均值检验分析,以考察其他因素与异质波动风险、横截面收益之间的关系。这里,主要考虑个股流通市值、账面市值比、换手率及收益惯性等其他因素。最后,在组合层面,我们利用Fama-Macbeth 两阶段横截面检验,考察异质波动风险是否被市场定价,以探究异质波动风险是否带来显著地风险溢价。

四、实证结果分析

衡量个股收益波动大体可分为两类:一为总波动性(或系统波动性),二为异质性波动。大量研究文献表明,在国外成熟股市,股票的异质性波动与股票的横截面收益间存在一定的联系,因此,本文主要考察我国股市上股票的异质性波动是否影响股票的横截面收益。

(一)组合收益的基本统计及比较

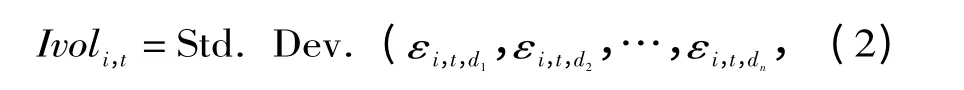

首先,考虑到文献中关于股票风险的测度较多,我们分别基于不同的风险测度进行分组,考察不同组合的收益之差是否显著。这里,我们既考虑了总波动风险,也考虑了系统风险,同时还考虑了股票的异质波动风险。其中,我们使用股票的月度收益标准差度量股票的总波动风险,以CAPM 模型下的beta 系数度量股票的系统风险,进而使用Fama-French 三因素模型下的残差标准差度量股票的异质波动风险。需要注意的是,收益波动风险是以过去36 个月的月收益标准差计算得到的,系统风险是在过去36 个月上回归CAPM 模型得到,异质波动风险则是基于日度收益数据以过去一个月内个股在Fama-French(1993)模型下的残差标准差计算得到。当我们选择不同估计期时,结果基本稳定。

于是,每月初,本文基于个股的相关风险测度从小到大排序,并等分为5 组,然后考察不同组合的月度收益情况,具体如表1 所示。在表1 中,我们既计算了不同组合的简单加权收益(Rew),也计算了不同组合经流通市值加权后的收益率(Rvw)。由表1 可知,高风险组合并没有获得更高的收益。具体而言,在Panel A中,高收益波动组合比低收益波动组合的1 个月持有期收益低0.5%,该结果在10%的显著性水平下显著。在Panel B 中,最高组的系统风险组合的收益并没有显著低于系统风险较低的组合,仅仅略低于第二小组的系统风险组合。但是,在Panel C 中,低异质波动组合与高异质波动组合的简单加权收益之差已上升为1.6%,远高于Panel A 中的0.5%,且在1%的显著性水平下显著。我们可以发现,即使扣除一定的交易费用,该对冲组合仍可获利。但是,考察二者的价值加权收益之差仍未存在显著差异,仅是异质波动率第二低组合比最高组合可显著获 得0.6%差异。

表1 不同波动风险度量指标下的组合收益均值检验

我们以窗口滚动方式,在每月初构造异质波动组合,并计算不同组合自1999年以来的累积收益走势。研究结果表示不同异质波动组合的价值加权累积收益走势,随时间流逝,异质波动率较低组合获得的累积收益反而严格高于波动率较高组合。此外,我们基于不同异质波动组合的简单累积收益走势与以上描述完全一致。考虑文章篇幅有限,省略此部分走势图。

(二)二维分组分析

为进一步研究股票的异质波动风险与其横截面收益之间的关系,本文利用二维分组的方法并进行均值检验,以考察在控制其他因素的影响下个股的异质波动性对其收益有何影响。

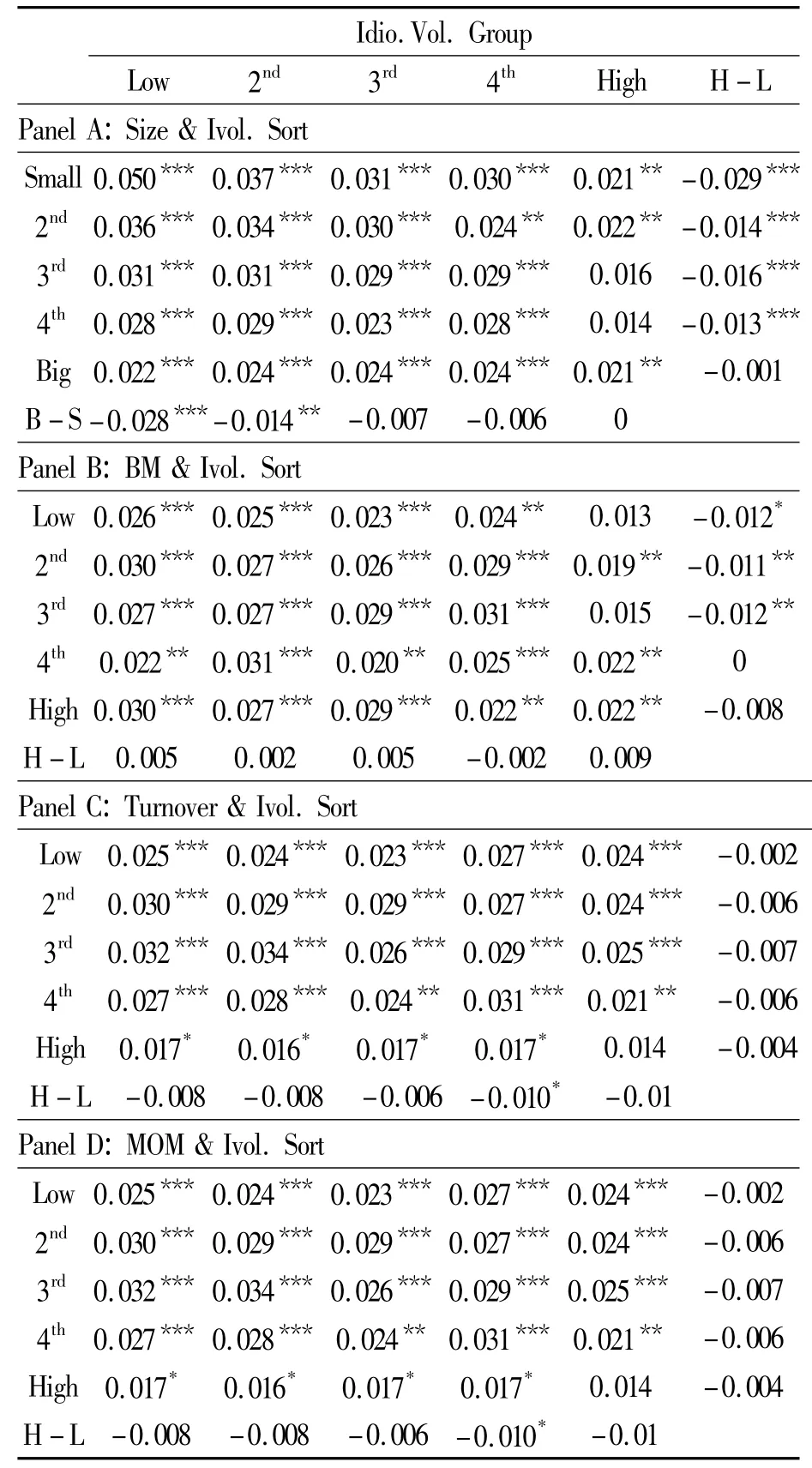

首先,本文基于流通市值和异质波动风险进行二维分组。每月初,我们按照个股的流通市值从小到大排序,并等分为5 组,分别为Small、2nd、3rd、4th 和Big 组。然后,在每一size组别内,根据个股上一个月度的异质波动风险从小到大排序并等分为5 组,分别为Low、2nd、3rd、4th 和High 组。随后,分别计算25 个组合在当月的价值加权收益率。最后,对各个组合的月收益率进行均值检验,结果如表2 的Panel A 所示。

由表2 的Panel A 可知,当公司规模较小时,不同组合的收益随异质波动增大基本呈下降趋势,并且在控制规模影响下,最高异质波动组合的收益显著低于最低波动组合。但是,当公司规模较大时,我们并未发现该显著现象。同样,在控制异质波动影响时,小规模股票组合相比较大规模股票组合获得了更高的收益,这与小规模效应基本一致。

其次,我们又以个股的账面市值比和异质波动进行了类似的二维分组分析,结果见表2的Panel B。基本结果与Panel A 一致,即在控制账面市值比的条件下,高异质性波动组合比低波动组合获得了显著的低收益,其所承担的更高风险并未得到正的风险补偿。

同样,我们基于个股换手率和异质波动进行分组,结果见表2 的Panel C。与上面不同的是,此时我们发现在控制股票换手率的条件下,异质波动风险的高低组合并没有显著的收益之差。最后,基于股票收益惯性与异质波动分组,我们发现了同样的结论,如表2 的Panel D 所示。

上述分析意味着,投资者可以构造对冲组合,以获取无风险收益,即:买入小规模、异质性波动较低的组合,卖出大规模(或同等规模)、异质性波动较高的组合,收益之差高达2.9%。同样可以买入低账面市值比、异质性波动较低的组合,卖出高账面市值比(或同等程度)、异质性波动较高的组合,收益之差达1.2%。扣除0.6%的交易成本,仍可获得无风险收益。

表2 基于异质性波动和其他因素的二维分组分析

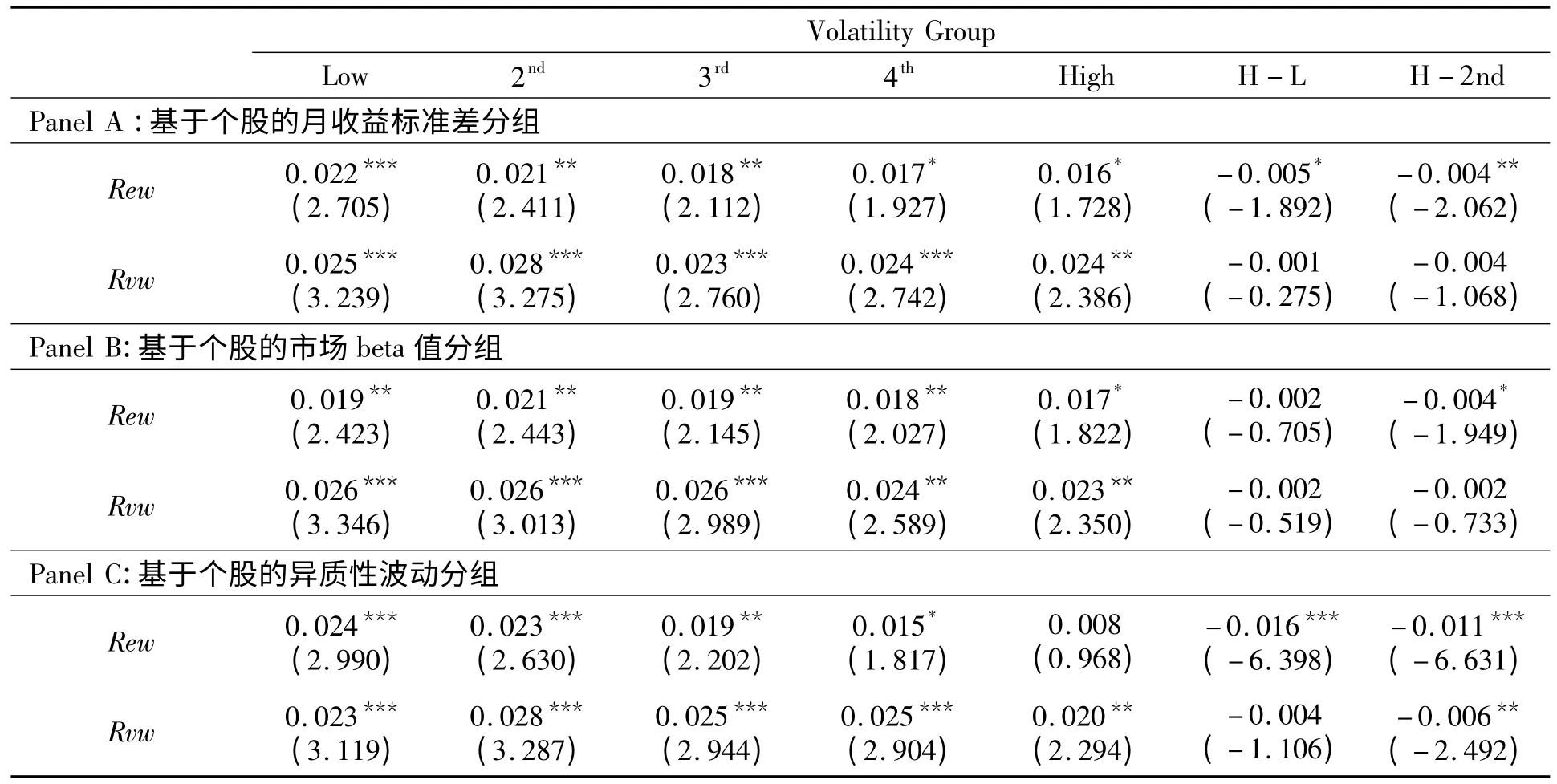

(三)Fama-MacBeth 两阶段横截面检验

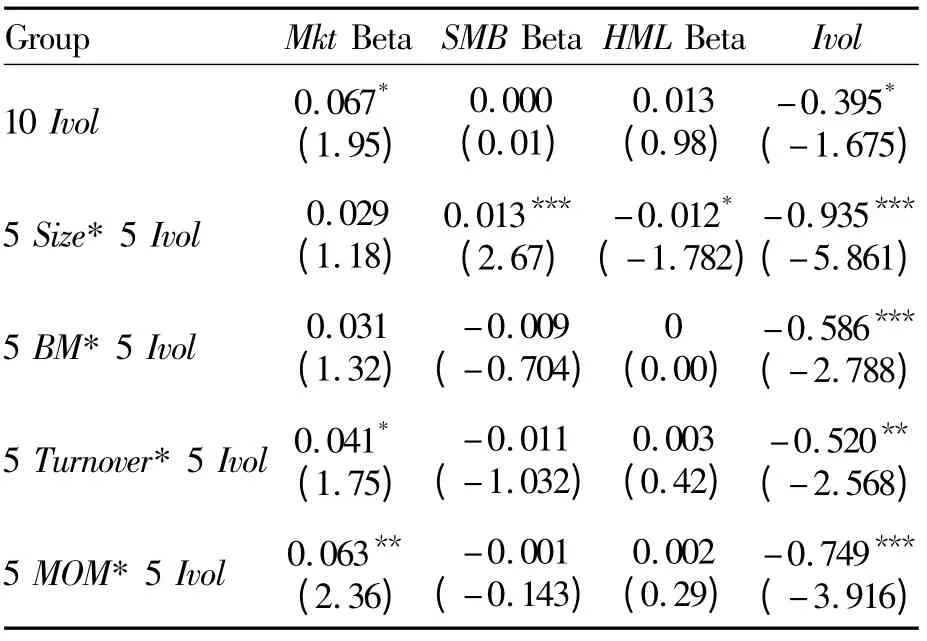

我们通过两阶段横截面检验来考察异质收益波动性是否会导致风险溢价。方法如下:首先,通过组合水平估计Fama-French 模型因子的因子负荷,并计算出各组合每月的平均波动水平;接下来,通过横截面回归,将组合收益和因子负荷进行回归,以检验投资收益是否受因子负荷的影响。

考虑消除个股的因子负载对整体回归结果可能造成的噪声影响,在进行以下检验时以组合水平代替个股水平,根据前文得到的分组进行估计各因子的因子负荷。此时,我们将构造不同的组合集分别进行检验,即:①按照股票的异质波动分组,并划分为10 个Ivol.组合;②先按照股票的流通市值排序,把股票划分为5 个Size 组别,接下来在每一组别内按照股票的异质波动分组等分为5 个Ivol.组合;③先按照股票的账面市值比排序,并划分为5 个BM 组别,然后在每一组别内按照股票的异质波动分组等分为5 个Ivol.组合;④先按照股票的月度换手率排序并划分为5 个Turnover 组别,然后在每一组别内按照股票的异质波动分组等分为5 个Ivol.组合;⑤先按照股票的过去一年的收益率排序并划分为5 个MOM 组别,然后在每一组别内按照股票的异质波动分组等分为5 个Ivol.。

在有效样本期内,从1999年1月到2010年12月,在组合水平下采用Fama and French(1993)三因素模型进行如下时间序列回归分析:

其中,Ri,j,t表示波动组合i内的个股j在第t月的收益,其他因子如前所述,不再赘述。这里,定义各解释变量的因子负载为该阶段估计得到的对应解释变量的回归系数。

将组合月收益与上一阶段估计得到的因子负载通过Fama-MacBeth 横截面检验,加入各组合每月的平均波动水平,以检验股票的收益波动是否会对收益起到预测作用。如果个股异质波动程度果真是风险因子而且被定价,则预期第二阶段回归应该得到正的估计系数。具体而言,针对不同的组合,在样本期间,从1999年1月到2010年12月,每一个月分别进行横截面回归,并在组合水平下采用如下多因子模型进行回归分析:

其中,LMKTi,LSMBi,LHMLi分别对应组合i在第一阶段的多因子模型回归中所得到的市场超额收益率(MR-Rf)因子的因子负载、SMB因子的因子负载、HML因子的因子负载;Ivolt,i为组合i在第t月的波动因子负载。接下来依据Fama-MacBeth 方法进行相关参数的均值及其t统计值的估计。考虑到上述方法可能存在异方差影响,因而在进行横截面回归时,我们采用经White 调整的t统计量,其相关结果见表3。

由表3 可知,无论以何种方式构造组合集,Ivol因子都是显著为负,这意味着异质性波动因子并没有因承担更高的特质风险而获得相配比的正向补偿,这与标准金融理论不符。在此看来,个股的异质性波动与其收益之间存在着负向关系,这与国外其他股市的研究结果基本一致,也即中国存在所谓的波动率异象。

表3 不同组合集下的Fama-Macbeth 两阶段横截面检验

五、结论

近年来,大量学者对国外股市研究发现:股市存在波动异象之谜,即低波动组合比高波动组合获得了更高的收益。对此,本文对中国股市进行了相应研究,旨在弄清中国股市上股票的波动风险与收益特征之间的关系。所不同的是,考虑异质波动风险反映了不能被常见定价因子所解释的部分收益波动,本文主要研究异质波动风险与中国股市的收益关系,研究发现:不同异质性波动风险组合之间的累积收益之差将随着时间流逝而逐渐呈现较大差异。无论是单变量分组还是二维分组分析,本文发现低异质波动组合可以获得显著高于高异质波动组合的收益。基于Fama- MacBeth 两阶段横截面检验表明,异质波动因子的溢价水平显著为负。根据上述研究,投资者可以买入小规模、异质性波动较低的组合,卖出大规模(或同等规模)、异质性波动较高的组合,对冲收益之差高达2.9%。同样可以买入低账面市值比、异质性波动较低的组合,卖出高账面市值比(或同等程度)、异质性波动较高的组合,收益之差达1.2%。扣除0.6%的交易成本,仍可获得无风险收益。然而,究竟是何种原因导致了其与标准金融理论的不相符合,这有待进一步深入研究。

[1]Barber,B.M.,& Odean,T..“Trading is hazardous to your wealth:The common stock investment performance of individual investors”,The Journal of Finance,2000,55(2):773-806.

[2]Campbell,J.Y.,M.Lettau,et al..“Have individual stocks become more volatile?An empirical exploration of idiosyncratic risk”,Journal of Finance,2001,56(1):1-43.

[3]Goyal,A.and P.Santa- Clara.“Idiosyncratic risk matters!”,Journal of Finance,2003,58(3):975-1007.

[4]Malkiel,B.G.,& Xu,Y..“Idiosyncratic risk and security returns”,University of Texas at Dallas,2002.

[5]Ang,A.,R.J.Hodrick,et al..“The cross-section of volatility and expected returns”,Journal of Finance,2006,61(1):259-299.

[6]Ang,A.,R.J.Hodrick,et al..“High idiosyncratic volatility and low returns:International and further US evidence”,Journal of Financial Economics,2009,91(1):1-23.

[7]Malcolm,B.,B.Bradley,et al..“Benchmarks as Limits to Arbitrage:Understanding the Low- Volatility Anomaly”,Financial Analysts Journal,2011,67(1):40-54.

[8]Bali,T.G.and N.Cakici.“Idiosyncratic volatility and the cross section of expected returns”,Journal of Financial and Quantitative Analysis,2008,43(1):29-58.

[9]Fu,F.J..“Idiosyncratic risk and the cross-section of expected stock returns”,Journal of Financial Economics,2009,91(1):24-37.

[10]Huang,W.,Liu,Q.,Rhee,S.G.,& Zhang,L..“Return reversals,idiosyncratic risk,and expected returns”,Review of Financial Studies,2010,23(1),147-168.

[11]Brown,D.P.,& Ferreira,M.A..“Information in the idiosyncratic volatility of small firms”,Social Science Electronic Publising,2004.

[12]Angelidis,T.and N.Tessaromatis.“Idiosyncratic volatility and equity returns:UK evidence”,International Review of Financial Analysis,2008,17(3):539-556.

[13]Jiang,X.Q.and B.S.Lee.“The dynamic relation between returns and idiosyncratic volatility”,Financial Management,2006,35(2):43-65.

[14]Peterson,D.R.and A.R.Smedema.“The return impact of realized and expected idiosyncratic volatility”,Journal of Banking & Finance,2011,35(10):2547-2558.

[15]Bali,T.G.,N.Cakici,et al..“Maxing out:Stocks as lotteries and the cross-section of expected returns”,Journal of Financial Economics,2011,99(2):427-446.

[16]赖步连、杨继东、周业安:《异质波动与并购绩效——基于中国上市公司的实证研究》,载《金融研究》2006年第12期。

[17]孔东民、申睿:《信息环境、R2 与过度自信:基于资产定价效率的检验》,载《南方经济》2007年第6期。