转移支付形式会影响地方政府的收支行为吗?——理论研究和经验分析

杨龙见,徐琰超,尹 恒

(1.北京大学 光华管理学院,北京 100871;2.云南大学 经济学院,云南 650091;3.北京师范大学 经济与工商管理学院,北京 100875)

一、引 言

财政分权是理解转型期中国社会经济现状的重要制度背景,分权日益凸显了地方政府在纵向结构中的地位和作用,形成了推动地区经济乃至中国经济发展的激励机制(Qian和Weingast,1996;张晏和龚六堂,2005;周黎安,2007)。然而,财政分权下的利益纷争也引致了愈演愈烈的地方政府财政竞争。无论是收入还是支出的调整,都会从区域间的财政竞争影响到整个国家的经济走向甚至社会秩序。过度的地方保护、扭曲的税收竞争、膨胀的政府规模以及频发的土地冲突事件都与分权下的地方政府收支行为有着莫大的关系(沈坤荣和付文林,2006;王永钦等,2007;张军和高远,2007;郭庆旺和贾俊雪,2009)。于是,校正地方政府的激励机制、规范地方政府尤其是省级以下政府的收支行为,成为中央政府亟须解决的一项重大问题。转移支付作为中央政府的一项重要政策工具,在保障基层财力、促进公共服务均等化和落实国家民生政策方面发挥了重要的历史作用;同时,从引导地方政府行为来看,也理应是一种有效的地方政府治理手段。随着财政体制改革的深化,逐渐形成了完善转移支付制度的共识。①例如,2010年国务院部署了推进县级财力保障机制建设,制定了“保工资、保运转、保民生”的政策目标;党的十八届三中全会提出深化财税体制改革的要求;2014年1月10日,财政部下发的《深化财税体制改革,调整完善县级基本财力保障机制》中明确提到,“完善省以下财政体制和转移支付制度,……优化财力分布格局,……为根本解决县级财政困难问题创造条件”。可以预见,财力与事权匹配思路下的转移支付将扮演着越来越重要的角色。中国县级政府的区域发展很不平衡,对来自上级转移支付的依赖性更大,同时又承载着广大居民基本公共物品的供给责任。因此,从理论和经验上研究县级政府转移支付的收支效应,从而最小化转移支付对地方政府收支决策的负面影响,对中国具有特殊的现实意义。

中国自分税制改革以来,政府间财政关系经历了财力集中、支出分权的变化过程。这种财权、事责的不匹配,为转移支付制度的出台奠定了现实基础,甚至于在某些年份,中央给予省的转移支付平均规模一度超过了50%。虽然省级以下财政关系的调整权留给了地方,各省的“省-地(市)-县”间财政关系也是简单地模仿上级政府,很多政府间的支出责任却没有明确的划分,这是日后转移支付规模大、形式日益复杂的直接动因:一方面,在实践中,地方各级政府对支出责任互相推诿,妨碍了公共物品的有效提供;另一方面,受税基竞争的影响,地方政府间掀起了基础建设的热潮,出现了生产性支出偏向问题(Li和Zhou,2005;尹恒和朱虹,2011),导致教育、医疗、社会保障等软性公共物品的缺失(乔宝云等,2005;丁菊红和邓可斌,2008),有违中央政府公共财政转型的理念。为解决基层政府财力不足、软性公共物品缺失等日益凸显的问题,中央政府给予地方政府大规模、多样化的转移支付;然而,这种格局也同时改变了地方政府的收入与支出激励。如果财政入不敷出与转移支付的类型和规模是挂钩的,那么,地方政府普遍存在的财政窘况很可能与目前的转移支付制度有关,进而阻碍财政资源的有效分配和公共职能的发挥。那么,大规模和多样化的转移支付是否会对地方政府收支行为产生影响?

理论上,在无其他动机的情形下,转移支付只会使地方政府的预算约束线发生平移,并不会扭曲地方政府的收支决策。Bradford和Oates(1971)认为来自上级政府的补助与地方政府的收入没有区别,原因在于不同类型的收入是可“替代”的。因此,地方政府对于自有收入与一次性补助有着相同的支出倾向,这种现象被称为“面纱假说”,即来自上级的转移支付可以等价为中央政府的税收折扣。也有学者认为转移支付不存在“替代性”,转移支付会完全转化为政府的额外支出,即转移支付对地方政府的支出效应大于自有收入的效应(Hines和Thaler,1995;范子英和张军,2010)。有研究发现,均等化转移支付反而会导致更高的税率(Sam,1998;Kothenburgen,2002)。Smart(2007)对这一现象进行了解释,他认为当地方政府提高税率导致税源外流与财力减少时,均等化的转移支付制度会导致该地区得到更多的财政补贴,即转移支付制度实际上是造成了税率的提高。可是,Leith和Lewis(2013)发现,地方人均转移支付的增加将降低地方税收征管效率,地方政府将转移支付看作免费品,转移支付制度设计不能对地方政府形成有效激励。我国学者基于省一级的研究发现,总量转移支付会抑制地方政府的税收努力程度(平新乔和白洁,2006;张恒龙和陈宪,2007)。实际上,转移支付并非严格外生的,而且地方政府对不同类型的转移支付的反应也存在差异。Rodden(2003)认为,中央和地方在财政领域的序贯博弈使地方政府产生了预算软约束问题,尤其是在均等化转移支付的动态博弈中,地方政府作为“先行者”首先决定收支策略,而作为“跟随者”的中央政府通过财政补贴达到财政均等化的目的。此外,以GDP为中心的考核制度会激发地方政府利用税务部门税收征管“松紧度”进行财政竞争(郭杰和李涛,2009;杨龙见和尹恒,2014),从而扩大了预算软约束的效应。在这一格局下,预算软约束问题与财政竞争产生的外溢效应交织在一起,使财政垂直不平衡对地方政府收支行为的扭曲变得更为明显(汪冲,2014)。Koethenbuerger(2011)的研究表明,地方政府的占优化行为既可以是过度支出,又可以降低筹资水平。

总之,无论是支出还是收入决策,转移支付对地方政府行为的影响还没有定论。首先,不同层级的政府在经济周期中具有不同的行为激励(Andrew Abbott,2012),很多学者把视角都集中在省一级水平,而缺乏对中国县级政府行为的观察。其次,依据平等和效率原则,目前的转移支付制度大体可分为一般性转移支付、专项转移支付和税收返还三类,不同类型转移支付对地方政府收支决策的影响可能是不同的。现有文献对此缺乏系统比较。有鉴于此,本文以税收竞争框架为基础,从理论和实证两个层面,对我国资本自由流动条件下不同类型转移支付与地方政府收支行为之间的关系进行了系统的研究。其主要贡献体现在以下三个方面:一是构建了理论模型,阐述了在税基流动格局下,不同类型转移支付对地方政府财政决策产生的影响;二是研究视角聚焦到了县级政府层面,丰富了转移支付制度的研究;三是同时考察了地方政府的收支,为转移支付如何影响地方政府的财政决策提供了更全面的证据。本文余下内容安排如下:第二部分是转移支付对地方政府收支决策的理论分析;第三部分是计量模型和数据介绍;第四部分是实证结果;第五部分是总结性评论。

二、转移支付对地方政府收支决策的理论分析

我们借鉴Zodrow和Mieszkowski(1986)的分析框架,在资本完全流动的条件下,融入中国特殊的财政分权制度,研究政府间转移支付对地方政府收支决策的影响。

模型分析分为四个部分:首先,介绍各个经济主体面临的经济环境;其次,考虑厂商决策,厂商在给定生产函数、私人资本回报率和资本税税率的条件下最大化利润,决定资本雇佣量;第三,考虑消费者的决策,得到消费者的间接效用函数;最后,地方政府在给定转移支付和财政分权的条件下,决定税率和公共支出规模。

(一)经济环境。

假设国家内部存在n个地方政府,每个地方政府内的辖区居民拥有相同数量的资本禀赋,资本可以完全自由流动。①资本可以完全流动的含义在于私人可以将资本投资于任何地区的任何企业,并且资本流动的成本为0。劳动力是附着在土地上的不可流动生产要素。每个辖区的企业不仅需要资本这样的流动性要素,还需要其他固定在土地上的非流动性要素(如土地、劳动力等)。企业实现生产之后,支付给私人资本回报,缴纳政府税收,并且将剩余的租金(利润)平均分配给地区的每一个居民。②我们可以将此看成地区居民平均拥有地区企业的股份,通过劳动力和资本入股,在厂商获得利润之后,本地居民平均分配租金,即获得“股份红利”。每一个地区只有一个生产厂商,且所有生产厂商生产的产品均为同质,商品可以自由流通。地方政府负责对本地区企业所使用的资本进行征税,并决定税率τ。③现实中,地方政府没有税收立法权,但会利用税收征管空间影响实际税率(高培勇,2006;周黎安等,2011)。资本税由中央政府和地方政府共享,中央政府的分成比例为1-θ,负责转移支付。地方政府根据自有财政收入和中央的转移支付进行支出决策以最大化地区居民的福利。

(二)厂商行为。

假设厂商的生产函数为:

其中,K表示厂商使用的资本,L表示厂商雇佣的劳动力,A表示地区所拥有的土地等固定生产要素。除此之外,我们还假设生产函数是规模报酬不变的,且满足以下新古典生产函数的假设前提:

在经济环境中,假设除资本之外的生产要素都是固定的,为了方便分析,将非流动性要素标准化为1,并且将式(1)中的总量生产函数转化为人均生产函数形式:

由于资本可完全自由流动,假设私人的资本边际回报为常数ρ。厂商所面临的问题可以归纳为通过选择资本雇佣量以最大化企业利润:

对上述问题(P1)求一阶条件,可以得到:

根据上述一阶条件,我们可以得到企业对资本的需求函数(隐函数)为:

将式(4)两边同时对税率τ求导数,可以得到:

根据式(2),我们可以知道f″k()<0,从而得知:随着某一地区税率的不断提高,该地区企业对资本的需求水平持续下降。

(三)消费者行为。

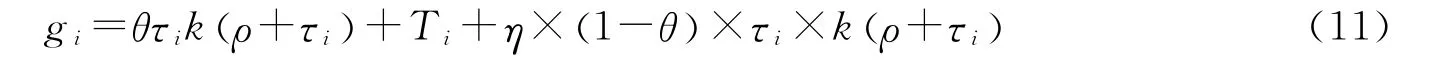

根据经济环境的描述和上面的厂商分析,我们可以知道:当生产厂商完成生产之后,将ρkρ+τ()支付给投资者,将τkρ+τ()的税收缴纳给政府,剩余的利润(租金)平均地分配给地区居民。从而i地区代表性居民的收入水平为:

其中,f(ki)-(ρ+τ)ki表示本地居民从地区企业所获得的利润分红,即除资本回报之外的不可流动性要素的回报水平 表示私人的资本回报。值得注意的是,无论地区居民是否投资于本地区的企业,都将获得资本回报。

假设居民的效用函数为:

其中,ci表示i地区消费者的消费量,gi表示地方政府提供的公共物品。由于我们设定的模型为静态,消费者不存在储蓄行为,因此理性消费者会将自己的收入完全用于消费,满足如下等式:

通过式(8)和式(9),可以得到消费者的间接效用函数为:

(四)政府行为。

地方政府在保持政府预算约束平衡的条件下,最大化地方居民的福利水平。根据经济环境中中央和地方财政分权的描述,可以知道地方政府的自有收入为θτik(ρ+τi),中央政府从i地区分得的税收为(1-θ)τik(ρ+τi)。中央政府从所有地方政府分享收入分成后,通过转移支付的方式重新分配给地方政府。为了使分析更加细致且符合中国现实,我们将转移支付分为一般性转移支付、专项转移支付和税收返还。由于这三种转移支付所产生的制度背景与承载的功能各不相同,下面我们根据这三类转移支付的基本特征分别进行描述。

中央对一般性转移支付的支出用途和方向没有明确的规定,地方政府虽然可以自由支配,但是无法在年初进行预算时将此类转移支付准确计算出来。专项转移支付由中央政府规定用途,地方政府不能够自由使用。税收返还类似于地方政府的自有财政收入,1994年分税制改革之初,中央就明确规定了税收返还的计算方法,税收返还在很大程度上依赖于地方政府上缴给中央的财政收入,如果上缴数额较多,那么返还数额也相应较多。

假设地方政府的约束条件为:

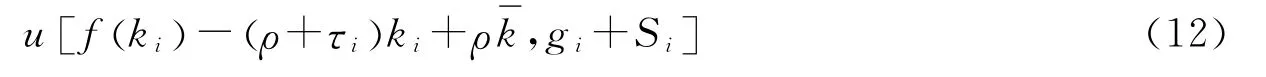

式(11)中的Ti表示一般性转移支付;η(0<η<1)刻画了税收返还的比例,即i地区上缴给中央的税收为(1-θ)τik(ρ+τi),中央将其中的份额η返还给地方政府。在有专项转移支付的条件下,地方政府的目标函数变为:

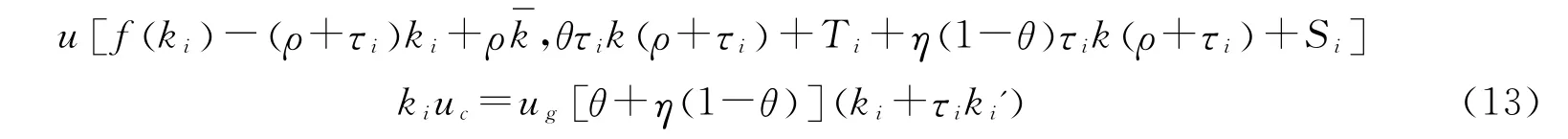

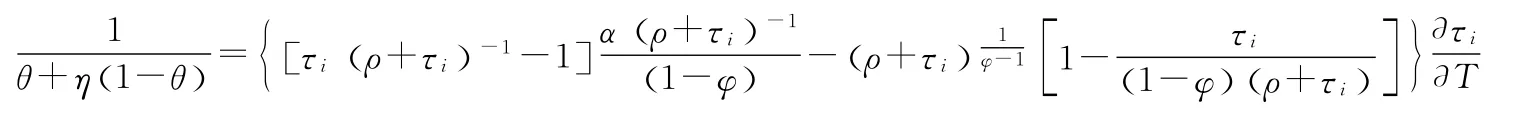

其中,Si表示中央政府的专项转移支付。①专项转移支付一般是中央政府对地方特定公共物品的供给,且并不能够被地方政府预期,因此可以假设其不在地方政府预算约束内,但可以进入本地消费者的效用函数。本文主要考虑专项转移支付对支出总量和税率的影响,因此式(12)的假定是合理的。地方政府在约束条件式(11)下,最大化式(12)。此问题的一阶条件为:

通过式(13)可以知道,0<θ+η(1-θ)<1(由于0<η<1)。根据式(6),可知k′<0。从而得到:

式(14)表明,在资本自由流动的状态下,如果地方政府提高税率导致资本外流,那么将引起产出和消费水平下降;如果降低税率则会导致政府财政支出低于最优水平。因此,最优状态下的税率保证了私人消费与政府财政支出的边际效用相等。

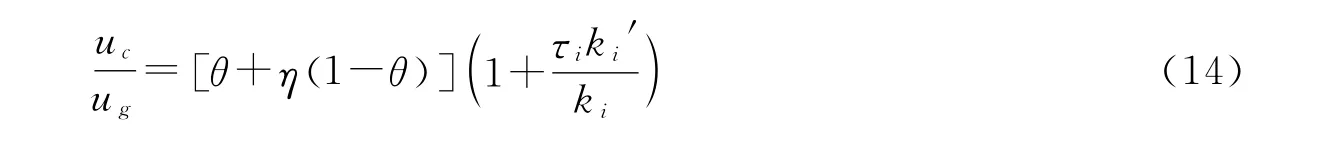

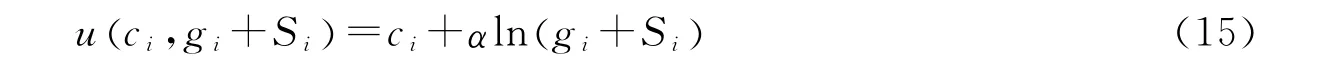

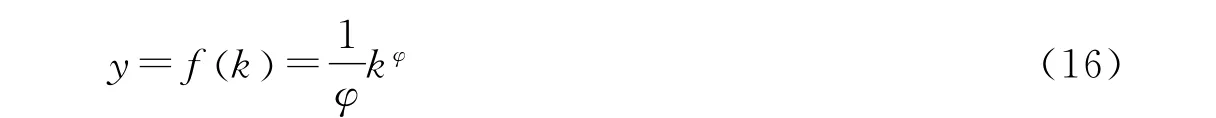

(五)比较静态分析。为便于计算和比较分析,我们对效用函数和生产函数进行常规性的设定。假定居民的效用函数为可加可分的拟线性效用函数:

其中,α为居民对政府支出偏好的参数。生产函数设定为柯布-道格拉斯函数形式,资本产出弹性为φ,满足0<φ<1。人均生产函数为:

将上述结果代入式(7)和式(9),可以得到:

地方政府的预算约束式(11)变为:

将式(17)至式(19)代入式(13),可以得到:

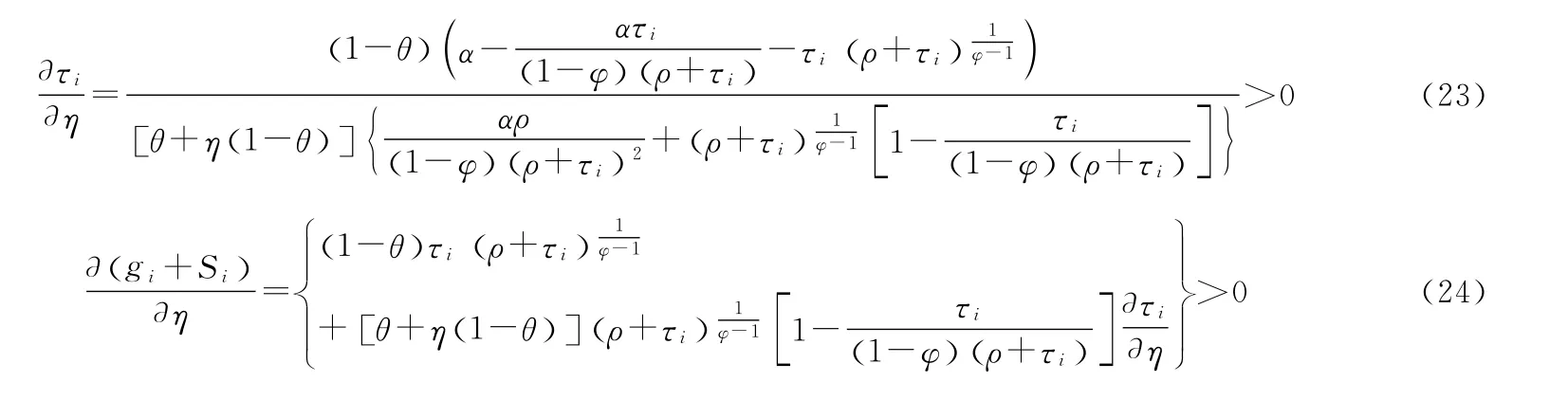

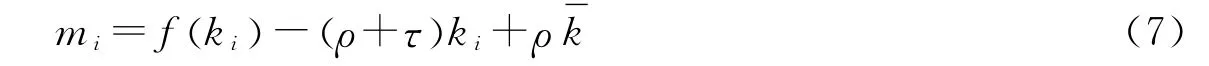

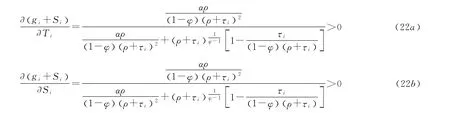

将式(20)两边分别对Ti、Si、η求导数,可以得到:①具体推导过程见附录。

由此可以得到如下定理:

定理一:随着一般性转移支付和专项转移支付的增加,地方政府设定的实际税率将下降;而随着税收返还的增加,地方政府设定的实际税率反而上升。

定理二:随着一般性转移支付和专项转移支付的增加,地方政府设定的支出总量将上升;随着税收返还的增加,地方政府的支出总量也将上升。

三、数据、变量和计量模型

(一)数据来源。

本文所有的财政数据来源于各年《全国地市县财政统计资料》,社会经济数据来源于《中国县(市)社会经济统计年鉴》。市辖区政府与农村县政府虽然行政级别相同,但在职能上差别很大,市辖区是以城市管理和服务为主,农村县是以管理农村以及向农村居民提供公共服务为首要责任。因此,本文的讨论限制在2001-2006年的农村县(包括县级市),不包括地级市以上的辖区。②县级政府层面的社会经济数据始于2001年,《全国地市县财政统计资料》数据更新到了2009年,但是财政数据统计口径自2007年起有了较大变化,2008年和2009年更是缺乏分类的财政收入数据。囿于数据,文章最终采用了2001-2006年县级面板。这也是目前国内关于县级财政研究中常用的样本区间。我们通过百度百科逐一查找每一个县的行政规划历史变动情况,将它们分为3种情况进行处理。③第一种情况:名称变更或者行政隶属关系变化,但县级单位行政辖区无实质变化,我们把这样的县级单位视为同一地区;第二种情况:名称无变化,但县级单位行政辖区发生实质改变,我们将这种情形视为不同地区,原编码中止,设立新编码;第三种情况:名称变化,县级单位行政辖区也发生实质改变,我们也将原编码中止,设立新的编码。此外,出于行政体制的考虑,我们删除了直辖市、西藏自治区以及海南共6个省的样本,删除了全国范围内的副地级县市样本。

(二)变量选取。

地方政府的收支行为包括支出规模和税收努力程度。不少文献采用人均财政支出水平来衡量政府支出规模(李永友和沈玉平,2009;范子英和张军,2010),然而,这不仅会产生用“增长解释增长”的问题,而且会因为变量的波动性较大,导致估计结果容易受到极端值的影响。因此,我们采用政府总支出占GDP的比重来度量政府规模(Rodrik,1998)。中国自改革开放以来,中央政府几乎拥有所有税种的立法权、解释权和修订权,而且分税制改革后,中央政府增设了国税局,用来征收中央税种和共享税收,这意味着地方政府通过调整税率来降低税负的空间非常小(范子英和张军,2010)。鉴于地方政府在管辖区内税收政策比较灵活的税种上反应比较灵敏,我们选择城市维护建设税为研究对象,用城市维护建设税占GDP的比重来度量本地政府的税收努力程度。相对于其他税种,城市维护建设税代表政府税收行为具有以下根据:其一,城市维护建设用税属于地方政府税种,且地方政府拥有税收征管权力;其二,税率范围有弹性,免税政策比较灵活;①城市维护建设税根据纳税人所在地的不同,分为1%、5%和7%三档,同时可以根据从业人员、从业时间、营业范围、营业机构等不同而有选择地减免,比如下岗失业人员从事个体经营者、新办服务型和商贸企业3年内免征,销售“非典”捐赠物资免征,转制科研机构自用土地5年内免征,机关后勤服务收入从2001-2005年免征,等等。其三,在地方财力构成中的比重较小。在样本考察期间,城市维护建设税占地方预算收入的4.6%,“船小好调头”,该税种对转移支付的规模和结构会更加敏感。

1.自变量。依据李永友和沈玉平(2009)、范子英和张军(2010和2013)的做法,我们采用人均值度量各转移支付变量,包括转移支付总量、一般性转移支付、专项转移支付和税收返还。②转移支付科目繁多,2006年一级科目就有20多种,其中很多一般性转移支付也带有“定向支出”性质,如农村义务教育补助虽然不属于专项转移支付,但其具有特定的支出范围。为更好地区分转移支付类别,我们采用财政科目中的“一般性资金补助”衡量一般性转移支付,科目中的“专项资金补助”代表专项转移支付,“消费税和增值税税收返还”与“所得税基数返还”的加总代表税收返还。

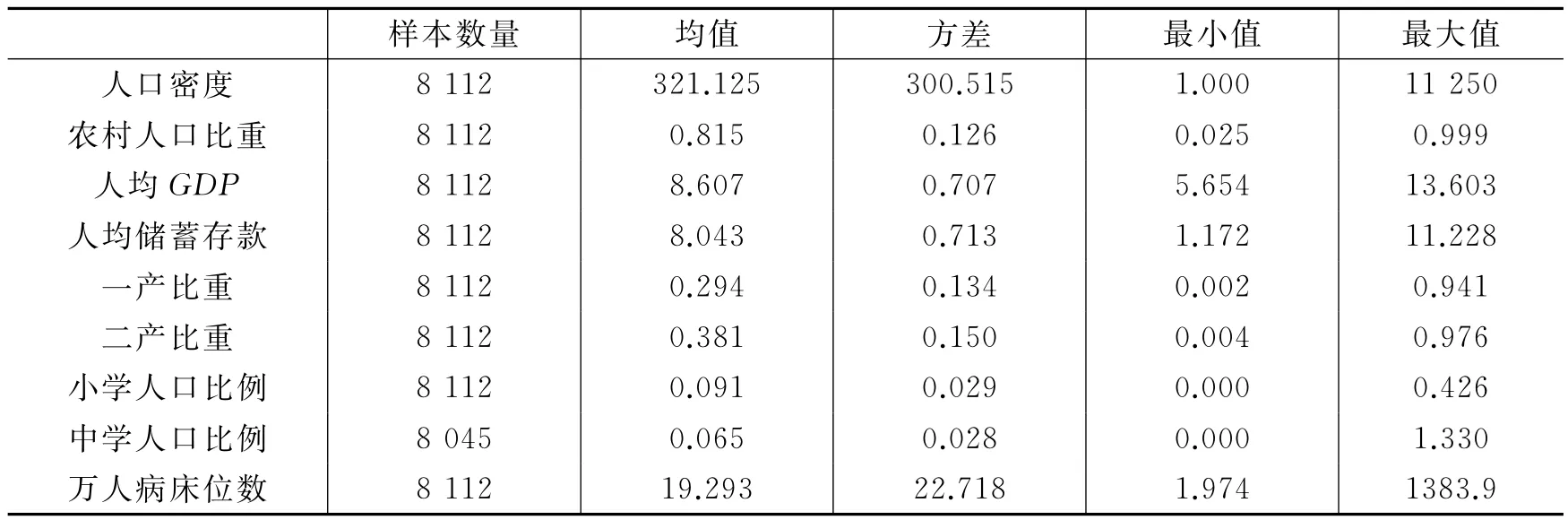

2.控制变量。我们考虑了经济发展情况、人口结构情况和其他反映支出特点的指标。经济发展情况包括人均GDP水平、第一产业比重和第二产业比重。人口结构情况包括人口密度、农村人口比例。考虑到不同县之间的异质性和财政支出动机,我们还控制了其他一些社会指标,包括小学人数比例、初中人数比例、每万人床位数、城乡居民人均储蓄存款余额等。

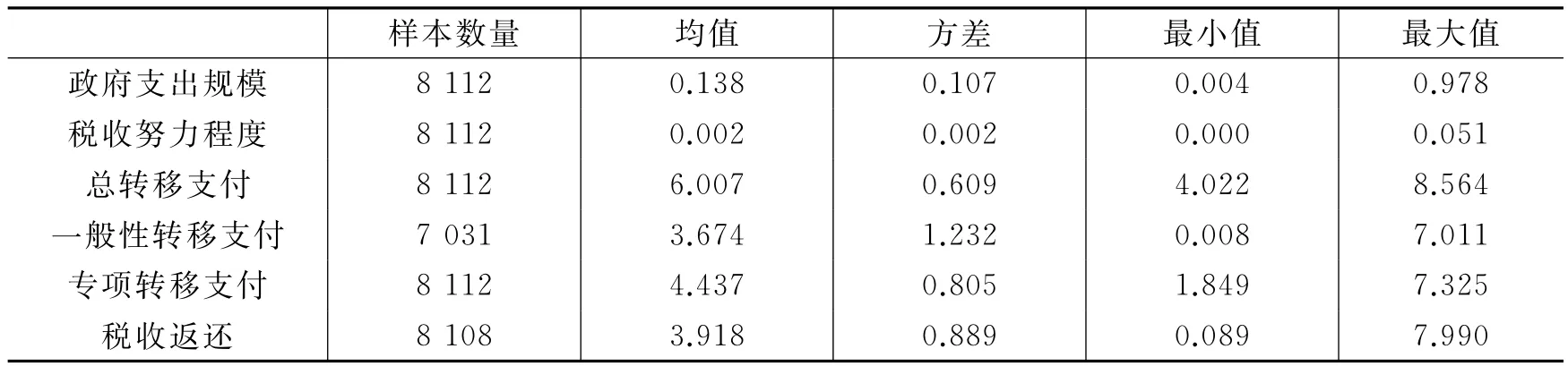

需要说明的是,以往研究中提到的GDP平减指数仅能消除时间序列上价格波动的影响,并不能消除地区间价格水平差异带来的生活成本差别。我们根据Brandt和Holz(2006)构建的一套物价水平调整指数对相关的名义变量进行平减,其中,2005-2006年的平减指数按照Brandt的物价水平调整方法,根据当年的CPI外推得到。表1给出了所用变量的统计性描述。

表1 变量的统计性描述

续表1 变量的统计性描述

(三)计量模型。

本文采用的基础模型如下:

其中,yit为政府规模或者税收努力程度,Trit代表各种类型的转移支付变量,Xjt为其他控制变量;μi代表县的固定效应,用来控制各县不易被观测且不随时间变化的因素;vt是时间虚拟变量,代表了宏观政策等时变效应;εit是随机误差项,假定E(εit)=0。

我们采用了两种不同的估计方法。首先,我们采用了常规固定效应估计方法,该方法通过差分剔除了不随时间变化的不可观测因素。但如果存在随时间变化的不可观测因素,该模型就无法有效地处理计量方程中的内生性问题。比如,政府收支行为会受到一些观测不到的异质性因素影响,一个地区的政府收支行为往往与当地社会文化、习俗等因素息息相关。固定效应可以剔除这些无法测度的因素。其次,我们采用了动态面板的估计方法,主要是基于两方面的考虑:一是在考察转移支付对政府支出规模的影响时,必须要正视的现实是中国财政预算中“基数+增长”的传统,①一方面,财政支出中存在支出惯性,即以前的支出对当期的支出存在影响。这也符合中国的预算传统,地方政府的预算通常以上一年的实际支出水平为基数,外加一个额外的增长率,也即我们经常听到的“基数+增长”的预算方法。这会导致本年度的政府支出规模与上一年度高度相关。另一方面,在我国缺乏一套行之有效的认定“应收尽收”的标准和能够约束税务机关行为的制度,各级政府一直通过“税收计划”来促使税务部门提高征税能力和税收努力,这种税收计划导致地方政府在税收方面也存在“基数+增长”的方式,如在税源充足即纳税能力强的地区,税务部门在完成税收任务后,为避免抬高未来税收计划基数,往往采取消极征税政策;在税源不充足即纳税能力弱的地区,税务部门会加大税收努力来完成上级部门制定的税收计划。这会导致本年度的税率与上一年度高度相关。本期的收支行为与上期政府收支的关联较大,如果忽略这种因素会对我们的估计产生偏误;二是同期的转移支付可能与政府收支决策互为因果。基于此,我们把基础模型设置如下:

其中,yit-1为政府规模或者税收努力程度的滞后一期。将式(22)看成是一个动态面板数据模型,采用系统GMM对其进行估计将会更加精确(Arellano和Bond,1991;Blundell和Bond,1998)。

四、实证结果分析

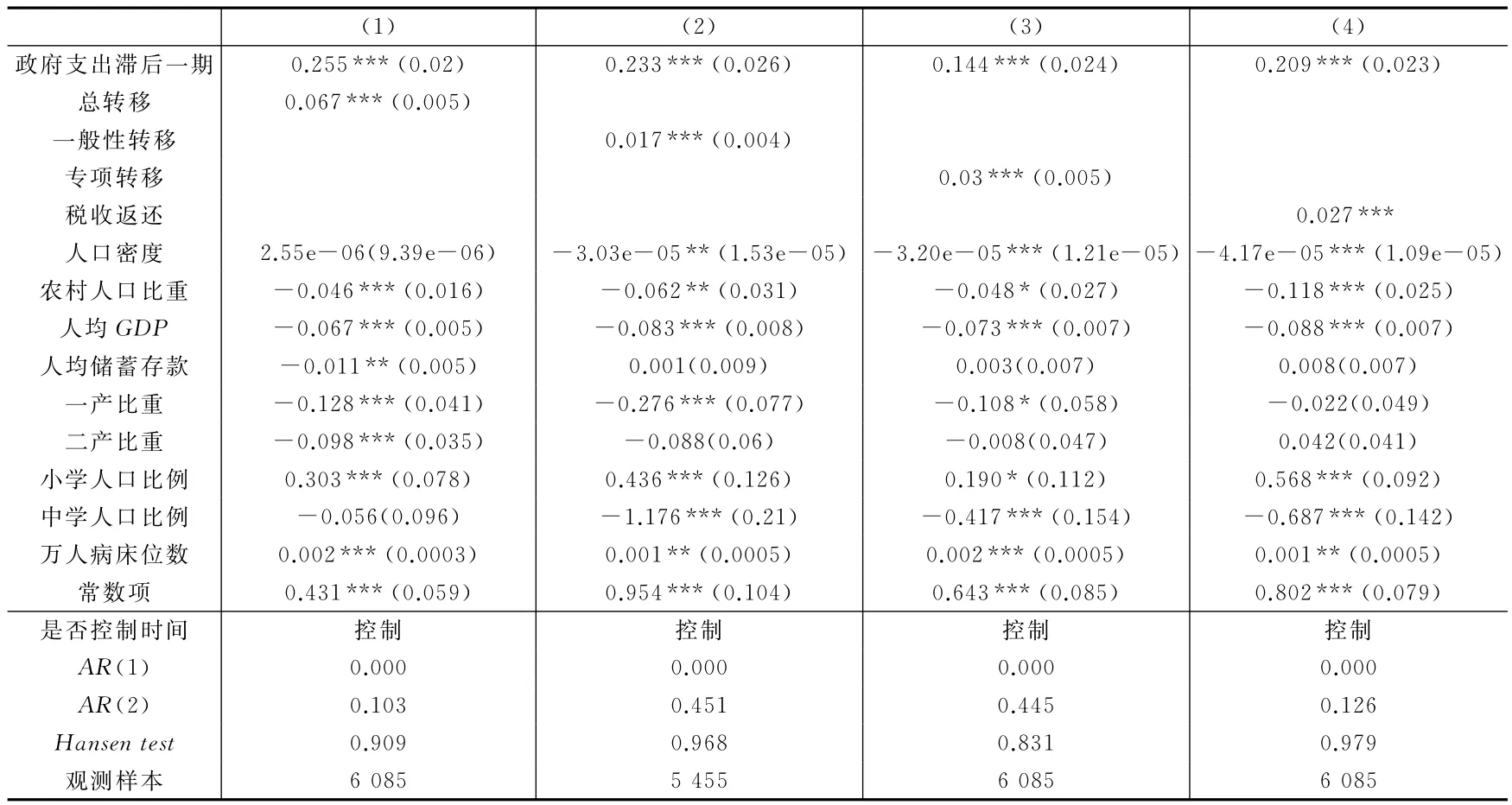

根据以上讨论,我们首先采用固定效应估计方法对式(21)进行估计。表2考察的是转移支付对政府支出行为的影响。列(1)中,总量转移支付对地方政府支出存在正向影响,这表明转移支付将导致县级政府支出规模的扩大。进一步地,我们细分了转移支付类型,估计结果见列(2)-列(4):一般性转移支付、专项转移支付和税收返还对地方政府支出规模的影响显著为正,而且地方政府的支出决策对不同类型转移支付的反应存在较大差异,专项转移支付的支出效应最大,税收返还次之,一般性转移支付的支出效应相对较弱。

表2 政府支出的固定效应模型

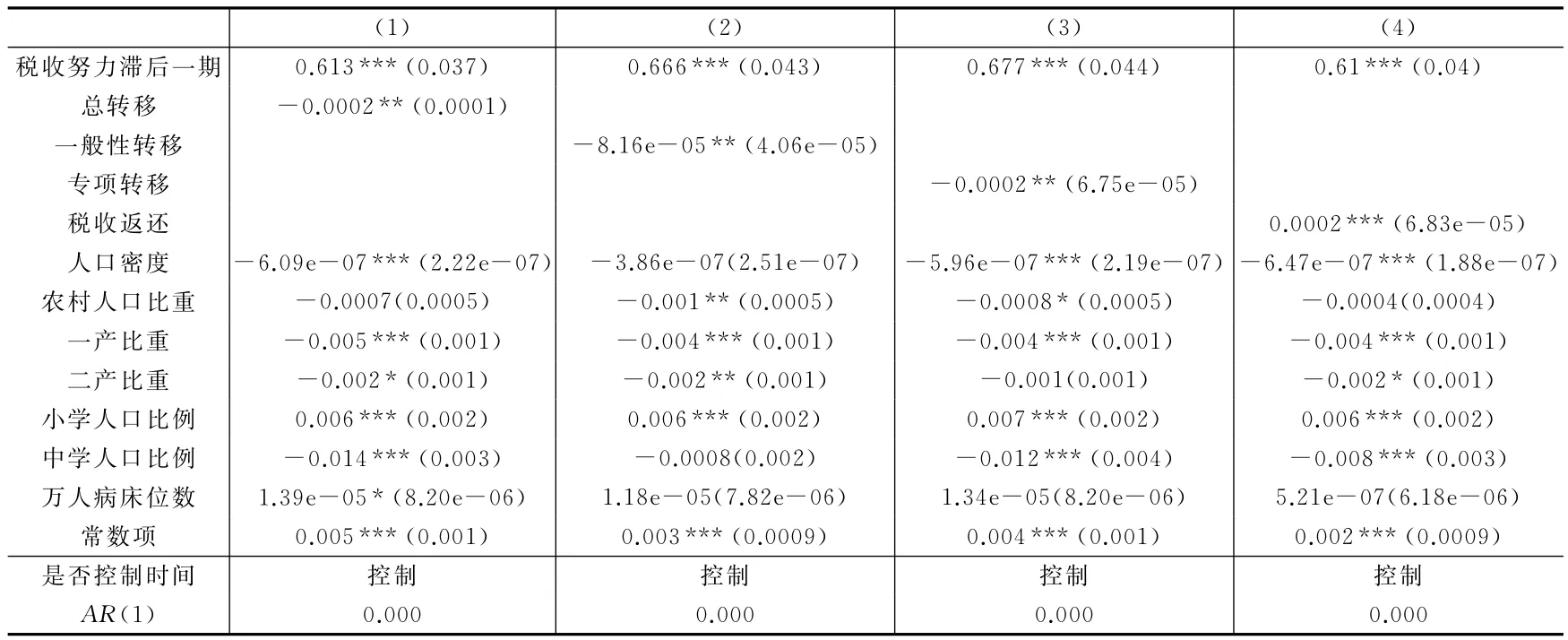

表3列出了转移支付对税收努力程度影响的估计结果。列(1)中,总转移支付对政府税收努力程度存在显著的负向影响,表明转移支付降低了县级政府的税收努力程度。列(2)-列(4)是细分了转移支付类型后的估计结果:专项和一般性转移支付对地方政府税收努力程度的影响显著为负,而税收返还的影响为正。总体而言,专项和一般性转移支付对地方政府收入决策的影响没有明显区别。

表3 税收努力程度的固定效应模型

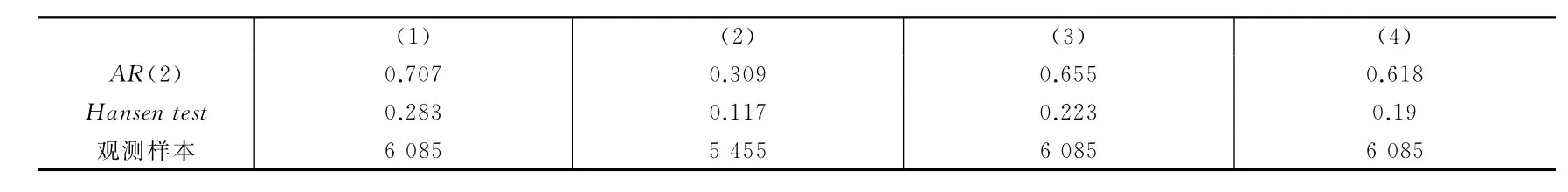

考虑到转移支付与政府收支决策之间存在内生性,我们采用了系统GMM的方法对式(26)进行估计。模型的有效性需要满足两个假设:首先是自相关检验,由估计结果可知,AR(1)拒绝了原假设,AR(2)不能拒绝原假设,即差分方程的随机误差项存在一阶相关,但不存在二阶相关;其次是过度识别约束检验,用来检验所使用工具变量的有效性,由各列中的Hansen检验可知,所使用的工具变量与误差项是不相关的。上述结果得到了动态面板数据模型的进一步支持。

表4是县级政府支出的动态面板估计结果。支出规模的滞后一期对当期的影响显著为正,且模型通过了自相关和过度识别检验,这为我们选用动态面板模型提供了有利支持。与固定效应的回归结果一致,不同类型转移支付对政府支出规模的影响显著为正。专项转移支付、税收返还和一般性转移支付的支出效应依次减弱。

表4 政府支出的动态面板数据模型

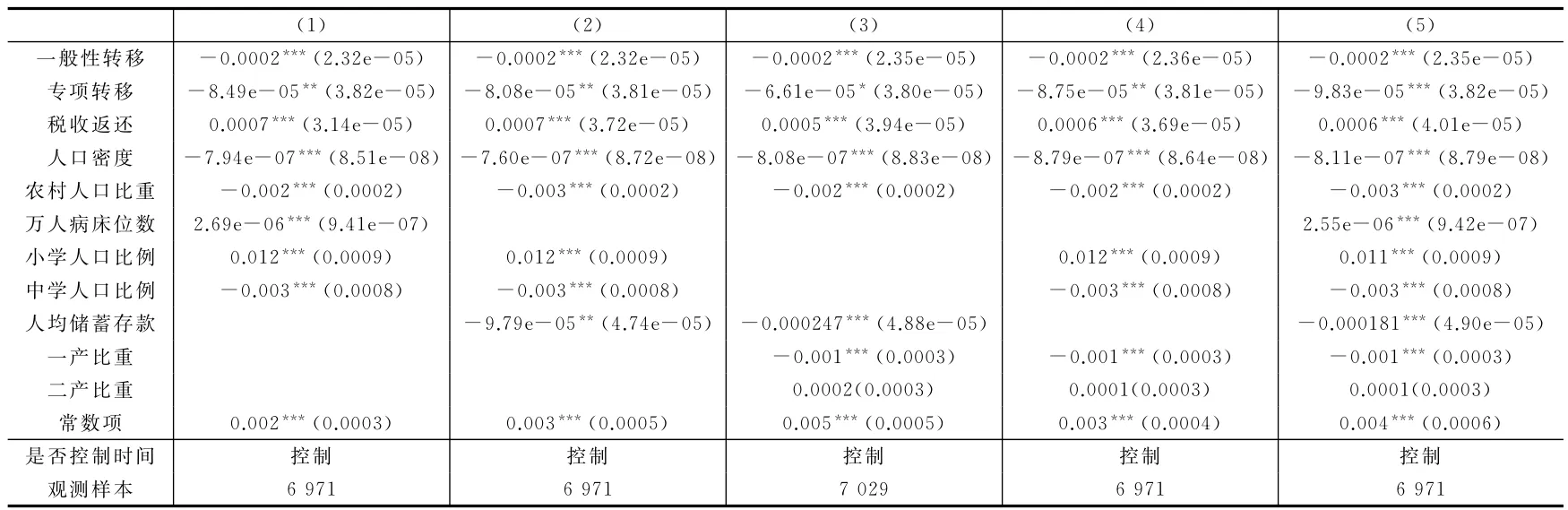

表5是县级政府税收努力程度的动态面板估计结果。同样,税收努力程度的滞后一期对当期的影响显著为正,且模型通过了自相关和过度识别检验。与表3的回归结果一致,转移支付降低了县级政府的税收努力程度。专项和一般性转移支付对地方政府税收努力程度的影响显著为负,而税收返还的影响为正。

表5 税收努力程度的动态面板数据模型

(1)(2)(3)(4)AR(2)0.707 0.309 0.655 0.618 Hansen test 0.283 0.117 0.223 0.19观测样本 6 085 5 455 6 085 6 085

综上所述,专项、一般性转移支付和税收返还对地方政府收支行为都存在显著影响。基于此,我们把这三个核心变量纳入一个方程,运用逐步回归法考察自变量估计值的变动范围,进一步验证估计结果的稳健性。具体地,在基准回归模型中,我们选择与支出规模、税率直接相关的变量,包括人口密度、农村人口比重、人均GDP等变量。潜在的解释变量包括第一、二产业比重,中、小学人数比例,年末人均储蓄存款和万人病床位数。把这些潜在的解释变量逐步加入到基准方程中,考察核心变量估计值的稳定性。根据表6和表7的结果,通过对比核心变量估计值的最大值和最小值,表明结论是稳健的。这进一步支持了我们关于转移支付收支效应的假说。

表6 政府支出规模的稳健性检验

表7 税收努力程度的稳健性检验

综上所述,本文针对县级政府转移支付规模及其结构的经验分析主要有以下发现:第一,总体而言,对上级转移支付的依赖程度越高,地方政府的支出规模就越大,税收努力程度也就越低。大规模的转移支付导致了地方政府的财政投机行为,在税基竞争的格局下,地方政府有扩大支出与降低税率的动机。第二,专项转移支付和一般性转移支付具有相同方向的收支效应,支出决策对前者的反应要强于后者。一个可能的解释是:政府收支行为可以看作公共物品的供给决策,专项转移支付对地方公共物品供给兼具收入效应和价格效应,而一般性转移支付仅仅产生了收入效应。在现实中,专项转移支付存在双重扭曲:一是缺乏严格的审批程序,导致“跑步钱进”现象频发,往往是那些有“政治关联”的地区获得了专项补助,而这些地区可能并不是最需要补贴的地区,其支出行为随意性较大(范子英和张军,2010);二是某些专项转移支付具有配套性条款,地方政府有时是“被动支出”。第三,转移支付对地方政府收支行为的影响大小也存在差异,支出决策的敏感程度要大于收入决策,这种对收支影响程度的差异表明针对县级政府的转移支付确实存在“粘蝇纸效应”。具体地,“先行者”地方政府与“跟随者”上级政府的预算行为、地方政府的收入与支出决策都存在“时间不一致性”。一方面,在转移支付的动态博弈中,地方政府先做出收支决策,通过扩大财力缺口或者公共物品供给缺位来“争取”中央政府的转移支付;另一方面,我国的财政政策缺乏刚性,地方政府的预算决策在年初,而接受转移支付时可能是在年中或者年末,税收政策调整的灵活度不及支出政策的调整,导致在年中或年末接受转移支付时出现“突击”、“过度”花钱现象。这是“粘蝇纸效应”形成的关键原因所在。第四,与其他类型转移支付有所区别,税收返还不仅推动了地方政府支出规模的扩大,而且对地方政府税收努力程度有正向激励作用。一方面,相对于其他类型的转移支付来说,税收返还可以看作是地方政府的自有收入,地方政府在可自由支配收入增加的情况下,必然会扩大支出规模;另一方面,1994年分税制改革时明确了税收返还是建立在增值税和消费税征收的基础上,其返还额度有严格的计算公式可循,从而激励地方政府提高了税收努力程度。

五、总结性评论

在转移支付占据地方政府收入大半比重的格局下,转移支付的制度设计尤为重要。无论是平衡地区间财政能力还是解决地区间公共物品的供给,转移支付制度首先起到的是一种激励作用,通过这种激励作用来引导资源的有效配置,从而实现中央政府的宏观调控目标。然而,本文在财政分权制度内建立的政府间转移支付与地方政府收支决策的理论模型表明,转移支付产生的预算软约束与税基流动产生的外溢性交织在一起,影响了地方政府的收支决策,而且不同类型的转移支付收支效应存在差异。利用2001-2006年中国县级政府数据的计量分析表明,总体上,转移支付越多,地方政府支出规模就越大,税收努力程度也就越低。文章就转移支付的类型作了细分研究:专项转移支付、一般性转移支付和税收返还都会扩大地方政府的支出规模,并且专项转移支付的影响要远大于一般性转移支付;地方政府税收努力程度对专项转移支付和一般性转移支付的反应为负,对税收返还的反应为正。中央政府通过转移支付调控地方财力或者公共物品供给的效果在地方政府的税基竞争中打了折扣。面对专项和一般性的转移支付,地方政府通过让渡部分税收收入来获取竞争优势,从而出现了“转移支出—支出膨胀、让渡税收—转移支付”的恶性循环,这必然会侵蚀中国的财政资源。相对而言,税收返还虽然也提高了地方政府的支出规模,但是有利于提高地方政府税收努力的积极性。这些证据表明,在针对县级层面的转移支付设计中,必须警惕预算软约束和财政竞争带来的双重扭曲,从制度上保障地方政府收支行为的正规化。在“营改增”触发了政府间收入分配、地方政府财权大幅度减少的背景下,匹配地方政府财力与事权的同时,更要谨慎地看待转移支付的整体规模和结构。短期看,应该降低专项转移支付的比重。一方面,考虑到收支效应上的差异,甚至可以尝试将转移支付的转出地和转入地区别对待,增加净转入地一般性转移支付或者税收返还的比重,用不具备指向性的转移支付代替专项类;另一方面,制度设计中可以通过在转移支付中加入税收努力程度、支出规模的权重来避免地方政府的道德风险。长期看,一般性转移支付制度只是增加了地方政府的财力,但并不一定能促使地方政府回归公共服务职能。因此,发挥市场在资源配置中的决定性作用,以此提高地方财政对本地居民偏好的回应性(尹恒和杨龙见,2014),是完善中国财政分权体制的关键。

[1]丁菊红,邓可斌.政府偏好、公共品供给与转型中的财政分权[J].经济研究,2008,(7):78-89.

[2]范子英,张军.中国如何在平衡中牺牲了效率:转移支付的视角[J].世界经济,2010,(11):117-138.

[3]范子英,张军.粘纸效应:对地方政府规模膨胀的一种解释[J].中国工业经济,2010,(12):5-15.

[4]范子英、张军.转移支付、公共品供给与政府规模的膨胀[J].世界经济文汇,2013,(2):1-19.

[5]高培勇.公共财政:概念界说与演变脉络——兼论中国财政改革30年的基本轨迹[J].经济研究,2008,(12):4-16.

[6]郭杰,李涛.中国地方政府间税收竞争研究——基于中国省级面板数据的经验证据[J].管理世界,2009,(11):54-64.

[7]郭庆旺,贾俊雪.地方政府间策略互动行为、财政支出竞争与地区经济增长[J].管理世界,2009,(10):17-27.

[8]李永友,沈玉平.转移支付与地方财政收支决策——基于省级面板数据的实证研究[J].管理世界,2009,(11):41-53.

[9]平新乔,白洁.中国财政分权与地方公共品的供给[J].财贸经济,2006,(2):49-55.

[10]乔宝云,范剑勇,冯兴元.中国的财政分权与小学义务教育[J].中国社会科学,2005,(6):37-46.

[11]沈坤荣,付文林.税收竞争、地区博弈及其增长绩效[J].经济研究,2006,(6):16-26.

[12]王永钦,张晏,章元,等.中国的大国发展道路——论分权式改革的得失[J].经济研究,2007,(1):4-16.

[13]杨龙见,尹恒.中国县级政府税收竞争研究[J].统计研究,2014,(6):42-49.

[14]尹恒,朱虹.县级财政生产性支出偏向研究[J].中国社会科学,2011,(1):88-101.

[15]尹恒,杨龙见.地方财政对本地居民偏好的回应性研究[J].中国社会科学,2014,(5):96-115.

[16]张恒龙,陈宪.政府间转移支付对地方财政努力与财政均等的影响[J].经济科学,2007,(1):15-23.

[17]张军,高远.官员任期、异地交流与经济增长——来自省级经验的证据[J].经济研究,2007,(11):91-103.

[18]张晏,龚六堂.分税制改革、财政分权与中国经济增长[J].经济学(季刊),2005,(1):75-108.

[19]周黎安.中国地方官员的晋升锦标赛模式研究[J].经济研究,2007,(7):36-50.

[20]周黎安,刘冲,厉行.税收努力、征税机构与税收增长之谜[J].经济学(季刊),2011,(1):1-18.

[21]Arellano M,Bond S.Some tests of specification for panel data:Monte Carlo evidence and an application to employment equations[J].Review of Economic Studies,1991,58(2):277-297.

[22]Blundell R,Bond S.Initial conditions and moment restrictions in dynamic panel data models[J].Journal of Econometrics,1998,87(1):115-143.

[23]Bradford D F,Oates W E.The analysis of revenue sharing in a new approach to collective fiscal decisions[J].The Quarterly Journal of Economics,1971,85(3):416-439.

[24]Brandt L,Holz C A.Spatial price differences in China:Estimates and implications[J].Economic Development and Cultural Change,2006,55(1):43-86.

[25]Hines J R,Thaler R H.Anomalies:The Flypaper Effect[J].The Journal of Economic Perspectives,1995,9(4):217-226.

[26]Koethenbuerger M.How do local governments decide on public policy in fiscal federalism?Tax vs.expenditure optimization[J].Journal of Public Economics,2011,95(11-12):1516-1522.

[27]Leith C,Lewis S W.Fiscal sustainability in a New Keynesian model[J].Journal of Money,Credit and Banking,2013,45(8):1477-1516.

[28]Li H,Zhou L.Political turnover and economic performance:The incentive role of personnel control in China[J].Journal of Public Economics,2005,89(9):1743-1762.

[29]Qian Y,Weingast B.China’s transition to markets:Market-preserving federalism,Chinese style[J].Journal of Policy Reform,1996,1(2):149-185.

[30]Rodden J,Eskeland G,Litvack.Fisal Decentralization and the challenge of hard budget constraints[M].MA:MIT Press,2003.

[31]Rodrik D.Why do more open economies have bigger governments?[J].Journal of Political Economy,1998,106(5):997-1032.

[32]Smart M.The incentive effects of grants[A].Boadway R W,Shah A(eds.)Intergovernmental Fiscal Transfers[C].Washington:Banco Mundial,2007.

[33]Tsui K.Local tax system,intergovernmental transfers and China’s local fiscal disparities[J].Journal of Comparative Economics,2005,33(1):173-196.

[34]Zodrow G R,Mieszkowski P.Pigou,Tibout,property taxation,and the under provision of local public goods[J].Journal of Urban Economics,1986,19(3):356-370.

附录:

将式(20)两边分别对Ti、Si、η求导数,可以得到:

同理,将式(20)两边同时对Si求导数,可以得到:

我们考虑一般性转移支付和专项转移支付的变化将如何影响政府总支出变化:

最后,我们考虑税收返还对地方政府税率和支出总量的影响。将式(20)两边同时对η求导数,可以得到以下两式: