便利跨国公司资金运营

文/孟德胜 编辑/靖立坤

便利跨国公司资金运营

文/孟德胜 编辑/靖立坤

《跨国公司外汇资金集中运营管理规定》(汇发[2014]23号,以下简称23号文)自去年实施以来,不仅有效提高了跨国公司资金管理和运行效率,还推动企业实现了更有效率、更有质量的发展。这是外汇局在2012年启动跨国公司外汇资金集中运营管理(以下简称外币资金池)试点的基础上,进行的又一次制度创新。

外币资金池的主要内容

对于跨国公司而言,外币资金池可实现如下功能:

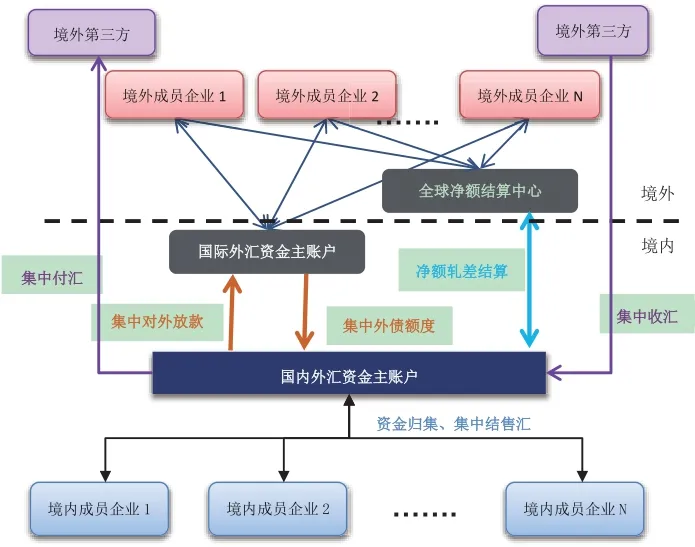

一是创新了跨国公司账户管理。目前对于非跨国公司,需要区分资金性质,分别开立不同的外汇专户办理相关业务。跨国公司则利用同一国内外汇资金主账户,既可以办理境内成员企业经常项下资金收付,也可运营直接投资、外债、对外放款等资金;同时,在境内外资金实现有效隔离的前提下,还可以开立国际外汇资金主账户,与境外自由划转,且无额度限制,实现了跨国公司特定主体的基本可兑换。

二是外债、对外放款实现了集中管理。一是外债额度共享使用。主办企业可集中共享、使用、调配成员企业的全部或部分外债额度,中资企业可用外资企业额度,无外债额度的企业也可使用共享的外债额度,便利企业内部调剂余缺。二是对外放款额度可集中使用。主办企业可将成员企业境外放款额度进行集中,用于海外收购、上市等战略布局。外债和对外放款资金在一定额度内共享使用,为企业提供了资金内外联通的便利,有利于缓解“融资难、融资贵”,支持企业“走出去”。

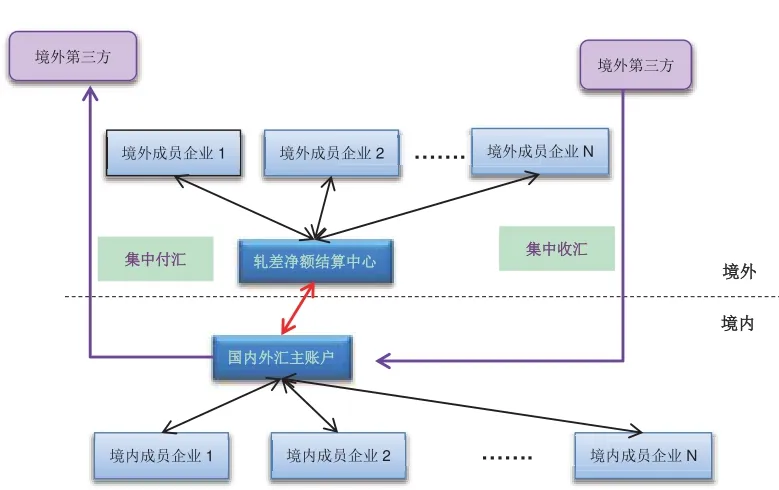

三是经常项目可集中收付汇、轧差净额结算。主办企业将成员企业的经常项目收支统一通过国内外汇资金主账户集中办理收付汇;也可通过国内外汇资金主账户汇总各成员企业的内部经常项目应收或应付款项,将企业间一定时期内的收入和支出集中,简化为一笔外汇交易进行冲抵,即轧差净额结算。业务框架详见图3。

四是简化单证审核,实行“负面清单”管理。外币资金池业务还进一步简化了单证审核,银行按照“了解客户”、“了解业务”、“尽职审查”原则,在审核真实性后办理经常项目收结汇、购付汇手续,内控制度完善的银行在确保交易真实性的前提下,还可审核电子单证等。此外,还实现了资本金、外债意愿结汇,可先结汇进入企业开立的人民币专用存款账户,除不得用于列举的禁止性用途外,可在审核真实性后直接对外支付,真正实现了“负面清单”管理。

上述政策设计,推动参与企业积极尝试各项业务,切实提升了企业资金集约化、便利化管理能力和银行资金服务能力。在促进贸易投资便利化的同时,政策设计上也注重加强风险控制,通过搭建多重“防火墙”,切实防控风险,包括全面采集跨国公司外汇收支信息、对集中收付或轧差净额结算进行数据还原申报、留存相关单证备查、落实额度控制监管“阀门”等,发现资金流动异常或者企业违规,可暂停或取消企业办理相关业务。

试点政策成效明显

23号文实施以来,共有23个省市200多家跨国公司开办了外汇资金集中管理业务。地区分布上,既有北京、上海等总部经济发达的地区,也有四川、河南等中西部地区;企业类型上,既有大型国有企业、外资跨国公司,也有民营企业,创造了平等竞争的环境。政策赋予企业更大的资金运作空间,便利了企业跨境贸易结算,降低了企业整体结算及汇兑成本,体现了服务实体经济的特点。

一是缓解“融资难、融资贵”,支持企业“走出去”。主办企业把国内外分散的资金管理权集中到中国区总部,利用资金通道的便利性,实现境内外资金一体化调配运营。通过这样的运作,既可集中引入国外低成本资金,也可将国内资金集中调往境外拓展海外布局,因而一定程度上缓解了企业“融资难、融资贵”,为企业“走出去”提供了进一步支持。

二是便利贸易结算,降低企业经营成本。部分跨国公司通过开展经常项目集中收付及净额结算等创新业务,优化了资金计划和结算流程,减少了内部交易量,降低了经营成本,收益显著。

三是转变经济发展方式,吸引“资金中心”落户我国。外币资金池将境内外外汇结算业务、外债和境外放款业务等集中在跨国公司在华主办企业,带来了金融资源的聚合效应,吸引了更多的跨国公司在华设立“资金中心”和

“管理中心”。 新政推出后,有的跨国公司将中国区财务管理中心提升为亚太区财务管理中心,有的在中国设立了全球区域结算中心。这一方面有利于提升我国利用外资质量,为产业结构转型升级创造条件;另一方面,也有利于转变经济发展方式,突破长期以来单纯将制造业作为经济发展“火车头”的做法,打造中国经济发展的“升级版”。

四是拓展了业务维度,银行竞争力增强。外币资金池涉及的国际资金归集运用、集中收付汇和轧差净额结算业务,属国内首次尝试。鉴此,为适应企业需求,及时、高效地为企业建构资金池各项业务,各合作银行在业务流程、风控手段和服务理念上不断进行调整、创新,并积累了宝贵的业务经验。银行在对跨国企业资金池集中管理模式进行升级推广的过程中,业务范围进一步拓展到为跨国公司开办全球现金管理,不但提升了跨国公司全球范围内融通内部资金管理的能力,而且也使企业在银行的外币存款、国际结算、结售汇等国际业务量得到稳步增长,进而牢牢锁住客户的存款和现金流,增强客户粘度和忠诚度。

进一步推进外币资金池业务

虽然,外币资金池业务推出不长时间就为企业带来了实实在在的好处,但这只是改革迈出的第一步。今后,应继续按照“服务实体经济、降低融资成本、高效配置资源、有效防范风险”的原则,进一步完善政策设计,为跨国公司及各类市场主体创造更为宽松的政策环境与发展模式。

一是以市场导向推进业务发展。外汇资金池业务框架下,不但已开办业务的企业受益,还起到了一定的示范效应:希望开展外币资金池业务的市场主体越来越多。这就需要以市场需求为导向,按照实需原则,稳妥有序地推广资金池业务。考虑到资金池业务具有一定的复杂性,开办业务的银行和企业需进行良好的沟通,根据政策要求和企业业务特点设计业务流程,使之既便利企业资金使用,又能满足监管部门真实性监管的要求,切实防范风险。

二是逐步推广改革经验。外币资金池提供了开放的外汇政策,利用同一账户实现了不同性质资金的归集处理,全面体现了当前外汇管理改革的成果,并作为外汇管理改革的“试验田”,在推进资本项目可兑换、落实“五个转变”要求、实施主体监管等方面进行了积极探索。随着我国经济金融环境日益宽松和不断开放,一些改革措施在跨国公司这一特定主体范围内试验成功后,可以逐步向其他单一企业主体推广,进而推动外汇管理改革的整体升级。

三是进一步加强制度创新。大型跨国公司进行资金集中管理是国际上的普遍做法。部分发达国家较为成熟的业务模式,可作为我国外币资金池业务开展的借鉴。下一步应充分学习这些发展经验,推动外币资金池政策的不断“升级”,如在今后的改革中应尽量减少行政干预,并鼓励银行和其他金融机构根据企业需求,制定合理的金融产品和服务等,以适应跨国公司全球资源配置的要求,推动我国资金池管理水平再上新台阶。

图1 外币资金池业务总体框架

图2 对外放款业务框架图

图3 轧差净额结算业务框架图

(本文仅代表作者个人观点)