私人市场经济投资率长期低于黄金律的机制研究

蔡仲旺,王广凤,于志清

(华北理工大学 研究生学院,河北 唐山 063000)

一、费尔普斯与经济增长路径上资本累积的黄金律

美国哥伦比亚大学教授、诺贝尔经济学奖获得者埃蒙德·费尔普斯,在20世纪60年代初,在新古典增长理论基础上,沿着罗伯特·索洛创新的新古典经济增长模型思路,以长期人均消费最大化为目标,研究了储蓄和消费的数量关系,发现了关于资本累积的“经济增长黄金律”,确立了经济增长理论。

(一)经济增长的资本累积黄金律

经济增长的黄金律是说:在经济增长的长期路径上,储蓄率的选择会对长期的人均消费水平产生影响,无论被选择的储蓄率过高,还是过低,都不利于人均消费水平的最大化。

如果人均资本量的选择,恰好使得其边际产量MPK 等于资本折旧率δ、人口增长率n和技术进步率g三者之和,即MPK=n+g+δ,那么在长期均衡增长路径上,人均消费水平就会达到最大化。黄金律储蓄率,就是指在长期上,用以维持黄金律人均资本存量的人均产出的储蓄率水平,即在长期增长路径上,实现人均消费最大化时的储蓄率。

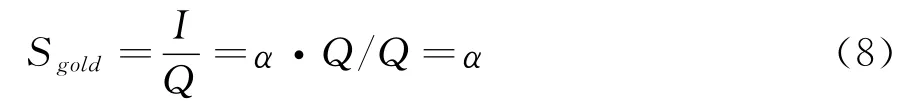

根据长期历史经验总结得出的柯布——道格拉斯函数,Y=KaL1-a,并结合索洛增长模型均衡原理,可推导出黄金律储蓄率为该函数中资本指数α,同时,该指数也是资本的产出弹性;美国经济学家N·格里高利·曼昆教授,对于该函数中资本的产出弹性α进行了长期数据估计,得到α大约为0.30左右。

对于实际资本存量是否处于黄金律水平,或实际储蓄率是否处于黄金律储蓄率,可通过两个方面来考察:通过关系式MPK=n+g+δ与实际发生的国民经济数据相比较;或者通过实际长期投资率与柯布——道格拉斯函数中的资本指数相比较。

(二)黄金律储蓄率的其它含义

黄金律储蓄率不仅是长期增长路径上人均消费水平最大化时的储蓄水平,而且是长期增长路径上,成本最小化时的最优储蓄选择。

在生产的任一周期,若总产出的储蓄率的不同,则投资量不同,从而使得累积的资本存量也不同,这会影响到资本的边际产出。由边际产出递减规律可知,资本的边际产出会随着储蓄率的上升而下降;同时,资本品的生产成本,或者说投资的边际成本则会不断上升。

因此,长期储蓄率会同时影响到资本的边际产出与资本品自我生产的边际成本,从而存在一个长期储蓄率最优选择的权衡问题。

由微观经济学原理易知,实现成本最小化的原则是等边际原则:即花费在每一种资源上的最后一单位耗费,所产生的边际产出皆相等。

从而有:

其中,CK为资本的价格,或者说是资本的单位成本;ω为劳动的价格,即劳动的成本。

对于微观经济体来说,资本成本CK等于市场利率r,毕竟任何单个微观企业,无法撼动强大的货币市场利率,每个微观企业都是市场利率的接受者,从而MPK=r。

对于中观与宏观经济来说,即对于整个产业或者整个实体经济层面来说,利率却是由实体经济来决定,即r=MPK,而不是MPK=r;这是由于利率从本质上来说是基于借贷关系而产生的实体经济总收益的转移过程。若把整个实体经济作为一个整体,那么实体收益来源于实体经济,因此,市场利率r取决于物质资本的实际生产力MPK;

对于长期增长来说,只考察实体经济增长,利率是产出的内部转移关系,因此,利率变量就会内含于实体经济。因此,对于研究长期增长来说,利率不能成为资本价格。

在经济增长过程中,资本的成本,是资本品在长期增长中所要负担的责任义务,即资本折旧损耗与资本所要承担的人均增长的增量之和,即

任意单位实体资本,在均衡增长过程中,其收益既要承担生产过程中的自身损耗,又要承担随着人口增长n和知识技能增加g而需要的更多资本投入,从而形成资本价格。

由(1)式和(2)式可得:

同时依据劳动市场长期均衡条件,有

从而可以得到:

即黄金律的资本存量水平条件。

进一步的,假定生产函数为柯布——道格拉斯生产函数:

进而得到总投资:

因此黄金律的储蓄率水平为:

因此,黄金律的资本累积水平,不仅仅是人均消费水平最大化的最优累积水平,也是产出成本最小化的最优水平。

二、私人市场经济长期投资率远低于黄金律

在理论上的增长路径上,存在了能够实现人均消费最大化,同时也是成本最小化的资本累积的黄金律水平,从而黄金律水平成为长期经济增长中,天然的“稳态”储蓄率水平。然而真实情况却是:私人市场经济的实际长期投资率大幅低于黄金律储蓄率。

(一)来自于美国的长期数据:

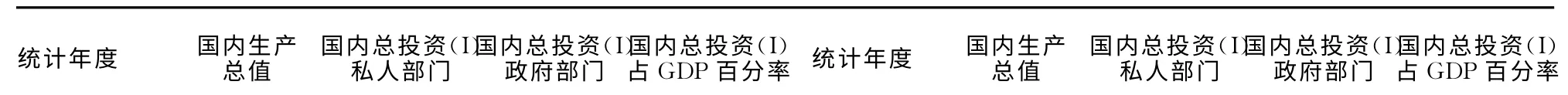

以最为发达的私人市场经济体,美国为例,在长期增长过程中,美国的投资率长期大幅度低于黄金律水平:如表1所示。

从1960年到2011年,在长达52年的国民经济统计中,美国投资率均值仅为国内生产总值的19.8%,远远低于美国长期经验性生产函数,柯布——道格拉斯函数中资本的产出弹性α≈0.3046,(由美国NIPA 账户数据计量),即使在投资率最高的1978年,也只占当年GDP 的22.7%;从而,美国的长期投资率向下大大偏离于黄金律的储蓄率。

表1 美国历年资本投资百分率统计数据(单位:十亿美元)

数据来源:《2010年美国总统经济报告》附表B、《2013年美国总统经济报告》附表B

这一事实,也可以从黄金律资本存量判别式MPK=n+g+δ得出。

美国的实际GDP 平均每年增长3.0%,所以n+g=3%,可以根据以下的三个事实来估算资本的边际产量:

(1)资本存量约为一年GDP的2.5倍:

(2)资本折旧约为GDP 的10%;(3)资本收入约为GDP的30%左右。

用(2)式除以(1)式得到资本折旧率约为4%,因此,n+g+δ≈7%;用(3)除以(1),可以得到资本的总收益率,约为12%,所以,资本的总边际产量MPK大约为12%;得到MPK>n+g+δ,由边际报酬递减规律可知,资本的边际产出MPK越大,则资本存量K就越小,因此,美国经济的资本存量大大低于黄金律水平。

在长达五十余年的美国增长路径上,任何一年的投资率都大幅度低于黄金律储蓄率,说明私人市场长期投资率低于黄金律储蓄率并不是偶然现象,在其背后必然存在了某种经济力量,使得私人市场经济的长期投资率不能达于黄金律水平。

(二)长期投资率低于黄金律的私人市场经济机制分析

新古典增长模型对于黄金律的分析和传统经济理论对生产成本最优化的分析,都存在重大缺陷:忽视了微观企业中资本所有者与劳动所有者相互分离的事实,追求个人利益最大化的资本所有者与劳动者,不能达到整体最优化路径。

1 资本所有者与劳动所有者的相互分离与囚徒困境。

随着经济学的不断发展,当代经济学家认为,企业并非是要素投入与生产函数在产出关系上的黑箱,也不能自行追求企业整体利润最大化,而是充斥了各种的信息不对称与利益冲突。例如,委托—代理问题,就体现了企业所有人与企业管理者之间由于信息不对称和利益的冲突而导致的相互博弈。

现代企业中,资本所有者与劳动者的相互分离,使得双方各自追求自身利益最大化,而不是企业整体利益最大化。资本所有者与劳动者的各向异心,恰恰类似于囚徒困境:个人最优,并非整体最优。

2 资本所有者的投资决策

假定生产函数为柯布——道格拉斯函数,且资本的产出弹性为α;投资决策完全由资本所有者决定,则有:

资本所有者按照资本的边际产出获得报酬,于是资本的总报酬为:

上述(10)式表明,资本报酬在总收入中的份额,与资本存量本身多少无关,无论资本存量取何值,则资本所有者总可以在总收入中获得α份额。

在经济增长过程中,每一期必须投入的资本性物质成本为:

资本所有者在任意一期的生产中,净收益为:

对于(4)式求关于资本K 的一阶偏导,得资本净收益最大化条件:

这要远高于资本的黄金律条件

也远高于美国实际资本边际产出水平MPK(12%);由边际报酬递减规律可知,在私人市场经济条件下,若投资水平完全由资本所有者来决策,那么合意的投资水平,还要比美国当前的实际投资率低得多。

同时,资本净收益,是维持资本所有者生存的消费来源,黄金律投资率意味着投资在总收入中的份额为α,即在长期上,将资本总收益全部用于投资,资本净收益为零,对于资本所有者而言,持有将资本没有任何意义,同时也将丧失个人的生活消费的来源。

3 劳动者的决策

在私人市场经济条件下,是资本雇佣劳动,而不是劳动雇佣资本,因此,单独由资本所有者做出决策时,长期投资率将会极低。

但这并非是说,劳动者决策对于长期投资率没有影响:劳动者通过对于劳动投入的决策和生产函数,会影响到总产出水平,进而会影响到资本投资率。

若采用劳动雇佣资本的形式,由劳动者决策在生产中投入的合意资本份额水平:劳动者通过把总产出的一部分储蓄,用来雇佣资本,剩余部分用以自身消费,并实现自身消费的最大化。正好是经典的索洛增长模型的黄金律分析:设劳动者的消费为CL,则有:

求消费最大化的一阶条件,有:

恰好符合黄金律时的资本存量要求。

此时,资本的总收益:

资本的成本也恰恰为:

此时,资本的收益将全部用于投资,其份额恰好为α,而资本的净收益为零;所有的消费都是由劳动收入来承担。

当实现劳动者消费最大化时,投资占全部总产出的份额,恰好达黄金律水平。

4 实际投资份额的最终决定

虽然资本所有者可以单独决策投资的绝对数量,但投资在总产出中的相对份额却决定于资本所有者和劳动所有者各自的决策:劳动决策至少可以影响经济的总产出,劳动投入变动会引起总产出变动,因而投资份额也会由于劳动投入的变化而变化。

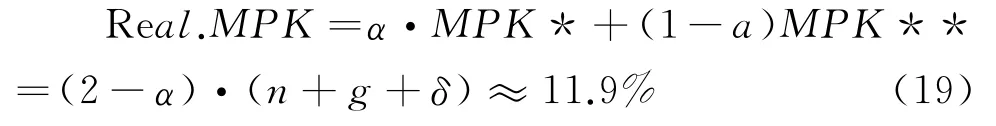

假定,投资在总产出中的相对份额,由资本所有者和劳动者的决策博弈共同决定,且根据柯布——道格拉斯函数中资本与劳动各自的产出弹性,来赋予两者各自决策在总决策中的权重因数,则实际的投资结果为:

恰恰符合于美国长期资本边际产出的水平。

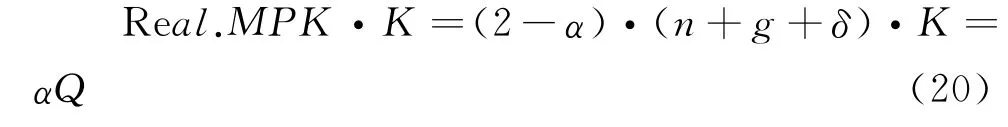

由柯布——道格拉斯函数,可求此时的投资率:

由于

而总投资

由(20)式与(21)式,可以求得实际投资份额为:

较为趋近于美国历年私人投资总额在GDP 中所占份额的均值。

四、长期低投资率对于经济增长及经济稳定的不良影响

在经济增长的过程中,如果长期投资率大幅低于黄金率的储蓄率,则对于经济的长期增长率和经济稳定都会造成重大不良影响:

(一)经验表明,长期投资率与长期的经济增长率正相关。因此,较低的长期投资率即储蓄率,意味着较低的经济增长率。

虽然索洛模型认为经济的长期增长率与储蓄率无关,但实际上,来自于高增长经济体的实践经验表明,高储蓄率带来经济的高增长。比如,自1978年以来,中国历年投资率一直高于黄金率水平,而中国的济增长率,也一直保持在7%以上的水平;此外,上世纪80年代的东亚四小龙,以及日本和前苏联的经济高增长,也是依靠于国民节俭和高储蓄率。较高的储蓄率,意味着长期资本实物的较快累积和相关的技术进步。因此,较高的投资率往往伴随了较高的经济增长率。

(二)长期的高收益份额与低投资率,是经济周期性波动的重要成因。

在国民收入分配中较高的资本收入份额,对应于较低的资本投资份额,说明了资本的净收益在国民收入中占有相当的比重。而占总收入相当比重的资本净收益,是经济再生产周期中的漏出与经济波动的重要影响因素。

如图1中所示,根据1958年~2010年美国国民账户数据,在国民收入分配中,资本毛收益(固定资本损耗、财产所有者收入、个人租金收入、公司利润和净利息)约占到整个GDP的35.1%;除去固定资本损耗(11.6%GDP)和净投资(4.3%GDP)后,资本的个人净收益将达到19.2%GDP。

资本净收益主要用于以下四个方向的流向:

1 向政府部门缴纳公司利润税和个人所得税;

但资本所有者亦接受政府转移支付;税收存在着向消费者的转嫁;存在各种合法的避税手段,因此,税收调整难于改变资本所有者的收益份额。

2 资本所有者的消费;

在生产函数中,并未见于资本所有者的作用,现代企业,资本所有者又往往不是公司的管理者,因此,相当的资本家消费是再生产中的资源漏出。

3 借贷给政府部门,用以提供财政赤字的支出来源;

在引入凯恩斯政策以后,美国政府的债务连年攀升,居高不下;截止到时2011年,仅美国联邦政府的债务,就已经达到当时GDP 的98.9%,当下更是超出了GDP总量。

4 向消费者提供消费信贷。

由于资本所有者中的高收入者,在横截面消费函数中的平均消费倾向很低。这样,资本净收益的流向,将主要借贷给政府部门和劳动者消费部门,形成资本收益的金融资本化:通过借贷形成债权债务关系,收取利息收益。

综合上述事实来看,由债务流量累积而形成的庞大债务存量,将会逐期累积加剧,并且在国民收入体系中的份额不断加大。对于低收入债务群体来说,不断加剧的债务关系存在了断裂的必然。当低收入群体的收入除去必须消费,尚不足以支付累积债务存量利率时,金融危机就会不可避免的发生了;并进一步引起实体经济的周期性波动。

(三)经济周期的形成机制

私人市场经济条件下,资本所有者与劳动者相互分离、各向异心,使得资本的总收益远远高于资本的投资数额;这种局面在每一期的国民收入分配中不断重复复制,从而不断累积的债权债务关系成为压倒国民经济均衡的最终力量,致使经济周期不断循环往复式爆发,破坏经济的稳定与发展。

五、关于中国经济改革在转型时期的政策建议

私人市场经济体制下,资本所有者与劳动者相互分离,资本所有者净收益过多,投资份额过少,税收调整机制并不能改变贫富分化的分配格局,藉此形成的金融借贷累积关系及其必然断裂趋势,成为经济危机循环往复的经济体制。

中国正处于经济转型时期,国有企业资本效率较低是当前的事实;因此,经济学界的某些学者关注于国有企业的民营化,而不是寻求国有企业自身效率的提高,力图以企业民营化代替国有企业的自身改革,作为整体的改革方向。但是,长期投资份额大幅低于黄金律水平,恰恰是私人市场经济的常态。以美国为代表的发达西方国家私人市场经济体制,尚且难以解决投资低下和经济周期,因此,完全民营化决不可取,不是中国经济的转型方向。

经济体制,在微观上要体现效率,尽可能实现竞争性市场经济,社会主义市场化是其方向,进一步明确国有资本所有者,提高资本管理水平以及资本收益分配的透明化,是改革的具体抓手;宏观上,要将资本与劳动更好的结合,调整好投资与消费的关系,使得经济增长路径尽可能位于黄金律水平,达到持续健康稳定发展;尽可能的实现收入上的公平,从而提高有效需求,避免经济周期对宏观经济的冲击。

[1]沙鹏,谨严.经济增长黄金律理论的中国探析[J].云南财贸学院学报(社会科学版),2006,(06):25-27.

[2][美]N.Gregory Mankiw.宏观经济学.第六版[M]北京:中国人民大学出版社2009,05.

[3]徐秋慧.费尔普斯与“经济增长黄金律”[N].中国经济时报,2006-10-27(005).

[4]Phelps,E.S.(1965),Second Essay on the Golden Rule of Accumulation,American Economic Review Vol.55,793-814.

[5]Phelps,E.S.(1966b),Models of Technical Progress and the Golden Rule of Research,Review of Economic Studies,Vol.33,133-145.

[6]Council of Economic Advisers.Economic Report of the President[M].United States government printing office Washington:2013.

[7]Council of Economic Advisers.Economic Report of the President[M].United States government printing office Washington:2010.

[8]萧琛.美国总统经济报告:2001年[M]北京:中国财政经济出版社,2002.12.

[9]蔡仲旺.经济周期成因的全新视角—索洛增长模型“稳态”下的不稳定因素分析[J].人力资源管理:学术版.2009,11:16-17.

[10]平新乔.微观经济学十八讲第一版[M].北京:北京大学出版社,2001.:376-380.

[11][美]Rudiger Dornbusch,Stanley Fischer,Richard Startz.宏观经济学第十版[M].北京:中国人民大学出版社2009.

[12]张一驰.宏观经济分析—理论与政策[M].北京:中国经济出版社,1996.:234-238.

[13]高鸿业.西方经济学第五版[M].北京:中国人民大学出版社2011.01.