浅析油价下跌对干散货运输市场的影响

中远散货运输(集团)有限公司 赖禄元

国际油价自2014年夏天起大幅降低,从6月份的106美元/桶,到1月底最低的45.15 美元/桶,创五年新低。油价的下跌使得干散货运输的航次成本得到一定改善,为航运企业的降本增效提供了有利支撑。短期来看,油价有望继续维持在低位,但随着油价逐步触及船舶经济航速的油价均衡点,运力供给将会释放,而且油价下跌的同时运价也大幅下跌,对干散货市场以及船东的影响都将发生明显变化。

一、油价大幅下跌,短期会维持在低位震荡

油价下跌,市场供需趋于宽松,国际原油供过于求是首要因素。一方面,中国经济增速放缓,欧洲和日本经济复苏乏力,美国国内原油供给充盈导致原油进口量不断下降,全球石油需求总体疲弱。另一方面,非常规油气资源的开发实现了更具经济效益的使用,世界原油产量正在增加:美国页岩气革命使其原油产量创30年新高;深海石油开采等新技术的开发和运用,扩大了石油生产领域;此前遭受战乱的利比亚和伊拉克等国油田恢复开采;一批新的石油输出国正在崛起,如墨西哥、巴西和哥伦比亚等。石油供给的多极化和总量的增加,客观上有助于油价走低。另外,以美国为首的西方国家通过油价打压俄罗斯经济、俄罗斯增加石油产量弥补经济缺口、欧佩克为捍卫市场份额拒绝单方面限产保价等,都导致了国际油价的下滑。

此外,去年以来美国经济好转,逐步退出量宽,美元持续升值,给以美元计价的国际石油价格带来下行压力。石油的金融属性明显增强,当资本市场看空全球经济和油价时,市场基本面因素被放大,形成油价持续下跌的惯性。近期的石油暴跌趋势严重影响了交易所中间商的心理,欧洲的经济不振和美国的产能增加让两个能源消费主力购买石油的前景只会更趋负面,为了减少损失尽快变现,中间商只能选择抛售。

油价下跌不会在短期内结束。首先,美国和欧佩克在自己的要求得到满足前不太可能主动“停战”,而且欧佩克成员国意见不统一,尤其是沙特的态度强硬;其次,就算双方决定协商,但美国的能源企业基本都是私营的,政府相关指令能否有效传达到企业,也是一个未知数。目前市场主流的观点认为,短期内油价将会触及40~45 美元/t 的低位,未来会逐步在70 美元/t 左右的水平稳定下来。油价下跌对俄罗斯、伊朗等产油国的经济增长不利,但会给中国、日本等大宗商品进口国带来红利,成本减低会刺激消费增长,而且通胀走低会给刺激政策留出空间。

二、油价对航次成本的影响

对于干散货市场,油价下跌必然带来运输成本降低,但油价和运价的关系是动态,而不是静态的。因此,问题的重点在于,这一福利在船东和货主之间将如何动态分配。相比于产能利用率高或货主碎片化的集装箱市场,干散货市场供需偏弱,一船一单议价模式下,货主议价能力更强,油价下跌普遍直接通过运价下跌让利于货主。

1.油价变化直接影响运价

从定价的角度来看,运价由两部分构成,航次运营成本和船东收益。其中船东收益主要由市场供需情况决定,目前在干散货市场严重失衡的情况下,船东收益比较微薄,部分航次趋近于零。船舶营运成本最主要包含三项,分别是港口使费,燃油费和固定成本(包含船舶的资本成本,折旧,船员工资,伙食,船舶保险,经营管理成本等)。船舶营运成本中的航次成本即变动成本往往是运价的最终底线,如果运价跌破航次成本,船东只能选择抛锚停航。由于干散货船舶载重吨大小差异巨大,最小有几千载重吨的小灵便型船舶,最大有40 万载重吨的VLOC,并且各自占有的航线也不尽相同,想确定干散货船舶燃油成本占航次成本比例比较困难,也不合理。实践看来,燃油成本占据航次成本的比例在30%~90%之间,甚至超过90%。以18 万载重吨的好望角型船舶为例,其变动成本主要由空、重载燃油费用以及挂港港口使费构成,在中国-巴西往返航次上,燃油成本占变动成本的比例能达到92%;而中国-西澳航线上,则只占变动成本的60%左右。

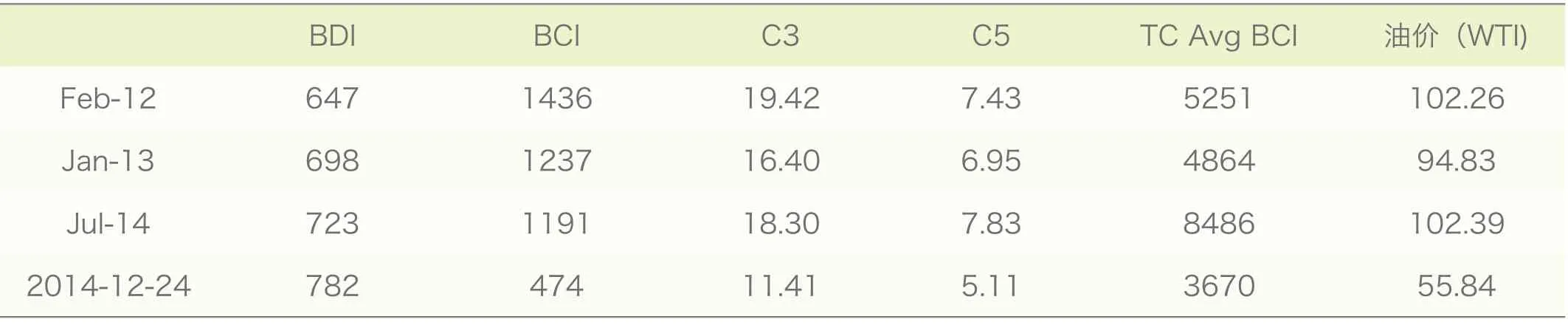

2008年以来,国际油价整体维持在高位,2014年6月份,国际市场原油油价仍达到每桶原油106 美元,而2015年1月底的国际原油价格降至每桶45.15 美元,原油价格下降了近58%。不可否认,油价下跌降低了航次成本,但在供需失衡的情况下,也直接拉低了运价。以代表好望角型船舶从巴西图巴朗到中国青岛的C3 运价指数以及从西澳到中国青岛的C5 运价指数为比较对象,从图1 可以看出,无论C3 运价走势还是C5 运价走势,均与原油价格走势基本相似。以油价下跌尤为明显,油价若较长期下跌,在其它因素变化不大的情况下,必然导致运价下跌;但是油价上涨却并不能带动运价的上涨。这也从侧面反映,目前的干散货运输市场供过于求,船东在议价中处于弱势地位。从表1 来看,2012-2014年三年中,BDI 指数创下年度最低时,所对应的C3、C5 的运价差别主要来自于油价。而在2014年12月份由于油价的下跌,C3、C5 更是创下金融危机以来的新低。

图1 原油价格与C3,C5运价走势图

2.油价对租金水平及指数的影响不大

期租由于将航次成本已经完全转移给了租家,油价变动对租金水平的影响不大,租金水平主要受市场供需情况决定。但是在油价变化趋势明显的情况下,船东和租家在租船方式上的博弈较为明显,从而对租金水平产生小幅的影响。但从最近三年的最低值来看,油价变化并不是好望角型船平均日租金水平的主要影响因素。

当前的BDI 指数是由四个船型的平均日租金水平合算而成,油价影响运价但对租金水平影响不大,这也是近期在多数航线的运价已创下金融危机以来新低的情况下,BDI、BPI 和BSI 均未触及新低的主要原因。而当前四大船型指数中,只有好望角型船舶指数BCI 包含程租航线,运价的大幅走低直接导致该指数创下了历史新低。

三、油价对航速的影响

1.经济航速油价均衡点的推算逻辑

降速节油的效果取决于油价和运价的变化,即对比“节省的燃油成本”与“使用经济航速所导致的船期损失”之间的差额。为了方便对比,将整个航次“节省的燃油成本”均分到每天,也将“使用经济航速的船期损失”均分到每天,最终推算出,每天的成本节省与船期损失都与距离无关,只需要知道航速和油耗就可以计算经济航速下每天节省的成本。具体如下:

表1 2012至2014年BDI年度最小值对应的运价和油价

经济航速下每天燃油成本节省计算公式为:

FS=(设计航速日油耗-经济航速日油耗×设计航速/经济航速)×油价

经济航速下每天船期损失计算公式为:

TL=(设计航速-经济航速)×市场期租水平/经济航速

在油价以及市场期租水平已知的情况下,原则上,只要是FS>TL,则可以使用经济航速,另还可以利用FS 与TL 之差来衡量不同的经济航速的节油效果,差值越大则对应的经济航速越经济。

2.不同期租水平对应的油价均衡点

在假设市场水平已定的情况下,降速节油的效果仅取决于燃油成本的变化,因此与油价涨跌呈正比,油价越高,节油效果越好,油价越低,节油效果越差。

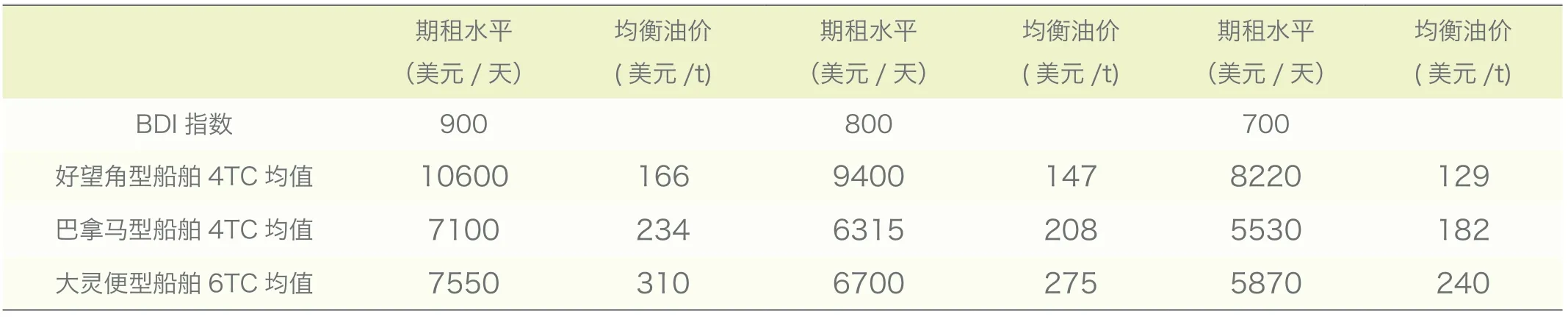

根据FS 和TL 的计算逻辑,在FS 与TL 相等时即是油价均衡点。在表2 中设计航速和经济航速对应的油耗水平下,计算出油价与各船型期租水平的关系如下:

好望角型船均衡油价=0.0156 ×期租水平

巴拿马型船均衡油价=0.033 ×期租水平

灵便型船均衡油价=0.041 ×期租水平

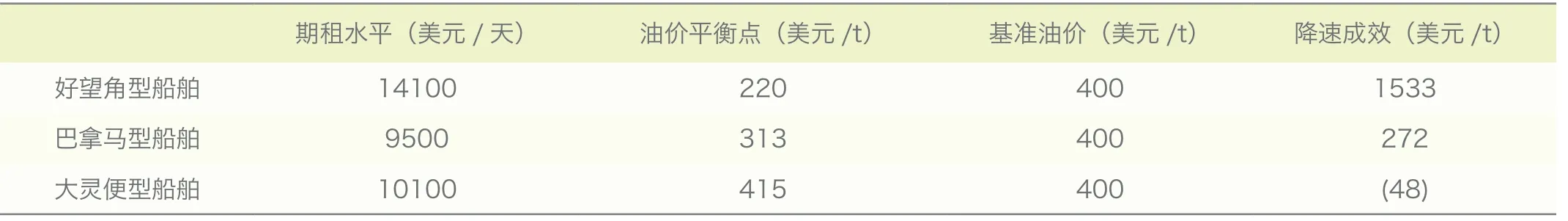

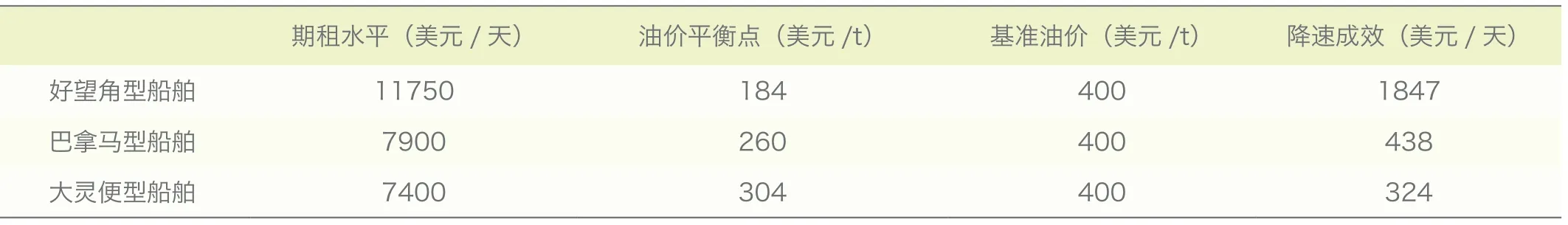

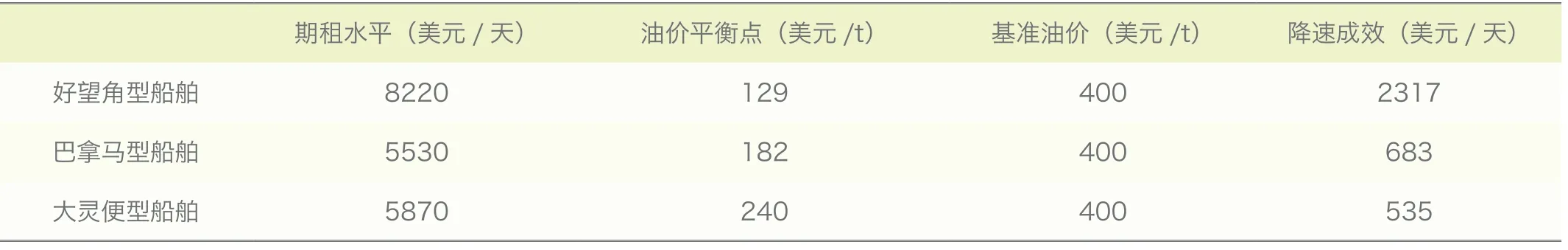

按上述关系,不同的期租水平会对应不同的油价均衡点,BDI 指数从700 点至1200 点的各整数点位,各船型对应的均衡油价都有较大变化,测算结果见表3 和表4。如:好望角型船日租金水平14100 美元/天,对应的经济航速均衡油价为220 美元/t,若期租水平降至12900 美元/天,均衡油价也相应降至202 美元/t。

3.油价变化对降速效果的影响

FS 与TL 之差即为降速成效。以新加坡油价均值400美元/t 为例,经测算,三大船型在不同期租水平下降速成效差别较为明显,测算结果见表5 至表7。如:好望角型船租金水平为14100 美元/天,在油价400 美元/t 情况下,降速成效为1533 美元/天,与设计航速相比,采用经济航速能够提高航次期租水平1533 美元/天。而期租水平降至11750 美元/天时,降速成效就升至1847 美元/天。以下对BDI 在700、1000 和1200时,对各船型在油价400 美元/t时的降速成效详列如下。从表5~表7也可以看出,日耗油越大的船舶,采用经济航速越有利,降速成效越明显。

此外,在期租水平已定的情况下,油价变动将会使得降速成效相应变化,而根据BS 和TL 的计算逻辑,降速成效变动仅与油价有关,而且两者呈现线性关系。以油价变动25 美元/t 为例,测算结果见表8,好望角型船降速成效变动量为213 美元/天,巴拿马型船为78 美元/天,超灵便型船为84 美元/天。

表2 设计航速和经济航速下对应的油耗 t/天

表3 BDI=1000、1100、1200点时对应的油价均衡点

表4 BDI=700、800、900点时对应的油价均衡点

四、油价对干散货海运需求的影响

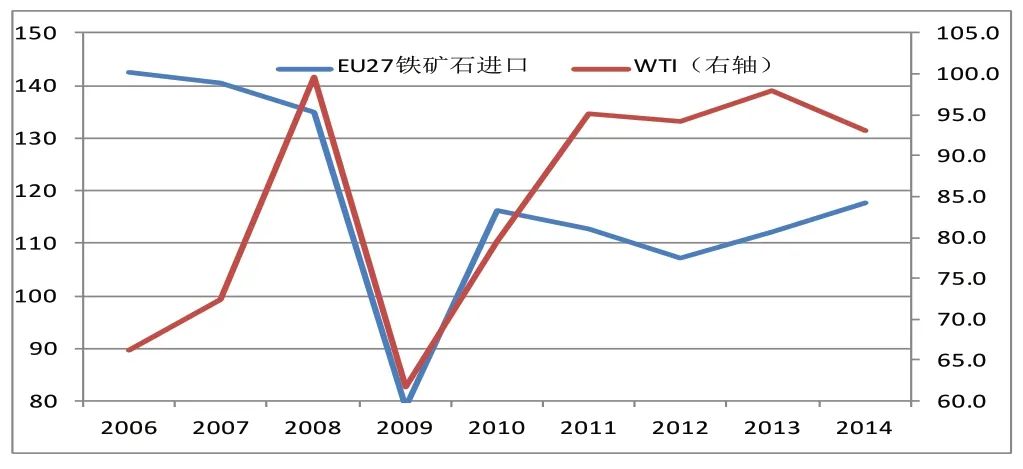

相对于增长较快、运输成本不敏感的中国需求,一些发达国家的大宗干散货进口需求较为稳定,而且相对于运输成本更为敏感。数据显示,油价下跌与澳大利亚出口至欧洲的煤炭呈现出明显的负相关关系,经纪机构预计,若这个关系继续保持,并且新加坡油价维持在288 美元/t的均值左右,2015年欧洲进口澳洲煤炭将增加至2800 万吨。欧洲的铁矿石进口与油价也呈现一定的负相关性,如图2 所示,两者除了在2009年同向下跌以外,近几年走势都出现了一定负相关性。但总的来说,干散货需求的决定因素仍取决于下游的利润情况,运输成本在整个货物成本中的比例偏低,使得油价变动对整个干散货需求的影响相对有限。

图2 欧洲铁矿石进口与油价关系

表5 BDI=1200点对应的均衡油价和降速成效

表6 BDI=1000点对应的均衡油价和降速成效

表7 BDI=700点对应的均衡油价和降速成效

表8 油价变动25美元/吨对应的降速成效变动

五、结论

总体上来看,油价的大幅下跌对于干散货市场的运行将产生一系列影响。由于成本支撑的下降,将直接拉低处于供需均衡态势中的运价,但对租金水平影响不大,而且在一船一议的模式下,对干散货企业的利好相对有限。油价的下跌对干散货运力供给将产生的影响最为明显,尤其是在当前油价跌至300 美元/t 以下,即将触及巴拿马型船和灵便型船经济航速的油价均衡点,若后期随着期租水平回升,油价探至油价均衡点以下,经济航速将会大面积取消,隐藏的运力将会释放,对市场的供需格局产生明显冲击。而对海运需求方面,低价会对部分成本敏感的航线需求产生利好,但对于以中国为首的大宗商品进口国,由于运输成本占货物成本的比例相对偏低,加上需求低迷,油价下跌的利好不大。由此可见,虽然近一年来,油价下跌幅度很大,但干散货运输市场供过于求的局面并没有改善,干散货船舶在议价过程中仍然处于弱势地位,其并不能享受油价下跌带来的利好,反而要面临隐藏运力释放而导致运力过剩加剧的局面。