美加息前的汇市“图景”

文/钟越 编辑/李淑玲

Market 市场

美加息前的汇市“图景”

文/钟越 编辑/李淑玲

美联储年内加息之前,美元向下调整有限,欧元应会延续震荡态势,日元则很可能持续走弱,而澳元或将迎来阶段性反弹。

2015年9月18日,美联储公布了最新议息会议的利率决议:维持现阶段央行利率不变。消息立即引起了外汇市场的强烈反应,美元和美股都迅即遭抛售。从美联储随后的官方声明中可以看出,其对近期金融市场和海外经济的动荡感到不安,愈来愈担心美国以外地区增长放缓可能伤及美国的经济。至此,市场激烈辩论数周的美联储是否会基于美国经济和就业市场转强而结束零利率时代的话题,暂时告一段落。

那么,在美联储加息再次推迟,不确定性大大增加的情况下,外汇市场主要货币又将何去何从呢?鉴于美元在全球交易中占比最大;欧元代表着欧系货币的主要特征;澳元则是典型的商品货币;日元虽然在国际结算排名第四,但是它从2012年的宽松政策后一直单边走弱,受到投资者青睐,因此,笔者将对这四种货币的走势做出分析判断。

美元向下调整有限

从2014年初美联储结束QE开始,美元因为加息的预期受到了国际资金的追捧,ICE美元指数从2014年3月底部的80上涨至2015年的100附近,一年上涨幅度近13%。这从一个侧面表明,加息对美元汇率的重要影响,两者表现出直接的正相关性。由此,不难得出结论:如果美联储未来加息,将带动美元上涨;反之,如果美联储仍迟迟不加息,将打压美元的汇价走势,如同9月18日,美联储推迟加息的信息一出,美元遂遭抛售。

虽然美联储9月份没有加息,但耶伦在美联储公开市场委员会随后举行的新闻发布会上表示,年底前可能加息,且10月份仍然有行动的可能;必要情况下,美联储会召开特别记者会。目前,美联储主要聚焦在两件事上:就业和通胀路径。美联储表示,经济温和扩张,就业稳固增长,失业率下降。他们预期,失业率将在2015年年底降至5%,2016年年底降至4.8%,分别低于之前预期的5.3%和5.1%,美国的就业好转有目共睹。但通胀方面,受全球大宗商品低迷的影响,并不乐观,而且,近期全球经济和金融局势可能会在一定程度上限制美国的经济活动,从而给美国短期通胀率造成进一步下行的压力。

从较长期趋势看,美元已经徘徊在加息的十字路口,预期美联储年底加息的可能性非常大,并且预期在2016年加息可能会提升至1.5%,2017年至2.5%,随后可能在较长期间维持3.5%的利率水平。

由于美联储加息的不断推迟,美元也从2015年初的100整数位置向下略微调整(见图1),但是这种调整只是投机资金的短暂撤离,随着美联储加息的到来,美元有望继续上探100甚至更高。可预见的加息周期里面,美元这种走势将持续,未来美元将会继续上行。

欧元应会延续震荡态势

自2014年中旬欧洲进入宽松的货币政策周期之后,欧元表现一直差强人意(见图2),2015年年初,又因为欧洲量化宽松政策引发持续抛售。虽然3月后美国第一季度经济放缓,在美联储不断推迟加息的影响下,欧元出现了反弹喘息的机会,但是这种反弹力度相对下跌的幅度并不大,并且每次反弹都遭到巨大的抛压。由此可以预期,在美联储加息之前,欧元这种上下震荡的反复行情将延续。刚刚过去的9月的欧银决议上,欧洲央行行长德拉基关于下调通胀和GDP增长预期的发言,再度引起欧元短线的快速回落。长期来看,欧央行持续资产购买至2016年9月,甚或推迟结束,确实是有可能的。在这样的背景下,尽管短期美联储加息之靴尚未落下,风险情绪弥漫中的欧元表现出备受青睐的姿态,但未来,欧元价格终究还是要回归其政策主线。只要美元处于加息周期之内,就始终会受到市场的追捧;而长期低利率作用下的欧元,则很容易被作为融资工具进行利差交易,未来其汇率在持续的沽空作用下会不断走低。

日元可能持续走弱

2015年8月底以来,与美元兑日元关联性很高的美股,再度因为风险避险情绪的此消彼长而遭到持续抛售。虽然市场普遍预期这可能迫使日本央行加大宽松力度,但目前来看日本央行并没有明显表达这样的意愿。9月24日,安倍晋三在东京的记者会上称,安倍经济学已步入第二阶段,基本击退了通缩,并宣布将国内生产总值目标上调22%至600万亿日元。但在9月25日公布的日本核心CPI意外录得-0.1%后,再度令市场大跌眼镜。与市场预期大幅背驰的数据表现,可能推动日元短线继续走弱(见图3)。不过在美联储年底加息之前,中线倾向于美元兑日元高位震荡,可参考116至125区间为主。更长周期来看,只要美元依旧处于加息周期之内,利差交易下以日元做融资货币买入美元的套息行为,依旧会被市场看好。在这样的事件影响下,美元兑日元近期可能会突破125,再创历史新高。

图1 ICE美元指数周线图

图2 欧元兑美元日线图

图3 美元兑日元日线图

图4 澳元兑美元日线图

澳元或迎来阶段性反弹

铜矿、铁矿石等大宗商品受全球经济增速放缓等多种因素牵累持续走弱,加上2014年到现在原油大跌,作为商品货币之一的澳元也未能幸免于难(见图4)。澳储行迫于压力,年内两次下调利率,其汇价年内也持续下跌;但是作为传统意义上的高息货币,澳元依旧存在套息交易上的优势,这使得澳元在降息的冲击下,还是显示出不俗的抗跌性。中期看,澳元兑美元存有反弹预期,9月下旬汇价下探0.69后快速反弹,也显示出这一带下方有不俗的支撑。如果后续买盘加强,价格可能展开阶段性反弹。但澳元的长期走势依旧取决于大宗商品以及外部经济情况,尤其是中国的经济表现。在美联储加息预期的带动下,国际资金正在撤离新兴市场国家,而澳大利亚作为新兴市场原来的出口国将受到很大影响。在未来2~3年的长周期里,澳元兑美元仍有继续走弱的空间,甚至可能跌回至金融危机时期的澳元兑美元0.5的水平。

作者系FXTM富拓中国首席分析师

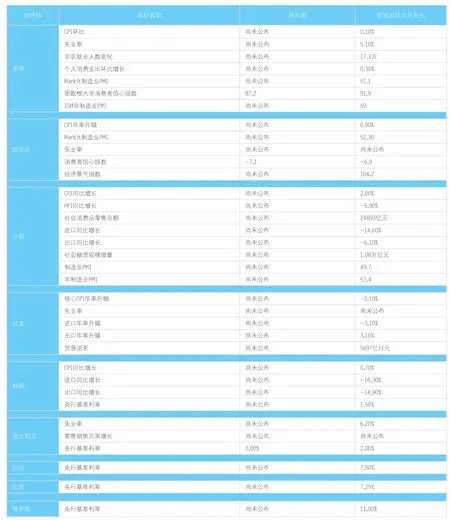

全球主要经济体月度经济数据(2015年9月)

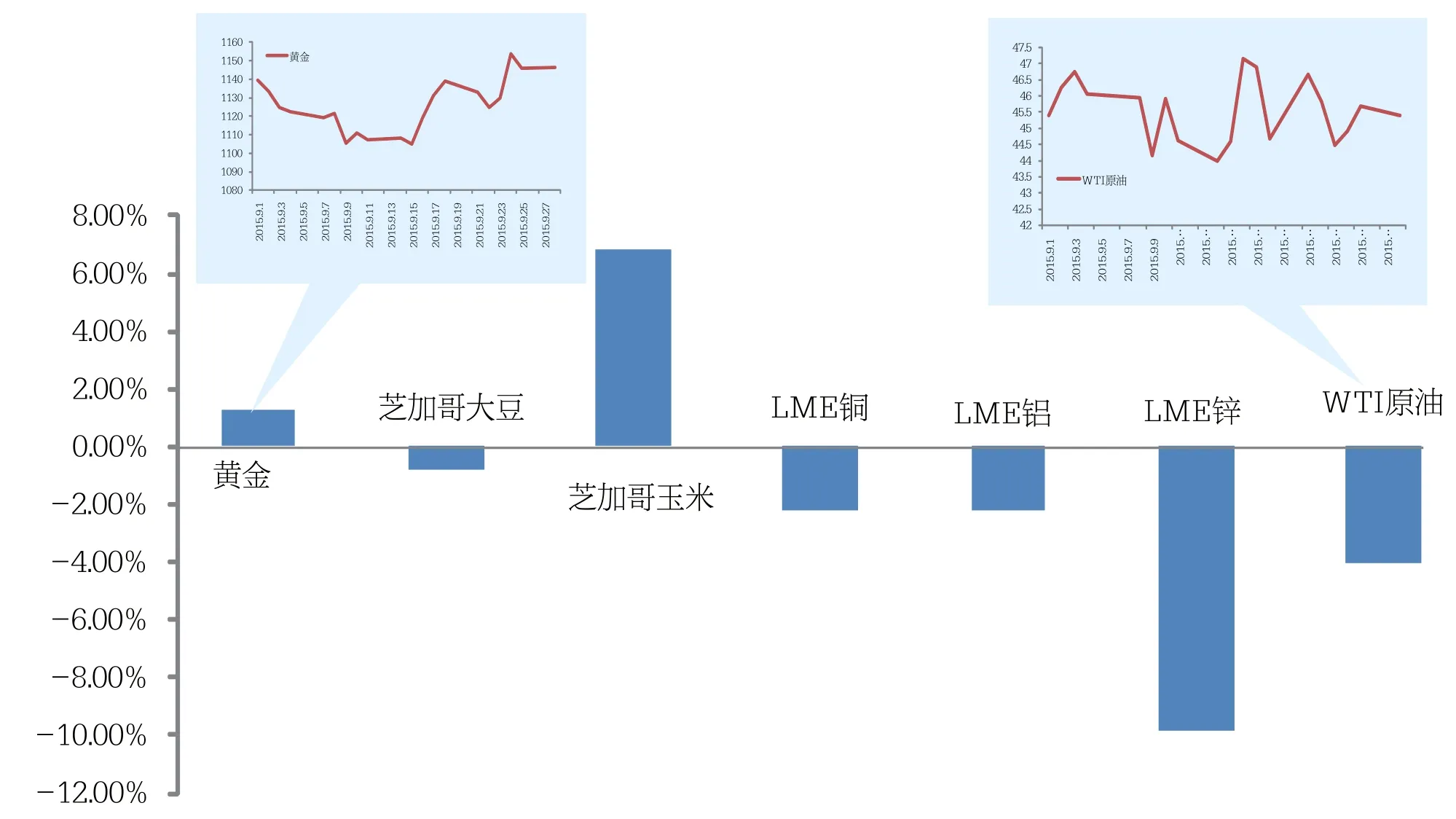

黄金、WTI原油当月走势及主要大宗商品当月涨跌幅