并购能否带来资本结构的优化?

——来自中国上市公司的经验证据

王逸 张金鑫 于江

(北京交通大学经济管理学院、北京交通大学中国企业并购重组研究中心,北京 100044)

引言

并购重组1(以下简称“并购”)作为企业扩张的一种重要途径,在各国经济发展中都占据着重要的地位。据权威市场交易信息提供商Dealogic统计,2011年全球并购交易总额达2.28万亿美元,而中国的交易金额占了全球总量的7.5%,占亚洲地区交易总额的33%,中国已经成为仅次于美国的全球第二大的并购市场[1]。

无论采用何种支付方式、何种会计处理方法,公司实施并购后资本结构通常会发生变化。已有文献发现,当直接对资本结构进行调整的成本较高时,通过选择合适的目标企业、合适的支付方式进行收购或重组,也可以作为调节自身财务结构、回归合理水平的一种重要途径(Murphy和 Nathan,1989;Gugler 和 Konrad,2002)[2][3]。这说明公司可以通过并购及相关操作方式调整资本结构。但是,并购能改变资本结构并不意味着优化资本结构,我们经常也会看到收购方因并购而资金链紧张、负债率恶化的例子(王晋勇和卢晟,2002)[18]。那么,公司真的会借助并购的机会来调整资本结构吗?并购又能给公司带来多大程度的资本结构优化效果?

目前,国内外对于公司资本结构调整与目标资本结构的研究多集中于调整速率和影响因素方面(黄辉,2009)[19],对资本结构本身影响的研究较为匮乏。另一方面,针对并购经济后果方面的研究多集中于并购后绩效变化、市场反应等视角(李善民,2002;高雷,2007)[20][21],而从公司自身财务结构优化的角度考察并购行为的研究较少。本文从财务视角来研究并购交易的经济后果,主要观察并购前后资本结构变化以及该变化是否趋向目标资本结构,以检验并购是否具有优化资本结构的功能。

文献综述

已有研究表明,公司存在最优资本结构(Bradley等, 1984;Graham 和 Harvey,2001;陆正飞、高强,2003)[4][5][22],且最优资本结构受公司自身特征、行业市场状况、宏观经济环境等因素影响(童光荣等,2005;李国重,2006)[23][24]。对于最优或目标资本结构的研究,学者们主要基于两类视角:一是如何有效度量公司最优或目标资本结构(王皓和赵俊,2004;Titman和Tsyplakov,2007)[25][6];二是如何使得公司当前资本结构向其目标资本结构靠拢(Fischer等, 1989)[7]。

一、目标资本结构的度量

最初,学者多以行业的平均负债率作为公司目标资本结构的参照标准(Bruner,1988;Shyam-Sunder和 Myers,1999)[8][9]。随着研究的深入,Flannery和Rangan(2006)[10]从权衡理论的视角对公司目标资本结构给出了公司层面的定义。他们认为,公司的最优(目标)资本结构是公司融资成本最低时所对应的负债率,这是公司对负债带来的抵税收益与相应成本(破产成本、债务融资的代理成本以及负债率的市场信号效应)权衡的结果。对于中国上市公司资本结构的研究,Huang 和Song (2006)[11]利用OLS和Tobit回归模型发现,公司资产规模、有形资产比例与负债率正相关,而盈利能力、增长潜力与负债率负相关。Qian等(2009)[12]在Flannery和Rangan(2006)研究的基础上,利用广义矩估计方法(GMM)估测中国上市公司的目标资本结构和调整速率,发现中国上市公司存在目标资本结构,但向目标资本结构调整的速度较慢。王志强和洪艺珣(2009)[26]利用Tobit模型测度样本公司的目标资本结构,并引入融资缺口、市场时机、“目标缺口”(与目标资本结构之间的缺口),考察其在长短期中对公司杠杆率变动的影响。他们发现,“目标缺口”对公司负债率的调整具有持续显著的影响,说明目标资本结构在公司资本结构决策中起了决定作用。卢斌和高彬越(2012)[27]的研究也得到了相似的结论。近期,顾乃康等(2013)[28]采用蒙特卡洛模拟法识别和判断固定效应、GMM估计等六种资本结构估计方法对中国上市公司的有效性,发现传统OLS和Fama-MacBeth估计法有效性最高。

二、并购与公司资本结构

对于公司采取何种途径、方式使其当前资本结构趋向目标资本结构,传统研究多关注于配股、增发或长短期负债等公司基本融资方式(曹兴和袁玲,2003)[29]。随着学术界对融资、并购的深入认识,一些学者认为,公司的并购行为既是一项投资决策,也关系到融资决策,特别是并购的支付方式会对收购方的资本结构产生重要影响(Bowers等, 2000)[13]。Bruner(1988)[8]对基于超额现金和借贷能力的并购财务动机进行实证检验,研究发现在交易前两年,成功收购的公司杠杆率显著低于并购当年同行业的负债率;在交易完成后,收购方的杠杆率水平与目标方较为接近,表明收购方利用之前积累的“现金盈余”支付了交易成本,或者是将其投入到目标方之前缺乏资金支持的项目之中。Ghosh和Jain(2000)[14]的研究也得到了相似的结论。

关于公司如何具体通过并购交易优化杠杆率,Gugler和Konrad(2002)[3]研究发现,负债率高于平均水平的样本公司会选择收购负债率较低的目标公司,即公司会通过选择收购适当资本结构的标的公司调整自己的资本结构。Harford等(2009)[15]研究了公司实际杠杆率与目标水平偏离对公司收购和融资决策的影响,发现当公司实际杠杆率远高于目标值时,其选择现金支付的可能性降低、股权支付的可能性升高,并且市场对于公司选择偏离目标资本结构的支付方式行为产生了负面反应。近期,Uysal(2011)[16]以美国市场1990~2007年间7814起收购案例为研究对象,发现“过度负债”(远超过目标资本结构)的公司实施收购时,多采用增发、换股等非现金支付方式,而较少选择现金支付方式,且在实施收购后会积极地调整杠杆率,以尽量接近目标水平。

现有的研究侧重于研究目标企业选择以及并购支付方式对收购方资本结构的影响,并未直接研究交易前后资本结构与目标值之间差距的变动方向和程度。因此,并购能否带来资本结构的优化,以及与目标水平偏离程度不同的公司,在利用并购交易调整资本结构时是否存在方向和程度上的差异,是本文研究的重点。

理论分析与研究假设

对于中国资本市场,之前学者通过动态调整模型实证并发现我国上市公司存在目标资本结构,且公司会有意识地向目标资本结构调整(连玉君和钟经樊,2007;王志强和洪艺珣,2009;卢斌和高彬越,2012)[30][26][27]。然而,在向目标资本结构调整的过程中,由于一些企业存在代理冲突以及外部的融资约束,直接进行资本结构调整的成本较高,因此调整速度较慢(Qian等,2009)[12]。而并购往往涉及资产、负债及股权的较大变动,从而引起资本结构的变化,因此并购可以成为调整资本结构的一种手段(Murphy和Nathan,1989)[2]。

并购改善企业资本结构的路径主要体现在以下三个方面:(1)选择资本结构匹配的目标方,通过合并报表优化企业自身资本结构。即当企业负债率较高时,通过收购一个负债率较低的标的企业,达到合并后企业的负债率降低的效果;(2)选择合适的并购融资方式优化自身资本结构。当企业负债率过高时,通过选择股权融资方式进行收购,改善自身负债水平;(3)借助良好战略合并带来的协同效应,间接优化企业资本结构。从短期来看,成功的合并可以带来积极的市场反应,产生超额的股票收益(李善民等,2004)[31],为企业获得更多股权融资提供有利机会;从长期看,成功的并购(或剥离)带来企业绩效的改善,这为企业再融资提供条件,进一步调整现有资本结构。由此可见,并购既是企业发展的一种重要战略工具,同时由于其带来公司资本结构改变的财务后果,也可以作为公司优化资本结构的一种财务管理工具。综上,本文提出如下假设:

假设一:上市公司会利用并购的交易契机,积极调整公司现有资产负债结构,以实现缩小与目标负债率的差距、优化公司资本结构的目标。

在现实中公司负债率的高低会对融资和投资决策产生不同的影响,特别是与目标资本结构的偏差程度过大时,会对公司价值产生较大负面影响(Uysal,2011)[16],因此公司有优化资本结构的内在动机。已有研究证实,公司与目标资本结构的偏离程度不同,对资本结构调整的程度也不尽相同(Harford等,2009;Qian等,2009)[12][15]。当企业的实际负债率远高于目标水平时(即处于“过度负债”状态),如果仍选择进行并购交易,会受到较大的融资约束,因此会额外注意选择适当的标的企业以及恰当的融资方式,以使合并后企业的负债率有所下降、接近目标水平(Gugler 和 Konrad,2002)[3];而当企业负债率远低于目标值时(即“负债不足”),由于存在较大的财务调整空间,与“过度负债”企业相比,其利用并购交易调节负债率的动机和幅度会相对较低。根据以上理论分析,我们进一步提出假设二,探究不同负债程度的企业在并购前后对资本结构调整的差异:

假设二:在并购交易前存在“过度负债”的企业,会更加注意通过并购交易缩小与目标水平的差距,且其调整幅度要高于“负债不足”的企业。

研究设计

一、代理变量

1.目标资本结构的估测模型

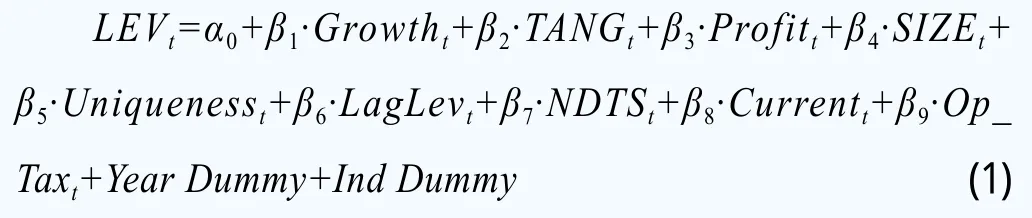

在深入了解前人模型设计思想、实证效度的基础上,结合中国市场的具体情况,本文选用Tobit(截断回归)模型作为测度样本公司各年目标资本结构水平的主要方法;同时在稳健性检验部分,我们利用普通最小二乘法(OLS)估计样本公司的目标资本结构,以增加结果的可靠性。

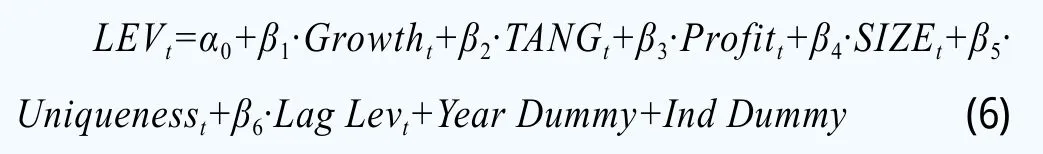

Flannery 和 Rangan (2006)[10]在研究上市公司资本结构动态调整模型时认为,可以通过恰当引入反映债务融资收益与成本的一组公司特征变量,将公司负债率视为与公司所处行业和时间相关的线性函数,近似地拟合出公司的目标资本结构。因此,国内外多数学者通过将公司实际负债率和一组相关变量进行回归的方式,估测目标资本结构水平(顾乃康等,2013)[28]。而王志强和洪艺珣(2009)[26]在其对中国上市公司资本结构长期动态调整的研究中指出,由于回归模型的因变量——公司的负债率——取值区间为(0,1),属于受限因变量,若采用一般的线性回归可能会导致统计偏误;而Tobit回归属于截断模型,适合分析偏态受限因变量。因此本文借鉴前人研究经验,采用Tobit回归方法,测算样本公司目标资本结构的估计值。模型具体形式和相关变量定义如下2:

其中,模型(1)当中变量定义、计算方法如表1所示。

表1 模型[1]涉及变量的定义与计算方法

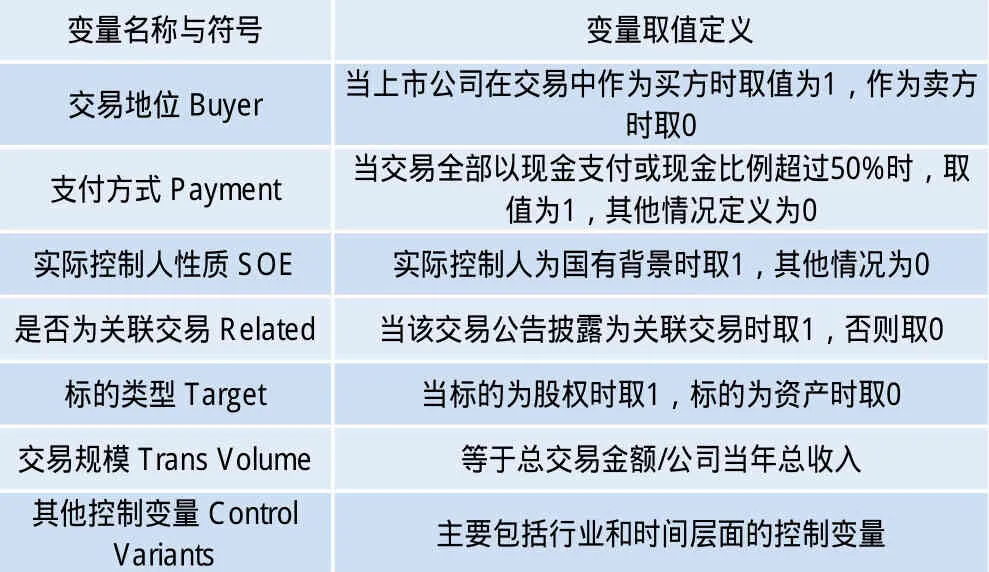

表2 交易相关控制变量取值定义表

在估测并购样本公司的目标资本结构时,首先根据发生并购交易样本前三年的相关财务指标,采用Tobit模型回归得到模型(1)中参数的估计值;然后再代入样本公司并购当年的财务数据得到目标负债率的估计值LEVestTobit;最后将样本公司当年实际负债率与估测的目标值作差,得到基于Tobit模型的并购样本公司与目标资本结构的差距值:LEV DiffTobit,est=LEVActual-LEVestTobit。

2.交易相关控制变量

为控制其他并购交易因素对资本结构调整的影响,本文在进行多元线性回归时引入交易地位、支付方式、实际控制人性质、关联交易、标的类型和交易规模等作为控制变量。具体变量名称和取值定义见表2。

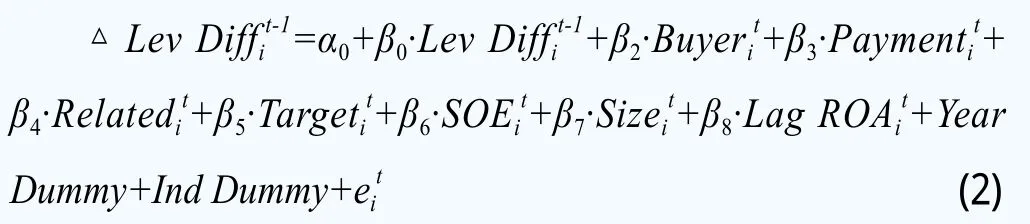

二、多元回归方程设计

1.回归方程一

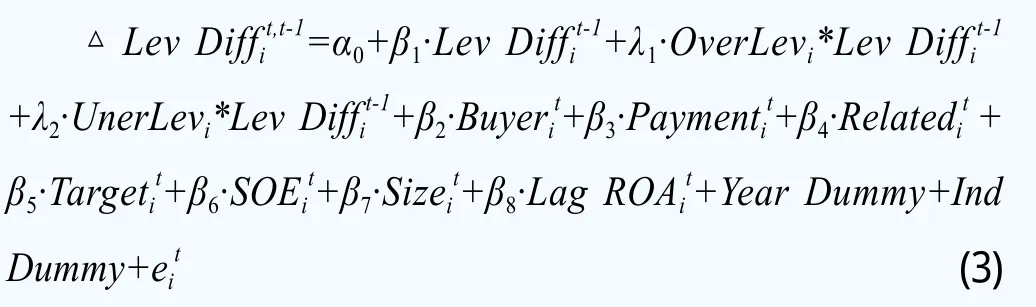

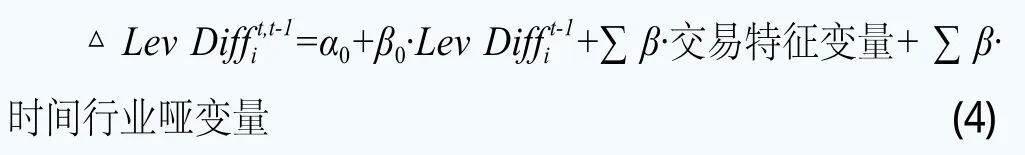

为验证假设一,即上市公司会利用并购交易优化资本结构、缩小与目标水平间的差距,本文构造如下方程,对全样本进行多元回归。通过观察公司并购前后杠杆率差异变动值△Lev Diffi t,t-1与公司上一年负债率差异△Lev Diffit-1的回归系数β0的符号与显著性进行检验。具体形式如下:

2.回归方程二

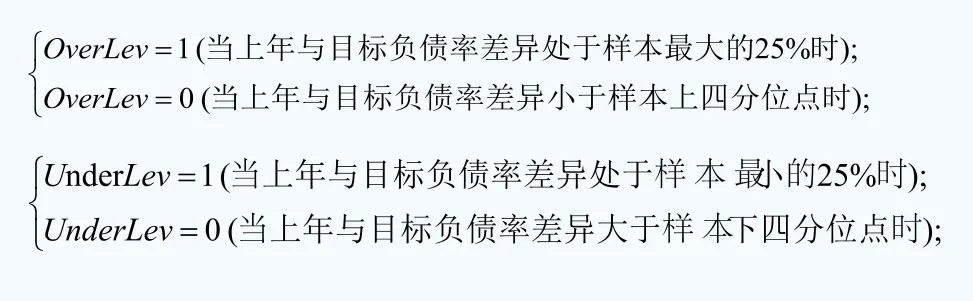

为验证假设二, 即“过度负债”的企业会更加注意通过并购交易缩小与目标水平差距,且其调整程度要高于“负债不足”的企业。本文首先需要定义“过度负债”和“负债不足”这两组子样本。借鉴Gugler 和Konrad (2002)[3]和Uysal (2011)[16]的相关做法,本文定义一对互斥的虚拟变量OverLev和UnderLev,取值方法如下:

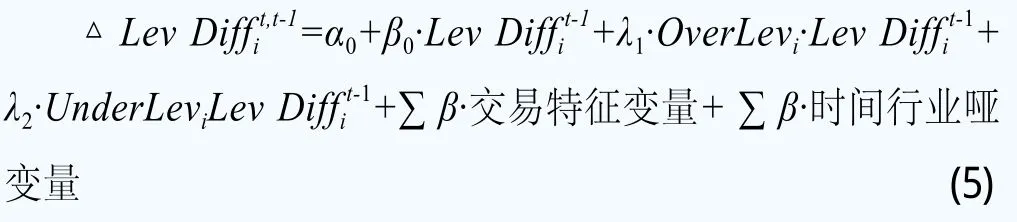

本文建立如下回归模型,对比负债高低两组公司调整资本结构的程度差异:

在回归方程(3)中,对于同一家样本公司,虚拟变量OverLev或UnderLev只能二者其一取1,或二者都为0(当其上年与目标负债率差异处于上下四分位数之间时)。因此,交乘项的回归系数λ1(λ2)的符号与绝对值,代表了“过度负债”(“负债不足”)的两组样本公司利用并购交易向目标资本结构调整的方向和幅度。按照假设二的预期,“过度负债”样本组通过交易向下调低负债率、缩小与目标值之间差距的倾向性和幅度,会高于负债中等和较低的样本组,因此我们预期交乘项的系数λ1显著为负;而对于“负债不足”的样本组,由于存在较大的财务调整空间,拥有其他方式的选择,因此预期交乘项的系数λ2的绝对值小于λ1。

数据来源与描述性统计

本文以我国沪深上市公司(含创业板)2008~2013年发布并购交易公告的公司为样本,相关交易信息来自于北京交通大学中国企业兼并重组研究中心China-Merger数据库,相关公司年报财务数据则来自于国泰安金融数据库CSMAR。样本筛选具体标准如下:

(1)剔除交易地位(买或卖方)、支付方式、交易总金额等相关重要并购交易信息缺失的样本;

(2)剔除EBITDA、市场价值、Tobin Q值等重要公司财务指标缺失的样本;

(3)不考虑金融保险行业上市公司;

(4)剔除ST/PT/S*ST等其他存在财务异常值的公司;

为确保所研究的杠杆率变化是由当年并购事件引起的,需采用“去重筛选”使得样本期内各年发生交易的公司在前后一年都未发生过第二次并购交易。

通过以上筛选后,最终确定的所研究的样本期2008~2013六年各年的并购样本公司个数分别为:2008年101家,2009年67家,2010年134家,2011年294家,2012年545家,2013年62家。表3分别是对样本公司的并购交易特征变量和相关财务指标的描述性统计。

实证结果与分析

一、方程一回归结果

为验证假设一,本文对全样本公司进行如下多元线性回归,检验并购后企业的杠杆率是否趋向目标资本结构,即是否产生优化效果。

根据假设一,预期自变量——上年杠杆率差异Lev Difft-1系数β0显著为负,即公司在交易前与目标负债率差异越大,其通过并购交易调整资本结构、缩小与目标值差距的倾向性越高。全样本回归结果如表4。

从方程一的全样本回归结果看,样本公司交易前的杠杆率差异Lev Difft-1与因变量——并购交易前后杠杆率差异变动水平回归系数β0显著为负,验证了假设一,即公司发生交易前与目标杠杆率偏差越大,其利用并购交易优化资产负债结构的程度越明显。在引入行业、时间控制变量后回归结果仍在1%的水平上显著为负,说明两者呈较强的统计相关关系。从数值上看,两个模型得到的β0均值约为-0.8,说明进行并购交易的上市公司,在交易后与目标资本结构的差距会缩小大约80%。

表4 全样本基于Tobit模型的方程一的回归结果3

控制变量方面,公司本年度盈利水平回归系数在0.05的水平上显著为负,反映出盈利水平较好的企业通过并购优化资本结构的效果更明显;此外,对于资产规模较大的公司,并购对资本结构的改善效果有限。

二、方程二回归结果

在以上回归分析验证了假设一的基础上,本文通过引入交叉变量来考察负债高低两组公司,利用并购交易调整资本结构程度差异。

根据假设二,交易前与目标杠杆率存在较高正差异(即“过度负债”)的公司,会更加注意利用并购交易缩小与目标值之间的差距,且调整幅度要远大于负债较低的样本公司。体现到方程中,则预期交乘项的系数λ1显著为负,且其绝对值会显著高于“负债不足”公司的交乘项系数λ2。由于滞后项LevDiffit-1与两个交乘项之间存在显著的相关关系,为排除多重共线性的干扰,在这里仅引入两类公司的交乘项,并利用回归系数的联合检验,来比较其调整幅度的统计差异。具体回归结果见表5。

以上对方程二的全样本回归结果显示:“过度负债”组公司与杠杆率差异滞后项的交乘项回归系数λ1在0.01水平上显著为负,且其绝对值显著地大于“负债不足”公司的交乘项系数λ2(系数的联合检验F值为8.84),与假设二预期完全一致;在引入行业、时间控制变量后,“过度负债”与“负债不足”两组公司的回归系数仍在1%的水平上显著为负,且“过度负债”公司的交乘项系数λ1的绝对值仍显著大于“负债不足”公司的交乘项系数λ2(联合检验F值为6.81)。以上结果表明,在并购交易活动中,负债过高的企业会更加注意调节杠杆率、更会借助并购交易的契机优化资本结构;而交易前存在较多承债能力盈余(Debt capacity surplus)的低负债企业,由于有更多的财务调整空间,因此其利用交易契机调整杠杆率的倾向性和程度都不如前者。

交易和公司特征变量方面,与方程一的结果基本一致,即资产规模越小、盈利性越高的公司,并购交易带来的资本结构优化效果越明显。

表5 全样本基于Tobit模型的方程二回归结果

三、回归结果稳健性讨论

1.替代性检验

根据动态权衡理论,伴随经营环境的变化,公司的目标资本结构处于动态调整之中(Fama和French,2002;Titman和Tsyplakov,2007)[17][6]。而Flannery和Rangan (2006)[10]指出,可以将公司负债率视为与公司所处行业和时间相关的线性函数,通过引入相关公司特征变量近似地拟合出公司的目标资本结构。因此,基于前人研究本文构造如下模型,采用普通最小二乘法(OLS)测度样本公司的目标资本结构。

模型(6)与模型(1)当中的部分变量进行了替换,其中作为公司盈利能力、经营规模、经营特质的代理变量被替换为EBITDA/TA(息税折旧摊销前利润/总资产)、总资产的自然对数和销售费用与营业收入的比值,主要原因是为获得更好地计量效度(拟合度和显著性)。

表6当中左列是基于OLS模型得到的公司与目标资本结构的差异值LEV DiffOLS,est,代入方程一后的全样本回归结果。其中,研究的主要对象——样本公司交易前一年与目标杠杆率差距的回归系数β0在1%的水平上仍显著为负,进一步验证了假设一,即并购不仅是企业战略发展的重要方式,同时也会给企业带来优化资本结构的效果。

表6 基于OLS模型的方程一和方程二的回归结果4

表6中右列是基于OLS模型定义下的杠杆率差异高低两组交乘项的回归结果,我们发现:“过度负债”的公司,在交易后的当年,明显表现出与目标资本结构差距缩小的现象;而对于“负债不足”的公司,回归结果表明其资本结构的调整幅度低于前者(λ2的绝对值小于λ1,但该差异未通过联合检验)。

综合以上回归结果,假设一和假设二的成立具有较强的模型适应基础。

2.其他统计问题检验

从之前各方程回归后的方差膨胀因子VIF的数值看,VIF均在1~3之间;且之前的回归结果同时报告了不含行业时间控制变量和控制后的结果,因此可以保证之前的回归分析并未受到多重共线性的干扰。此外,前文报告的是稳健回归Robust后的结果,已排除了异方差对参数显著性检验的干扰。

研究结论

本文研究2008~2013年间发生并购交易的1203家上市公司,在交易前后的实际负债率与基于Tobit和OLS两种模型测度出的目标资本结构之间的差距,通过多元线性回归分析,并结合相关交易特征变量与描述性统计,验证了基于国外研究和我国证券市场背景提出的两个假设:(1)并购不仅是公司发展的一项重要战略工具,同时还会给上市公司提供调整现有资本结构的机会,缩小与目标负债率的差距、优化资本结构;(2)并购前负债率远高于目标水平(“过度负债”)的企业,会更加注意利用并购交易契机,缩小与目标水平差距,且其倾向性和调整程度要高于低负债(“负债不足”)的企业。

本研究对于上市公司的并购战略决策,以及相关的财务管理策略具有一定的启发意义:并购不仅仅具有市场战略意义,上市公司可以通过选择合适的并购标的、恰当的融资方式,利用交易契机优化其现有的资本结构,使得公司的实际负债率接近最优水平,实现公司价值的最大化。特别是对于融资成本较高的公司,发挥并购的“一石多鸟”作用尤为重要。

本文潜在的不足之处在于筛选后的并购样本在各年间数量分布不均匀。今后的研究可以从扩大样本容量、细化样本筛选标准等方面,进一步优化纳入研究的样本结构。

注释

1.本文中“并购”采用广义的概念,既包括收购,也包括剥离,这与mergers and acquisitions的概念接近一致。

2.相关变量选择依据,见王志强和洪艺珣(2009);卢斌和高彬越(2012);

3.为控制潜在多重共线性对结果的干扰,这里同时披露引入行业年份控制变量前后的回归结果;此外,为排除异方差对系数显著性检验的干扰,这里披露的是稳健回归Robust后的结果。方程二处理相同。

4.同样,为排除异方差对系数显著性检验的干扰,这里披露的是稳健回归Robust后的结果。