从双边报价看如何提升信用债流动性——基于银行间市场做市商行为的研究

马永波

(复旦大学 应用经济学博士后流动站,上海200433)

一、引 言

提高直接融资比重是近年来我国金融改革的重要方向和趋势,降低社会融资成本是当前经济下行压力较大背景下货币政策的重要着力点。在债券市场方面,应大力发展信用债融资,降低信用债融资成本。后者除了要根据经济走势引导无风险利率下行,更重要的是降低信用债与国债之间的信用利差。信用利差一般由税收利差、信用违约利差和流动性利差构成。税收利差是指信用债缴纳所得税而国债免税所对应的收益率补偿,它由信用债票面利率和所得税税率所决定,由于税率极少调整,票面利率越高则税收利差越大。税收利差不受信用资质、市场环境以及交易行为的影响而保持相对稳定,因此国内信用利差的波动主要由信用违约利差和流动性利差所决定,两者分别是指信用债面临违约风险以及流动性不如国债所需要的收益率补偿。从国外成熟市场的经验研究看,Elton等(2001)将信用利差分为预期违约损失、税收利差和风险溢价三部分,并对1987-1996年美国工业及金融公司债券进行了实证研究,发现预期违约损失占比最小,税收利差次之,系统风险对信用利差的解释力最强,这里的风险溢价主要指流动性利差。Delianedis和Geske(2001)发现,美国BBB以上债券超过80%的信用利差由预期违约损失以外的因素所决定。在国内方面,信用债极少实质性违约,理论上研究的信用违约利差很难反映或可能高估真实的违约风险。结合国内外实践,国内信用利差可能更多地来自流动性利差。此外,企业违约风险内生于宏观经济,经济下行则违约风险增大,具有典型的顺周期性。因此,降低信用违约利差并非当前降低社会融资成本的首选,也非可选项。结合信用利差构成、成熟市场经验研究和国内实际情况,本文认为降低信用债的流动性利差是当前降低社会融资成本的关键。

从国内债券二级市场的表现来看,由于利率债①包括政府债券(国债)和准政府债券(国开行债、进出口行债和农发行债)。没有信用风险,单只及累计债券的发行规模很大,且容易被接受质押进行回购融资,因此其需求很大,流动性明显优于其他券种。信用债存在相应的信用风险,且较难被接受质押进行回购融资,但由于票面利率相对较高,对其也有相应的市场需求。不过,此类需求以持有配置(而非交易)为主要目的,使得信用债的流动性普遍较差,中低资质信用债的交易活跃度则更低。此外,信用债还存在监管分割的问题,同样为信用债属性的短期融资券(CP)和中期票据(MTN)、公司债、企业债,分别归中国人民银行、证监会和发改委监管,使得单只信用债的发行规模更小;监管分割还直接导致了二级市场的分割,如短期融资券和中期票据不能进入交易所市场,公司债则不能进入银行间市场,这也降低了信用债的流动性水平。由于实践中二级市场的流动性差,信用债的利率水平居高不下,这又抑制了其一级市场的发行。

我国的债券市场以场外市场——银行间市场为主,人民银行于2001年在银行间市场引入了做市商制度,①2001年4月发布的《中国人民银行关于规范和支持银行间债券市场双边报价业务有关问题的通知》详细规定了申请成为银行间债券市场双边报价商的必要条件。同年8月,中国人民银行批准9家商业银行为双边报价商,自此我国银行间债券市场开始开展做市商业务。其目的在于提升场外市场的流动性与稳定性。不论市场走势如何,做市商有义务持续报出债券的买价和卖价,对信用债流动性应有一定的提升作用,也能在单边市场走势下起到一定的稳定市场的作用。由于做市商报出的单一债券买卖价格均包含了相同的税收利差和信用违约利差,双边价差实际上衡量的就是(但并不等于)②双边价差=买价收益率-卖价收益率(或卖价-买价),流动性利差=信用利差-税收利差-违约利差。流动性利差,双边价差越大,流动性利差越大,信用债的流动性就越差。因此,研究做市商对信用债的双边报价行为,探讨降低信用债双边价差的机制和措施,对于提升信用债市场流动性、降低社会融资成本以及推动直接融资市场发展具有重要意义。

本文选取2013年1月至2014年3月(包含平稳市、熊市和牛市的一个完整的市场周期)银行间债券市场的做市商报价数据作为样本,考察了信用债双边价差的影响因素,对不同类型做市商在不同市场行情下的做市效果进行了比较研究。研究发现:第一,增加信用债的报价笔数、扩大单只债券的发行规模以及适度拉长发行期限,有利于降低双边价差、提升信用债的流动性水平;第二,做市商提供的信用债流动性整体上明显不足,券商、城市商业银行等中小机构做市商提供的流动性要好于五大行、股份制银行和外资银行;第三,五大行和股份制银行在牛市中发挥了一定的稳定市场的作用,其他机构稳定市场的效果不太好。不同类型做市商在提升流动性和稳定性方面发挥了不同的作用,原因在于不同机构的风险偏好不同、市场缺乏有效分层以及做市商缺乏激励约束机制。基于上述研究结果,本文就如何提升信用债市场流动性提出了相应建议。

二、市场流动性与双边价差

(一)债券市场流动性与双边价差

关于证券市场流动性的理论研究较为成熟。根据凯恩斯的观点,流动性是指无成本交易的能力。Campbell等(1998)指出,金融市场的流动性是指投资者能够迅速匿名地买卖大量的证券,同时证券价格受到的冲击较小,这是一个被广泛接受的观点。Grossman和Miller(1988)提出,流动性是指愿意推迟交易的交易商比希望立刻执行的交易商能够以更好的价格成交的可能性。BIS(1999)总结了流动性的三个维度:宽度、深度和弹性。其中,宽度是指交易价格偏离均衡价格的程度,最常用的衡量指标是买卖价差;市场深度是指不影响价格的交易数量或者做市商在特定价格上存在的订单数量;弹性是指交易导致价格偏离均衡水平后恢复的速度。在实务中往往把这三个方面结合起来衡量市场流动性。此外,Kamara(1994)和Fleming(1997)的研究中还有一些流动性的其他衡量指标,如交易的数量、频率、换手率、价格波动率以及市场参与者数量等。

在国内研究方面,关于债券市场流动性的文献主要集中在交易所债券市场。李新(2001)、郭泓等(2007)、吴蕾等(2011)等对流动性指标(包括交易量、交易金额、发行量等)进行了统计分析,发现我国交易所债券市场的流动性水平逐年提高。但2014年交易所债券交易量仅占全部市场的3.5%,这类研究的成果对我国债券市场整体流动性的代表性不够。针对银行间债券市场,袁东(2004)以换手率作为债券流动性的度量指标,对比分析了上海证券交易所市场和银行间市场的国债流动性差异,认为两个市场分割所导致的波动性较大。姚秦(2007)运用2005年之前的报价数据对银行间债券市场的流动性和稳定性进行了实证研究,认为做市商的双边报价具有显著的引导作用,能够在一定程度上提高银行间债券市场的有效性。张瀛(2007)以2003-2004年银行间债券市场数据作为样本,运用日频交易数据分析了做市商制度、风险波动等因素对债券流动性的影响。结果表明,竞争性的做市商制度虽然可以有效降低报价价差,但在银行间市场信息不对称程度较高的情况下,垄断性的做市商制度在维持市场运行方面更具优势。我国的做市商制度在2007年才完全建立起来,①2007年1月,中国人民银行颁布《全国银行间债券市场做市商管理规定》(以下简称《做市商管理规定》),降低了做市商的准入标准,加大了对做市商的政策支持力度。这是迄今唯一亦是最重要的关于做市商的规范性文件,标志着我国做市商制度的完全建立。之后,做市商业务进入了快速发展阶段。上述研究采用的数据较为陈旧。时文朝和张强(2008,2009)将债券流动性定义为债券变现和交易清算的难易程度,并指出透明度制度对流动性的影响因债券而异。张蕊(2010)对108只企业债的交易成本进行了估算,发现交易成本随债券规模的增大而减小,并指出银行间债券市场存在大量不活跃的企业债,交易成本偏高,市场流动性不足。

由于银行间市场数据相对缺乏,以往的研究主要采用换手率来衡量流动性(吕宇和宋永明,2004;张蕊,2010),本文则运用买卖价差作为流动性的衡量指标。在银行间市场引入做市商制度的目的是,通过促进做市商之间的竞争来缩小买卖价差,降低市场交易成本,提高信息披露的效率,提升市场流动性。做市商则可以通过双边报价建立良好的市场信誉,从中盈利并推动其他业务的开展。因此,研究买卖价差的变化不仅有利于更准确地把握市场的流动性水平,也有助于更深入地了解市场的微观结构及机构的交易行为。

(二)债券双边价差的影响因素

Kyle(1985)指出,市场流动性的一个重要衡量指标是买卖价差,买卖价差越小,立即执行交易的成本越小,市场流动性也就越好。买卖价差的衡量方式一般有三种:一是双边价差,以买卖报价价差表示;二是实际价差,以成交量为权重的买卖价差表示,Chakravarty和Sarkar(1999)运用实际价差度量了美国国债市场的流动性;三是有效价差,分别以成交买价与报价卖价价差和成交卖价与报价买价价差表示。国外成熟债券市场基本都采用双边价差作为流动性的衡量指标。Tanner和Kochin(1971)以加拿大国债为例,研究了影响国债买卖价差的因素。研究发现,国债买卖价差与债券期限和到期收益率显著正相关,与债券规模和票息显著负相关。在对双边价差的实证研究中,学者主要关注了以下几方面因素:

(1)债券的发行规模。债券的发行规模越大,持有债券的投资者就越分散,越有助于增加市场投资者的异质性。姜建清(2007)认为,投资者的异质性越高,越可能促成买卖双方的成交、创造流动性。Gravelle(1999)以加拿大政府债券为例,发现非居民投资者的加入增加了市场流动性。因此,债券的发行规模会影响其买卖价差,发行规模越大,债券的交易越活跃,流动性越好,做市商的头寸调整成本也越小,买卖价差就越小。

(2)报价规模。报价规模越大说明报价竞争越激烈,报价价差越有可能缩小。对某一家做市商而言,其他做市商的报价规模越大,其头寸调整成本越小,与知情交易者交易受损失的可能性也越小,其报出的买卖价差就越小。

(3)债券价格的波动率。波动率是指债券交易的风险,一般来说,波动率越大,债券的交易风险越大。为了规避风险,做市商报出的买卖价差会扩大。波动率的定义如下:

其中,Ri表示债券的到期收益率,M表示计算周期,N表示区间长度。

(4)债券的剩余期限。债券的剩余期限是影响买卖价差的重要因素,剩余期限越长的债券未来违约的概率越大,价格的波动性也越高,买卖价差就越大。

(5)信用等级。一般而言,信用等级越高的债券违约风险越低,愿意持有的机构越多,流动性越好,买卖价差也就越小。

三、研究设计

本文选取2013年1月至2014年3月①样本期不仅包含了各种类型的市场走势,包括牛市、熊市和平稳市,而且样本数据较新且足够大。的银行间债券市场双边报价数据来检验做市商双边报价价差的影响因素。

(一)样本筛选

本文样本期内共有208262笔双边报价数据,数据来源于中国货币网、COMSTAR市场信息终端和WIND数据库。本文主要是以流动性最好的国债为基准,对做市商的信用债做市行为进行研究。我们选取了固定利息的国债、企业债、中票、短融和超短融的报价数据,剔除了非固定利息债券的报价数据以及双边报价价格异常、报价笔数和信用评级缺失的数据,最终得到68531笔双边报价数据。债券的基本信息和估值数据来自WIND数据库。

(二)变量定义

本文主要选取了以下变量:(1)双边报价规模(Num):指同一只债券在当日的双边报价笔数。一般情况下,做市商尽管对每只债券的报价规模并不完全一致,但是仍习惯于对同一只债券的报价保持相对稳定的规模,因此做市报价规模与报价笔数高度正相关。报价笔数越多,做市商报价竞争越激烈,越有助于提升市场流动性。(2)债券价格的波动率(Vol):本文将波动率的时间跨度设定为半年,即N=126,M=250,数据直接取自WIND数据库中的年化波动率。(3)债券规模(Scale):债券发行规模取对数。(4)债券剩余期限(Rest):t时刻的剩余期限=(债券到期日-t)/365。(5)是否为做市商:目前从事双边报价的机构包括做市商和尝试做市商。做市商承担较大的做市报价义务,并享有一定的权利,因此受到较为严格的考核和评价;尝试做市商对做市报价的义务较小,享有的权利很少,相应的考核和评价也不如做市商严格。因此,做市商的买卖价差理论上比尝试做市商要小一些。(6)信用等级:采用WIND数据库中提供的外部评级。

(三)描述性统计

国内做市商包括银行和券商两类机构。Muranaga和Shimizu(1999)的研究指出,市场参与者的行为会显著影响市场流动性;Schultz(2001)发现,规模越大的投资和交易机构的买卖报价价差越小。另外,国内参与做市的银行在规模、所有权性质等方面存在诸多差异,因此本文将25家做市商划分为五大行、股份制银行(9家)、城市商业银行(5家)、外资银行(3家)和券商(3家)五类,①五大行包括中国工商银行、中国农业银行、中国银行、中国建设银行和国家开发银行,股份制银行包括交通银行、中信银行、浦发银行、招商银行、光大银行、中国民生银行、兴业银行、恒丰银行和广发银行,城市商业银行包括北京银行、上海银行、南京银行、杭州银行和汉口银行,外资银行包括摩根大通银行(中国)、花旗银行(中国)和渣打银行(中国),券商包括中信证券、国泰君安和中金公司。并对这五类做市商的行为进行比较。

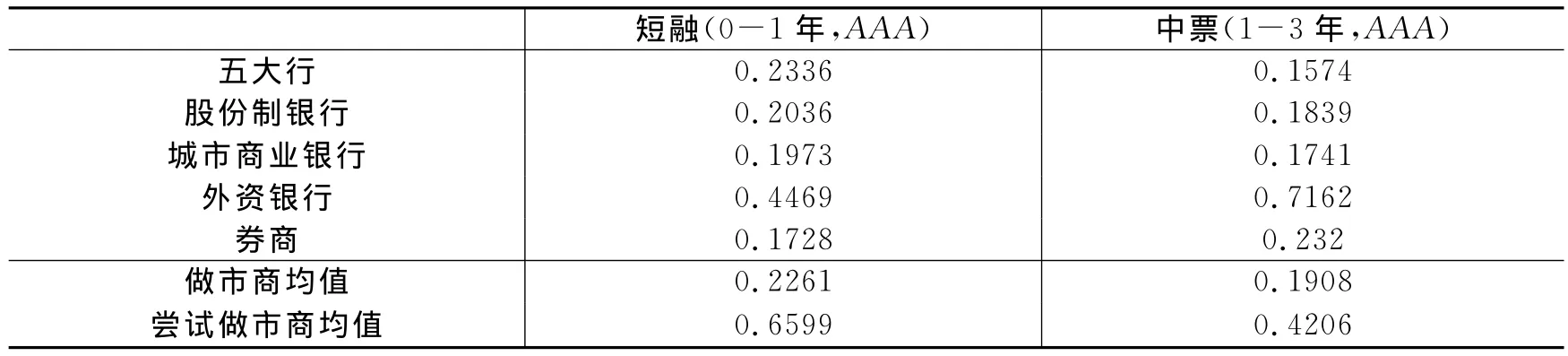

从整体报价价差来看(见表1),信用债平均报价价差高于国债13-17bp,表明信用债的流动性明显差于国债。本文对做市商的信用债报价笔数进行了统计,企业债、中票和短融的报价笔数分别为2306笔、20799笔和21855笔,企业债的占比仅为5.1%。此外,五大行、股份制银行和外资银行均未参与企业债双边报价。从报价规模和参与机构类型来看,企业债的代表性非常有限。因此,下文将重点考察短融和中票品种。

表1 国债与信用债的双边价差统计 单位:%

从期限看,56%的中票报价集中在1-3年。从评级看(见表2),71%的报价集中在AAA品种,AAA和AA+品种合计占比高达89.6%。因此,我们在比较短融和中票的双边价差时分别以成交相对活跃的AAA短融和1-3年的AAA中票作为代表,以剔除评级和期限对不同品种双边价差的干扰。整体而言(见表3),样本期内做市商的信用债双边价差明显优于尝试做市商。分机构类型来看,券商的短融双边价差最小,五大行的中票双边价差最小,而不论短融还是中票,外资银行的双边价差都最大。

表2 做市商报价券种的评级分布

表3 不同类型做市商的双边价差对比 单位:%

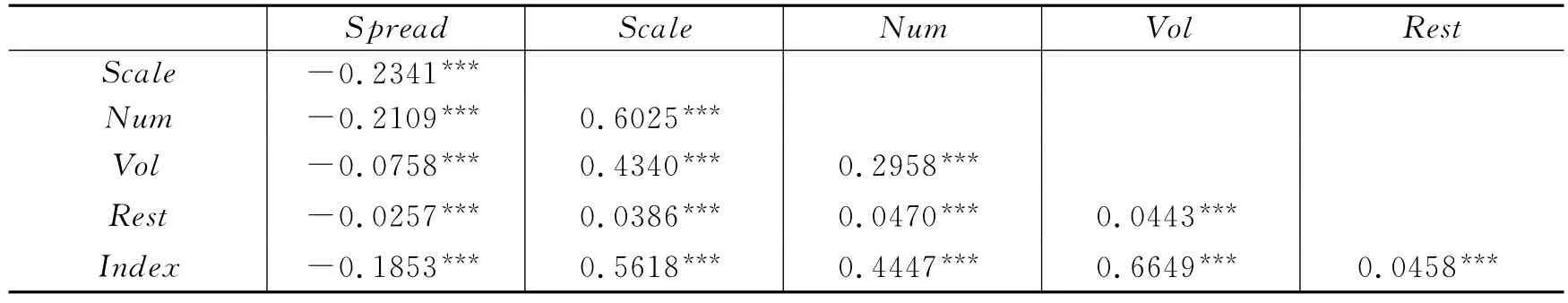

本文主要变量间的相关系数见表4。可以看到,变量间相关系数的绝对值在0.026-0.66,均小于0.75,故不存在多重共线性问题。

表4 主要变量的Pearson相关系数

四、双边价差模型及实证检验

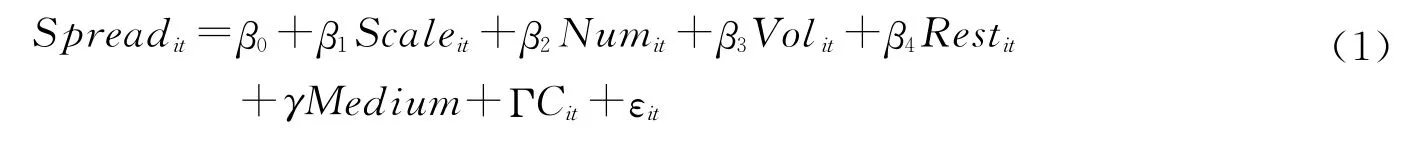

我们在这一部分对做市商的双边价差进行实证检验。参照Chakravarty和Sarkar(1999)的研究,本文构建了如下的实证模型:

其中,参数β1、β2、β3和β4分别衡量了债券规模、报价规模、波动率和剩余期限对双边价差的影响效应。对于评级变量的设置,在西方成熟市场中,BBB及以上评级的债券为投资级,BBB以下的为垃圾级。但我国信用债市场的现状并不适合按上述标准划分,我国已发行信用债的评级大多在AA+及以上,从上文的描述性统计中也可以看到,做市商做市的中票和短融品种绝大多数为AAA评级。因此,本文参照实际市场中的分类方法设置了评级虚拟变量Medium,AA+及以上的券种为高资质,AA和AA-的为中低资质。设定γ为中低资质信用债评级变量的参数,以衡量中低资质相对于高资质信用债的双边价差溢价。此外,为了控制趋势性因素对双边价差的影响,我们还加入了月份虚拟变量。

(一)基本结果

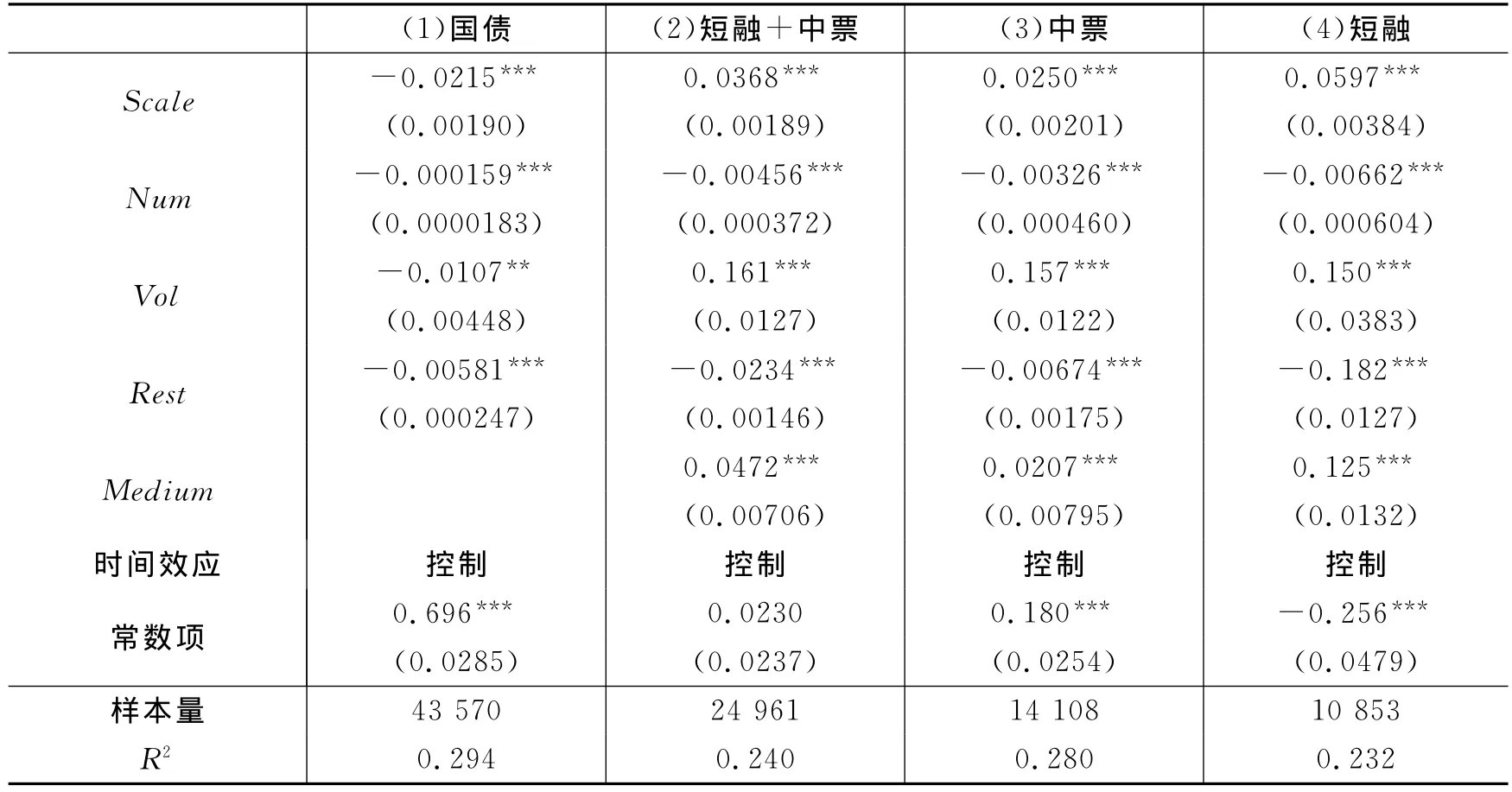

式(1)的OLS回归结果见表5。列(1)和列(2)分别对做市商的国债和信用债双边报价价差进行了检验,国债的参数β1显著为负,表明国债发行规模越大,其双边价差越小,与理论相符。信用债的参数β1显著为正,表明信用债发行规模越大,双边价差反而越大,其原因可能在于:信用债发行主体很多,同一发行主体可发行公司债、企业债、中票和短融等多种形式的信用债,因此与国债相比,单只信用债的发行规模非常小。①样本期内共发行81只约19384亿元国债(不含地方债),单只债券规模为239.4亿元;共发行2038只29433亿元中票和短融,单只债券规模为14.4亿元。发行规模较小通常表明市场需求较少,二级市场也成交寥寥,为了应付考核和争夺做市排名,②银行间市场交易商协会对做市商的考核指标中有一项是双边价差,价差越小则得分越高。做市商可以将市场需求少、交易不活跃的信用债报价价差缩窄。国债和信用债的参数β2均显著为负,表明双边报价笔数越多的品种做市竞争越激烈,双边价差越小。信用债的参数β3显著为正,表明波动率越大的信用债品种双边价差也越大,与理论相符。而国债的参数β3显著为负,表明波动率越大的国债品种双边价差反而越小。本文认为,这主要是因为波动率大的品种成交相对活跃,①同等期限下新券的活跃度高于老券,本文以单只债券在“新券时期”(发行3个月内)和“老券时期”的波动率差异来衡量债券活跃度与波动率之间的关系。以2013年12月31日为观测点,筛选出此时银行间市场交易的新券(以距离上市90个自然日内为标准),分别为剩余期限近1年的130022、剩余期限近5年的130023、剩余期限近7年的130020和剩余期限近10年的130018。通过比较这四只债券在“新券时期”和“老券时期”的波动率,发现随着债券活跃度的下降,其波动率减小。一方面,由于做市商争夺报价排名,成交活跃品种(一般为利率债)的双边报价竞争更为激烈;另一方面,成交活跃品种的做市成本相对较低,可以在卖出(买入)报价被点击之后迅速以低成本买入(卖出)。相反,波动率小的品种成交稀少,报价竞争不足,哪怕报宽一些也是最优报价,而且在被点击成交之后很难从市场上以低成本反向平仓,因此双边报价价差必须拉宽。国债和信用债的参数β4均显著为负,说明剩余期限越长的券种的双边价差越小,这与理论也不符。张瀛(2007)的实证结果同样显示剩余期限与双边价差存在负向关系。本文认为,理论上期限长的债券价格波动性大,主要针对债券的信用违约风险,张瀛(2007)和本文采用的样本基本为利率债和高资质信用债,几乎无信用风险;②由于做市商必须同时报出同一债券的买价和卖价,他们一般不愿意选择有违约风险的债券作为做市品种,因为存在很大的风险会被点击买入,即被市场交易对手卖给自己即将违约的债券,从而承担相应的信用风险。另外,给定收益率1bp的变动,期限长的债券的价格变动要大于期限短的债券,因此做市商在对不同期限利率债或高资质信用债报价时,同等情况下期限长的双边价差反而更小。信用债评级的参数γ显著为正,表明低等级券种的双边价差更大,这与理论相符。

表5 基本结果

(二)不同类型做市商的比较

我们在上文的描述性统计中对不同类型的做市商进行了比较,发现不同类型做市商的做市行为存在差异。Schultz(2001)以成熟市场为例,比较了大型做市商与小型做市商的双边价差,发现规模较小的做市商向投资者收取的费用较高,双边价差较大。Chakravarty和Sarkar(1999)以美国债券市场为例,指出大型做市商对市政债和公司债的双边报价价差显著高于小型做市商,而国债的双边价差则没有显著差异。在欧美成熟市场上,做市商都拥有自己的客户,可以利用其做市资格从“专属”客户身上赚取价差收益。而我国的做市商业务仍处于起步阶段,做市商普遍还没有专属客户的观念,很难从做市业务中盈利。25家不同类型的做市商向共同的潜在客户群体报价,所以上述结论不宜在国内简单套用。鉴于此,本文在式(1)的基础上加入了做市商类型的虚拟变量D、D、D和D,分别代表股份制银行、城市商业银行、外资银行和券商做市商。当D、D、D和D均为0时,式(2)检验的是五大行的双边价差;以五大行的双边价差为基准,当D=1时,α1反映的是股份制银行相对于五大行的双边价差溢价,以此类推,α2、α3和α4分别刻画的是城市商业银行、外资银行和券商相对于五大行的双边价差溢价,以此解释不同类型做市商做市行为的差异。

从检验结果来看,①限于篇幅未列出检验结果,如有兴趣可联系作者。除了外资银行的双边价差显著大于五大行外,其他类型做市商的双边价差都比五大行要小。具体来看,券商和城市商业银行做市相对积极,双边价差最小;股份制银行和五大行较为一般,双边价差居中;外资银行最为保守,双边价差最大。这与Chakravarty和Sarkar(1999)的研究结论较为接近。本文对此的解释是:从风险角度出发,大型做市商更加偏好利率债,对信用债的投资交易并不积极;而中小型做市商更加偏好收益率高但风险也大的信用债,投资交易更为活跃;外资银行双边价差最大则是因为其风险偏好最低,绝大部分的信用债甚至因没有授信额度而无法投资交易。

(三)不同行情下做市商的双边价差比较

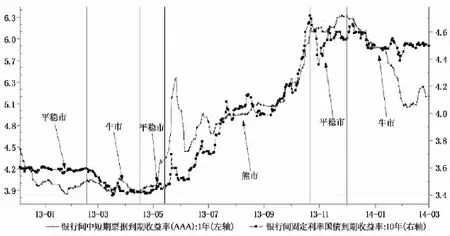

做市商不仅应向市场提供流动性,而且不论市场走势如何都应向市场提供流动性。因此,本文分别考察了牛市、熊市和平稳市中做市商的双边价差,以此评估不同行情下的做市商行为。对于市场行情的划分,我们以银行间10年期国债的收益率走势作为判别依据,②关于牛熊市的划分标准,现有研究主要集中在股票市场,一般以股指为依据,涨跌幅达到一定限度即可被视为牛市或熊市,如Pagan和Sossounov的BB法则。而债券市场的众多指数都包含了很多非常不活跃的品种,使得债券指数衡量市场的效果大打折扣。因此,实践中投资者更多地依靠关键期限品种收益率的变化来划分牛熊市。此外,为了精确比较牛市和熊市中不同做市商报价价差的差异,本文在时间跨度的选取上尽量保持时间长度一致,选取的牛市和熊市分别为5个月。从图1中可以看到,信用债在牛市、熊市和平稳市的走势特征与国债基本相近。同时考虑收益率的波动幅度。从图1中可以看出,2013年6月21日至2013年11月20日,10年期国债收益率单边大幅上行,由3.61%一路上升到4.78%,其标准差达到0.22%,故将这一时间段划定为熊市;2013年3月18日至2013年5月17日,10年期国债收益率单边下行,由3.6%一路下降到3.42%,其标准差为0.06%,2014年第一季度10年期国债收益率震荡下行,其标准差高达0.36%,故将这两段时间定义为牛市;样本期内其他交易日为平稳市,其间10年期国债收益率曲线走势较为平稳,其标准差在三个时间段分别为0.01%、0.06%和0.07%。

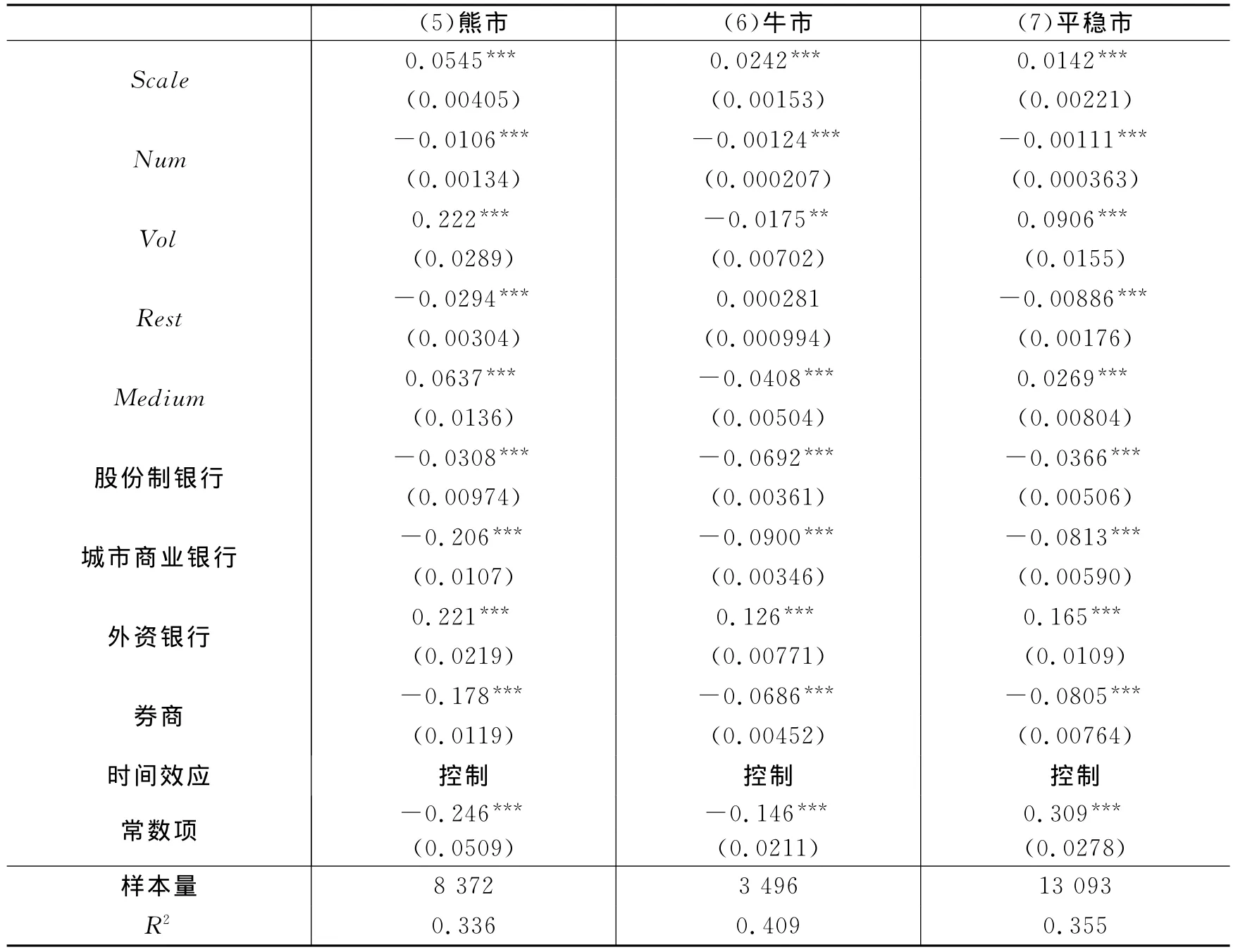

表6为式(2)在不同行情下的回归结果。机构之间的双边价差差距在熊市中最大,在平稳市中次之,在牛市中最小。这反映了机构在熊市中厌恶风险而在牛市中偏好风险,符合双边价差在熊市扩大而在牛市缩小的特征。此外,在牛市中,信用债评级的参数γ显著为负,表明机构更加偏好中低资质券种,其双边价差反而容易缩小,这也与牛市中高资质与中低资质信用债信用利差收窄的市场规律相吻合。

图1 银行间债券市场债券收益率走势(单位:%)

表6 不同行情下不同类型做市商的双边价差比较

五、做市商稳定市场效果检验

做市商在不同市场行情下的双边价差存在优劣,但这并不表明双边价差最优的机构稳定市场的效果也最好。那么,如何衡量做市商稳定市场的效果呢?姚秦(2007)选取14只债券的时间序列数据,考察了债券被选为做市券种前后的波动率是否存在显著差异,以此来判断做市商稳定市场的效果。但姚秦(2007)未剔除市场整体的波动因素,而且存在样本非随机选定和样本量小的缺陷。本文认为,做市商稳定市场的作用只有在市场大幅波动或呈单边行情时才能体现并做出评价;而在市场平稳和窄幅波动的行情中,市场本身是稳定的,难以反映做市商在稳定市场方面的作用,也会存在高估稳定市场效果的偏差。因此,本文选取牛市和熊市行情作为检验做市稳定性的样本期。对于稳定市场效果的检验,可以从做市报价量和报价价格(收益率)两个角度来考察。牛市中市场买盘较多,卖盘相对稀缺,为稳定市场,做市商不仅要提供足够量的卖盘,还需在价格上体现出稳定市场的作用。同理,在熊市中,为稳定市场,做市商既要提供足够量的买盘,也要在价格上体现出稳定市场的作用。本文从报价价格的维度进行检验,以做市买价-理论估值①银行间市场对债券的买卖报价以收益率形式报出,本文的做市买价与做市卖价也以收益率形式表示,收益率越高,债券净价越低,反之则反是。理论估值采用市场公认的中央国债登记结算有限责任公司发布的中债估值。(bidspread)来衡量做市买盘的稳定性,买价越接近理论估值,即做市商提供的买盘价格越合理,越有利于市场投资者;以理论估值-做市卖价(offerspread)来衡量做市卖盘的稳定性,卖价越接近理论估值,即做市商提供的卖盘价格越合理,越有利于市场投资者。因此,本文提出以下两个研究假说:

假说1:熊市中,为稳定市场,随着市场不断走低,做市商的买盘报价与理论估值的差值应适当缩小,与市场走势正相关。

假说2:牛市中,为稳定市场,随着市场不断走高,理论估值与做市商的卖盘报价的差值应适当缩小,与市场走势负相关。

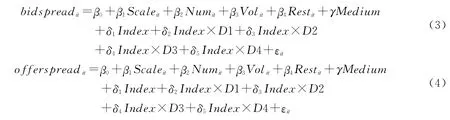

根据假说1和假说2,本文在式(2)的基础上建立了式(3)和式(4),其中Index反映银行间债券市场走势,用中债银行间国债净价指数的涨跌幅来表示。式(3)和式(4)中的参数δ1分别表示五大行在熊市和牛市中稳定市场的效果;参数δ1+δ2、δ1+δ3、δ1+δ4和δ1+δ5分别表示股份制银行、城市商业银行、外资银行和券商在熊市和牛市中稳定市场的效果。由于机构对短融和中票的偏好不同,我们分别进行检验,结果见表7。

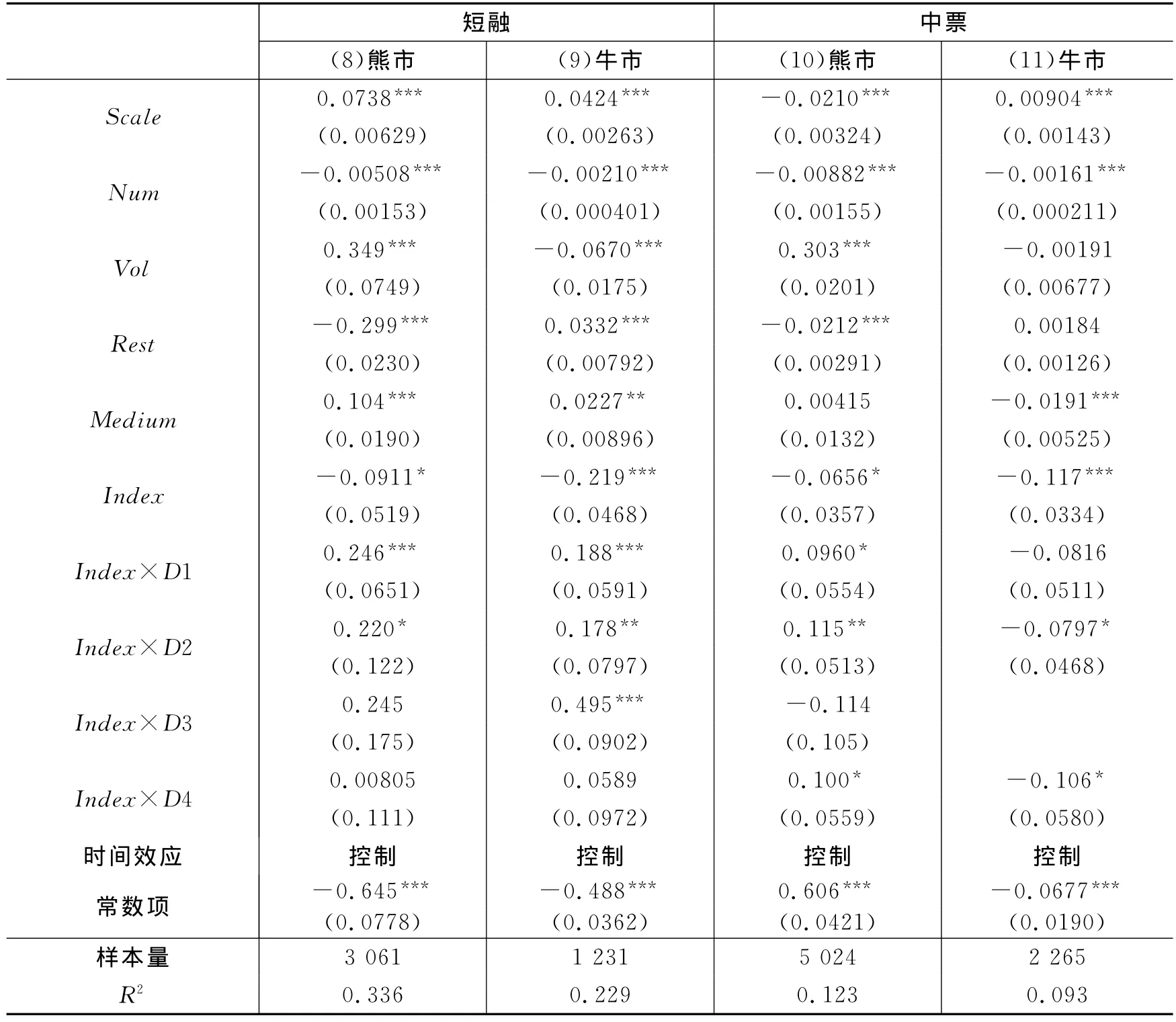

表7中列(8)和列(10)的结果显示,δ1分别为-0.0911和-0.0656,但显著性不高,与假说1相反。这表明五大行在市场不断下跌过程中反而扩大了做市买价与理论估值的差值,并未向市场提供买盘的流动性以稳定市场。列(8)中δ2和δ1+δ2均显著为正,表明在短融做市方面,股份制银行在市场下跌中缩小了做市买价与理论估值的差值,起到了稳定市场的作用。在中票做市方面,我们也得到类似的结论,但显著性不高(见列(10))。从城市商业银行来看,δ3和δ1+δ3均为正,但显著性不高,表明其在短融和中票做市方面起到了一定的稳定市场的作用。外资银行在短融和中票做市方面稳定市场的作用都不显著。列(10)中δ1+δ5为正,但显著性不高,表明券商在中票做市方面起到了一定的稳定市场的作用,而在短融做市方面则不显著,这可能与券商追求高收益而偏好长期限品种有关。

表7中列(9)和列(11)的结果显示,δ1显著为负,分别为-0.219和-0.117,与假说2相符。这表明五大行在市场不断上涨过程中缩小了理论估值与做市卖价的差值,向市场提供了卖盘的流动性以稳定市场。在短融做市方面,列(9)中δ2、δ3和δ4均显著为正,δ1+δ2和δ1+δ3为负,而δ1+δ4为正。这表明股份制银行和城市商业银行在市场上涨时与五大行一样向市场提供了卖盘的流动性,起到了稳定市场的作用。而外资银行逃避了向市场提供流动性的义务,没有起到稳定市场的作用,券商稳定市场的作用也不显著。在中票做市方面,只有股份制银行和券商起到了一定的稳定市场的作用(见列(11))。

表7 做市商稳定市场效果检验

整体来看,做市商稳定信用债市场的效果较为有限。做市商稳定市场效果的优劣既与机构的风险偏好有关,也与其做市意愿有关。从风险偏好来看,五大行和股份制银行更加偏好利率债,而其他中小做市机构则更偏好信用债。因此,五大行和股份制银行在信用债做市方面整体并不活跃,但是由于它们持有的做市头寸大,抗风险能力强,实际上更具备稳定市场的能力。从做市意愿来看,做市意愿的高低取决于能否通过做市实现盈利或提高声誉。越是稳定市场(即逆市场而为),面临亏损的风险越大,这是机构不愿意稳定市场的根本原因。因此,越是以盈利为主要甚至唯一考核目标的机构越不愿意参与做市,如券商和外资银行。五大行和股份制银行基本为国有银行,除了追求盈利外,一般都重视声誉指标,如争做最佳做市商或者优秀做市商。国有银行之所以追求“名利双收”,是因为其所有者是虚置的,高级管理层一般由政府委任,而政府对它的考核并非以业绩为唯一或第一目标,声誉同样重要。因此,五大行和股份制银行追求市场排名的动力很强,但主要通过利率债的做市来实现,从而在一定程度上削弱了其在信用债做市方面所发挥的作用。而对于其他中小做市机构,虽然从风险偏好角度看,它们愿意积极地对信用债进行双边报价并稳定市场,但是由于做市业务很难盈利,自身抗风险能力相对较弱,再加上追求声誉的动力不强,因此稳定市场的效果整体上不如五大行和股份制银行。

六、结论与建议

本文以债券市场的一个完整周期为样本,考察了不同市场行情下做市商信用债双边价差的影响因素。本文进一步以规模和所有权性质对25家做市商进行了区分,比较了不同类型做市商在不同市场行情下的做市效果差异及其成因,以深入考察我国现行的做市商制度对银行间信用债市场流动性和稳定性的影响。研究结果表明:第一,债券的报价量越大、发行规模越大以及剩余期限越长,双边价差越小,流动性越好。需要指出的是,发行规模、债券剩余期限与报价价差的相关性和成熟市场的经验理论相悖,这主要与我国信用债市场条块分割的市场特征有关。第二,从整体上看,与国债相比,做市商提供的信用债流动性明显不足;分机构类型看,不论在熊市、牛市还是平稳市中,券商和城市商业银行等中小机构提供的信用债流动性要好于五大行和股份制银行等大型机构,而外资银行提供的流动性最差;熊市中双边价差最大,平稳市中次之,牛市中最小;在牛市中,中低资质信用债的双边价差比高资质信用债还要窄,这与牛市中投资者的风险偏好上升相一致。第三,做市商稳定市场的效果整体较为有限。在牛市中,五大行和股份制银行等大型机构在信用债做市方面发挥了稳定市场的作用,其他中小机构稳定市场的效果不明显;在熊市中,只有股份制银行在短融做市方面起到了稳定市场的作用。

总体来看,我国银行间市场做市商在信用债做市方面的功能发挥不足,这既有制度层面的原因,也有机构风险偏好的原因。从制度上看,做市商无法实现盈利是信用债做市不活跃的根本原因。无法盈利的关键在于做市商承担了持续双边报价、为市场提供流动性的义务,从而承担了更高的成本与风险,但缺乏相应的激励与补偿。由于市场过于扁平化,做市商相对于非做市商没有比较优势,反而需承担因信息不对称而双边报价被点击成交且结果不利于自己的风险。在此情况下,拉大双边价差、规避被点击成交就成为做市商的理性选择。从机构风险偏好的角度看,大型做市机构虽然具备较强的做市能力,但是风险偏好偏低,信用债做市的意愿整体上不强;而中小型做市机构虽然偏好信用债且做市意愿较强,但是抗风险能力较弱,而且无法向终端客户有效传递或者分散风险,因此做市的整体活跃度不高。

为此,本文就提升银行间市场信用债流动性提出以下建议:第一,推动银行间债券市场的分层,激励做市商拓展自身客户。建立以做市商为核心的债券市场分层机制,搭建批发性质的B B市场以及零售性质的B C市场,前者是交易商(含做市商)之间自由交易的市场,后者则是客户与做市商交易的市场;扩大信用债的交易范围,做大北京金融资产交易所的非金融机构合格投资人交易平台,鼓励商业银行开发对客交易系统分销交易信用债,最终形成“做市商—交易商—客户”的多层次银行间债券市场;激励做市商通过报价竞争发展自身的专属客户,形成双边报价竞争的正向激励机制。

第二,完善做市商激励约束机制,增强其信用债做市意愿。扩大信用债做市商的范围,允许更多的相对活跃的城市商业银行、券商等机构参与信用债做市;给予做市商融资融券方面的便利;将承销与做市结合起来,强制性要求主承销商必须对主承销信用债进行二级市场的做市,促进债券一二级市场的紧密联动;将信用债做市的表现与主承销商资格的等级挂钩,做市表现优异的机构才允许从事信用类债券创新产品的承销与发行;在做市商考评办法中增加对信用债报价量和成交量的要求,提高信用债做市的考核权重。

第三,打破信用债条块分割的格局,推动信用债市场的统一互联。推动信用债在银行间和交易所市场的交叉挂牌,促进信用债的跨市场流通;逐步构建统一的信用债监管发行体系,归并三类信用债的发行标准和方式,提升单只信用债的发行规模。此外,还要大力发挥货币经纪等中介在信用债(尤其是中低资质信用债)流通方面的积极作用。

[1]郭泓,杨之曙.交易所和银行间市场债券交易价格发现实证研究[J].金融研究,2007,(12):142-153.

[2]姜建清.流动性黑洞:理解、量化与管理金融流动性风险[M].北京:中国金融出版社,2007.

[3]李新.中国国债市场流动性分析[J].金融研究,2001,(3):116-121.

[4]吕宇,宋永明.国债流动性的理论与实践[J].改革,2004,(1):21-26.

[5]时文朝,张强.透明度对银行间债券市场流动性变化趋势的影响分析[J].金融研究,2008,(12):75-86.

[6]时文朝,张强.基于结构突变理论的中国银行间债券市场流动性的长期趋势分析[J].世界经济,2009,(1):78-87.

[7]吴蕾,周爱民,杨晓东.交易所与银行间债券市场交易机制效率研究[J].管理科学,2011,(2):113-120.

[8]姚秦.债券市场微观结构与做市商制度:理论与中国的实证[M].上海:复旦大学出版社,2007.

[9]袁东.交易所债券市场与银行间债券市场波动性比较研究[J].世界经济,2004,(3):63-68.

[10]张瀛.做市商、流动性与买卖价差:基于银行间债券市场的流动性分析[J].世界经济,2007,(10):86-95.

[11]张蕊.中国债券市场流动性问题研究[D].天津大学博士学位论文,2010.

[12]BIS.Market liquidity:Research findings and selected policy implications[R].CGFS Publications No.11,1999.

[13]Campbell J Y,Lo A W,MacKinlay A C,et al.The econometrics of financial markets[M].Cambridge:Cambridge University Press,1998.

[14]Chakravarty S,Sarkar A.Liquidity in U.S.fixed income markets:A comparison of the bid-ask spread in corporate,government and municipal bond markets[R].Staff Report No.73,Federal Reserve Bank of New York,1999.

[15]Delianedis G,Geske R.The component of corporate credit spreads:Default,recovery,tax,jumps,liquidity and market factors[R].UCLA Working Paper No.22_01,2001.

[16]Elton E J,Gruber M J,Agrawal D,et al.Explaining the rate spread on corporate bonds[J].Journal of Finance,2001,56(1):247-277.

[17]Fleming M J.The round-the-clock market for U.S.treasury securities[J].Economic Policy Review,1997,3(2):10-32.

[18]Gravelle T.Liquidity of the government of Canada securities market:Stylised facts and some market microstructure comparisons to the United States treasury market[R].Bank of Canada Working Papers,1999.

[19]Grossman S J,Miller M H.Liquidity and market structure[J].Journal of Finance,1988,43(3):617-637.

[20]Kamara A.Liquidity,taxes,and short-term treasury yields[J].Journal of Financial and Quantitative Analysis,1994,29(3):403-417.

[21]Kyle A.Continuous auctions and insider trading[J].Econometrica,1985,53(6):1315-1335.

[22]Muranaga J,Shimizu T.Market microstructure and market liquidity[M].lnstitute for Monetary and Economic Studies,Bank of Japan,1999.

[23]Schultz P.Corporate bond trading costs and practices:A peek behind the curtain[J].Journal of Finance,2001,56(2):677-698.

[24]Tanner E,Kochin L A.The determinants of the difference between bid and ask prices on government bonds[J].Journal of Business,1971,44(4):375-379.