央行降准之后

Point

2月4日,中国人民银行(简称央行)正式宣布,将下调金融机构人民币存款准备金率0.5个百分点。作为央行进行经济调控的重要手段之一,此次降准引发了多方的关注。那么央行降准,究竟会带来多少流动性?又会怎样影响实体经济和金融市场?尤其是马年飘红的股市,降准带来的究竟是资本的盛宴还是新一轮的猎杀?

时隔两年再度降准

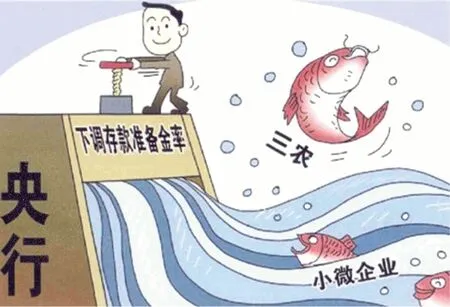

2015年2月4日,中国人民银行正式宣布,将下调金融机构人民币存款准备金率0.5个百分点。同时,为进一步增强金融机构支持结构调整的能力,加大对小微企业、“三农”以及重大水利工程建设的支持力度,对小微企业贷款占比达到定向降准标准的城市商业银行、非县域农村商业银行额外降低人民币存款准备金率0.5个百分点。作为央行进行经济调控的重要手段之一,此次降准引发了多方的关注。

在此次降准之前,大型金融机构的存款准备金率为20%,中小型金融机构的存款准备金率为16.5%。同时,这也是2012年5月12日以来,央行启动的首次降准,并且是“普降+定向”的“组合拳”。

事实上,1月初欧洲央行行长德拉吉对外透露将有可能启动量化宽松政策,并在随后正式实施,市场就有观点对央行跟随性的货币宽松政策有强烈的预期。在业界看来,考虑到未来一两个月公开市场投放存在的巨量缺口,央行此次的降准也是预期之中。

平安证券固定收益部副总经理石磊此前测算认为,虽然1月份央行通过公开市场操作、续作中期借贷便利(MLF)等多种手段向市场注入流动性,但1月份的基础货币投放缺口仍然高达5000亿元至8000亿元,外加2月份存在的5000亿元至6000亿元基础货币投放缺口,基本“吃光了”去年年底财政存款释放出来的1万亿元基础货币投放。

“考虑4月份将再次面临近8000亿元以上的基础货币投放缺口,仅从资金面角度衡量,央行不主动大量投放资金也是不够用的。”石磊说。

而此次央行降准应市场预期之后,将能带来多大的基础货币?

估算释放资金6000亿

光大证券首席经济学家徐高预计,央行此举能释放约6000亿的流动性。其分三部分估算:截至2014年年末,中国金融机构各项存款余额为114万亿元(其中有少部分不需交纳存款准备金),以此推算,全面降准能释放约5500亿元的流动性。

同时,城商行和农商行的总存款规模约20万亿,0.5个百分点的额外定向降准能释放不超过1千亿的流动性(不是所有城商行和农商行都在定向降准范围内);农业发展银行2012年的存款规模就已达到4220亿元。以其过去的增速推算,目前其存款规模大致在4500亿左右。4个百分点的额外定向降准能释放180亿的流动性。

将这三项相加,并假设有一半的城商行和农商行符合定向降准标准,则流动性释放总规模估计在6000亿左右。

对于货币政策的下一步走向,申万宏源首席宏观分析师李慧勇称,降准将通过流动性充裕度的上升来引导资金利率下行,但经济下行、银行风险偏好普遍下降的背景下,降准对于降低融资成本效果有限,仍有必要通过降息来引导社会融资成本下行,预计这次降准之后降息将提上议事日程。

中信证券预计,未来仍将继续出台总量宽松政策。本次降准对于缓解流动性紧张、降低金融市场利率和缓解经济下降速度有一定的效果,但是现有政策还不足以扭转正在下滑的经济,未来总量政策依然会继续出台。2015年还将继续降息2次,每次25个基点;继续降准50个基点。下次总量政策出台的时间估计在一季度末或二季度初。

降准是因经济太差?

徐高认为,此次降准的用意是对冲经济增速的下滑,以及资本的外流,其中较为疲弱的经济增速,应该是促使央行推出此次降准的主要原因,而2014年12月以来资本的持续流出,也要求央行投放流动性来加以对冲。

申万宏源首席宏观分析师李慧勇表示,从1月PMI及部分指标的表现来看,2015年一季度经济要差于2014年四季度,趋势增长率应已下行至7.1%附近,开年经济形势就已经逼近政策底线,完成全年目标的压力加大,在这种情况下,货币政策除了积极参与稳增长之外别无选择。

2015年1月官方制造业PMI继续回落至49.8%,降至两年多以来的最低点,并处于不景气区间,显示制造业运行形势正在放缓;汇丰中国制造业采购经理人指数也显示,1月制造业经营情况有所改善,但仍处于收缩区间。

中信证券认为,此次降准,总量放松叠加定向放松显示稳增长与调结构并重的政策导向。本次除了普遍性降准的总量放松以外,还对农业和小微企业相关的银行定向降准。这反映央行在面对经济下行压力加大的情况下,一方面通过总量政策来稳定经济,另一方面通过定向宽松政策来调整经济结构。“在当前人民币存在贬值压力的情况下,央行依然降准,这反映了政策的决定因素主要是国内经济状况,汇率因素对货币放松的制约有限。”

央行缘何降准?

回首2014年5月,李克强总理表示:“比较多的外汇储备已经是我们很大的负担。”这种负担体现在了两个方面:一是央行被动吐出基础货币导致资产价格泡沫和通货膨胀;二是大量外汇储备投资于低收益的美国国债,而对外负债却是收益更高的外商直接投资等股权型负债。如何将手中的外汇储备“变废为宝”,成为最重要的议题。

央行研究局首席经济学家马骏在接受媒体采访时就指出:国际收支因素、季节性因素、宏观经济条件的变化,是推动央行降准的三大因素。马骏表示:“由于央行已基本退出对外汇市场的常态式干预,外汇占款已经不是一个投放长期流动性的来源,因此必须使用其他流动性投放渠道和工具。在这个背景之下,有必要通过降准来提高货币乘数,并配合其他货币政策工具,来保持广义货币的合理增速和适度的流动性水平,保证贷款和社会融资规模的平稳增长。”与此同时,春节之前是传统的结账期,特别是企业在进行年度结算时往往需要大量的现金,需要投放的现金量很大,会出现较大的流动性缺口,有必要搭配使用降低准备金率和公开市场操作等手段来保证流动性的供节。此外,宏观经济条件的变化也要求央行通过预调微调来维持稳健的货币政策,保持政策的松紧适度,起到稳增长的作用。

人民币汇率走向如何

降准之后,人民币汇率会失控吗?这种担忧并非毫无来由。

继欧洲QE和丹麦降息至负利率后,澳洲联储也降息25个基点至2.25%,全球央行似乎已经失去了“节操”。欧洲央行QE后人民币兑欧元曾一度破纪录跌破7,人民币实际有效汇率自去年10月以来甚至是不断攀升。对于中国来说,实际有效汇率攀升对出口的打压不利于经济复苏,在此背景下,人民币“贬一贬”又何妨?

当然人民币确实不能大幅贬值,否则过去沉积于理财、信托和金融体系的套利盘瞬间撤离将直接威胁中国金融的稳定性。但实际上,人民币根本也没有持续贬值的基本面。

中国的无风险资产收益率与主要发达国家相比还是有明显的利差空间,在政府经济底线思维之下,人民币资产仍然是全球范围内的“安全资产”,人民币升值趋势没有改变。

对于欧洲来说,在紧缩财政和人口老龄化的大背景下,欧洲未来可能陷入长期的通缩陷阱,走上宽松的不归路。对于美国来说,强势美元不可持续,贸易再平衡意味着美国经济也开始求助外需,当前全球经济纷纷走弱,美元升值尤其是过快的升值显然不是美联储希望看到的。

最重要的是,金融危机后美国经济技术式进步的痕迹并不明显,从数据看,美国专业和商业服务增加值构成仅从危机时的11.7%微升至12%,技术部门的产能利用率也未见明显上升,美国经济复苏更多的还是依赖货币宽松下的财富效应,这两点会成为强势美元重要的阻力。

2016年,供暖一开始,锦绣家园二期48号楼3单元1—5层用户的一组暖气不热。他接到报修后,立即一层一层地查找堵点。由于部分管道锈蚀严重,且用户装修时又没留检修口,维修起来特别抠手、费力。他毫无怨言,一直干到晚上九点。

也许在某一天,当美国技术进步和创新经济有了明显进展,加息开始进行,而且中国存量债务和过剩产能还未有效去化的时候,人民币汇率问题才会变成投资者首先需要关注和担忧的问题。

因此,人民币汇率贬值在今年年内不会成为掣肘货币宽松的一个因素。全球央行大放水乃大势所趋,中国货币宽松与否还是主要取决于国内经济运行状况。至少目前为止,我们还未看到积极支撑经济上行的因素出现。因此,可以确定的是央行货币宽松趋势不会因为人民币贬值而停止。

降准之后的资本市场

对于债市而言,答案显而易见。降低存款准备金率改变了基础货币的结构,将锁定于央行的法定存款准备金释放了出来转化为了超额准备金,这自然为银行间市场增加了增量资金,有助于缓释近期资金利率紧张的局面,将倒挂的收益率曲线变成“牛陡”,长端债券市场收益率会再下一城。

有一种担心是在降准之后,投资者是应该顺势逃命呢,还是继续持债?

管清友认为答案是后者。经济下行压力不会因为这一次降准就缓释,在全球央行货币宽松锦标赛的压力之下,人民银行不管是主动也好,被动也罢,都不得不加入这一场宽松革命,债券市场收益率远未到底。正因为经济下行压力不会因此缓解,在拿债的时候也不能完全闭着眼睛拿,中小企业私募债、低评级民营企业债和被地方政府抛弃的城投债信用风险还是需要高度关注。

而对股票市场而言,牛市当然会继续。通过股权降低企业负债,这是牛市最大的政治。李克强总理也在达沃斯论坛的讲话中提到:“我们将推动普惠金融的发展,大力发展中小银行、民营银行,发展多层次资本市场,使企业的杠杆率通过资本市场的发展、通过直接融资逐步降低。”总理的这句表态其实意图已经十分明显,那就是通过这一轮牛市降低企业资产负债率,化解存量债务风险,解决企业融资难的问题。

但也有投资机构担心,降准将进一步推高资金型“牛市”,最终将加速股灾的到来,这并非危言耸听。

一位买方机构高层人士表示,中国A股市场机构猎杀散户的基本市场格局从未改变,股票市场目前仍处于资金泛滥,而供给依然严格控制的畸形局势,上市公司整体质量不佳,真正能与投资者一起分享增长的好公司太少。在这样的市场格局下,占据资金优势、信息优势、技术优势的庄家,将对新涌入市场的投资者们磨刀霍霍。而券商两融业务加大了投资者的杠杆率,使得投资者处于极大风险之下而也许还不自知。

“这将是一次血淋淋的屠杀,只是这次的目标是幻想在A股获得超额收益的中产阶级们。”他说。

但管清友反驳说,“仔细翻阅金融泡沫史,任何泡沫的破裂都缘于货币的紧缩,还尚未听说有泡沫破裂于货币宽松之中”。

降准能否利好楼市

瑞银原新兴市场首席经济学家Jonathan Anderson曾这样描述中国房地产行业:“全宇宙最重要行业”。“当然重要,建材、钢材、石材、税收,谁不会和楼市扯上关系?”上述开发商坦言,但或许就是因为太重要,所以它的另一面往往是受政策影响“挺深”。

比如,降息;又比如,2月5日的降准。近日,有消息称,“无论是2008年底的降准,还是2011年底到2012年的降准,楼市都出现了回暖。”

媒体统计发现,降准实施后的2012年,主要开发商的销售额都有两位数字增长。如绿城中国,2012年全年累计取得销售金额约546亿元,同比增长54.7%;碧桂园2012年实现合同销售金额约476亿元,合同销售建筑面积约764万平方米,同比分别增长约10%和11%。

媒体还称,“尽管国内暂时还没有能够准确反映存量二手楼价升跌的数据,不过2009年和2012年在降准后,楼市的重现火爆则是市场共识,二手楼价也继续加速上升。”

“降准能通过释放更多的流动资金进入市场,更直接地降低融资成本,从而促进经济增长。此次降准有望进一步提升市场流动性,房地产市场氛围有望进一步好转,房地产行业尤其是住宅市场将会因此而获益。”商业地产服务和投资公司世邦魏理仕介绍称。

世邦魏理仕执行董事、中国区研究部主管陈仲伟称,住宅市场将会是最大受益者,“2014年第三季度开始政策松绑之后,住宅交易量在第四季度出现明显回升,这种回暖的势头在几个需求较为旺盛的主要大城市表现得尤为突出。据统计,2015年1月,房价终于迎来8个月以来的首次增长,我们相信,不断宽松的政策环境将使得住宅市场在未来几个季度进一步复苏”。

他还认为,2013年初开始,流动资金短缺的问题一直困扰着房地产市场,“如今得益于市场氛围回暖以及日益宽松的政策,这个问题将有所缓解”。

今年或将有多次降准

除了探讨央行此次降准的诱因之外,业界同样关注2015年是否还有降准空间,以及央行是否还会采取降息等措施。

对此,民生证券认为,假如2015年外汇占款余额零增长,全年的基础货币投放缺口将高达3万亿元。这种情况下,继续维持现有的准备金水平已经没有必要。以目前的基础货币投放缺口计,今年内的降准操作“不会只出现一次”。

海通证券认为,无论是2008年、2012年的全面降准,还是2014年的定向降准,之前均伴随有人民币的阶段性贬值。经济增速和出口增长双双下滑是当前症结根本,降准除从技术上抹平汇差套利空间外,亦能直接刺激经济增长。因此,2015年央行的降准次数将在3次以上。

万联证券研究所负责人傅子恒分析指出,中国经济增速重心下移成新常态,CPI月度同比回落至2%以下,PPI指标超过20个月为负且在近期降幅扩大,官方制造业PMI指标连续两个月低于荣枯临界值50水平,宏观经济数据指标不佳成为此次降准的基本面背景。

而与此对应的是,我国存款准备金率在上一个景气周期持续上调之后高达20.5%,为本轮货币政策反周期操作提供了空间。此次准备金率预示,央行在调整利率这一货币总量价格工具之后,也开始动用宏观数量工具,力图稳定市场需求,修好宏观数据指标。傅子恒分析预测,由于宏观经济数据不乐观,改善需要持续的政策努力,今年仍会有多次的降准、降息动作。

——基于三元VAR-GARCH-BEEK模型的分析