信贷条件、信贷流向及其对信贷政策的影响:基于家庭部门的实证分析

许桂华,孔小伟

(东莞理工学院经济贸易系,广东东莞523808)

一、引言及文献综述

家庭作为房价与消费的重要承载体,一直是货币当局与学界关注的焦点。一直以来,货币当局通过各种信贷政策调控以期达到稳定房价和促进消费增长两大目标的协调。然而,从实际情况看,房价的高企以及消费增长的乏力表明现有信贷调控模式难以实现家庭部门两大目标的平衡。尽管在以间接融资为主导的金融格局下,尤其是经济转型的特殊时期,信贷政策是较为重要的金融调控手段(高玉泽和徐忠,2012)[1],然而这种调控更多是货币当局基于信贷市场供求信息所做出的,主要采用的是总量信贷调控的思路,这直接限制了信贷政策有效发挥的空间。

理论上讲,信贷政策能否有效发挥作用取决于两方面的因素。一是信贷条件,即信贷政策能否有效地改变经济主体所面临的信贷环境,如果信贷政策能有效改变信贷条件,就可以间接通过信贷条件对经济主体产生约束进而改变经济主体借贷行为;二是信贷流向,即信贷资源的配置方向,金融经济系统内生结构性差异可能造成信贷流向具有非平衡性。历年房地产信贷调控失效表明现有的总量信贷政策并没有充分考虑到以上两大因素对信贷政策效果产生的潜在影响。首先,从信贷条件看,现有信贷政策的决策更多是基于信贷市场供求信息(信贷供求变化对信贷条件产生的影响)做出的,而没有考虑到非市场信息对信贷条件产生的影响。事实上,金融制度的变迁必然影响到信贷条件的变化,从世界各国金融发展趋势看,金融创新和去监管化必然导致信贷条件长期趋于宽松,这在一定程度上增强了经济主体信贷获取能力,部分抵消了信贷政策的作用空间。其次,从信贷流向看,即使信贷条件是相同的,但由于内在金融经济结构性差异所造成的信贷流向的非平衡性,比如同等信贷条件可能使信贷资源更多流向房地产领域而非消费领域,现有的总量信贷调控模式难以兼顾到这种非平衡性。

有关信贷条件的研究可以分为市场因素和非市场因素两个方面。在市场因素方面,主要分析信贷政策如何通过改变信贷市场供求关系,进而影响信贷条件。Ericsson等(1998)把短期利率与实际利率作为衡量货币政策中间目标的指标,并对其进行加权平均构造了货币条件指数(Monetary Conditions Index,MCI)[2]。Goodhart和Hofmann(2001)在MCI基础上加入了股票价格指数与房地产价格指数,发展出金融条件指数(Financial Conditions Index,FCI)[3]。国内学者的研究主要包括运用不同计量方法估算中国FCI:王宝玉(2005)[4]运用 VAR 方法,封北麟和王贵民(2006)[5]运用GMM方法,陆军和梁静瑜(2007)[6]运用联立方程方法,王雪峰(2010)[7]运用状态空间方法,以及戴国强和张建华(2009)[8]的 FCI 与货币政策传导等方面[4-8]。在非市场因素方面,主要探索金融制度变化对信贷条件可能造成的潜在影响。Muellbauer和Murphy(1993)选取贷款—价值比(LVRS),并对抵押贷款利率、房屋价格—收入比进行回归,样本分为1980前后两个时期,实证结果表明金融自由化对信贷条件变化有显著影响[9]。Caporale和Williams(2001),Fernandez-Corugedo和 Price(2002)运用不同时期的数据,实证发现金融自由化促使家庭信贷条件长期趋于宽松[10-11]。Cox和Japelli(1993)则从信贷约束的角度来研究家庭信贷条件,他们运用家庭消费调查数据估算1983年面临信贷约束美国家庭的比例,结果表明金融自由化弱化了美国家庭面临的信贷约束[12]。Lyons(2003)从家庭承担债务的能力来研究信贷条件,研究结果表明金融自由化增加了家庭承担债务的能力[13]。Goodhart,Hofmann和Segoviano(2004)提出,金融自由化及某种顺周期资本规定的建立改变了信贷条件,导致商业周期更加明显的繁荣与萧条交替[14]。Fernandez-Corugedo和Muellbauer(2006)认为信贷条件应反映金融制度的变化,随着金融创新及放松管制,金融制度变迁长期内会造成信贷条件趋于宽松[15]。

有关信贷流向的研究更多集中在企业层面。一是企业规模直接影响信贷流向。Fisher(1999),Atanasova和 Wilson(2003)研究发现小企业相对于大企业面临更强的信贷约束,同等的信贷环境将使信贷资源更多流向大企业[16-17]。胡海鸥和虞伟荣(2003),刘明(2006)等学者均认为,由于我国银行和企业之间存在信息不对称,导致大量信贷资金向大企业倾斜[18-19]。二是企业所有权性质也决定着信贷流向。Brandt和Li(2003)较早提出所有制“金融歧视”,即银行贷款过多发放于国有企业,民营企业难以获得急需的贷款[20]。方军雄(2007),饶品贵和姜国华(2013)等国内学者研究发现中国信贷资源更多流向国有企业[21-22]。

目前,专门针对家庭部门信贷条件与信贷流向的研究较少,鉴于此,本文试图运用样条函数来刻画金融制度变化,借鉴F-C&M的分析框架来分析我国家庭部门信贷条件变化以及信贷流向,并在此基础上提出能反映信贷条件变化以及信贷流向非平衡性的信贷调控思路。

二、理论基础

从家庭信贷流向看,家庭部门的信贷资源主要配置到抵押债务与非抵押债务两大领域。Scott(1996)认为抵押债务更多是通过财富抵押效应获取,而非抵押债务主要通过预期收入效益获取。前者更多用于房地产投资,而后者更多用于消费[23]。Muellbauer和 Murphy(1993)认为银行向家庭部门提供贷款主要通过限制贷款—价值比(LVRS)与贷款—收入比(LIRS)来控制信贷风险,LVRS决定着家庭获取抵押债务的能力,而LIRS决定着家庭获取非抵债务的能力[9]。Muellbauer(1997)的研究发现名义利率(-)、真实利率(-)、预期利率(-)、抵押债务与非抵押债务之间的利差(+)、房屋价格/收入比(+)、消费者信心(+)、长期收入与当期收入的差额(+)、住房价格波动率(-)、购房者平均年龄(-)①括号中的“+”表示该变量与LVRS和LIRS正相关,“-”表示该变量与LVRS和LIRS负相关。等是影响 LIRS和 LVRS的内生变量[24]。此外,信贷条件主要对LIRS和LVRS的外部信贷环境产生影响。Fernandez-Corugedo和Muellbauer(2006)假定存在一个潜在的、不能直接观测的信贷条件变量CCI可代表住户面临的外部信贷环境,并将上述所有影响因素作为自变量,将LIRS和LVRS作为因变量,构造方程组如下[15]:

其中,xit是影响LIRS和LVRS的内生变量,残差项εt和ηt近似服从正态分布。信贷条件变量CCI由线性样条函数与信贷政策变量两部分构成,样条函数主要用来模拟金融制度的变化。

其中,qdit为t年i季度的哑变量,代表影响信贷条件指数的金融制度因素。t年第1至第4季度的哑变量分别取值 0.25,0.5,0.75 和 1,t年之后的哑变量全部取1,t年之前的哑变量全部取0。δi为样条函数参数,同一年份不同季度的样条函数参数相等。crt代表影响信贷条件指数的货币政策因素。假定h(crt)=ξcrt,并设(δ,ξ')'= φ,(qdit,crt)'=ct,ξ为货币政策变量对应的参数向量,φ为样条函数参数与货币政策参数构成的向量。式(2)可以变形为:

将(3)式代入(1)式,并用非抵押债务代替LIRS,用抵押债务代替LVRS,用来反映家庭信贷流向,用隐变量CCI反映家庭信贷条件的变化,便可构造囊括家庭部门信贷条件与信贷流向的误差修正方程组。

三、指标选取及误差修正方程组构建

(一)相关指标的选取

本文选取家庭部门的抵押债务与非抵押债务作为衡量信贷流向的两个基础变量,其受到内生系统性因素和外生信贷条件的影响。Fernandez-Corugedo和Muellbauer(2006)的研究表明:对家庭抵押债务与非抵押债务有直接影响的内生因素包括人口结构、收入、失业率、家庭财富、名义利率、实际利率、预期收入与预期利率[15],本文参照其方法,选取如下变量作为构造误差修正方程组的内生变量。

1.人口结构特征。参加工作并具有住房需求的人群所占的比例,这部分人群所占的比例越高,对住房抵押信贷需求越大,相应地,家庭抵押债务水平越高。

2.收入。收入水平高低直接决定着家庭的偿债能力,收入越高,家庭更容易偿还债务,相应地,家庭所承担的抵押债务与非抵押债务水平越高。

3.失业率变动。失业率可以作为衡量家庭预期收入水平的变量,能反映家庭面临的不确定性。如果失业率越高,家庭预期收入水平越低且面临的不确定性越大,家庭能获得抵押信贷与非抵押信贷能力越弱。

4.家庭财富存量。家庭部门的财富构成包含:流动性金融财富、非流动性金融财富与住房财富。更高的流动资产—收入比表明金融系统有更强的能力将资产转化为债务,更多的流动性财富将增加家庭抵押债务与非抵押债务水平;非流动性财富为债务提供长期的资产支持,非流动性财富比率越高,家庭债务水平越高;住房财富对抵押债务具有正向影响,住房财富越多,家庭获取抵押债务的能力越强。然而,住房财富对非抵押债务的影响取决于两种债务的替代与收入效应①抵押债务与非抵押债务的替代效应是指当两种债务总量是一定时,抵押债务增加时,非抵押债务获取量相应减少;收入效应是指住房财富增加,家庭偿债能力增强,抵押债务的增加会促进非抵押债务的增加。的力量对比。

5.名义利率。名义利率越高,家庭偿还债务的压力越大,将减少个人承担债务的数量。名义利率越高,家庭的抵押债务与非抵押债务水平越低。

6.真实利率。真实利率通过两个渠道影响家庭债务的承担。首先,真实利率越高,家庭每期偿还的债务越多,将减少债务的承担;其次,真实利率提高将增加储蓄的收益,提高当前消费的价格,减少家庭非抵押债务。

7.预期收入。个人会平滑自己的消费,当预期将来有更高的收入增长,他会增加住房与非住房商品的消费。在给定的当前收入水平下,预期收入越高,家庭可能选择承担越多的债务。

8.预期利率。一年以上利率与一年以下利率的差额可以反映市场对于短期利率变动方向的判断,如果两者利差增大,表明未来利率有上升的趋势,这样家庭债务水平趋于下降。

另外,外生因素方面,金融制度变化和信贷政策调整均对家庭抵押债务与非抵押债务产生影响。用样条函数刻画金融制度变化,用存款准备金率RR、央行购债增长率①央行购债增速用货币当局资产负债表中“对政府债权”项的增长率表示。CBB和再贴现贷款增长率②再贴现贷款增速用货币当局资产负债表中“对存款货币银行债权”项的增长率表示。RED作为信贷政策变量,以构建信贷条件隐变量。

(二)数据来源及处理

本文选取2002年第1季度至2013年第4季度的数据来估算家庭部门信贷条件指数。对于人口特征变量使用首次购房者比例FTBS代替,其计算参照F-C&M的方法,即24~34岁城镇人口数除以总城镇人口数。用2000年和2010年人口普查年龄结构数据,分别向前和向后推算加总得到20~34岁城镇人口数,并将2000年和2010年两年的数值求均值,以减少城镇化进程带来的误差。为了控制收入转移带来的影响,用城镇居民可支配收入YD代表收入水平。财富变量包括:流动性财富LIW,等于现金与居民存款之和;非流动性金融财富ULIW,等于家庭部门持有的流动股市值③将1992年以来商品房销售额逐季累加,可以得到每期居民住房财富的近似值。;住房财富HW,等于房屋销售额的累加值④据《中国资本市场发展报告》数据,截至2007年底,中国股票市场中机构投资者占比达49%,近几年其占比已超出50%,平均来看,个人投资者投资约占中国股票流通市值的50%。。失业率UNR用城镇失业登记率代替。名义利率INT用货币市场基准利率(3个月)来替代,将日利率按季度平均求出季平均利率。由于人民银行在制定存贷款基准利率时会参照这一利率,所以该利率在某种程度上可以反映存贷款利率。实际利率REAL用名义利率减去通胀率以消除物价的影响,通货膨胀用CPI同比增速表示。预期利率IEXP等于10年期国债到期收益率与货币市场基准利率差额。预期收入变动额INCEXP等于永久性收入与当期收入的差额。参考Muellbauer和 Murphy(1993)的估计方法,假定家庭在每期用最近X期的收入观测值来预测未来K期的收入,并用预测的收入作为永久收入减去当前收入,再对两者差额进行贴现[9],如式(4)所示。

(三)误差修正方程组构造

参照F-C&M的分析框架,构造误差修正方程组如下:

其中,yt=(SDt,USDt)',xt=(YDt,LIWt,ULIWt,HWt,REALt,FTBSt)',et为误差项,νt=(ΔINTt,ΔUNRt,ΔINCEXPt,ΔIEXPt)',由于信贷条件CCI是不可观察变量,不能单列方程进行估计,必须将CCI的变量作为自变量一同并入式(5)。假定CCI能用分段样条函数与信贷政策变量之和表示,其函数形式为:

将(6)式代入(5)式,对矩阵θ进行标准化处理,即假定信贷条件指数每增加1单位将引起抵押债务SDt增加1单位,非抵押债务USDt增加γ单位,则矩阵θ的对角元素为1和γ。得到最终误差修正方程组如下:

表1 选取指标的内涵、数据来源及处理方法

表2 变量的统计性描述

四、实证步骤、结果及分析

(一)实证步骤

首先,参照 Muellbauer和 Murphy(1993)的方法对城镇居民预期收入变动额进行估算[9]。将1998年第一季度至2001年第四季度共16季度的数据作为第一个子样本,用城镇居民可支配收入滞后1~5期作为自变量对本期进行回归,并动态预测未来12期数值,然后用贴现因子0.85计算2002年第一季度的预测值。不断重复该步骤一直到2013年第三季度,共有48个子样本可估算出2002年第一季度至2013年第四季度的预期收入变动额。从表2可以看出,家庭部门的主要债务是抵押债务,均值为37692亿元,非抵押债务占比较小,仅为9005亿元。首次购房者比例为25.8%。城镇居民可支配收入均值为25107亿元。流动性财富、非流动性财富与住房财富分别为25.8万亿元,4.2万亿元与15.1万亿元①由于使用的指标、数据处理方法存在的差异,可能会与实际情况有一定的偏差。。具体各变量均值、最小值与最大值可参见表2。

其次,对变量进行变换。为了消除经济增长带来的趋势影响,用城镇居民可支配收入对抵押债务变量、非抵押债务变量、流动性财富、非流动性财富以及住房财富进行平减。另外,对上述平减后的变量、首次购房者比例、城镇居民可支配收入、失业率进行对数变换,以保证数据更加平滑。

最后,选择估算方法。极大似然估计(ML)通过概率密布分布来估算总体参数,不要求误差项必须服从某种分布,是一种更广泛的估计方法,尤其在非线性方程组中能够保证估计的参数更有效,但难以克服内生性问题。为了克服内生性问题,本文用首次购房者比例、流动财富、非流动财富、住房财富、城镇居民可支配收入、名义利率、真实利率、失业率、预期利率和预期收入变动额等内生变量的滞后一期,以及抵押债务、非抵押债务、存款准备金率、央行购债量、再贴现贷款增长率等外生变量作为工具变量,并用两阶段最小二乘估算出方程组的协方差矩阵,并将期协方差矩阵代入极大似然函数,运用完全信息极大似然(FIML)估计方法对方程组参数进行估计。

(二)实证结果及分析

从表3的估计结果看,短期来看,风险因素对家庭信贷流向产生了显著影响。在抵押债务方面,预期收入变动对抵押债务的影响最大,预期收入每增加1%,将促进抵押债务增加约1%。其次是失业率变动,失业率每上升1%,将导致抵押债务减少0.84%。预期利率影响最小,其每上升1%,将导致抵押债务减少约0.1%。值得注意的是名义利率对抵押债务影响不显著,这表明使用利率调控房价效果有限。在非抵押债务方面,失业率这一风险因素对非抵押债务影响最大,失业率每增加1%将促使非抵押债务减少约3%,主要原因可能是非抵押债务获取受收入的支配较大,失业率上升将直接减少家庭的收入来源。预期利率、名义利率均与非抵押债务呈反向变动关系,其上升1%将导致非抵押债务分别减少约0.9%和0.7%。比较来看,失业率对抵押债务的影响小于非抵押债务,主要原因是抵押债务更多受财富抵押效应的影响,受当期收入影响较小。名义利率对非抵押债务有显著影响,而对抵押债务没有显著影响,原因可能是抵押债务在财富效应作用下对利率反映不敏感,而非抵押债务主要用于消费,对利率反映更为敏感。值得注意的是,预期收入对抵押债务影响较大,但对非抵押债务影响不显著。

长期来看,收入因素以及财富因素均对住户信贷流向造成了显著影响。从收入因素看,城镇居民可支配收入变动对抵押债务的影响小于非抵押债务,城镇居民可支配收入每增加1%,将促使两者分别增加0.4%和3.7%,表明抵押债务更多受财富抵押效应的影响。从财富因素看,流动性财富对抵押债务与非抵押债务均具有正向促进效应,流动性财富每增加1%,将促使两者分别增加3.1%和10%,表明流动性财富对非抵押债务影响更大,主要原因可能是流动性财富可以迅速转化为收入,起到平滑当期收入的作用。住房财富对抵押债务具有正向促进效应,而对非抵押债务具有负向促进效应,具体地,住房财富每增加1%,将造成抵押债务增加4.2%,非抵押债务减少4.9%,这说明住房财富对非抵押债务的替代效应大于收入效应,即房价上涨导致住户信贷更多向抵押债务倾斜。此外,股票等非流动性财富对非抵押债务具有正向促进效应。从外部信贷条件看,同等的信贷条件对抵押债务的影响大于非抵押债务,这表明在宽松信贷环境下,更多的信贷资源流向了房地产,而较少地用于消费。

表3 误差修正方程组的完全信息极大似然估计值(FIML)

表4 模拟金融制度变化的样条函数系数的估计值

表4列出了2002~2013年金融制度变化的样条函数系数估计值。在金融改革和金融工具创新的作用下,我国金融制度不断趋于宽松,只有少数年份,金融制度出现了短暂的逆转,但在实证上不显著。这表明金融制度具有驱动住户信贷环境趋于宽松的长效机制,不应忽视金融制度对住户信贷条件的影响。

表5 货币政策变量的估计值

表5列出了货币政策变量的估计值,存款准备金率与住户信贷条件指数呈反向变动关系,存款准备金每上升1%,将导致住户信贷条件指数下降约0.4%,央行购债增长率与再贴现贷款增长率同住户信贷条件指数呈同向变动关系,两者上升1%,将促使住户信贷条件变量分别上升0.02%和0.06%。在这三个货币政策变量中,存款准备金对住户信贷条件变量影响最大,表明存款准备金是较为猛烈的货币政策工具。

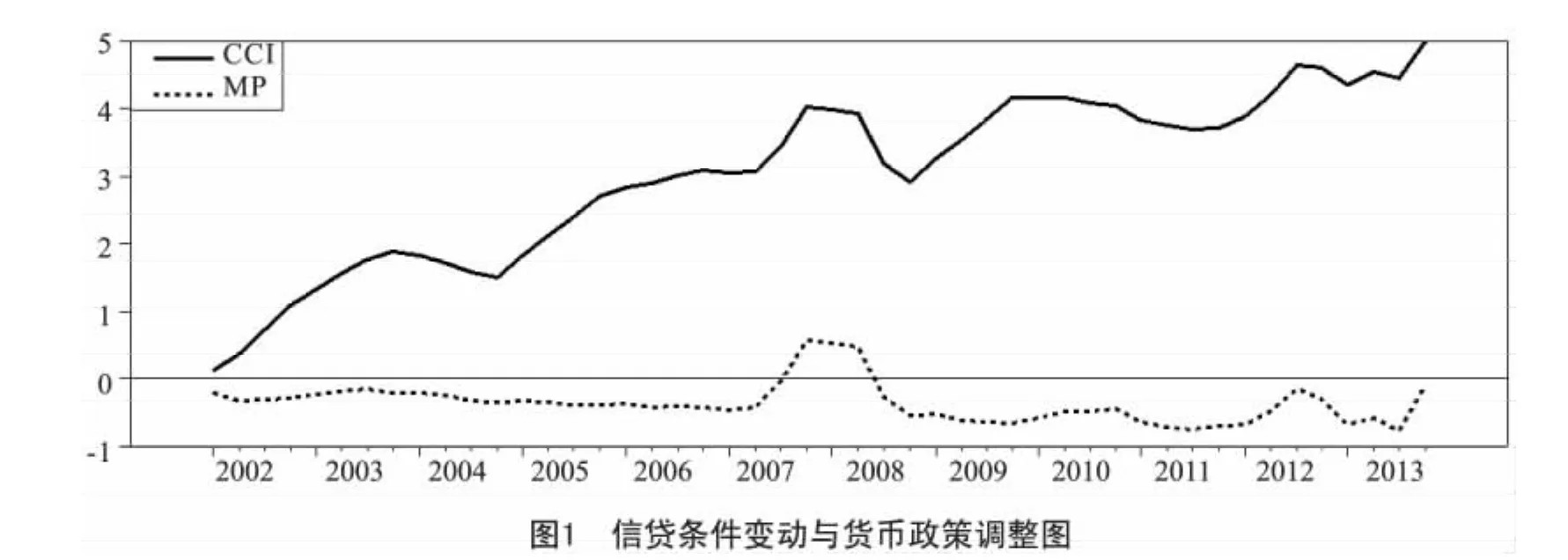

综合来看,尽管我国实施了紧缩的信贷政策以应对房价的过快上涨,但由于金融制度长期趋于宽松,一定程度上抵消了信贷政策的作用空间。图1给出了信贷条件与货币政策调整走势图(实线表示信贷条件变动,虚线表示货币政策调整),从图中可以看出,信贷条件一直处于上升的趋势,这表明家庭部门面临的外部信贷条件一直较为宽松,货币政策并没有较好地改变家庭部门所面临的信贷条件,这从一定程度上解释了货币政策在调控房价方面失效的制度层面原因。

五、结论及政策启示

鉴于目前信贷条件研究偏向于市场因素,且对信贷流向探讨更多集中在企业层面,本文试图借鉴F-C&M的分析框架,运用样条函数模拟金融制度变化,探讨家庭部门信贷条件与信贷流向,得出如下结论:

(1)在金融制度因素的作用下,信贷条件总体上趋于宽松。由于金融改革是我国经济体制改革的重要内容,在长期改革红利作用下,围绕汇率、利率和金融机构改革的有序推进,金融创新形式层出不穷,不断推进我国金融制度趋于完善,客观上已形成了驱动住户信贷条件不断趋向宽松的长效机制。

(2)长期趋于宽松的金融制度,在一定程度上限制了信贷政策有效作用的空间。房价的过快上涨已经成为引发我国金融不稳定的潜在威胁,为此,货币当局实施各种货币政策以应对房价过快上涨,但每次调控效果并不尽如人意,这与金融制度长期趋于宽松不无关系。

(3)住户信贷流向具有非平衡性,同等宽松的住户信贷条件,对住户的抵押债务与非抵押债务影响程度不同。具体地,住户信贷条件每上升1%,造成住户抵押债务与非抵押债务分别上升1%和0.14%,表明在相同的信贷环境下,信贷资源更多流向房地产领域而较少用于消费。

(4)短期风险因素、长期收入和财富因素均对信贷流向具有非平衡性影响。这些变量对家庭抵押债务与非抵押债务的影响程度是非平衡的,表明总量信贷政策难以调节信贷的非平衡性流动。

货币当局在制定调控房地产价格和消费信贷政策时,应重视金融制度以及信贷流向的非平衡性等因素对货币政策产生的潜在影响。金融制度长期趋于宽松,可能对短期的紧缩信贷政策产生抵消作用,一定程度上将限制房地产调控政策发挥的空间,货币当局应考虑金融制度对货币政策可能产生的抵消作用。家庭信贷流向的非平衡性,决定了总量信贷政策难以调节信贷结构,必须坚持实施差别化信贷政策,以促进家庭信贷流向趋于平衡,这样才能兼顾平抑房价与保障消费两大目标。此外,货币当局还应密切关注长期收入和财富因素、短期风险因素的变化,加强对这些因素的调节以平衡家庭信贷流向。

[1]高玉泽,徐忠.论转型时期中央银行信贷政策[J].金融研究,2012,(7):75 -83.

[2]Ericsson N,Jansen E,Kerbeshian N,et al.Interpreting a Monetary Conditions Index in Economic Policy[R].Bank for International Settlements,BIS Conference Papers,1998,(19):20-42.

[3]Goodhart C,Hofmann B.Asset Price,Financial Conditions,and the Transmission of Monetary Policy[M].San Francisco:Stanford University Press,2001.

[4]王宝玉.金融形势指数(FCI)的中国实证[J].上海金融,2005,(8):29 -32.

[5]封北麟,王贵民.金融状况指数FCI与货币政策反应函数经验研究[J].财经研究,2006,(12):53-64.

[6]陆军,梁静瑜.中国金融状况指数的构建[J].世界经济,2007,(4):13 -24.

[7]王雪峰.中国金融稳定状态指数的构建——基于状态空间模型分析[J].当代财经,2010,(5):51-60.

[8]戴国强,张建华.中国金融状况指数对货币政策传导作用研究[J].财经研究,2009,(7):52-62.

[9]Muellbauer J,Murphy A.Income Expectations,Wealth and Demography in the Aggregate UK Consumption Function[C].Presented at HM Treasury Academic Panel meeting,Oxford:Nuffield College,1993:12-30.

[10]Caporale G M,Williams G.Monetary Policy and Financial Liberalisation:the Case of United Kingdom Consumption[J].Journal of Macroeconomics,2001,23(2):77-197.

[11]Fernandez- Corugedo E,Price S.Financial Liberalisation and Consumers'Expenditure:‘FLIB’Re-examined[R].Bank of England,Working Paper,2002,(157):9 -22.

[12]Cox D,Japelli T.The Effects of Borrowing Constraints on Consumer Liabilities[J].Journal of Money,Credit and Banking,1993,25(2):197-213.

[13]Lyons A.How Credit Access Has Changed over Time for US Households[J].Journal of Consumer Affairs,2003,37(2):231-55.

[14]Goodhart C,Hofmann B,Segoviano M.Bank Regulation and Macroeconomic Fluctuations[J]. Oxford Review of Economic Policy,2004,20(4):591-615.

[15]Fernandez-Corugedo E,Muellbauer J.Consumer Credit Conditions in the United Kingdom[R].Bank of England, Working Paper,2006,(314):5-28.

[16]Fisher D M.Credit Market Imperfections and the Heterogeneous Response of Firms to Monetary Shocks[J].Journal of Money,Credit and Banking,1999,31(2):187-211.

[17]Atanasova V,Wilson N.Bank Borrowing Constraints and the Demand for Trade Credit:Evidence from Panel Data[J].Managerial and Decision Economics,2003,24(6-7):503-514.

[18]胡海鸥,虞伟荣.货币政策的信贷传导——信息不对称、金融加速器效应[J].山西财经大学学报,2003,(5):76 -79.

[19]刘明.信贷配给与货币政策效果非对称性及阀值效应分析[J].金融研究,2006,(2):12-20.

[20]Brandt L,Li H.Bank Discrimination in Transition Economies:Ideology,Information or Incentives[J].Journal of Comparative Economics,2003,31(3):387-413.

[21]方军雄.所有制、制度环境与信贷资金配置[J].经济研究,2007,(12):82 -92.

[22]饶品贵,姜国华.货币政策、信贷资源配置与企业业绩 [J].管理世界,2013,(3):12-22.

[23]Scott A.Consumption,‘Credit Crunches’and Financial Deregulation[R].Centre for Economic PolicyResearch, Discussion Paper,1996,(1389):11-20.

[24]Muellbauer J.Measuring Financial Liberalization in the UK Mortgage Market[C].Paper Delivered at the Econometric Society European Meeting,Toulouse,1997:20 -45.