企业股权价值评估理论研究

刘 烁

(天津商业大学,天津 300134)

企业股权价值评估理论研究

刘 烁

(天津商业大学,天津 300134)

企业股权价值评估的应用非常广泛,企业产权交易、租赁兼并、资产重组、股份制改造、合资联营等事项都需要对企业的股权价值进行评估。最理想的企业股权价值评估应当是对企业股权整体经济价值动态性、系统性、综合性的评估过程。本文对如何客观合理地对企业股权价值进行评估这一问题进行了研究。

企业股权价值;市盈率法;宏观经济

对于股权价值评估活动,没有哪种股权评估理论和方法具有绝对的优势,价值评估的目的是为了给市场交易或管理决策提供标准或参考,方法的公允性、客观性尤为重要。未来评估方法的发展趋势应当注重指标简明,易于操作,更多利用数据而减少或消除不可控因素。

1 企业股权价值评估主要方法

1.1收益法

其理论基础是一项资产的价值应当是其所能带来的未来收益或现金流量折现而得的现值。此折现率反映的是投资于该项资产以取得回报的风险报酬率。

1.2市场法

市场法指在市场上找出一个或者几个与待估企业类似的参照物企业,分析、比较待评估企业与参照物企业的相关财务会计指标,在此基础之上修正、调整参照物企业的市场价值,进而确定被评估企业的价值的一种评估方法。

1.3成本法

成本法理论依据是如果投资者的待购资产是全新的,其价格不会超过其替代资产的现行建造成本扣除各种损耗的余额。

1.4期权法

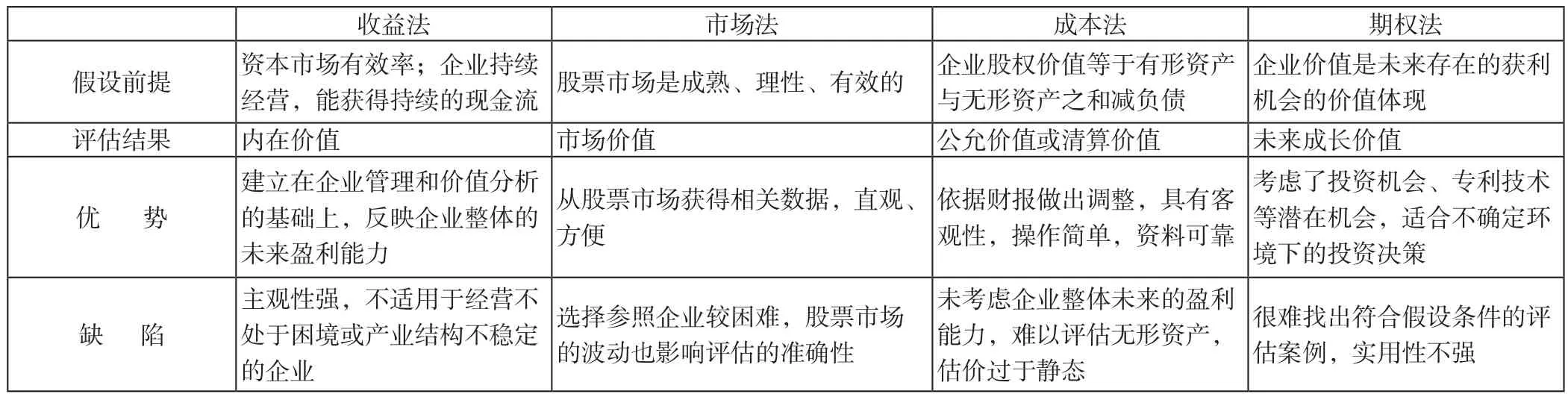

实际运用中,找到合适的模型和计算方式比较复杂繁琐,现阶段只能作为常用的成本法、收益法、市场法的一个补充。在企业价值评估实务中,收益法、市场法、成本法、期权法侧重点不同,优势和缺陷见表1。

表1 企业价值评估方法优缺点比较

2 影响企业股权价值主要因素

2.1公司经营状况

从理论上来说,公司的经营状况与股权价值成正比关系。公司的经营状况的好与坏,主要由以下各项来进行分析:公司的治理水平和管理层的质量、公司的竞争力、财务状况。会计报表是一个相对客观的工具用来衡量企业财务状况的好坏、公司改组或合并。

2.2行业和部门因素

行业分类的依据主要依据的是公司的收入或利润来源的比重。每个行业都有着一些行业共同的因素对行业中公司的股权价值产生一定的影响。这些行业因素包括定性因素和定量因素,常见的有:行业或产业竞争结构;抗外部冲击的能力;行业可持续性;监管及税收优惠;劳资关系;财务和融资关系和行业估值水平。

2.3宏观经济和政策因素

经济增长。国家的经济能否保证稳定的增长,是影响该时期企业股权价值的重要因素。经济周期循环。经济周期对企业的股权价值影响显著,换句话说,景气的变动从根本上决定了企业股权价值的长期变动趋势。货币政策、财政政策、市场利率、通货膨胀、汇率水平也会在不同程度上影响企业的股权价值。

3 影响企业股权价值的主要因素引发的思考

影响企业股权价值的因素有很多,对所有因素进行测评再综合估值的企业股权价值评估方法显然是行不通的。所以我们在进行企业股权价值评估时应该将评估的重点放在主要因子上,忽略次要的、不关键的因子以简化运算和保证估值的准确性。由此引发出一条思路:可否综合考虑影响企业股权价值的三大因素并运用市场法的方法对企业的股权价值进行更准确的评估呢?

影响企业股权价值的第一个因素是企业经营状况,而最为核心的部分就是企业的财务状况。我们尝试将企业的主要财务会计指标综合成量化成一个财务指标。影响企业股权价值的第二个因素是行业和部门因素。市场法中要求找到待估企业的参照企业,而同行业企业就可以作为参照企业的一个选择标准,但是何为同行业,我们可以依照现有的一些国家和国际标准来评判,如证监会于2001 年4月4日公布的《上市公司行业分类指引》。影响企业股权价值的第三个因素是宏观经济和政策因素。宏观经济和政策因素对股权价值的影响是复杂的、抽象的,但是我们可以通过一些股指的变化来分析它们对股权价值的影响,比如,比较著名的沪深300指数。

10.3969/j.issn.1673 - 0194.2015.04.0110

F224

A

1673-0194(2015)04-0144-01

2015-01-18