行业视角下地方政府融资平台公司违约风险测度

■ 扈文秀 教授 张欣星 章伟果 博士 牛 静 博士生(西安理工大学经济与管理学院 西安 710054)

行业视角下地方政府融资平台公司违约风险测度

■ 扈文秀 教授 张欣星 章伟果 博士 牛 静 博士生(西安理工大学经济与管理学院 西安 710054)

本文从地方政府融资平台公司所属行业的视角出发,引入股权市场杠杆率改进现有KMV模型,选取违约距离DD、预期违约概率EDF、信用等级作为违约风险评价指标,利用平台公司传统财务数据与资本市场数据,对不同行业平台公司2007-2013年的违约风险进行测度。研究结果为:平台公司整体违约风险较高。相对来说,房地产业平台公司的违约风险最高,建筑业平台公司次之,然后依次为电力、热力及水生产和供应业与交通运输业平台公司。基于此,文章指出政府与主管部门应采取差异性措施对不同行业平台公司进行清理与监管,以提高针对性与有效性。

地方政府融资平台公司 KMV模型 违约风险测度

引言及研究概述

地方政府融资平台公司是由地方政府及其部门和机构、所属事业单位等通过财政拨款或注入土地、股权等资产设立,具有政府公益性项目投融资功能,并拥有独立企业法人资格的经济实体。平台公司在我国1994年分税制度改革的背景下应运而生,又在2008年中央政府应对全球金融危机时发展壮大。然而,伴随平台公司数量的新一轮激增,平台公司债务也在不断积累,相应的债务风险也在逐渐显现。截至2013年6月,我国平台公司债务高达40755.54亿元,比起2010年底增加了9380.25亿元,增长29.89%。此外,由于平台公司基于政府信用进行融资,且银行贷款是其主要融资渠道,资金绝大部分投向回收期长、收益率低的基础设施建设项目,因此一旦平台公司出现违约风险,风险就会通过平台公司—地方政府—银行(中央政府)链条进行传递,最终危及地方政府和整个国民经济的可持续健康发展。基于此,如何对平台公司违约风险进行准确测度,是从源头上预防平台公司债务违约的关键,也是中央政府和地方政府监控和清理平台公司债务的前提和基础。

地方政府融资平台公司是我国经济发展中出现的一种特有事物,其形成的债务被认为是地方政府的隐性债务,因此国外没有对平台公司债务及其违约风险测度进行相关研究,而更多关注于地方政府债务及其违约风险测度问题。国外学者对于政府违约风险测度主要有两种思路:一种是基于一系列风险测度指标,如债务负担率、偿债率、债务依存度等,建立不同风险度量值的预警系统,通过不同风险测量值表明目前债务运行是否处于安全状态。如目前美国一般将债务负担率控制在13%-16%水平,而加拿大规定债务负担率不得超过25%;日本规定债务依存度在20%以上的地方政府不得发行基础设施建设债券,20%-30%之间的地方政府不得发行一般事业债券。另一种是通过政府资产负债框架进行测度。如Hana Polackova Brixi(1998)提出了著名的财政风险矩阵,将政府面临的负债风险来源划分为四个方面:直接显性负债、直接隐性负债、或有显性负债、或有隐性负债,并从理论上提出了测度财政违约风险的方法。虽然政府违约风险测度不同于平台公司违约风险测度,但是可以给平台公司违约风险测度提供一些借鉴。

国内学者采用不同方法对地方政府融资平台公司违约风险进行测度。如武彦民和张丽恒(2011、2012)以债务负担率指标为标准,分别对平台公司2009、2010年的债务负担进行了测度。林立(2012)运用熵权法和物元可拓理论,选取政府依存度、政府赤字率、流动比率、资产负债率和总资产收益率对我国12个平台公司的违约风险进行测度。刘昊等(2013)以东部S省为例,选取资产负债率、流动贷款比、资产收益率、贷款债务比和或有债务比作为违约风险衡量指标,综合采用层次分析法和熵值法进行赋权,从不同角度对平台公司违约风险进行测度。阮佩婷(2013)基于中部某国家级高新区,从所属政府债务规模、结构、偿债能力三方面选取13个指标进行违约风险测度,并采用GARCH划分风险区间。梅建明等(2013)采用改良的KMV模型对上市类平台公司违约风险进行了实证研究。部分学者还从偿债能力、适度债务规模等角度进行违约风险测度。如王修华和刘灿等(2011)利用情景分析法对平台公司的偿债规模、偿债能力进行了测算。

综上所述,国内外学者已对地方政府融资平台公司违约风险测度问题进行了初步探讨,并取得了较为丰硕的成果。然而现有研究仍存在以下不足:一是,尽管现有学者已经开始利用KMV模型对平台公司违约风险进行测度,然而没有考虑股权价值与资产价值的大小关系对于资产价值波动的影响,从而导致得到的违约概率不够准确,最终不利于违约风险的精确评估。二是,现有研究没有考虑行业对平台公司违约风险的影响,仅探讨了平台公司的总体违约风险,没有对建筑、房地产、交通、能源等不同行业下的平台公司违约风险进行分类评估,而这势必不利于政府及主管部门采取差异性措施对不同行业平台公司进行清理与监管。基于此,本文从平台公司所属行业的视角出发,引入股权市场杠杆率对现有KMV模型进行改进,在此基础上使用平台公司传统财务数据与资本市场数据,对不同行业平台公司的违约风险进行测度,为中央政府和地方政府清理和监控平台公司债务提供数据支持和理论依据。

表1 平台公司行业分类表

图1 2007-2013年各行业平台公司负债图

模型建立

KMV模型是KMV公司于1997年建立的用来估计借款企业违约概率的方法。KMV模型的基本思路是:当公司资产市场价值V低于企业所需清偿负债的面值F时,公司将发生违约;以违约距离DD(default distance)表示公司资产市场价值期望值V距离违约点DP(default point)的远近,距离越大,公司发生违约的可能性越小,反之越大;基于公司违约数据库得出某一违约距离公司实际的期望违约频率EDF,即未来的违约概率。

假设公司的资本结构包括权益和负债,公司资产价格服从几何布朗运动:

V表示公司资产价值;μ表示资产收益的瞬时漂移率;σV表示资产收益的瞬时波动率;dW是一个标准维纳过程。

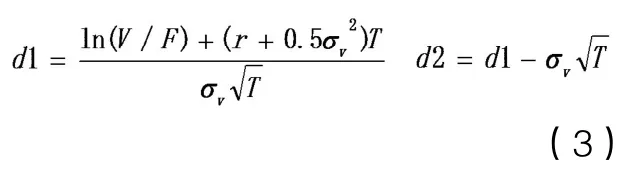

假设公司负债在T时刻到期,得到:

其中,

E表示公司股权价值;F表示公司负债的账面价值;r表示瞬时无风险利率;N(.)是标准正态分布累积概率分布函数。

股权价值是公司资产价值和时间的函数,因此服从伊藤引理:

d1通过式(3)定义。

一般情况下,利用式(2)、(5)两个非线性方程,以反映公司股票价值及其波动率所隐含的违约概率。首先E通过公司市场流通股与股票价格相乘得到,通过股票历史收益数据或者期权隐含波动率数据估计σe;其次,选择预测期间,对公司负债账面价值进行估计;再次,收集无风险利率与公司股票市场数据。在此之后,获得了除V与σV的式(2)与(5)的全部变量数据。最后,通过式(2)与(5)解出V与σV的数值解。

但由于“实践中股权市场杠杆率变化太大以致于式(5)不能提供合理的结果”,因此本文参考Peter Crosbie和Jeff Bohn(2003)、Maria Vassalou和Yuhang Xing(2004)、Sreedhar T. Bharath和Tyler Shumway(2008)计算V与σV的迭代过程,引入股权市场杠杆率测度平台公司违约风险。首先假设σV的初始值为σV=σe[E/(E+F)],利用σV的值和式(2)得出每一天公司资产市场价值;其次计算资产每天隐含的对数收益率,利用收益率序列得出新的σV,如此对σV进行迭代直到收敛(绝对差小于0.0001);最后得出V、σV的值。

接下来计算违约距离,在KMV模型中违约点用DP表示,DP=SD+0.5*LD,其中SD为流动负债,LD为长期负债。据此得到违约距离的计算公式为:

由于我国目前没有建立公司违约数据库,因此假设违约距离服从标准正态分布,得到相应的预期违约概率EDF(Expected Default Frequency)为:

实证分析

(一)数据来源与指标

根据平台公司的定义,选择45家上市平台公司,因为我国2006年末股权分置改革基本完成,所以选取2007-2013年期间的平台公司市场和财务数据。本文数据来源于锐思数据库,找到每一样本2007.1.1-2013.12.31这一期间的每日股票收盘价、流通股、无风险收益率与每年年末的流动负债、长期负债(长期借款、应付债券、长期应付款、专项应付款、预计负债、其它非流动负债)、总负债数据。在数据处理过程中,日股票收益率=ln(本日股票收盘价/上日股票收盘价),日股票波动率由7年日股票收益率得出。

(二)描述性统计

如表1所示,以CSRC(中国证监会)行业分类为标准,对45家平台公司进行行业分类分析。在45家平台公司中有19家属于交通运输业,占有42%的比重,其次是房地产业,有13家,比重为28.89%,电力、热力及水生产和供应业与建筑业平台公司各有5家,有2家制造业平台公司,有1家综合类平台公司。

(三)测度分析

由行业分析可知,制造业、综合类平台公司较少,因此本文主要分析交通运输业、房地产业、电力、热力及水生产和供应业与建筑业四个行业的平台公司,对应下文中交通类、房地产类、水电热类、建筑类平台公司。首先对各类平台公司的负债进行研究;其次选取违约距离DD、预期违约概率EDF、信用等级作为违约风险的评价指标,对各类平台公司的违约风险进行测度。具体分析如下:

1.平台公司负债分析。如图1所示,整体来看,各类平台公司负债总额从2007-2013年每年都在增加,房地产类平台公司负债的平均增长率最高,为30.45%,然后依次建筑类、交通类、水电热类平台公司的负债平均增长率分别为20.99%、17.18%、17.09%。从每年来看,建筑类平台公司的负债总额最小,其次是水电热类,在2010年前交通类平台公司负债总额大于房地产类平台公司,而之后房地产类平台公司负债总额最大,特别是2013年,房地产类平台公司负债总额超过建筑类5.27倍,为差距之最。

以上数据,不管是横向比较,还是纵向比较,从客观上表明同一行业不同年份的平台公司负债具有较大的差异性,同时不同行业平台公司的负债也有较大差距,但是负债大并不意味着违约风险就高,因此研究不同行业、不同年份平台公司的违约风险具有重要的意义。

2.平台公司违约风险分析。本文根据改进的KMV模型,采用Matlab R2012b编程进行违约距离DD与预期违约概率EDF的计算,结果如下:

第一,平台公司违约距离DD分析。如表2所示,从纵向看,各行业平台公司的违约距离整体下行,且下降速度均较快,最快为房地产类平台公司,达到47.17%,建筑类、水电热类、交通类平台公司违约距离的下降速度分别为34.39%、25.17%、23.22%。从横向看,交通类平台公司的违约距离均高于水电热类平台公司的违约距离,二者的违约距离又均高于房地产类、建筑类平台公司的违约距离,表明交通类、水电热类平台公司的违约风险相对较小。房地产类、建筑类平台公司二者相比,2007-2009年,两者违约风险基本相同,2010-2013年,建筑类平台公司的违约风险较低。因此,总体来说,房地产类、建筑类、水电热类、交通类平台公司的违约风险依次降低。

表2 2007-2013年各行业平台公司违约距离DD表

表3 2007-2013年各行业平台公司预期违约概率EDF表

表4 EDF与信用等级之间的对应关系表

表5 各行业平台公司信用等级表

第二,平台公司预期违约概率EDF分析。如表3所示,相对其他行业平台公司,房地产类平台公司的预期违约概率均是最高的,除了2009年略低于建筑类平台公司,7年的均值达到13.31%;建筑类平台公司的预期违约概率也较高,均高于5%,均值为9.83%;水电热类平台公司预期违约概率较低,但是均值也达到5.62%;交通类平台公司的预期违约概率最小,均值为3.32%。从2007-2013年纵向来看,各行业平台公司的预期违约概率整体上行,且2008年预期违约概率总体上升较快,交通类、房地产类、水电热类、建筑类平台公司预期违约概率上升速度分别为51.11%、46.15%、41.24%、54.32%,表明金融危机当年对平台公司的冲击较大。所以,从整体看,违约风险从大到小仍然为房地产类、建筑类、水电热类、交通类平台公司。

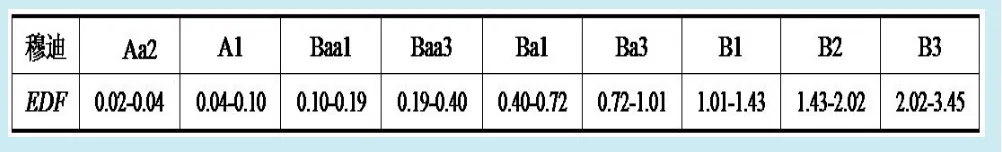

第三,平台公司信用等级分析。表4表示穆迪公司预期违约概率EDF与信用等级的对应关系,投资级别为Baa级(中级)、A级(中上级)、Aa级(高级)及以上(优等),投机级别的为Ba级(具有投机性质的因素)、B级(缺少理想投资的品质)及以下(劣质),B级以下的公司很可能出现违约,每一级别按照由高到低又分为1、2、3级。本文基于此得到各行业平台公司的对应信用等级,如表5所示。

从表5可以看出,各行业平台公司的信用等级均处于B级及以下。房地产类、建筑类平台公司的信用等级从2007-2013年均低于B级,表明这两类平台公司很容易发生违约,且持续时间最长;水电热类平台公司除了2007年处于B3级,其他年份均低于B级,表明其违约风险也很大;交通类平台公司的信用等级在2010年前处于B2或B3级,2010年之后低于B级,违约风险较大。因此,所有平台公司从2007-2013年的违约风险均较大,这是因为2007年美国次贷危机已对我国经济造成一定影响,并且2008年中央政府出台了4万亿投资刺激计划,其中地方政府需要承担2.82万亿,而地方政府财政收入有限,并且不能向银行借款与少部分地方政府具有发债权,因此融资任务就落在平台公司身上,又因为平台公司所属行业不同,其盈利能力不同,导致不同行业平台公司的违约风险也有所不同。因此,政府可以根据不同行业平台公司采取相应的监管与清理措施。

结论与建议

通过对平台公司按照所属行业进行分类分析,发现交通运输业平台公司数量最多,即股权融资是该行业平台公司重要的融资渠道之一。从违约距离DD、预期违约概率EDF、信用等级来看,平台公司的整体违约风险较大,相对来说,房地产类平台公司的违约风险是最高的,建筑类平台公司违约风险次之,风险较小的为交通类、水电热类平台公司,但是不同行业中由于各个平台公司运营情况的差异,又因为平台公司建立的特殊性,因此可以说房地产类平台公司中发生违约个案的风险较大。

基于此,国家在对平台公司进行清理与监管时,针对平台公司所属行业不同,可以进行差别性审计与采取不同的措施,如重点审计房地产业、建筑业的平台公司,但是也不能放松对电力、热力及水生产和供应业与交通运输业平台公司的审计。如果平台公司所属行业不明确,可以对房地产类、工程类、交通类、能源类等项目进行差别审计,以提高对融资平台监管与清理的针对性与有效性。

1.Brixi HP.Contingent Government Liabilities:A Hidden Risk for Fiscal Stability[M].World Bank,1998

2.武彦民,张丽恒.地方投融资平台债务的风险状态与控制[J].天津商业大学学报,2011(2)

3.武彦民,张丽恒.我国地方政府融资平台债务风险的现状与治理研究[J].青海社会科学,2012(6)

4.林立.基于物元可拓模型的中国地方政府融资平台风险研究[J].经济理论与经济管理,2012(5)

5.刘昊,张月友,刘华伟.地方政府融资平台的债务特点及其风险分析—以东部s省为例[J].财经研究,2013(5)

6.阮佩婷.地方政府融资平台债务风险评估及对策研究—基于中部某国家级高新区的实证分析[J].财政研究,2013(4)

7.梅建明,易卫民,黄世为.基于kmv模型的上市类融资平台公司信用风险研究[J].财政研究,2013(10)

8.王修华,刘灿,金洁.地方政府融资平台风险测算与规范发展研究[J].财经理论与实践,2011(2)

F812.7

A