商业银行资金管理模式的比较分析

刘健

摘要:通过对差额资金管理和全额资金管理模式进行比较分析表明,全额资金管理能够有效实现资金集中统一管理,业务经营统一引导,流动性风险和利率风险统一管理,有利于充分发挥银行的整体性和规模效应,因此,近年来被越来越多的银行采用。但全额资金管理可能导致权力向总行集中,从而会对分行的积极性、灵活性等产生重要影响。因此,收权与授权有机结合或许是一种比较合适的方式。

关键词:商业银行;差额资金管理;全额资金管理

文章编号:1003-4625(2015)02-0113-03

中图分类号:F830.45

文献标志码:A

现代市场经济条件下,资金的流动变成了信息的流动,为了充分提高资金效率,必须建立合理而有效的资金管理模式。我国商业银行的资金管理模式由计划经济时期的统收统支的管理模式,过渡到20世纪90年代以来的差额资金管理模式,近年来,则纷纷引入全额资金管理模式。

一、商业银行资金管理模式的发展演变

现代商业银行普遍实行总分行管理体制,分行在总行的授权范围内开展经营活动。在这种管理体制下,总行对分支行的资金管理模式大体上可分为统收统支管理模式、差额资金管理模式和全额资金管理模式三种。

(一)统收统支管理模式

统收统支管理模式是一种高度集中的资金管理模式,是商业银行在计划经济时期或经济较为单一时期所采用的资金管理模式,与当时的财政收支体制相对应。这种资金管理模式注重总行对分支行的统一凋控和管理。在该模式下,一切存款的运用权全部集中于总行,由总行统筹安排,分支行不能自行支配;一切贷款由总行统一计划,逐级下达,分支行只能在总行下达的指标范围内掌控贷款。计划经济时期,我国的商业银行基本实行的是统收统支的资金管理模式。

统收统支的管理模式适应了计划经济时期国家的总体发展战略,但统收统支管理模式的缺陷也很明显。由于管理过于僵化,分支行几乎没有任何机动权限,自然也没有管好用好资金的积极性,严重影响了资金的灵活调配和资金运用效率。随着市场经济的不断发展,统收统支的管理模式已基本退出历史舞台。

(二)差额资金管理模式

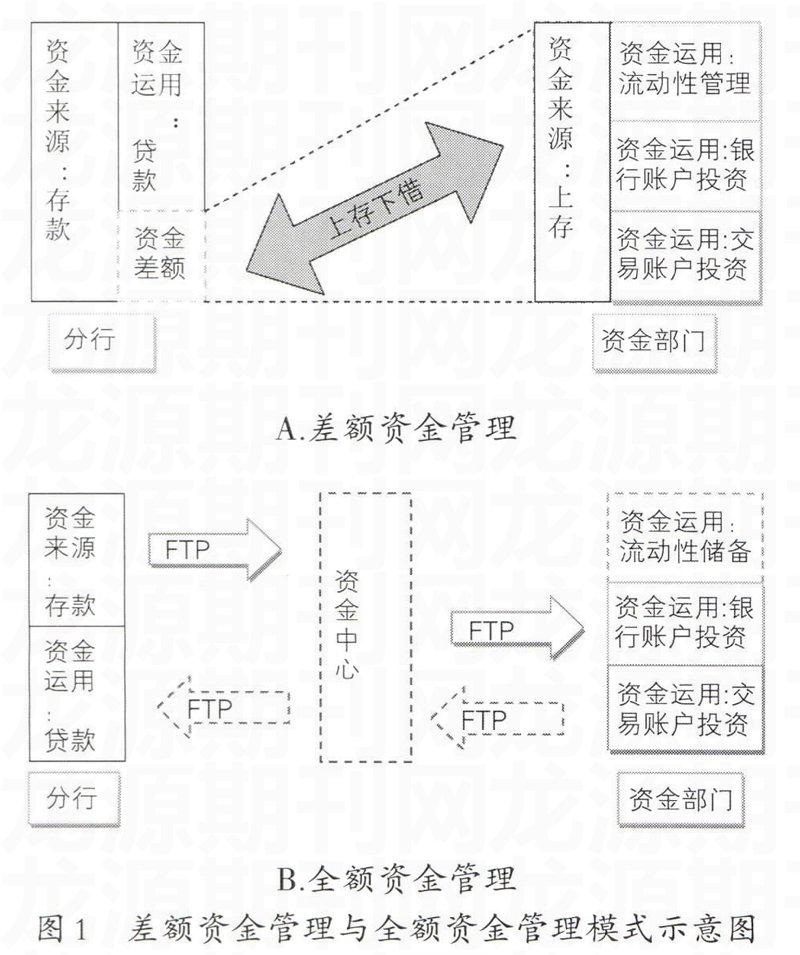

差额资金管理是指分支行的资金来源和资金运用首先在内部进行安排和配置,即分支行根据自身资金来源,自主安排资金运用,自求平衡,只有当资金剩余或短缺时才通过上存或下借与上级行发牛资金往来。差额资金管理模式下,分支行资金管理和营运部门独自负责辖区备付金、联行汇差清算、存款准备金、系统内拆借资金、同业拆借等资金运作,差额部分才发生上存、下借行为。

差额资金管理模式吸收了统收统支管理模式的经验教训,具有统一性和灵活性相结合的优点,因此,20世纪90年代以来被我国商业银行普遍采用。

(三)全额资金管理模式

全额资金管理是指通过内部资金转移价格(FTP)将分支行的全部资金来源集中缴存到总行,各分支行的资金需求则由总行全额配置。该模式的特点是资金来源全额集中、资金运用统一调配及转移产品体系分类计价(即根据不同产品,确定不同的FTP)。全额资金管理模式下,分支行的二级缴存、上存、下借、联行往来等内部资金业务不复存在。

全额资金管理关键是全额资金转移的实现。全额资金转移是指商业银行总行资金管理部门(一般是司库部)与各经营单位(包括分行及总行资金营运部门)之间按一定规则全额有偿转移资金,达到核算业务资金成本或收益等目的的一种内部资金管理模式。该模式下,总行与分支行之间进行全额转移资金的价格称为内部资金转移价格(Funds TransferPricing system,简称FTP),即经营单位所有资金来源项目均以对应业务品种的FTP价格全额转移给司库部,并获得相应收益(称为资金价值VOF);经营单位所有资金运用项目所需资金均以相应业务品种的FTP价格全额向司库部购买,并支付相应成本(称为资金成本COF)。

全额资金管理通过对所有资金来源和资金运用实行“收支两条线”的管理,分类计价,实现了资金的统一集中配置、业务经营统一引导、流动性风险和利率风险统一管理等重要目标,因而近年来被国内外先进银行所普遍采用。如兴业银行从2011年开始在全行范围内,全面实行FTP系统;农行在2011年9月成功实现了以总行为资金中心的全额资金管理。

二、差额资金管理VS全额资金管理

(一)差额资金管理与全额资金管理的区别

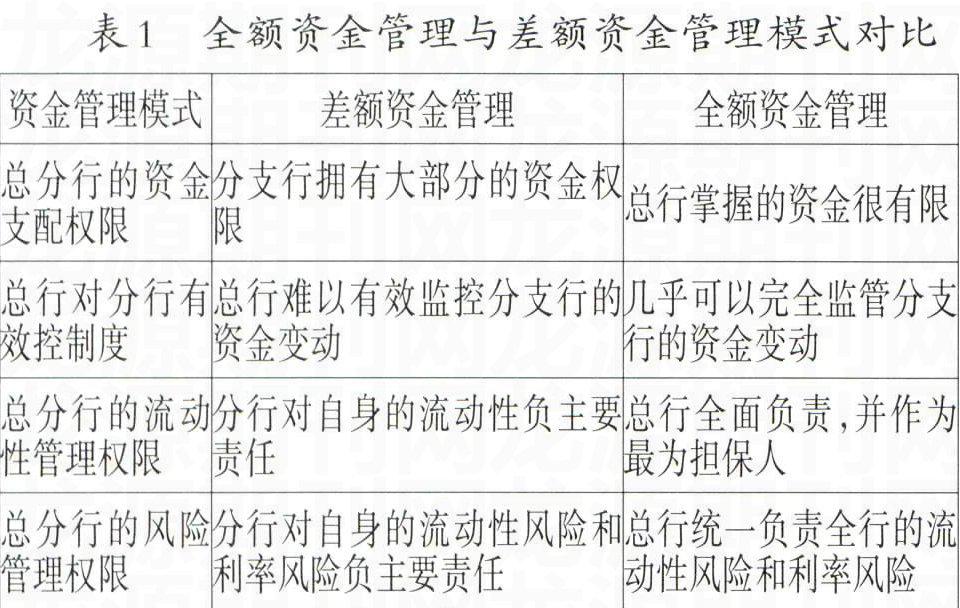

全额资金管理与差额资金管理有着诸多差异:一是资金管理模式上存在差异。如前文所述,差额资金管理模式下只有资金差额部分才发生上存、下借行为;全额资金模式下,各分支机构的对所有资金来源和资金运用都通过资金中心进行,实行集中调控、统一配置、收支两条线管理。二是定价方式不同。差额资金管理由分行对产品进行定价;全额资金管理按产品线分类确定FTP价格,每笔资金来源均以该业务的FTP价格全额“卖给”资金管理中心,而每笔资产业务所产生的资金运用,则以该业务的FTP价格向资金管理中心“购买”。三是流动性管理模式不同。差额资金管理模式下,各分支机构负责自身的流动性管理;全额资金管理模式下,全行的流动性管理由资金中心统一负责,从而最大限度地剥离了分支机构的流动性风险。

(二)全额资金管理具有诸多优点,越来越受到青睐

对银行来说,通过全额资金管理,对所有资金来源和资金运用实行“收支两条线”管理,分类计价,从而实现资金集中统一配置,业务经营统一引导,流动性风险和利率风险统一管理。可以说全额资金管理代表着现代商业银行资金集中管理的发展方向,近年来被越来越多的国内银行采用。如中国农业银行自2009年开始在总行统一安排下,首先在一级分行层面推行全额资金管理改革和内部资金转移定价,并于2009年10月,实现了一级分行为中心的全额资金集中管理,2011年9月成功实现了以总行为资金中心的全额资金管理。交通银行自2010年起开始推行全额资金管理架构下的资金转移定价体系,并建立起全行一体化的本外币资金管理与营运架构和流程。

全额资金管理有诸多优点:一是可以集中全行的资金来源,实现总行集中管理全行资金,充分发挥总行资金管理的优势和规模效应;二是实现总行对分支机构的控制,防范分支机构的“异常”资金行为,防止出现个别分支机构拖垮全行现象出现(如巴林银行就是被其新加坡分行拖垮);三是有利于实现对全行资金来源和资金运用的全程监控,实现统筹安排,统一管理、统一调配、统一定价,传导业务发展战略意图;四是统一进行流动性管理,总行作为清算支付的最后担保人。通过FTP计价转移,各种金融产品的利率风险,从业务经营单位分离出来,全部集中到总行资金中心,由总行统一管理,在规模效应下,经营单位之间的利率风险还可以在银行内部部分对冲,同时有利于形成专业化的流动性风险管理团队。简单地说,全额资金管理最重要的表现就是资金权限向总行集中,实现统一对外和规模效应。

三、全额资金管理对商业银行意义重大

全额资金管理使分行的作用发生了根本性变化,但全额资金管理是否不利于分行积极性的发挥还有待考察。

(一)全额资金管理使分行的作用发生根本变化

全额资金管理模式下,总行和分行的作用也逐渐发生根本性变化,最主要的表现就是分行权限在收缩,总行权限在扩张。

全额资金管理模式下,总行对资金来源统一归集,对资金运用实行统一配置,银行的整体性和一致性表现得更加突出,但分行独立运用资金的权力却大大缩减。在极端情况下,假定清算系统完全高效运转,分行的负债部门吸收存款后直接将资金“卖给”总行司库部,分行的资产部门则直接向总行司库部“购买”资金。这时,分行不再是传统意义上的“独立王国”,分行的各个业务部门变成了总行相应业务部门的延伸,这将使分行行长不再全面负责各项业务,而只是总行在当地的行政代表。这将产生另一个重要问题,即一线业务部门的经理究竟直接向总行的部门经理汇报还是向分行行长汇报,抑或是双重报告?三重报告?但不管怎样,分行的权限将受到限制。在这种情况下,分行的积极性是否比差额资金管理模式下更高,还有待考察,毕竟全额资金管理模式的运行在我国还不到十年的时间。

(二)哪种模式更能激励分行,我们拭目以待

毫无疑问,全额资金管理使银行的统一性、一致性、整体性淋漓尽致地得到体现,总行的资金管理权限越来越大,可以集中统筹资金,有效传导管理层的战略意图,但这种“大总行”的发展思路可能使分行的作用发生根本性改变,甚至对银行整体发展产生深远影响。

一是分行的积极性可能受挫。现代管理理论要求实现激励和协调相统一,总行权限的扩张和分行的积极性却是相互矛盾,全额资金管理模式下,随着总行权限越来越大,分行的积极性可能受挫。

二是分行的灵活性可能受到限制。由于各分行所处的区域不同,经济发展水平各异,各分行掌控的资金规模各异,分行根据自身条件和当地环境,合理管理和营运资金的效益未必低于总行。

三是全额资金管理可能会导致资金流动更加复杂。一线的业务经理可能需要同时向总行司库部汇报、总行部门经理汇报、分行行长汇报,形成双重报告甚至多重报告制度,资金流动可能更加复杂。

四是全额资金管理对司库的工作提出了较高要求。全额资金管理要求司库必须对全行资金头寸做出准确、及时的分析、判断和预测;司库必须根据市场状况,准确、及时地制定和修订资金价格;司库必须全面负责全行的流动性风险和市场风险管理;司库必须根据市场走势和管理层意图科学、合理地配置全行资金。可以说将司库推到了风口浪尖,作为经营货币资金的特殊企业,银行司库将处于中心位置,对司库的工作提出了较高的要求。

五是全额资金管理可能会导敛总行更加官僚化。全额资金管理对司库根据市场变化和管理层的意图统筹安排资金的能力提出了较高要求,到底将全行资金向哪个业务、哪个部门、哪家分行或哪个条线倾斜,这不仅是科学,更是艺术。如果司库能很好地处理,自然会使全行资金效率大幅提升,但如果司库不能较好地实现其职能,可能出现总行的官僚化倾向更加严重,这样影响的将是全行的资金效率而且,很多时候,一线的业务经理往往比坐在总行办公室的管理人员对市场更加敏感。

虽然全额资金管理模式更有利于实现总行对资金的统筹安排,但究竟哪种模式更能激励分行,令额资金管理是否会导致资金流动更复杂,是否会导致总行更官僚化等这些深层次问题,还有待观察,还需时间检验。

(三)收权与授权有机结合或许更有效

在将分行资金管理和营运权限收归总行的同时,适当给予分行一定的资金管理权限或许更能激励分行的积极性,从而提高全行资金管理效率。因为这不仅有利于总行统筹安排资金,同时兼顾了分行的积极性和灵活性,或许更好。