利率市场化能提高外汇冲销操作的有效性吗

王婧

[内容摘要]根据2002年1月-2014年6月我国国际资本流动和国内货币供给的实际情况,构造两个修正的BGT模型,采用OLS方法进行估计对比研究,实证检验实行利率市场化改革对我国冲销干预货币政策的效力。估计结果显示:利率市场化程度越高,抵消系数越小,同时冲销系数越大,说明利率市场化改革能有效提高货币政策的冲销干预能力和独立性,利率汇率传导渠道也更加通畅。因此,我国应积极推进利率市场化进程,同时进一步合理扩大资本账户开放的程度,加强藏汇于民建设,积极推动金融市场全面对外开放的步伐。

[关键词]利率市场化改革;冲销干预;国际收支双顺差;外汇储备;货币政策

[中图分类号]F832.6 [文献标识码]A [文章编号]1000-8306(2015)03-0001-13

一、引言和文献综述

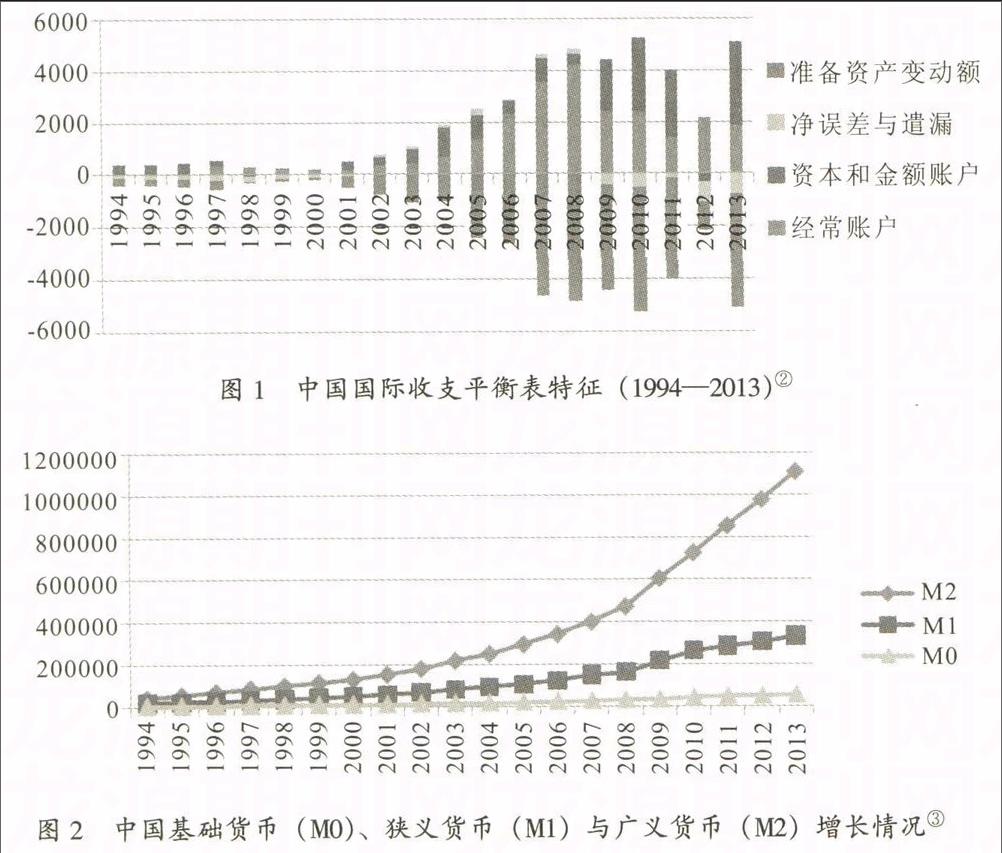

我国国际收支账户持续二十余年的双顺差格局以及巨额外汇储备对我国货币政策有效性产生不小的负面影响,对货币政策操作工具形成明显制约。我国央行针对巨额外汇储备不断累积的情形一贯采用冲销干预的政策,近十年效果如何?怎样进一步降低央行冲销干预的成本?实行利率市场化改革会提高外汇冲销操作的有效性吗?本文试图通过两个修正的BGT模型的实证比较研究,对以上问题进行探讨。从图1可以看出,近二十年的绝大多数年份中,我国的经常项目和资本项目差额都为正。2002年之前经常账户占据国际收支顺差的绝大部分,资本和金融项目的顺差幅度较小;2002年以后,资本和金融项目的顺差规模开始逐年扩大。

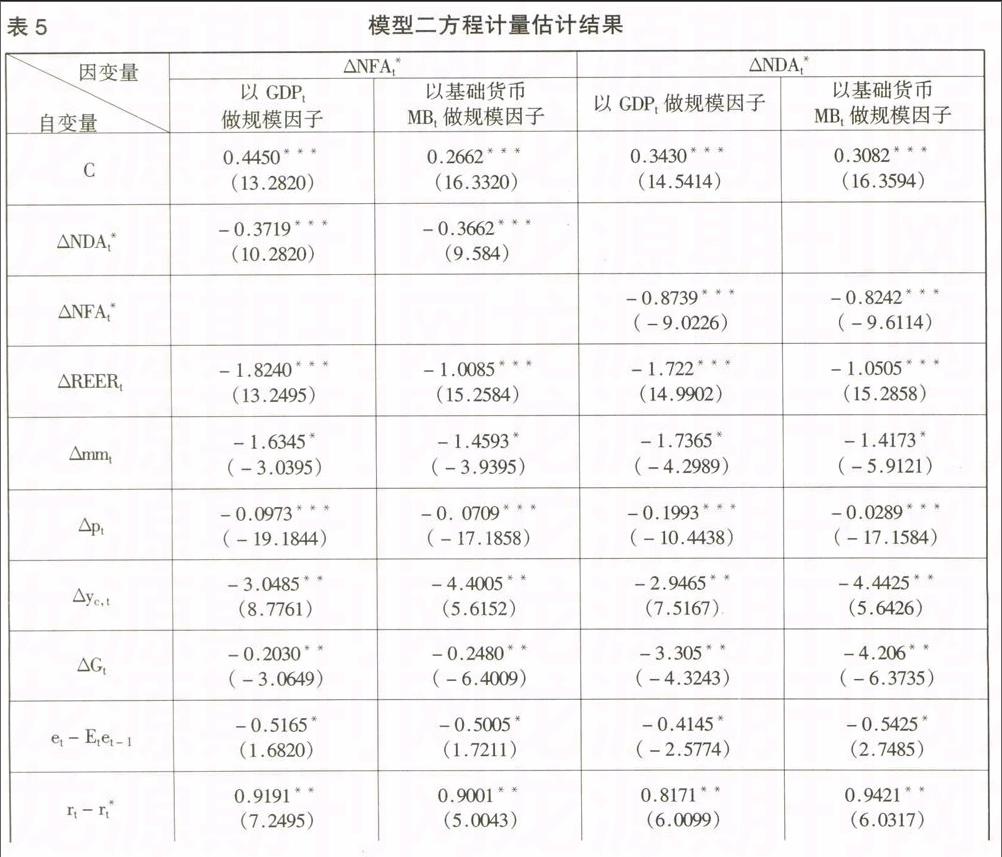

Ouyang,A.,Rajan,R.and Willett,T.指出,随着一国对外贸易规模的增长,该国资本管制以及维持汇率稳定就越困难;Ho,C.&R.McCauley通过对亚洲国家央行的资产负债表考察分析后发现,除印度外,其他亚洲主要外汇储备体并未出现Calvo,G.所警示的那些有关外汇冲销的通胀风险。从图2可以看出,近十年,我国的基础货币(M0)、狭义货币(M1)与广义货币(M2)一直处于增长水平。央行为了维持汇率稳定性,不可避免地会运用央行票据和银行准备金率等一些冲销工具对外汇市场进行干预。田素华指出,1996年我国的狭义货币乘数为1.1,到2006年已升至1.7,广义货币乘数由3.2升至4.9,国际收支账户的巨额顺差已较大地影响了我国货币政策的独立性。

本文选用的BGT模型由Brissimis,S.,H.Gibson&E.Tsakaloto在“抵消系数和冲销系数”模型方法的基础上提出,“抵消系数和冲销系数”模型来源于科里与波特、阿吉和科里的研究,他们从央行资产负债表入手,以净国外资产变化(△NFA)与净国内资产变化(△NDA)为因变量建立方程组,衡量资本流动与货币政策间的抵消冲销作用。但由于抵消冲销模型缺乏微观基础,一直受到人们的诟病,BGT模型则弥补了这一缺陷,曾对德国央行的货币冲销实践做过成功的经验估计。

Lavigne,R.使用BGT模型对加拿大货币当局在冲销干预中运用法定存款准备金率这一条件的有效性分析得出,如果国家的金融活动集中于债券和股票市场,则银行部门冲销干预有效性会明显降低。Christer,L.,X.Yi&Y.T.Zou以BGT模型为基础,建立一个简化的抵消系数模型,指出我国央行外汇冲销的成本会随外汇规模的持续扩大而急剧上升。Glick,R.&M.Hutchison利用利率和资本账户余额的关系建立联立方程组,认为2006年以来我国冲销干预的有效性不断下降,国内基础货币和M2值不断上升,货币政策的独立性受到严重挑战。Nuria,M.&M.Ruiz通过改良“抵消系数和冲销系数”模型中货币当局的最优反应函数,分析得出货币当局的对冲干预和冲销操作主要取决于央行的目标偏好和该国经济体所遭受的外部冲击。Wang,Y.Z.指出一国能够容忍金融扭曲的程度与外汇冲销的可持续性成正比。Zhang,C.Y.采用VAR模型估计我国货币冲销政策的抵消和冲销系数,发现2003-2010年我国外汇储备的收益高于货币政策冲销干预的成本。

国内研究货币政策冲销干预有效性及可持续性方面的实证研究相比国外而言较少。徐明东、田素华使用我国1994年1季度-2007年1季度的季度数据,构造修正“抵消系数冲销系数”模型,计量检验国际收支双顺差与央行货币供给动态关系,得出我国的冲销系数于2004年发生结构性变化。黄武俊、陈漓高采用修正的BGT模型,利用我国1994年1季度-2007年4季度国际资本流动和利率汇率方面的数据,同时使用OLS和2SLS两种方法对模型进行估计,认为我国的国际资本流动与货币政策冲突在加剧。王永中利用BGT模型对央行的最优目标函数进行修正,结合我国1999年6月-2009年3月的月度数据,发现我国外汇冲销的有效性较低,央行需要寻找新型的冲销工具,以降低冲销干预的成本。以上研究主要是对当时我国货币当局的冲销系数和抵消系数的计算,有一定的参考价值。但并未涉及货币当局制定政策的对比性研究。

由表1中央行资产负债表各项目之间的关系,可得到:

MB=NFA+NDA+NOA-K≈NFA+NDA (20)

式(20)表示,基础货币等于央行净资产减去自有资本。而央行的其他净资产和自有资本规模较小,可以近似忽略其影响。因此,基础货币约等于净国外资产与净国内资产之和。变量△NFA和△NDA可从央行资产负债表中计算得到,但代入模型时,应对其进行调整,如去除其中因汇率波动和资产重估效应等因素导致的资产价值变化等。

2.其他变量的构造和数据来源。考虑到数据的可得性及文章的研究意义,本文选取2002年1月-2014年6月的月度数据;其中政府财政赤字、GDP、汇率和利率方面的数据来自WIND和IFS数据库,其他数据来自一些网站,包括中国人民银行网、中经网等,各月度增量数据均为同比数据。各变量的构造借鉴黄武俊的方法,略有改动,如表2所示。在数据处理过程中,本文借鉴欧阳和拉詹的方法,同时使用GDP和MB做规模因子,对数据进行平减处理。

三、实证分析

本文的实证研究分为三步:首先,为避免虚假回归问题,对变量进行ADF单位根检验,判断变量的平稳性;其次,对联立方程中的内生变量进行Granger因果关系检验,从而选择合适的模型估计方法;最后,对估计结果进行检验,判断模型构造的合理性。

(一)ADF检验

先用ADF方法进行时间序列变量的平稳性检验,结果显示模型中所有变量均在1%的置信区间内一阶单整平稳(见表3)。

(二)外生性检验

用Granger因果检验方法对NFA和NDA的因果关系进行检验,判断各变量的内生性状况,这里分别做了滞后15期、25期和35期的验证,显示NFA和NDA之间相互独立,不存在因果关系。因此,本文两个修正BGT模型都可用OLS方法进行估计,结果如表4和表5所示。

(三)模型一方程估计结果

表4中前两列为模型一的资本流动方程OLS估计结果,后两列为货币政策反应方程OLS估计结果。

份表4可以看出,模型一中两个估计方程的拟合优度均在90%以上,对两个估计方程的残差项进行相关图和Q统计量检验,显示残差序列不存在自相关和偏自相关现象,也不存在自回归条件异方差,再考察递归残差曲线图,进行CUSUM检验和平方CUSUM检验,显示残差累积和始终落在5%的置信水平的两条临界线内,说明方程的参数具有稳定性。

资本流动方程回归结果显示,国际资本流动对货币政策的抵消系数为-0.67左右,即央行净国内资产变化的67%被净国外资产的反方向变化抵消,实际有效汇率和预期汇率调整后汇率的系数均为正值,这与前面的理论分析不一致,且都不太显著。可能原因是,在利率未完全市场化的前提下,利率市场和汇率市场并不能很好地传导疏通,使得资本价值在国际市场和国内市场都未能得到较准确的体现;通胀率和政府赤字前的系数均在1%的水平上显著,且符号均为负,符合前面的理论分析;货币乘数和周期性收入前的系数在10%的水平上显著,与资本流入呈反方向变化;汇率波动变量与资本流入成正向关系,在1%的水平上显著,均符合理论上的解释。

货币政策反应方程的回归结果中冲销系数为-0.66左右,表示央行净国外资产变化的66%左右被净国内资产反方向变化抵消。通胀、货币乘数、周期性收入和财政赤字前的系数均为负,即当通胀上升、货币乘数增大、周期性收入和财政赤字增加时,央行会进行反向货币政策操作,这与理论分析和日常操作相匹配,且系数都显著。实际有效汇率和预期汇率调整后的汇率前的系数均为正,与理论分析不一致,原因可能是利率未市场化情况下货币市场存在缺陷的表现,但系数在10%的水平下统计显著;汇率波动变量系数为负,并在1%的水平下统计显著,表明央行对货币市场汇率走向进行反向货币政策操作调整,以稳定国际货币市场对本国货币市场的冲击。

(四)模型二方程估计结果

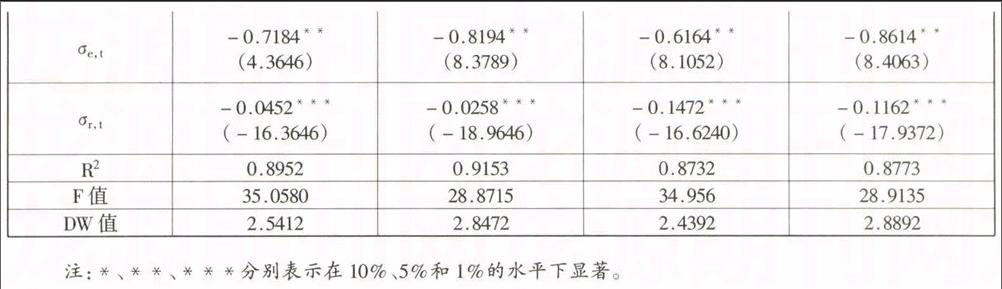

表5中前两列为模型二资本流动方程的OLS估计结果,后两列为货币政策反应方程的OLS估计结果。

表5显示,模型二中两个估计方程的拟合优度均接近90%,再对两方程的残差项进行如模型一中的检验,相关图和Q统计量检验显示残差序列均不存在自相关和偏自相关现象,也不存在自回归条件异方差,再进行CUSUM和平方CUSUM检验,考察递归残差曲线图,结果图中两条临界线始终落在5%的置信水平临界线内,说明方程的参数统计稳定。

模型二中的资本流动方程回归结果显示,抵消系数为-0.37左右,在1%的统计水平上显著,表示央行净国内资产变化的37%被净国外资产的反向变动抵消,相比模型一有显著下降;实际有效汇率和预期汇率调整后汇率的系数均为负,与前面的理论分析一致,且都显著;通胀、货币乘数、周期性收入和财政赤字系数均为负,也都统计显著,这既符合理论分析也符合中国的客观实践,即实际产出水平超出潜在产出水平越高以及财政赤字越大,则其对经常项目余额造成的负面影响就越大于对国外资本的吸引效应;同时,模型中国内外利差的系数为正,由于国内外利差越大,越会提高人民币的相对收益率,在利率汇率传导渠道畅通的情况下,央行的净国外资产会增多;利率波动变量的系数为负,也符合客观实践经验,利率波动程度越高,越会影响国外投资者的信心,相应的资产投资会减少。

货币政策反应方程的回归结果显示,冲销系数为-0.85左右,即净国外资产变化的85%左右都被国内资产变化冲销了,国际资产变动对我国货币总量的影响较小,冲销系数相比模型一有不小的提升。其余各变量的系数符号均与资本流动方程回归结果的系数符号一致,也与理论分析相一致,且都通过了显著性检验。

四、结论及政策建议

由模型二与模型一的实证结果可看出如下不同之处:首先,抵消系数绝对值明显变小,降低了近45%,说明利率市场化程度加强后,我国货币政策的独立性显著增强,经济变得更加坚挺,抵御国际市场冲击的能力大大加强;其次,实际有效汇率和预期汇率调整后汇率的系数均由正变负,各系数的符号均与理论分析相一致,且数值均可达到10%的统计显著水平,表明实行利率市场化可使利率汇率传导渠道更加通畅,资金更接近于其真实价值,供求反应更加灵敏,国际市场和国内市场的资金传导更加迅速;最后,冲销系数绝对值变大,由66%左右增大至87%左右,说明利率市场化程度加强后,货币当局的外汇冲销效力显著增强,外汇冲销的效果更好。当前,随着我国经济实力提升,人民币升值预期显著增强,国际资本流动与我国货币供给的矛盾冲突日益尖锐,冲销系数增大则说明我国的货币政策在实行利率市场化改革后会更有效,能积极遏制国内资产价格在国际游资推动下急速上涨,从而更加有效地捍卫了我国的金融安全。

同时,针对我国外汇储备激增,冲销干预成本越来越高的现实,国家应适时出台措施推进“藏汇于民”政策。刘纯安指出,外汇储备“蓄水池”的“进水”源头为国际收支顺差,但国际收支顺差能否形成外汇储备,一方面看货币当局是否有增加外汇储备的意愿,另一方面还要看是否存在一些漏出因素,漏出因素主要是顺差带来的外汇被民间私人部门持有。央行行长周小川先生也在多个场合提出,“藏汇于民”是一项很好的缓解我国当前巨额外汇储备的有效且成本低的措施。可见,现阶段我国推行“藏汇于民”政策是很有必要的。

最后,应适时推进金融业全面对外开放步伐。如进一步合理扩大资本账户对外开放程度,资本账户对外开放程度的扩大能够为我国企业“走出去”提供更多的资金来源,有利于人民币国际化和我国“建设国际性金融中心”目标的实现,会对我国经济产生深远的积极影响。

责任编辑:邵华明