恩施州金融信贷机构支持涉农中小企业发展调查研究

翟华云,陶 颖

(中南民族大学 管理学院,武汉430074)

恩施州金融信贷机构支持涉农中小企业发展调查研究

翟华云,陶 颖

(中南民族大学 管理学院,武汉430074)

为了研究金融机构支持涉农中小企业金融信贷的影响因素以及可得性影响因素,根据恩施州涉农中小企业金融信贷问卷调查,以社会再生产理论为基础,建立了二元Logistic回归模型和Tobit模型,认为要提高金融信贷机构支持涉农中小企业贷款可得性程度,需从3个方面进行改进:金融机构应尽快建立企业信贷评级系统、中小企业提升自身财务状况、相关政府需要建立激励机制.

金融信贷机构;涉农中小企业;信贷需求;可得性

已有的研究将金融结构分为银行主导型金融和资本主导型金融,前者是以银行为主要形式,后者是以资本市场为主要形式,根据市场与政府在资源配置中的作用不同,又可分为市场型金融和政策型金融,市场型金融主要是通过市场来配置资源,政策型金融是为了弥补市场失灵,由政府来主导资源的配置,这两种资源配置方式是相辅相成的.本文主要研究银行信贷支持涉农中小企业发展的程度.关于影响涉农中小企业的借贷需求因素问题,王佳楣等(2013)通过建立二元Logit和Tobit模型分析认为中小企业对金融机构的借贷需求与企业的行业类型、信贷政策了解程度、银企关系、固定资产比率以及流动比率存在显著正相关[1];钟丹(2012)、吕雅娜(2013)通过上市公司银行贷款数据对银企关系与中小企业贷款可获得性进行了实证分析,认为银企关系数量对贷款率有显著影响[2],其中吕雅娜(2013)还认为不同地区下的银企关系对企业贷款会产生不同的影响,华东地区的银企关系对企业贷款产生的影响强于其他地区[3].关于影响中小企业借贷可得性的相关因素问题,董晓林、杨小丽(2011)以时间虚拟变量、中小企业特征组变量、农村金融市场结构特征组变量以及宏观经济环境特征组变量为自变量,建立农村中小企业信贷可获得性的多元回归模型,认为农村中小企业的信贷可获得性与企业规模、盈利能力、经营效率正相关[4];杨毅、颜白鹭(2011)通过因子分析法认为影响西部地区中小企业贷款可得性的影响因素可以归结为财务信息因子、基本情况因子、企业规模因子以及债务状况因子[5].

结合以上学者的观点,本文拟涉及企业主基本信息、企业发展基本情况以及企业财务状况共12个指标来探讨中小涉农企业对金融机构借贷需求的影响因素以及可得性研究.本文在已有文献指标的基础上,考虑到金融机构在实际贷款中,企业的抵押资产起着重要作用,所以在企业偿债财务指标中增加了信贷需求比例这一指标.

1 数据样本与变量选择

1.1 数据样本

1.1.1 样本选择

本次调研的数据来自项目组对湖北省恩施土家族苗族自治州的问卷调研,分别获取了鹤峰、来凤、巴东、建始、咸丰和宣恩6个县及利川市共112家中小企业的数据,根据涉农贷款统计制度,恩施州区域内的注册企业均为涉农企业,向未获得贷款企业、获得贷款企业分别发放问卷各56份.获得贷款企业的界定标准是近3年内有向金融机构申请贷款意愿并且成功申请到贷款的企业,本次问卷主要涉及企业主基本信息、企业发展基本情况、企业财务状况等信息.

1.1.2 样本基本信息

(1)注册资本规模.表1显示了在本次调研中多数企业的注册资本在100~500万元.未获得贷款企业的注册资本规模大多在100万元以下,占比42.86%;而已获得贷款企业的注册资本规模大多在100万元以上,1000万元以上注册资本的企业达18家,占比32.14%.由此可以看出,金融机构更倾向于向注册资本规模较大的企业贷款.

(2)企业年龄.数据显示,一方面,大多数企业的存续年限在5年(含)以下,其中未获得贷款的企业有39家,已获得贷款的企业有30家;另一方面,已获贷款企业的存续年限在一定程度上长于未获得贷款的企业,从10年以上的企业存续年限来看,其中未获得贷款企业只有4家,已获得贷款企业已达到10家.由此可以推断出,企业年龄的长短在一定程度上影响到金融机构对企业的贷款意愿.

(3)企业员工人数.根据表1可以发现,在所调查恩施州7个县市中,没有500人以上的企业,绝大部分企业的员工人数都在100人(含)以下.从企业所拥有的员工人数100~500人(含)来看,已获得贷款企业的家数明显多于未获得贷款企业的家数,这一方面说明金融机构在选择贷款对象所考虑的因素中可能在一定程度上与企业人员的规模有关;另一方面,也看出民族地区的企业大多为中小企业,员工人数较少.

(4)企业经济性质.在所调查恩施州7个县市中,国有和集体企业鲜有涉足,所调研112家企业中,只有2家国有企业以及1家集体企业,其余109家全部为私有企业.这从侧面反映了国有资本对民族地区经济发展的支持力度有待加强.

表1 企业基本情况信息表

1.2 变量选择

1.2.1 因变量

本文的两个因变量按以下定义界定:

涉农中小企业是否存在对金融机构的借贷需求的界定标准是近3年内有向金融机构申请贷款的意愿并且成功申请到贷款的企业;

金融机构支持涉农中小企业的贷款可得性的界定标准是近3年内有向金融机构申请贷款的意愿并且成功申请到贷款的企业的贷款总额与企业抵押资产的比值.

1.2.2 自变量

本文自变量主要从反映企业基本情况指标、反映企业主主要特征指标以及反映企业财务状况指标三个方面进行考虑.

变量定义详见表2.

表2 变量定义一览表Tab.2 The list of variable definition

2 实证分析

2.1 中小企业对金融机构借贷需求影响因素分析

该部分拟建立二元Logistic回归模型,该实证分析运用的软件是Eviews8.0. 由于相关数据的缺失,剔除24个样本,对剩余的88个样本进行处理,该模型的基本形式如下:

Pi=F(yi=1|Xi)=1/(1+e-yi)=

1/(1+e-(α+βixi)).

(1)

Logit(pi)=ln[pi/(1-pi)]=α+βixi.

(2)

其中Pi为恩施州金融机构对第i个涉农中小企业进行贷款的意愿的概率;yi表示第i个涉农中小企业是否在近3年内有向金融机构申请贷款的意愿并成功申请到贷款;xi为解释变量;α为常数项;βi为各个解释变量前的系数.

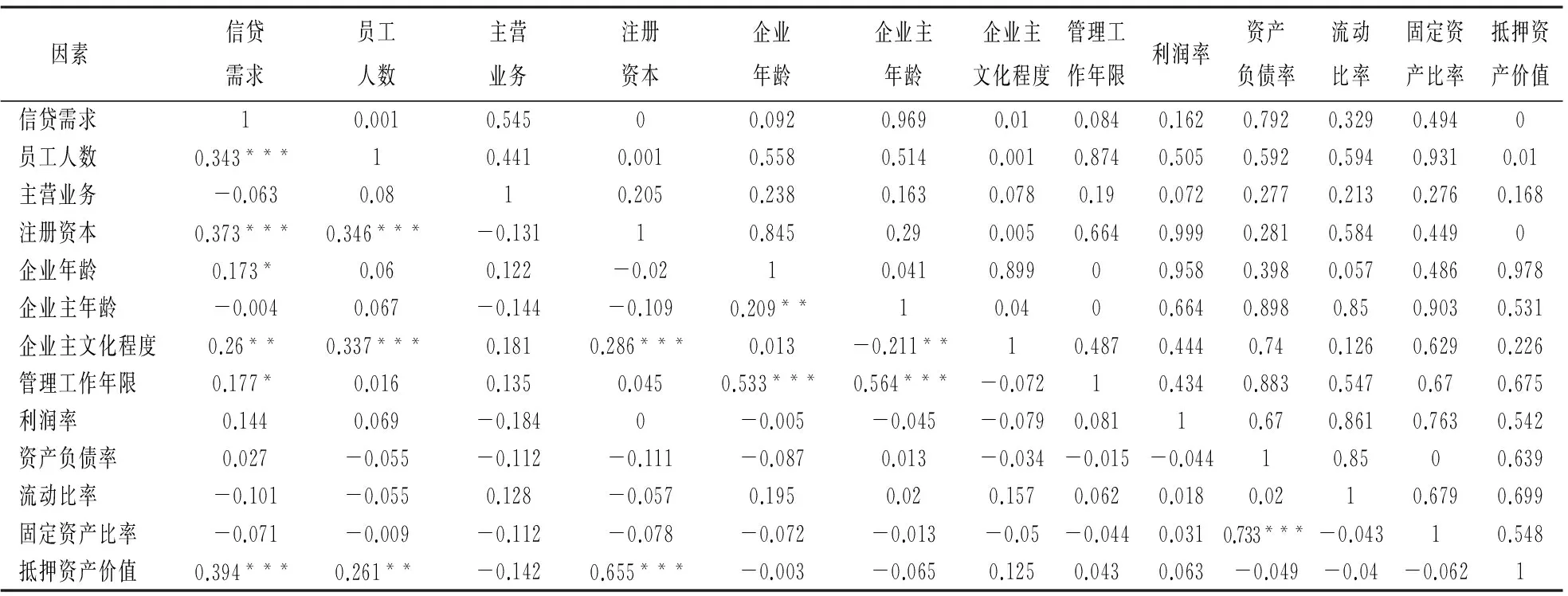

为了检验影响中小企业信贷需求的主要因素,首先对影响因素进行相关性分析,影响因素相关系数详见表3,其中左下方的数值为中小企业信贷需求影响因素Pearson相关系数,右上方为Pearson相关系数所对应T检验的p值.

表3报告了中小企业是否获得贷款与员工人数、注册规模、成立年限、企业主文化的高低、企业主从事管理年限以及抵押资产评估价值正相关.同时也显示了中小企业信贷需求影响因素之间的Pearson相关系数和T检验的p值.由表3可以看出,Pearson相关性系数大都在0.6以下,影响因素之间相关性比较弱;但是注册资本规模和抵押资产价值在1%的显著性水平下的相关系数为0.655,资产负债率和固定资产比率在1%显著性水平下的相关系数为0.733,说明这两个变量之间存在多重共线性,为消除这两个变量之间的多重共线性,拟建立以下两个模型,通过二元Logistic回归模型进行分析以寻求影响中小企业信贷需求的因素:

Logit(pi/1-pi)=β1+β2MT+β3MEM+β4AGE+

β5DA+β6CAP+β7BUS+β8CUL+β9PRO+

β10TIM+β11LIQ+ε.

(3)

Logit(pi/1-pi)=β1+β2MT+β3MEM+β4AGE+

β5FA+β6MOR+β7BUS+β8CUL+β9PRO+

β10TIM+β11LIQ+ε.

(4)

表3 中小企业信贷需求影响因素Pearson相关系数表Tab.3 Pearson phase meter of credit demand influence factors of small and medium-sized enterprises

注:***、**、*分别表示在1%、5%、10%水平(双侧)上显著相关

表4和表5分别报告了模型(3)和模型(4)的回归情况.总体来说,两个模型的R-squared均在0.3以上,并且似然比统计量(LRstatistic)均在1%的水平下显著,说明这两个模型整体拟合程度较好.

在两个模型中,因变量信贷需求影响因素与企业员工人数在5%的水平下显著正相关.其中模型(3)中,与企业注册资本在5%的水平下显著正相关,与资产负债率在1%的水平下显著负相关;在模型(4)中,因变量信贷需求影响因素分别与企业年龄和抵押资产价值在5%和1%的水平下显著正相关.这说明企业员工人数越多、企业注册资本越大,金融机构更愿意满足其借贷需求;在资产规模大小相同的情况下,金融机构更愿意向抵押资产价值较大的企业放贷.

表4 中小企业信贷需求影响因素——模型(3)Logistic回归估计结果Tab.4 Small and medium-sized enterprises credit demand influence factors——estimation results of Logistic regression model (3)

表5 中小企业信贷需求影响因素——模型(4)Logistic回归估计结果Tab.5 Small and medium-sized enterprises credit demand influence factors——estimation results of Logistic regression model (4)

2.2 中小企业对金融机构借贷需求可得性影响因素分析

通过调研发现,被调研的56家恩施州已向金融机构贷款的中小企业中,仅有8家采用信用抵押,其余中小企业均采用有形资产抵押,说明有形资产抵押已成为金融机构放贷的一个重要条件.

考虑到抵押资产的多少直接决定金融机构放贷数额的大小,部分企业获得的实际贷款总额小于其抵押资产价值,其贷款可获得性介于0到1之间;部分企业为获得贷款,其贷款可获得性为0;部分企业获得的实际贷款总额大于其抵押资产价值或者该企业用信用抵押,其贷款可获得性为+∞(正无穷大).因此,基于以上界定,本文采用审查回归模型,即Tobit模型,由于相关数据的缺失,剔除24个样本,对剩余的88个样本进行Tobit模型回归.模型的基本形式如下:

(5)

(6)

表6 金融机构支持中小企业信贷可得性因素Tobit模型估计结果Tab.6 Tobit model results of credit availability factors of financial institutions supporting small and medium-sized enterprises

根据表6中Tobit模型的相关估计结果,在88个样本中,左审查的观测值数为52个,右审查的观测个数为0,未审查的观测个数36个.其中企业注册资本和企业存续时间与因变量中小企业信贷可得性均在1%的水平上显著正相关,说明金融机构在审批中小企业贷款的过程中更看重中小企业注册规模以及企业存续时间,企业的注册规模和存续时间在很大程度上反映了企业的经营状况和偿债能力;管理者工作年限与因变量中小企业信贷可得性在5%的水平上显著负相关,说明金融机构更倾向于对年轻的管理者放贷,这一点在当地调查中也得到了应证,因为年轻的企业管理者在创业初期启动资金不足但具有创新品质,向金融机构提交贷款申请后,在同等条件下,金融机构更愿意放贷于具有创新精神的年轻人.抵押资产与因变量中小企业信贷可得性在10%的水平上显著正相关,抵押资产在金融机构放贷的过程中起到了举足轻重的作用,抵押资产的多少直接关系到中小企业能获得的银行贷款额度.

3 研究结论与政策建议

本文根据湖北省恩施州涉农中小企业金融信贷调查问卷的相关数据,研究了金融机构支持涉农中小企业金融信贷的影响因素以及可得性影响因素.研究表明:企业的注册资产规模、企业员工人数、企业主从事管理工作年限、抵押资产价值对金融机构支持涉农中小企业金融借贷有显著的正向影响.另外,企业注册资本规模、企业主从事管理工作年限、企业存续年限对中小企业借贷可得性影响显著.

基于上述研究结论,我们提出以下政策建议:(1) 民族地区金融机构应全方位考虑涉农中小企业的财务状况,推进扶贫社和涉农金融机构合作,尽快建立企业信贷评级系统.目前,我国第三方评级机构还未建立,金融机构针对中小企业放贷仍停留在抵押资产的基础上,这均不利于企业和金融机构的发展.由此可见,尽快建立企业信贷评级系统以及完善金融机构放贷程序具有紧迫性和重要性;(2) 中小企业应着力提高企业自身的经济实力,增强应对经营风险和财务风险的能力,完善企业内部财务管理制度,充分利用财务杠杆和经营杠杆给企业有利因素,扩大企业规模;(3) 相关政府机构应着力解决金融机构运转的高成本特征与涉农中小企业承受能力之间的矛盾.在法律没有明确规定金融机构服务农村的义务时,需要建立激励机制,鼓励金融企业增加涉农业务.国家频繁出台解决三农问题的措施,将对改善农村地区金融服务产生重要影响.

[1] 王佳楣,罗剑朝,王 蕾. 中小企业新型农村金融机构借贷需求及可得性的影响因素分析——基于陕西省中小企业调查数据[J]. 经济经纬,2013(6):43-48.

[2] 钟 丹. 银企关系与中小企业贷款可获性实证研究[D]. 成都:西南财经大学,2012.

[3] 吕雅娜. 银企关系对中小企业融资的影响研究[D]. 杭州:浙江理工大学,2013.

[4] 董晓林,杨小丽. 农村金融市场结构与中小企业信贷可获性——基于江苏县域的经济数据[J]. 中国农村经济,2011(5):82-92,96.

[5] 杨 毅,颜白鹭. 西部地区中小企业贷款可得性影响因素研究[J]. 财务与金融,2011(4):1-7.

Study of Financial Credit Institutions Supporting Development of Agriculture-Related Small and Medium-Sized Enterprises in Enshi

ZhaiHuayun,TaoYing

(College of Management, South-Central University for Nationalities, Wuhan 430074, China)

According to the data of questionnaires from the agriculture-related SMEs(small and medium-sized enterprises) in Enshi, and based on Marx′s theory of social reproduction, this paper studies the influence factors of financial credit institutions supporting financial loans to agriculture-related SMEs by building binary Logistic regression model and Tobit model. This paper gives suggestions to improve the availability of supporting for the agriculture-related SMEs from financial institutions in three ways, which are building rating system for SMEs lending, SMEs improving their financial position and government building incentive mechanism.

financial institution;agriculture-related SMEs;credit demand;availability

2015-05-11

翟华云(1972-),女,副教授,硕士生导师,研究方向:资本市场、战略性新兴产业,E-mail:152342925@qq.com

国家社会科学基金资助项目(12BMZ073);中国博士后科学基金资助项目(2012M521511);中国博士后科学基金特别资助项目(2013T118243);中南财经政法大学第六批博士后基金及湖北省民委民族文化研究课题资助项目(HBMW2012007);2014年中南民族大学学术创新基金资助项目(2014sycxjj043)

F224;F276.44

A

1672-4321(2015)03-0129-06