营运资金管理与企业业绩关系的实证研究

——以我国高科技上市公司为例

费腾

营运资金管理与企业业绩关系的实证研究

——以我国高科技上市公司为例

费腾

本文以我国高科技上市公司为样本,对其营运资金管理与企业业绩之间关系的进行了研究,研究结果表明强有力的营运资金管理和企业业绩之间成倒U形关系,支持了良好的营运资金管理能提高企业业绩的假设,即说明当企业的营运资金管理达到一个最佳的水平时,企业业绩能得到最大限度的提高。此外,本文还分析了该优化对融资约束的替代措施是否敏感,研究结果表明,企业的最佳水平的营运资金管理,能保证企业运营的充足资金,使企业更可能在经济上受到最小的约束,保证企业的长期、健康、可持续发展和良性运转。

高科技上市公司 营运资金管理 企业业绩 融资约束

一、引 言

企业作为经济逐利体,所有的融资、投资和经营活动都是为了获得更多利润、取得更好的经营业绩,以往的研究认为营运资金管理能够影响企业业绩。但是,这些研究都只关注营运资金的管理水平单调影响企业业绩,本文将检验关于营运资金管理和企业业绩的非单调函数关系,并同时提出融资约束可能会影响二者关系,讨论了融资约束是否影响了营运资金管理的经济后果,即不同的融资约束下,营运资金管理对企业业绩的影响是否存在差异。

二、文献综述

(一)营运资金管理与企业业绩的关系综述

大部分学者认为营运资金管理的期望结果一定是希望营运资金的成本最低和收益最大,所以对营运资金的有效管理成为达到这一目标的必然手段,短期的营运资金管理是否有利于企业利润的增加,营运资金的管理水平与企业业绩之间的关系是学者们研究的重点之一,可以肯定的是科学的营运资金管理对企业业绩的提升有重大意义,但是对于两者的关系,目前的研究结论并不统一。

1、正相关

在国外学者的研究中,具有代表性的是Jose和Stevens的研究,他们收集了美国过去30年的本土企业的样本数据,研究了营运资金管理和企业盈利能力的关系,使用了多元回归分析和非参数分析的方法,检验了现金周转期、持续的流动资金管理和企业业绩之间的关系,结果表明激进的营运资金政策可以提升企业业绩,但是他们的研究忽略了行业属性。

在我国学者的研究中,具有代表性的是陈光才等的研究,他们以2008年50家电力和69家服装纺织业上市公司为样本,选择净资产收益率衡量企业业绩,运用多元线性回归的方法研究了营运资金结构与企业业绩的关系。结果是流动资产比率,流动负债比率与企业业绩分别呈正相关和负相关关系,但关系不显著。其原因是企业受经济环境和行业特点影响,2008年是全球金融危机的开端,企业会受到重大影响,而电力企业是国家垄断行业,政策性需求拉动效应影响较大。

2、负相关

在国外学者的研究中,具有代表性的是Kie等的研究,他们收集了2000-2010年美国上市公司的样本数据,研究了营运资金管理与每股收益之间的关系,发现每一美元的投资对每股收益的影响大于投资于公司存货,即高营运资金投入需要高融资水平,同时企业也承担了额外的融资成本,如果不能有效管理,巨额的融资费用可能导致企业破产。

在我国学者的研究中,具有代表性的是宋燕等的研究,他们选取近五年沪深两市上市公司为研究样本,用现金周转期等指标衡量了企业营运资金管理的效率,结论是二者成负相关关系,但并不显著。孙磊以我国2010-2011年的上市公司数据文样本,研究得出经营性资金运营效率和企业业绩之间有明显负相关关系。

(二)营运资金管理与融资约束的关系综述

在国外学者的研究中,具有代表性的是Hovaki等的研究,他们研究了由于融资约束程度的不同,企业营运资金管理行为会受到不同程度的影响,约束程度越高,越不利于企业的营运资金管理和长远发展,即认为二者呈正相关关系。

Kagales等的研究表明,融资约束与企业投资行为是负相关关系。不同学者对于融资约束影响的研究形成相反的结论,差异的原因可能是样本的选择、融资约束的标准不同,而目前没有结论明确说明其相反结论的形成具体原因。

在我国学者的研究中,具有代表性的是孙杰等的研究,他们选取2006-2012年我国制造业上市公司的年度报表数据,分析了当企业面临融资约束时的资金管理情况,结论是融资约束在我国上市公司中普遍存在,而其存在导致企业长期投资减少,短期投资增加;企业的营运资金投资中的现金流量和主营业务收入正相关,与现金存量负相关,因为企业的现金存量不一定用于投资,而可能被用于日常经营或危机预防等。

三、理论基础

(一)MM理论

MM理论是美国经济学家莫迪格安尼和米勒于最早提出的,主要揭示了完善的资本市场下,企业没有融资约束,资本结构与企业业绩无关,投资决策的效益只受机会成本的影响。但实际上的资本市场是存在缺陷的,影响融资的各种因素诸多,如税收、投资风险、交易成本等,相同的影响因素对不同企业会产生不同影响,融资约束的程度也有差异。

(二)委托代理理论

企业的理想目标是最大化股东价值而最小化经营成本,但管理者追求的是自身报酬的最大化和工作的清闲化。管理者掌握了更多企业的信息资源,充足的信息会增加管理者的道德风险,管理者利用股东的投资开展企业的生产经营活动,所作出的融资决策会增加企业成本。但是,企业内部信息比较容易获得,企业家更喜欢利用内部信息进行内部融资,以降低外部交易成本。由于了解到外部融资的成本较高,管理者会怠于采取外部融资行为,从而导致内外部融资成本差异的加大,进而导致融资约束增加,影响企业的营运资金管理进而影响企业整体业绩。

(三)信息不对称性理论

根据市场的缺陷性,经济学家阿克洛夫,斯彭斯最早提出了信息不对称性理论,他们指出市场中交易双方的商品信息,不会被对方完全了解,其中一方总是比另一方拥有更多的信息,这一方在交易中处于有利地位,另一方则处于不利地位,出现交易的不公平性。

信息不对称理论也会影响企业的融资选择,企业在进行融资选择时,由于外部投资者比管理者掌握的内部信息少,为减轻信息不对称性的影响,股东或债权人常常采取一些方法来降低不对称的信息给自身带来的危害。如债券融资方式下,债权人可能采取限定资金用途、提高贷款利率等措施来维护自己的权益,这使企业的外部融资受到了一定限制。相对较低的内部融资成本和较高的外部融资成本,使企业融资时受到了一定的约束。

四、营运资金管理与企业业绩关系的实证分析

营运资金管理和企业业绩存在正或负相关的关系,这说明营运资金存在一个管理的平衡点,企业在追求降低成本和风险以及利润最大化的同时,为保证收益和成本的一致,渴望达到最佳的营运资金管理平衡点。根据上述两者存在的两种关系的结论,本文提出假设:

假设1:营运资金管理和企业业绩之间存在倒U型关系,在一定范围内,营运资金管理水平越高,企业业绩越好;超过该范围后,营运资金管理水平越高,企业业绩反而变差,同时可找到营运资金管理的最佳水平。

若营运资金管理和企业业绩之间存在倒U型关系成立,进而可研究融资约束程度是否会对企业最佳营运资金管理水平产生影响。根据上述综述提出假设:

假设2:高水平的营运资金管理需要较小的融资约束;低水平的营运资金管理面临较大的融资约束。

(一)样本选取与数据来源

本文选取2009-2014年沪深A股高科技上市公司为样本,共2282家,8842组,数据主要来源:国泰安数据库、锐思数据库、沪深证券交易所网站、巨潮咨询网等。

(二)变量选取与模型建立

1、变量选取

本文选取企业业绩(托宾Q值)作为被解释变量。Wu等众多学者认为,托宾Q值可以反映市场对企业业绩的评估,且二者成正相关关系。

本文选取的被解释变量包括:①净营业周期(NTC):该指标考虑了应收账款、应付账款、存货等多种流动性指标,从而规避了单项指标的缺陷。②融资约束(DFC):本文引入该变量作为哑变量,采用融资成本、股利、所有权性质衡量不同程度下融资约束对营运资金管理的影响,

本文选取的控制变量包括:资产负债率(LEV)、资产报酬率(EBITA)、企业规模(SIZE)、成长性(GROWTH)。

2、模型建立

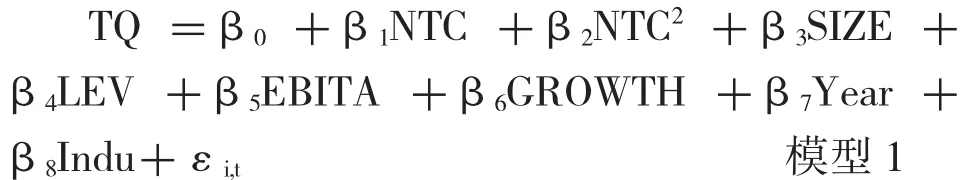

(1)资金管理和企业业绩关系模型

由于假设营运资金管理和企业业绩之间存在倒U型关系,根据Shin等研究本文建立了多元二次方程检验该假设:

其中,Year和Indu表示年份和行业虚拟变量。

对上述方程求偏导,可得-β1/2β2为极值点,即最佳的营运资金管理水平

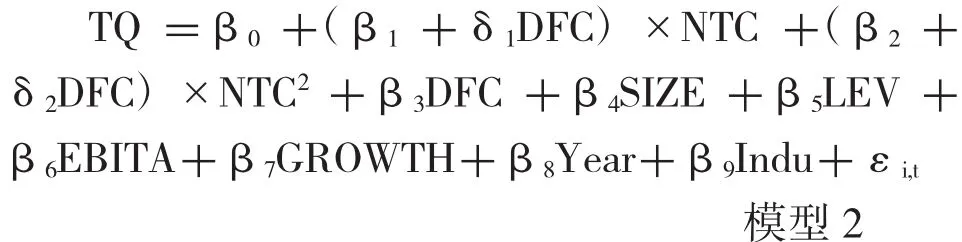

(2)融资约束与营运资金管理关系模型

由于假设高水平的营运资金管理需要较小的融资约束;低水平的营运资金管

理面临较大的融资约束,在模型一的基础上,引入DFC作为人工变量:

DFC=0时,企业受到的融资约束较小,-β1/2β2即最佳营运资金管理水平。DFC=1时,企业受到的融资约束较大,-(β1+δ1)/2(β2+δ2)为最佳营运资金管理水平。

(三)实证分析

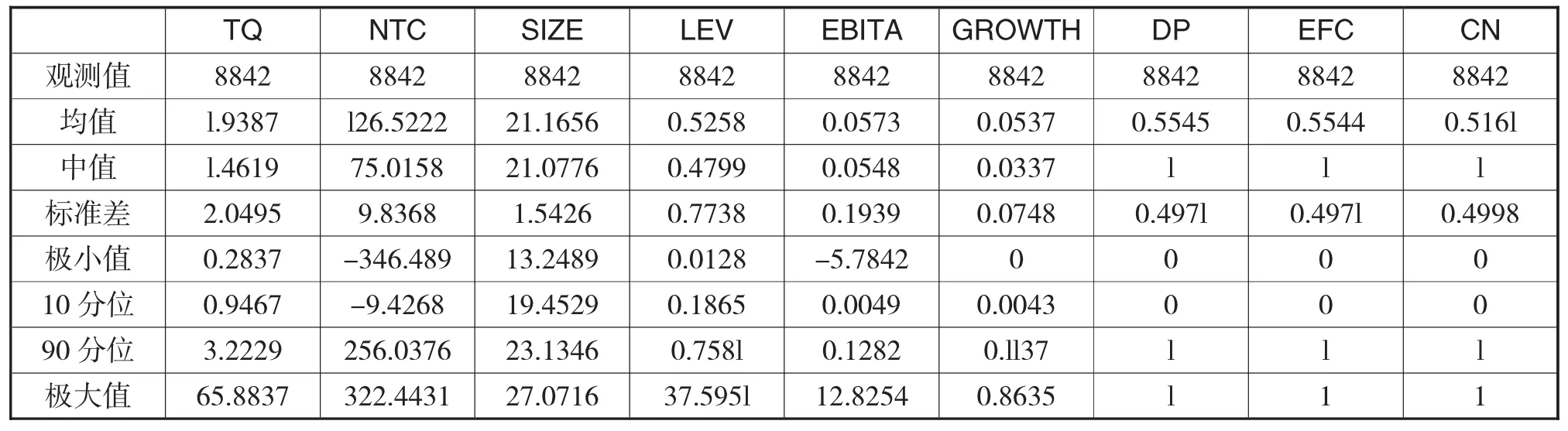

1、描述性统计

本文使用SPSS软件对整体样本进行描述性统计,结果如下:

表1 样本描述性统计

通过观察,我国高科技公司的净营运周期均值大于125天,这说明该类公司的营运资金管理水平较高;资金筹集、投资和运营到收益的分配的效率高,周期短,资金管理模式得到有效转变。同时资产负债率均值高于1/2,表明该类公司的企业业绩越好,财务风险越小,成长性好,为获得更多的融资提供保障。

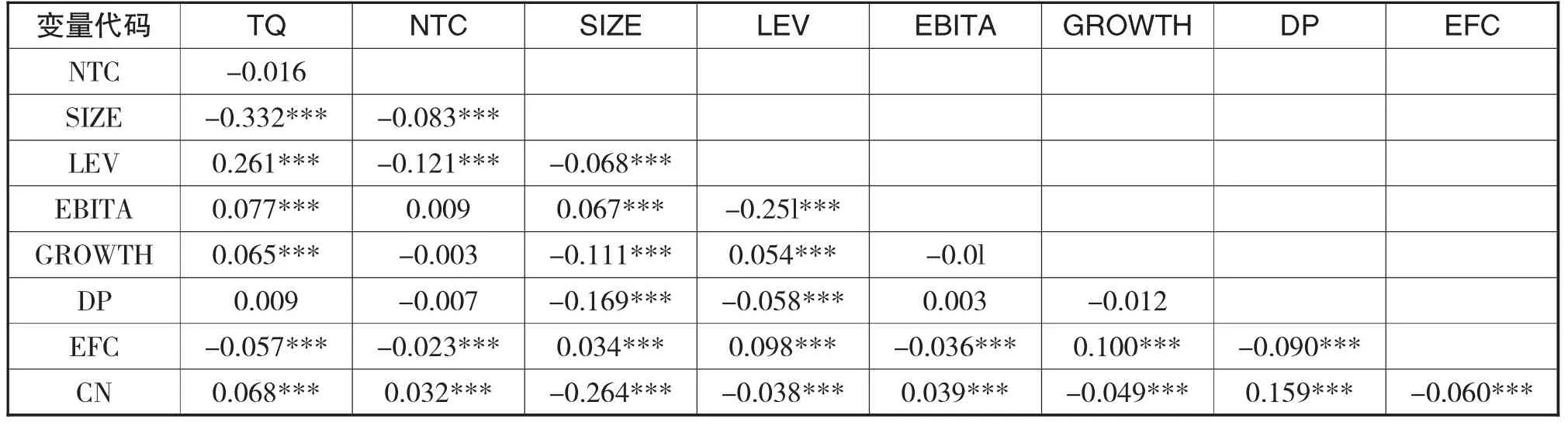

2、相关分析

本文利于SPSS统计软件对各变量进行Person相关分析,如下表,统计发现:最大Person相关系数<0.8,最大方差〈5,说明各变量间只是单一线性关系,可以进行多元回归分析。

表2 相关分析

由上表可以看出:企业业绩与净营运周期的相关性较弱,说明二者的线性相关性并不显著,比较适合进行多元回归分析。模型中的其他变量,包括资产负债率(LEV)、资产报酬率(EBITA)、企业规模(SIZE)、成长性(GROWTH)与企业业绩的相关性比较显著,反映出模型变量的选取较为合理。

3、回归分析

(1)营运资金管理与企业业绩

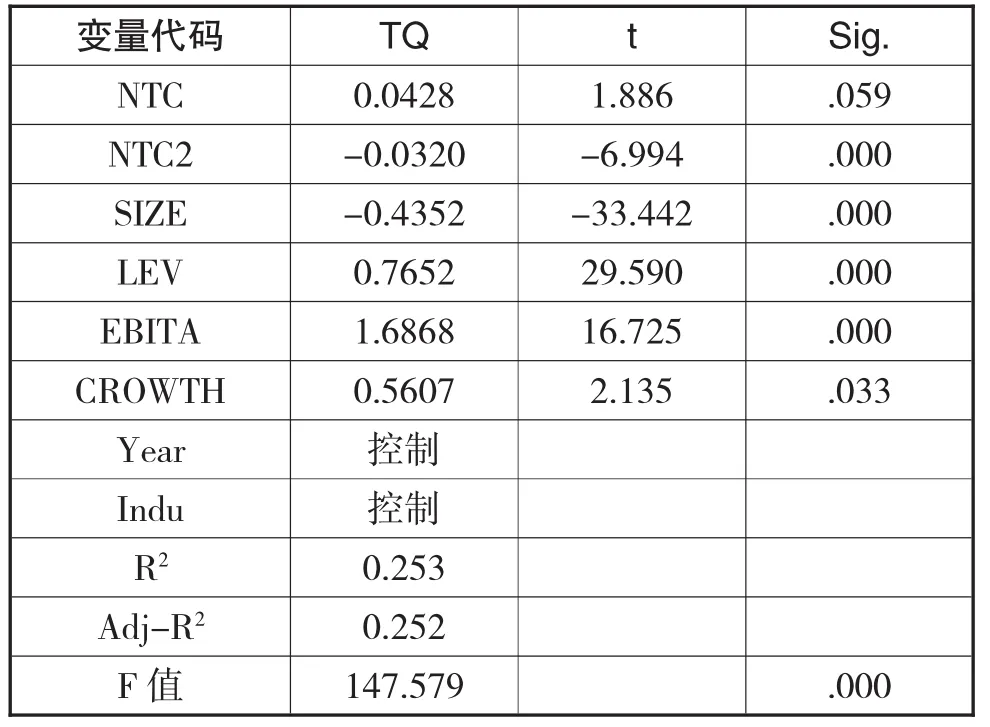

本文采用二次回归检验二者的关系,检验结果如下表:

表3 营运资金管理与企业业绩关系检验结果

回归结果表明,R2和调整后R2均大于0.2,F值大于2,虽拟合度不高,但整体回归的显著水平在1%。NTC系数为正,显著水平在10%,NTC2系数为负,显著水平在1%,企业规模为负,在1%水平上显著,资产报酬率和资产负债率为正,在1%水平上显著,成长性为正,在5%水平上显著,年份和行业变量与企业业绩也显著相关。

按照二次方程对应的图形特征,营运资金管理与企业业绩之间表现为倒U型非线性相关关系。U型线的最低点-β1/2β2的左侧区域代表:营运资金管理水平的提高会使企业业绩增加,因为企业可能采用现金折扣和商业折扣等促销方式来加快资金回收速度;U型线的最低点-β1/2β2的右侧区域代表:营运资金管理水平的提高会使企业业绩下滑,可能因为筹资成本和费用的增长使企业业绩受到负面的影响。

(2)融资约束与企业业绩

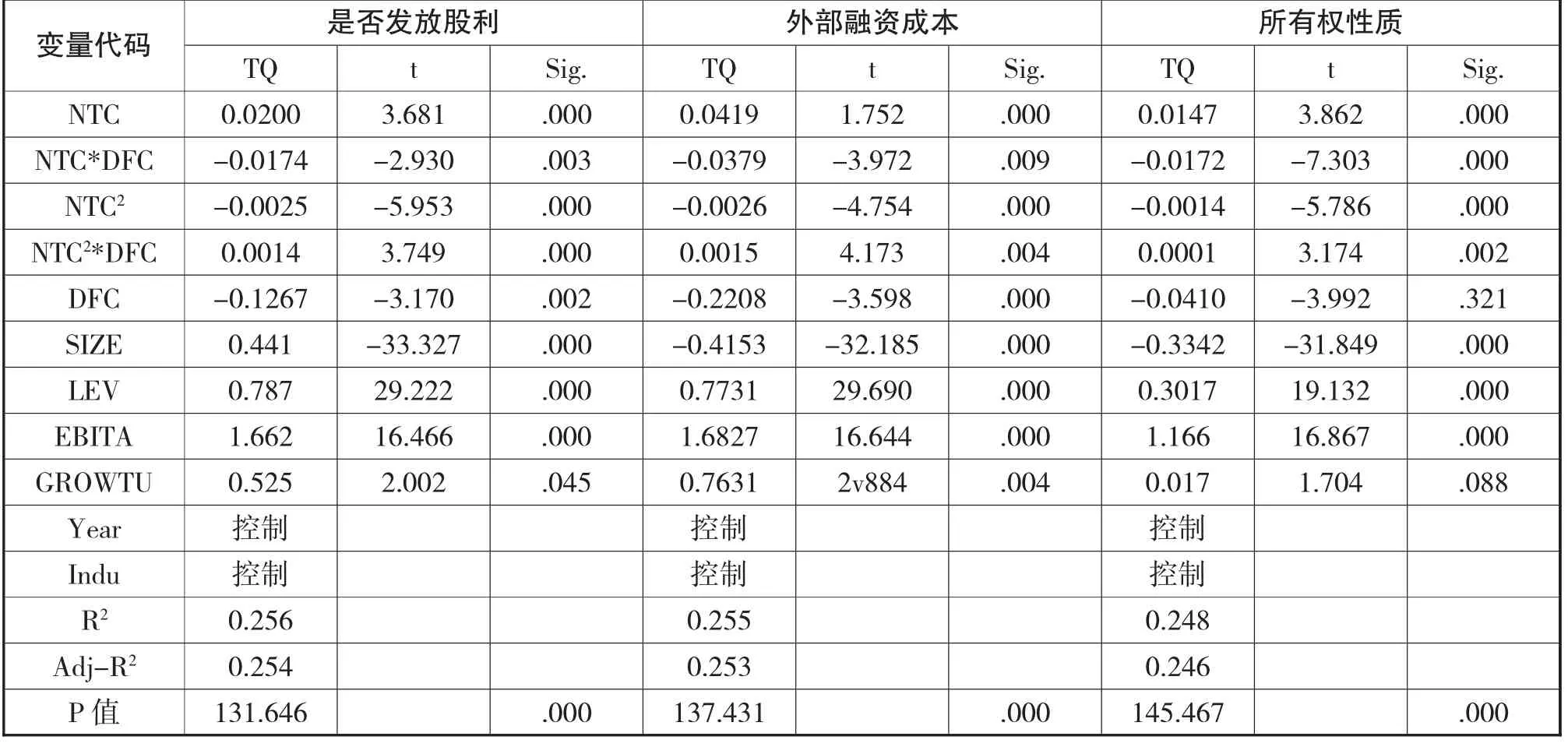

本文采用二次回归检验二者的关系,检验结果如表4。

回归分析结果表明:NTC和NTC*DFC,NTC2和NTC2*DFC的t值是相反数,根据第二个模型:DFC=0时,企业受到的融资约束较小,-β1/2β2即最佳营运资金管理水平。DFC=1时,企业受到的融资约束较大,-(β1+δ1)/2(β2+δ2)为最佳营运资金管理水平。

经计算可知,在不同代理变量情况下,-(β1+δ1)/2(β2+δ2)都小于-β1/2β2,说明为融资约束对企业业绩的影响是反向的,即企业面临融资约束越大对企业业绩的影响越小,最优营运资金投入越少,支持本文提出的假设2。

4、稳健性检验

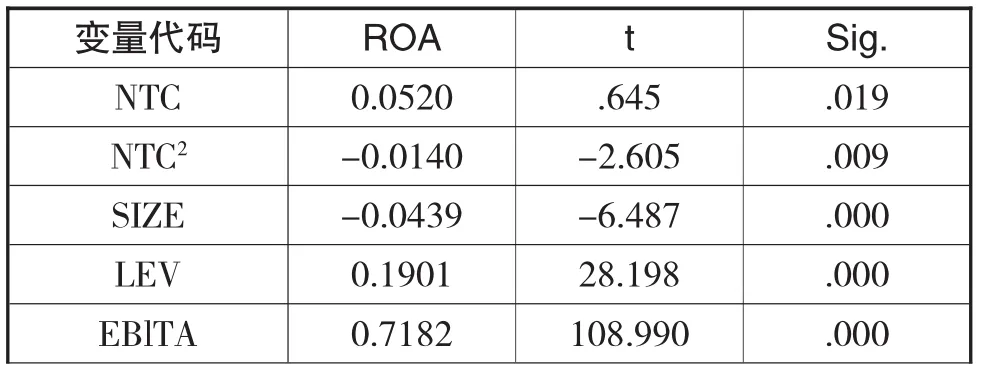

大多数学者对于营运资金与企业业绩关系研究时一般选取市场业绩指标托宾Q和总资产收益率(ROA),本文主体分析采用市场业绩指标托宾Q值衡量企业业绩,因此本文采用ROA进行稳健性检验。

表4 融资约束与企业业绩关系检验结果

(1)营运资金管理与企业业绩关系稳健性检验结果

表5 营运资金管理与企业业绩关系稳健性检验结果

CROWTH 0.0212 3.202 .001 Year 控制Indu 控制R20.644 Adj-R20.643 F值 797.507 .000

以ROA为因变量的回归结果中,R2和调整的R2均大于0.2,F值大于2,在1%水平上显著。NTC 在5%水平上显著,系数为正;NTC2在1%水平上显著,系数为负。与之并列的其他控制变量资产负债率、企业规模、资产报酬率、年份、成长性和行业特点都与企业业绩的相关性十分显著。

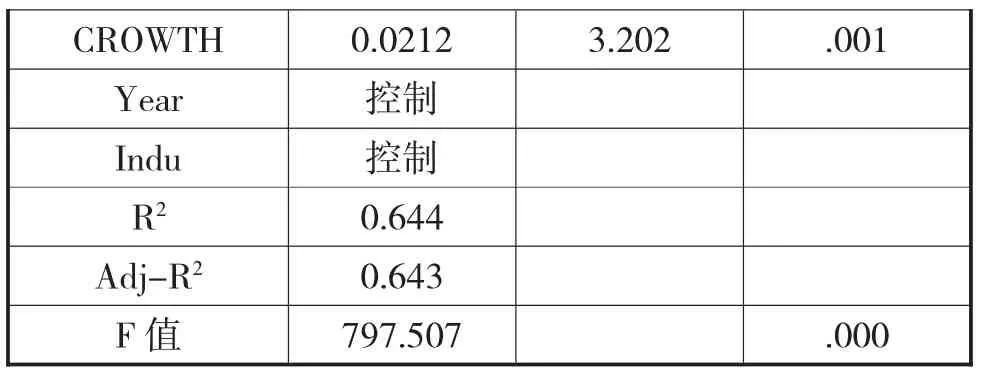

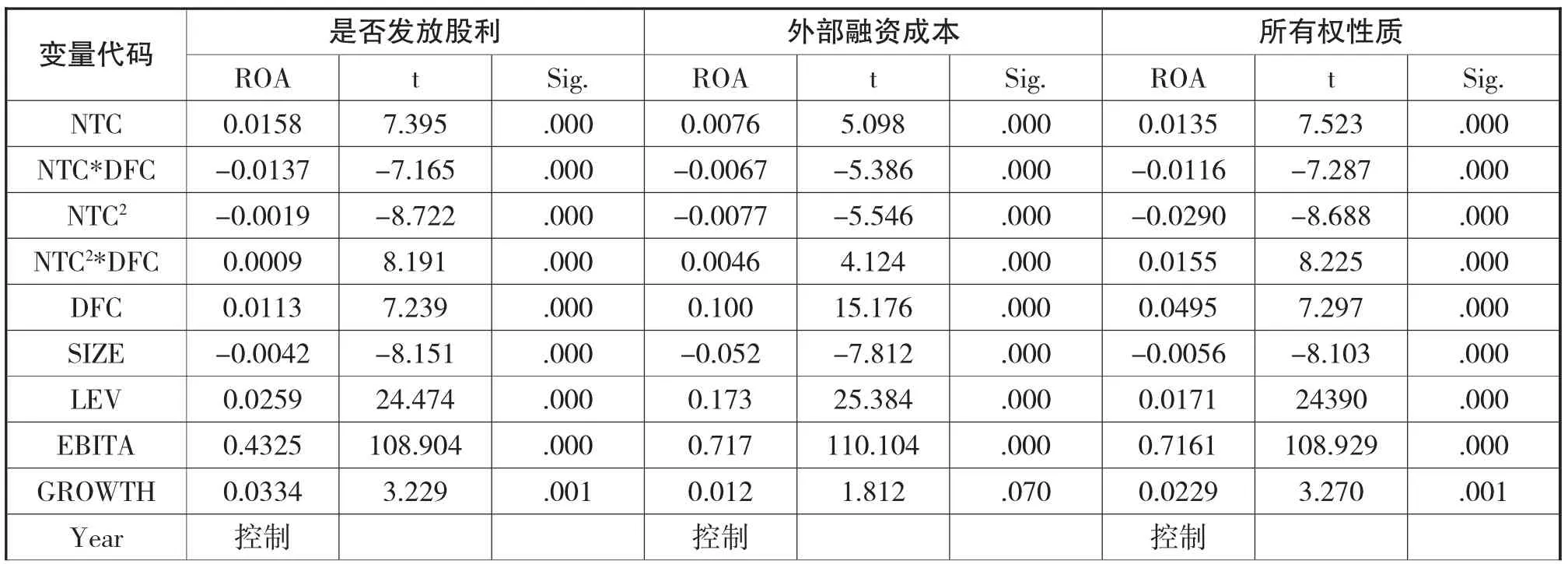

(2)融资约束与企业业绩关系稳健性检验结果

表6 融资约束与企业业绩关系稳健性检验结果

变量代码 是否发放股利ROA t Sig.外部融资成本ROA t Sig.所有权性质ROA t Sig. Indu控制 控制 控制R20.6480.6530.646 Adj-R20.647 F值 771.846.000 0.653 830.510.000 0.646 805.981.000

根据上表:以ROA为因变量的回归结果中同样分别用是否发放股利、外部融资成本、企业所有权性质来衡量企业融资约束的大小,对样本进行分类,可以看出NTC和NTC*DFC,NTC2和NTC2*DFC的t值是相反数,回归结果显著表现为融资约束对企业业绩的影响是反向的,即企业面临融资约束越大对企业业绩的影响越小,最优营运资金投入越少,从而进一步证明本文得出的融资约束对企业业绩影响的研究结果具有稳健性。

五、结论与建议

(一)结 论

作者选取的样本为我国A股高科技上市公司,主要研究我国A股高科技上市公司营运资金管理和企业业绩之间的关系,鉴于我国企业的资金来源主要是短期负债,因而研究营运资金管理时把研究范围延伸到营运资金的来源上,即把融资约束考虑进来,探讨了高科技企业面临的融资约束时企业的营运资金管理会受到的影响,进而用企业的总业绩来反映营运资金管理水平。

目前有许多学者都对营运资金管理与企业业绩之间的相关性进行了研究,结果表明即营运资金管理水平与企业业绩存在相关性。鉴于前人的研究结果,本文的主要贡献在于探讨了两者之间的非单调性质的函数关系,在此之前很少有学者对两者的倒U型关系进行研究,在一定范围内,营运资金管理水平与企业业绩成正相关关系,其可能的原因有:营运资金投入的增加,存货量的增加、信用期限的延长,进货成本的增长,顾客的忠诚度维持成本的增加,这些都会促使企业业绩的增加;当企业受到融资约束时,企业决定投资的条件:投资收益率大于资本成本,资本成本大于盈利水平后,企业应该减少资金需求量,以降低最优的营运资金投入水平,来均衡企业成本,使得企业整体效益最大化。这也说明了之前学者的研究结论的正确性,即企业已有内部盈余资金的多少、企业获得外部融资的可行性对于企业业绩均有影响。

(二)政策建议

本文关于营运资金理论与企业业绩关系的研究具有很大的理论意义和现实意义,满足了企业生存与发展的最终目的:股东普通股每股收益最大化和企业价值最大化,营运资金是企业中流动性最强的资产,因此企业都应尽力提高营运资金的管理水平。

第一,营运资金管理要以提高企业业绩为目标和提高企业资产的整体经营绩效为准绳,衡量成本和收益,确保综合的企业收益最大化。企业开展投资决策时要综合考虑成本和收益,因为成本和收益往往成正比,高收益往往伴随着高成本,于是制定科学和正确的筹资和投资决策,总体评价资本成本和收益,确保企业整体收益的最大化。

第二,本文研究表明营运资金管理水平与企业业绩成倒U型关系,因此存在营运资金管理的最佳水平。企业可以参照同行业中与本公司类似企业的营运资金管理水平作为参照标准,比较标杆企业的优点,分析本企业营运资金存在的问题,若营运资金量低于最优水平,企业应该制定宽松的营运资金管理政策,采用宽松的信用期限,保证应收账款的回收,避免因销售损失或折扣导致造成企业业绩的下降也随着企业营运资金管理的规范性和科学性的增强,企业业绩也相应增大;若营运资金量低于最优水平,营运资金投入的增加可能导致企业业绩的下降,企业则应减少营运资金投入,严格控制营运资金的投入量,缩减信用期限,减少存货和应收账款,为减少融资费用而减少融资额,避免营运资金盈利成本高于盈利能力,尽量避免因成本过高导致的额外损失。

第三,企业应同时看重固定资产和无形资产的投资效益,不能仅从当下看待企业业绩还要着眼于长远。本文分析的被解释成长性不同于一般的总资产增长率指标,而是采用了无形资产比总资产的计算公式,被解释变量成长性采用无形资产的投资水平来评价,规避了固定资产投资评价的缺陷,但是该种评价方法获得较高市场认可度的时间较长,因此企业应该制定长期发展目标和战略,增加无形资产投资。鉴于短期成长性指标的缺陷,采用无形资产的投入水平衡量企业的成长性,对于在其他研究模型中的研究有一定的参考价值。

第四,从本文的研究可以得出企业受到融资约束的程度影响与营运资金管理水平成负相关关系,因此企业可以据此制定合理科学的营运资金管理提供了新思路。在本行业的企业营运资金管理良好的企业为示范,根据企业自身资源特点,评价企业融资约束的程度、优势、劣势,如企业发放的股利类型、企业的性质等方面分析企业融资约束的大小,根据自身融资约束大小调整最佳营运资金管理水平。此外,企业要衡量内部融资和外部融资成本,注重自身资金积累,提高资金利用效率,使企业更依赖于自身资金供给,更灵活的面临融资约束。

第五,我们应该密切关注融资约束代理变量的所有权性质,由于市场机制的缺陷性和盲目性,我国公司制改革时间较短,因此,国有企业的信誉度较高,国有企业比其他企业从资本市场上获得资源更容易,其面临的融资约束比一般企业要小,同时其弊端也显而易见,对国有企业的政策倾斜会导致竞争的不公平性,资源利用效率和企业绩效普遍低于非国有企业,以上企业性质的缺陷性都会阻碍市场的健康和有序发展,因此政府应加强对国有企业的管理力度,使之不仅能在国民生活中发挥重要作用而且可以维持我国市场经济的健康、有序、公平发展。[1] Ham brick D CacheT Sachem influenceoftop management team heterogeneity on firm’s competitive moves. Administrative Science Quarterly.1996(09)14-16

[2] Wiersema MF,Bantel KA.Top management team demography and corporate strategic change.The Academy of Management Journal.1992(10)30-32

[3]Michel J G,Ham brick D C.Diversification posture and top management team characteristics.The Academy of Management Journal.1992(08)30-31

[4]Murray Alan I.Top management group heterogeneity and firm performance.Strategic Management Journal.1989 (04)10-11

[5] Hager,HamptonC.CashManagementandtheCash Cycle.Management Accounting.1976(05)21-22

[6]张月玲,洪慧林,邢小培,陈莉,陈露.我国企业营运资金管理研究现状及展望.会计之友.2012(11)30-32

[7]王晓军,乔志杰,刘文霞.几种营运资金管理缺陷的案例分析.财会通讯.2011(17)10-12

[8]王冀宁,陈之超.融资约束、财务风险与中小企业成长的实证研究——基于273家深市中小公司4年面板数据的检验.求索.2011(09)10-12

[9]连玉君,彭方平,苏治.融资约束与流动性管理行为.金融研究.2012(10)17-19

[10]王福胜,王摄琰.CEO网络嵌入性与企业价值.南开管理评论.2014(01)15-16

[11]张婉君.营运资金管理绩效评价体系设计.财会月刊. 2013(12)35-36

[12]郑蕾.上市公司高管团队对公司绩效的影响研究.天津大学 2011:45-58

[13]王治安,吴娜.管理资产负债表视角下营运资本管理与企业价值的相关性研究.财会月刊.2013(12)37-39

An Empirical Study on the Relationship between Working Capital Management and Corporate Performance in China's High Tech Listed Companies

FEI Teng

School of Economics and Business Administration,Heilongjiang University,Harbin 150080

This paper takes China's high-tech listed Companies as a sample,the relationship between their working capital management and corporate performance are studied,the results show that as the inverted U shaped relationship between strong working capital management and business performance,to support the good working capital management can improve enterprise performance hypothesis,namely thatwhen the enterprise operating fundsmanagementto achieve an optimallevelof performance,enterprises can get maximum improvement.In addition,this paper also analyzes the optimization of financing constraints whether alternative measures of sensitivity,the results of the study show that,the optimal level of enterprises working capital management,to ensure sufficient funds of enterprise operation,so that enterprises are more likely to have the least constraints in the economy,ensure the enterprise long-term,healthy,sustainable development and healthy functioning.

High Tech Listed Companies;Working Capital Management;Enterprise Performance;Financing Constraints

F830

A

(国家级)黑龙江大学大学生创新创业训练计划资金资助项目

费腾,女,黑龙江哈尔滨人,黑龙江大学经济与工商管理学院硕士研究生,研究方向:企业管理;黑龙江哈尔滨,150000