生命周期视角下终极控制人两权特征的演变

——基于制造业上市公司的实证检验

房林林

(山东大学管理学院,山东 济南 250100)

生命周期视角下终极控制人两权特征的演变

——基于制造业上市公司的实证检验

房林林

(山东大学管理学院,山东 济南 250100)

终极控制人两权安排与其自身利益获取息息相关,控制权越高其对上市公司的剥夺动机越强。企业生命周期理论认为,生命周期不同阶段的企业规模、资金需求、成长机会、盈利水平等存在较大差异。实证研究表明,终极控制人的现金流权与控制权在成熟期内显著增加,衰退期则显著下降;两权分离程度在成长期内显著提高,成熟期内逐渐降低。研究证实,无论是国有还是非国有性质的终极控制人都存在通过两权特征安排谋取私利的行为。对上市公司终极控制人现代企业制度改革的建议:深化改革促进终极控制人的权力配置在阳光下运行;发展混合所有制完善终极控制人的法人治理结构;完善产权制度加强对终极控制人权力配置的监督。

终极控制人;现金流权;控制权;两权分离;生命周期

一、引言

La Porta等学者(1999)最早以发达国家上市公司为对象,研究了终极控制人现金流权与控制权的偏离问题,发现终极控制人存在以较低现金流权获取实际控制权进而谋取私利的现象,并且两权偏离度越高,谋取私利的动机越大。①Porta R,Lopez‐de‐Silanes F,Shleifer A.Corporate ownership around the world.The journal of finance,1999,54(2):471-517.那么中国情境下,上市公司终极控制人是否存在通过两权特征安排谋取私利的行为?如果存在,终极控制人如何安排两权特征达到谋取私利的目的?更关键的,我们怎样通过制衡上市公司终极控制人的两权特征安排,避免这一行为的发生?

近年来,我国学者开始关注对终极控制人两权特征的考察,包括利用灰色关联理论及双重控制链的分析范式,对终极控制人现金流权和控制权安排的考察。②马磊、徐向艺:《两权分离度与公司治理绩效实证研究》,《中国工业经济》2010年第2期;关鑫、高闯:《我国上市公司终极股东的剥夺机理研究:基于“股权控制链”与“社会资本控制链”的比较》,《南开管理评论》2012年第6期。他们的研究结论,有助于我们更好地认识终极控制人的剥夺行为。此外,企业生命周期理论认为,企业存在从生到死、由盛而衰的不同阶段,并且每个阶段具有不同的特征。相关的研究也证明了上市公司的融资结构、股权结构、董事会结构等并非静止不变,而是存在动态演变的过程。③曹裕等:《基于企业生命周期的上市公司融资结构研究》,《中国管理科学》2009第3期;佟岩等:《生命周期视角下的股权制衡与企业价值》,《南开管理评论》2010年第1期;李云鹤等:《企业生命周期视角下董事会治理结构演变——来自中国A股上市公司的经验研究》,《上海交通大学学报》2011年第12期。本文基于企业生命周期理论,从动态视角出发考察终极控制人的两权安排随企业生命周期的演变规律,期望为终极控制人剥夺行为的监督及深化上市公司终极控制人制度改革提供更多有价值的理论依据。

二、理论分析与研究假设

终极控制人两权安排与其自身利益获取息息相关,控制权越高其对上市公司的剥夺动机越强。Claessens(2002)等研究发现,控制权对企业价值存在负向影响;Frideman(2003)等、郑文智(2014)等也从企业权力配置角度研究了控制权的剥夺方式。④郑文智等:《民营企业民主化管理:价值性与工具性的双重统一》,《华侨大学学报(社科版)》2014年第2期。然而,现金流权的高低对剥夺行为还是表现出不同的影响,La Porta(2000)认为,终极控制人在剥夺上市公司利益的同时也会损害自身的现金流收益,发现高现金流权会抑制剥夺行为的发生,低现金流权则会降低控制权侵占带来的负面效应。①La Porta R,Lopez-de-Silanes F,Shleifer A,et al.Investor protection and corporate governance.Journal of financial economics,2000,58 (1):3-27.王鹏、周黎安(2006)的研究发现,现金流权与侵占动机负相关。②王鹏、周黎安:《控股股东的控制权,所有权与公司绩效:基于中国上市公司的证据》,《金融研究》2006年第2期。由此来看,较高的控制权将导致剥夺行为的发生,而现金流权的高低对剥夺行为存在相反的影响。本文认为,终极控制人的两权博弈与企业自身状况密切相关。

企业生命周期理论认为,生命周期不同阶段的企业规模、资金需求、成长机会、盈利水平等存在较大差异。创业期企业规模较小,资金来源有限,因此控制权、现金流权集中在个别出资人手中;随着企业的发展,规模逐步增大,成长机会增多,单靠个别人出资的模式已经不能满足企业发展的需要,企业愿意让渡部分控制权来获得更多资金支持,此时终极控制人的控制权、现金流权逐步降低,并且两权分离程度增大;随着企业进入成熟期,自身的资金较为充足,不再需要大量战略投资者,并且随着企业成长性的下降,在成熟阶段后期企业现有的投资者开始逐步退出,寻找更有利的投资渠道,此时终极控制人为了保持对企业的控制,开始逐步收回控制权力,加上成熟期经营风险的降低,企业愿意分享更多现金流收益,因此成熟期终极控制人的控制权、现金流权增大,两权分离程度逐步变小;随着企业衰退期的来临,企业盈利能力降低,股价下跌,由于终极控制人更加清楚企业的实际经营状况,因此为保全自身利益在股价下跌之前开始大量减持抛售,导致其现金流权、控制权逐渐下降。可见,终极控制人会随企业生命周期演变不断地调整两权安排以谋取更高的利益,基于此,本文提出以下假设:

假设1a:企业生命周期对终极控制人的现金流权影响显著。

假设1b:企业生命周期成熟阶段终极控制人的现金流权显著上升,衰退阶段现金流权显著下降。

假设2a:企业生命周期对终极控制人的控制权影响显著。

假设2b:企业生命周期成熟阶段终极控制人的控制权呈现上升趋势,衰退阶段控制权呈现下降趋势。

假设3a:企业生命周期对终极控制人的两权分离程度影响显著。

假设3b:企业生命周期成长期内两权分立程度逐步增大,成熟期内的两权分离程度显著降低。

三、研究设计

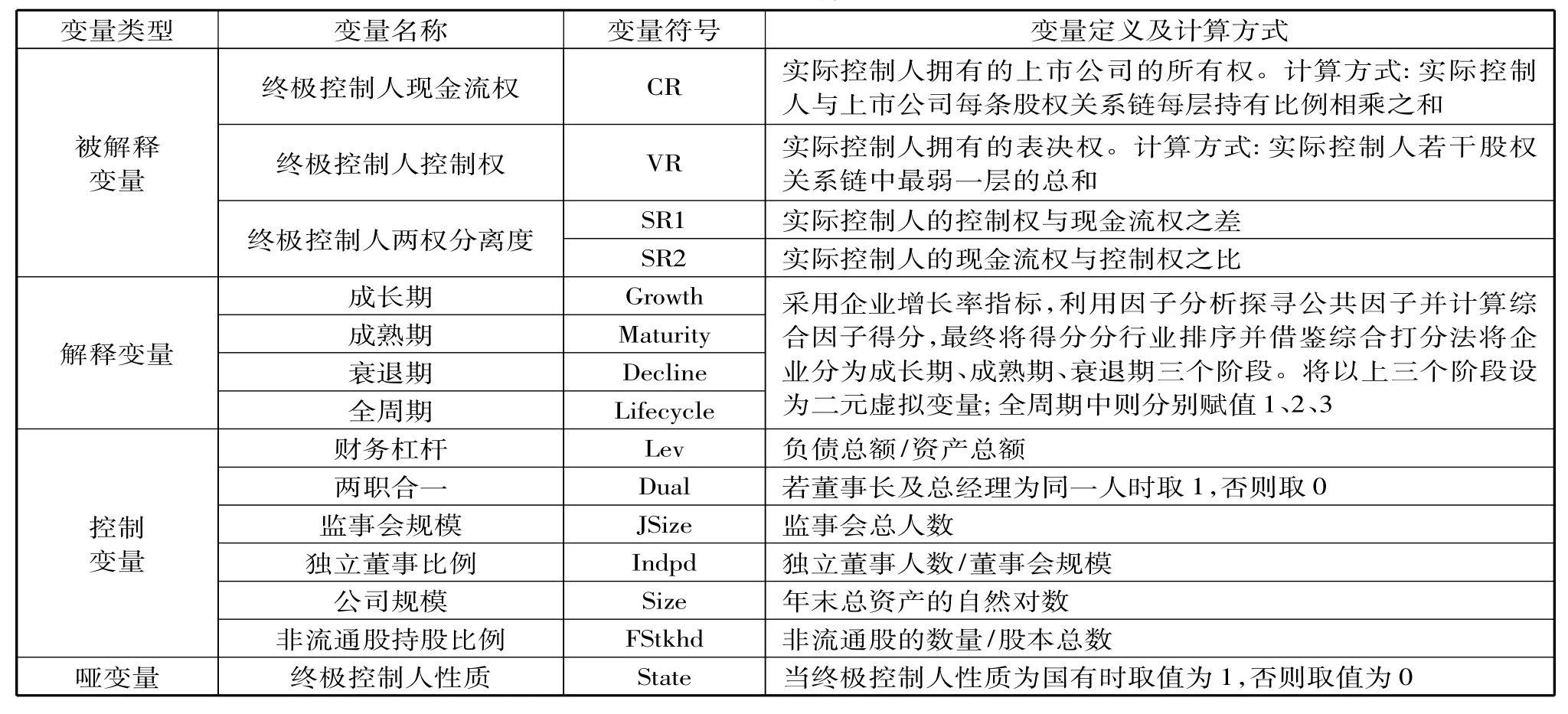

(一)研究变量

为确保研究的有效性,根据La Porta(1999)的研究采用现金流权、控制权、两权分离度描述终极控制人两权特征;对企业生命周期的划分没有统一的标准,本文采用企业增长率指标,利用因子分析法计算综合因子得分,③房林林、徐向艺:《生命周期视角下资本结构的动态调整研究》,《山东大学学报(哲学社会科学版)》2014年第6期。并分行业按得分从高到低顺序排名,借鉴综合打分方法划分企业生命周期,即分行业综合得分中,最高的1/3为成长期企业,最低的1/3为衰退期企业,中间的为成熟期企业,企业生命周期因子分析结果显示KMO样本充分性检验为0.594;Bartlett的球形度检验为2091.556,公共因子的总方差贡献率达90.21%。此外,本文引入两职合一、监事会规模、独立董事比例等公司治理变量。具体变量定义及计算方式,如表1所示。

(二)研究样本

本文选取2009-2012年我国制造业上市公司为样本,并根据以下标准进行筛选与剔除:第一,剔除研究区间内被ST及PT的公司;第二,剔除公司经营中指标出现异常的公司;第三,剔除计算增长率指标所用到的2008年数据不全的公司;第四,剔除本研究需采用的数据不全的公司。最终得到476家制造业上市公司,其中成长期138家、成熟期215家、衰退期123家,四年平衡面板数据共1904个观测值。数据主要来源于国泰安数据库,并通过上市公司年报对缺失数据进行补全。

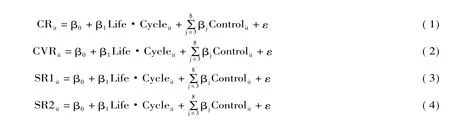

(三)实证方法

本文检验终极控制人两权特征的动态变化情况,并考察企业生命周期不同阶段对终极控制人两权特征的影响。首先,采用因子分析及综合打分方法将样本分为成长期、成熟期、衰退期三类企业;其次,采用SPSS16.0配对样本非参数检验法,分组检验成长期-成熟期、成熟期-衰退期、成长期-衰退期内终极控制人两权特征的差异性;最后,利用Stata10.0多元回归方法分别估计方程(1)-(4),考察企业生命周期对终极控制人的两权特征的影响。其中,β为回归系数,ε为随机扰动项,i为研究样本,t为样本所在年份;CR为现金流权;VR为控制权;SR1、SR2为两权分离度;Life·Cycle表示企业成长期(Growth)、成熟期(Maturity)、衰退期(Decline)及全周期(Lifecycle),成长期、成熟期、衰退期为二元虚拟变量,即当企业生命周期某一阶段时取值为1,否则为0;全周期为成长期、成熟期、衰退期分别用序数1、2、3编码后的整体变量;Control表示本文献选取的控制变量。

表1 主要变量描述及定义

四、统计检验结果

(一)变量描述性统计

对于主要变量的描述性统计显示,现金流权与控制权随企业生命周期演变先上升或下降,两者均值在成熟期达到最大,分别为32.242%和38.692%,而最小值出现在衰退期,分别为27.821%和38.084%。这可能与成熟期终极控制人愿意掌握上市公司更多权利来分享企业创造的价值及衰退期终极控制人的大幅减持有关;两权分离程度随企业生命周期先降低或升高,其中SR2的值表示终极控制人想要掌握1个单位的上市公司控制权所需付出的现金流权的大小。从统计结果看,成长期的两权偏离最大,终极控制人仅需0.766个单位的现金流权即可掌握上市公司1个单位的控制权,而成熟期两权分离程度最小,终极控制人需付出0.815个单位的现金流权才可掌握上市公司1个单位的控制权,两权分离程度的变化来源于引进战略投资者后股权制衡的正向影响。①由于篇幅所限,省略具体描述性统计结果,对统计结果有兴趣者可联系作者fanglinlin0906@163.com。

(二)生命周期不同阶段的差异性检验

本文利用SPSS16.0配对样本非参数检验法,考察生命周期不同阶段终极控制人两权特征的差异性。结果如表2所示,成长期-成熟期、成熟期-衰退期的现金流权均在0.01的水平上存在显著差异;全周期内控制权均在0.01水平上显著差异;成长期-成熟期、成熟期-衰退期两权分离程度SR1和SR2分别在0.01和0.05水平上显著差异。进一步区分终极控制人性质进行差异性检验显示,成长期-衰退期的国有企业SR2差异的Z统计量为-0.2646,在0.01的水平上显著,非国有企业SR2差异的Z统计量为-0.6285,并在0.01的水平上显著。上述检验结果说明,无论在国有企业还是非国有企业,终极控制人两权特征在企业生命周期不同阶段都存在显著差异性,即终极控制人都存在利用两权特征安排来谋取私利的行为,这为进一步回归检验奠定了基础。

表2 生命周期不同阶段变量的差异性检验

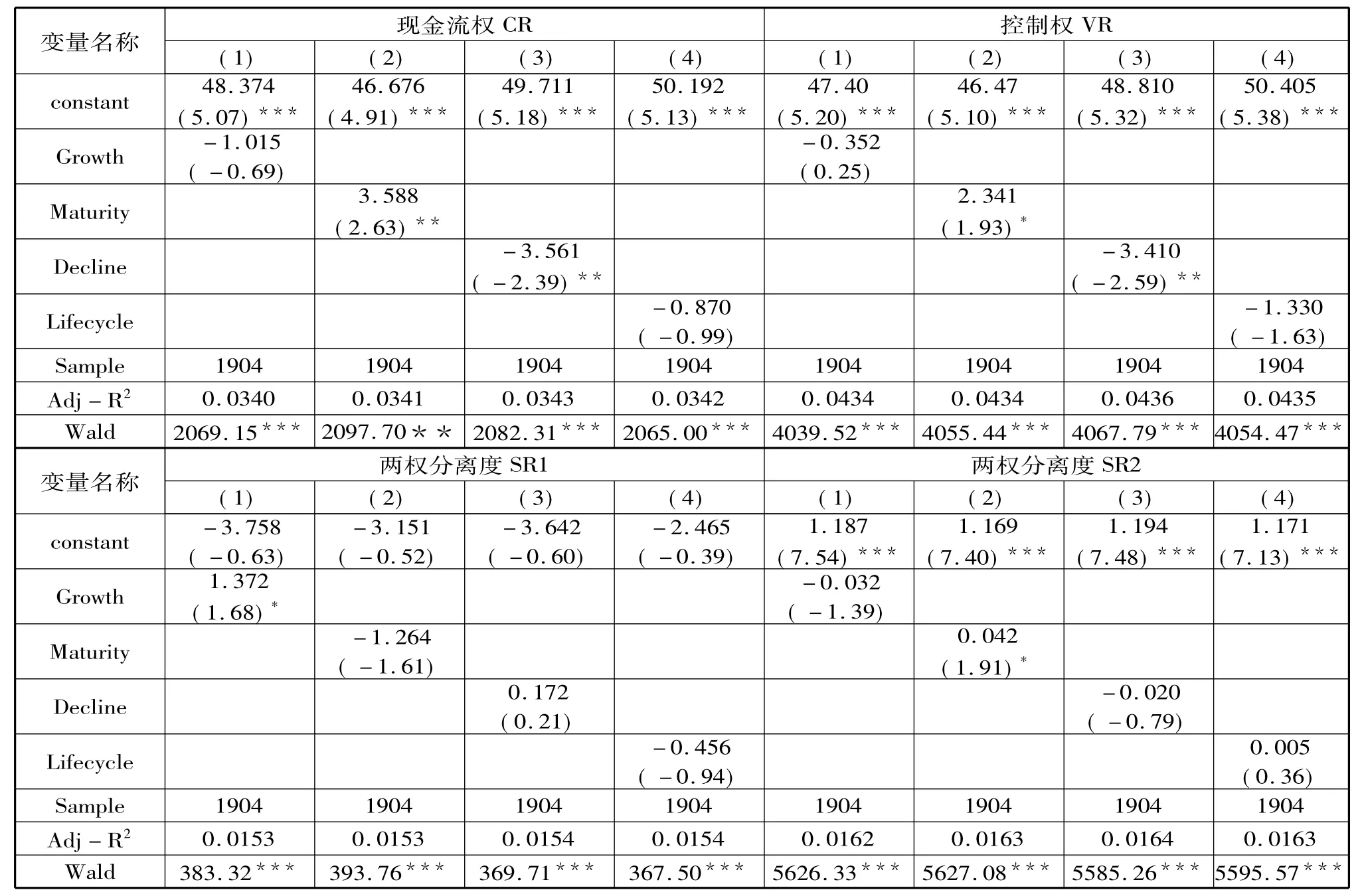

(三)生命周期对两权特征的回归结果

本文利用Stata10.0统计软件考察企业生命周期对终极控制人两权特征的影响。由于企业生命周期变量是对平衡面板数据组变量的再分类变量,因此应选择随机效应模型(简称RE)进行回归,各回归模型的Wald检验值显示均在0.01的水平显著,说明回归模型整体有效。回归结果如表3所示,回归时的变量方差经过robust调整,为节省篇幅省略了控制变量回归结果。

表3 企业生命周期对终极控制人两权特征的回归结果

表3LifeCycle变量对SR及VR的回归结果显示,Growth、Decline变量系数为负,Maturity变量系数为正,表明企业生命周期变量对终极控制人现金流权及控制权的安排影响显著,假设1a、假设2a得证;进一步分析发现,Maturity变量对SR及VR的回归系数分别在0.05和0.1的水平上显著为正,这表明成熟期内终极控制人现金流权、控制权呈现明显上升的趋势,这可能与成熟阶段后期战略投资者的资金转移及终极控制人的控制权回收有关;然而,Decline变量对SR和VR的回归系数均在0.05的水平上显著为负,这表明衰退期内终极控制人现金流权、控制权呈现明显下降的趋势,这一现象可能由衰退期终极控制人的大幅减持导致,因此假设1b,假设2b得证。

表3LifeCycle变量对两权分离度的回归结果显示,Growth、Maturity、Decline变量对两权分离度的回归系数符号不同,其中对SR1的回归中,Growth、Decline的回归系数为正,Maturity的回归系数为负;对SR2的回归变量系数与之相反,由于SR2代表两权之比,比值与分离程度负相关,因此企业生命周期变量对两权分离度SR1、SR2回归结果一致,这更加证明了回归的稳定性,因此企业生命周期变量对终极控制人两权分离度影响显著,假设3a得证;进一步分析发现,Grow th变量对SR1的回归系数在0.1的水平上显著为正,这说明成长期内两权分离程度显著增大,假设3b前半部分得证;Maturity变量对SR2的回归系数在0.1水平上显著为正,企业成熟期内SR2的值显著提高,即成熟期内两权分离程度显著下降,因此假设3b后半部分得证。

综上所述,我国制造业上市公司中终极控制人的两权安排随企业生命周期发生演变,其控制权及现金流权在成熟期内显著上升,衰退期内显著下降;两权分离度在成长期逐渐增大,但在成熟期内呈现逐渐变小的趋势。

五、研究结论与政策建议

采用2009-2012年我国制造业上市公司的平衡面板数据,实证分析了终极控制人两权特征随企业生命周期的演变规律。实证结果显示,现金流权与控制权在成熟期内显著增加,衰退期则显著下降,两权分离程度在成长期内显著提高,但在成熟期呈现逐渐降低的趋势。这一研究结论表明,无论是国有企业还是非国有企业的终极控制人都存在利用现金流权及控制权的安排来谋取私利的行为,那么如何改变这一现状,维护上市公司利益?本文提出如下政策建议:

第一、深化改革促进终极控制人的权力配置在阳光下运行。十八届三中全会通过了《中共中央关于全面深化改革若干重大问题的决定》,强调要继续深化企业改革,推动企业建立完善的现代公司制度。随着时间的推移,我国大部分企业已经完成了公司化改组,但以往的改革忽视了对上市公司终极控制人的关注,进一步完善上市公司终极控制人的现代公司制度建设,建立公开、透明的决策机制是避免终极控制人通过两权安排来谋取私利的关键。

第二、发展混合所有制完善终极控制人的法人治理结构。十八届三中全会继续强调积极发展混合所有制经济,重点就在于对独资公司及上市公司终极控制人的混合所有制改革。上市公司的终极控制人包括自然人和法人,中国情境下终极控制法人中一半以上属于国有企业。因此,深化国有性质的终极控制人改革,首先要引入非公有制资本,形成相互制衡的股权结构;其次要组建国有资本运营及投资公司,促进国有资本的保值增值。

第三、完善产权制度加强对终极控制人权力配置的监督。缺乏必要法律支持的情况下,监督机制难以发挥作用,因此加强法律制度建设,提高终极控制人谋取私利的成本是遏制终极控制人剥夺行为的有效途径。此外,有效的监督机制不仅有赖于现代公司制度的完善,更有赖于中介组织、金融机构等外部监管作用的发挥。

(责任编辑:栾晓平)

F421

A

1003-4145[2015]05-0139-05

2014-11-26

房林林,女,山东大学管理学院博士研究生。