我国信贷资产证券化法律规制现状分析及改革建议

柴瑞泽

[摘要]本文选取信贷资产证券化作为研究对象,从介绍基本概念入手,结合银监会颁布的规范性文件,分析我国信贷资产证券化市场的监管现状,结合美国高度发达的信贷资产证券化市场的经验与教训。

[关键词]信贷资产;证券化;法律规制;改革

[DOI]10.13939/j.cnki.zgsc.2015.25.087

1 基本概念

1.1 信贷资产证券化及其流程

所谓信贷资产证券化,概言之,就是贷款人将手中持有的拟进行证券化的信用贷款(例如住房贷款或者汽车贷款)与其他贷款隔离开来组成资产池,出售给第三方特殊目的机构SPV,再由SPV对其进行信用评级和信用增级,然后出售给证券承销商,最终在二级市场上出售给投资者。贷款人就是信贷资产证券化的发起人,在实践中也是贷款服务机构SPV起到的是风险隔离的作用,将信贷资产的风险与发起人信用完全隔离。在将信贷资产出售给投资者后,将所得收益扣除服务费后返还给发起人。原始债务人将本金以及利息支付给SPV,再由SPV支付给投资人。原始债务人能否按期还本付息是影响投资人收益的最重要的因素。

1.2 我国信贷资产证券化发展历程

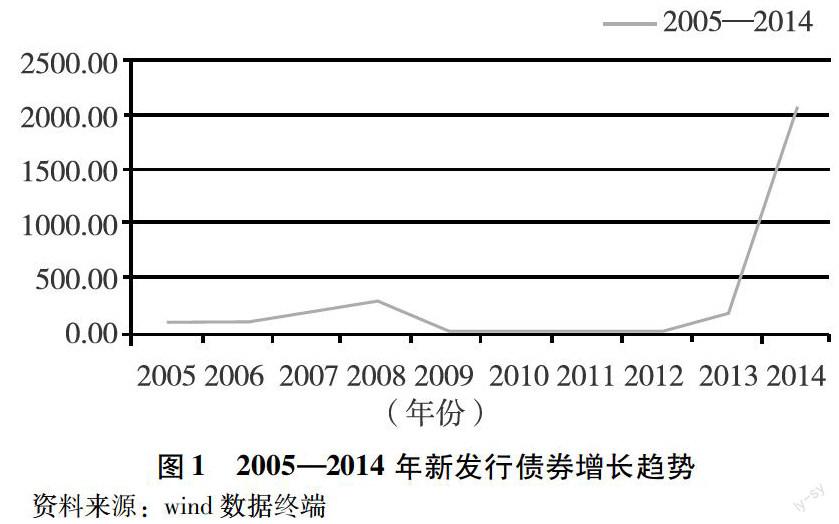

从2005年12月起对银行业信贷资产进行证券化试点,到2008年由于美国次贷危机的影响而暂停了2009-2010年信贷资产证券化的业务,2012年出于优化银行资本充足率,活跃经济流动性的需要,又重启了信贷资产证券化。这期间信贷资产证券化业务经历了兴起到低谷到再度兴起逐步走向繁荣的过程。下图是2005-2014年各年发行信贷资产支持证券总量的趋势。

2 监管现状以及问题分析

2.1 2005-2012年相关规范性文件梳理

2005年是我国信贷资产证券化的起步阶段,银监会在此期间出台的《信贷资产证券化试点管理办法》和《金融机构信贷资产证券化监督管理办法》起到的主要是规范市场,引导符合条件的市场主体参与到资产证券化业务中来,增强金融市场活力的作用。在两部法规颁行实施后四年间即2005-2008年,累计发行资产支持证券达688.16亿元。每年新发行债券累计增长198%虽然相对于庞大的信用贷款存量市场来说微不足道,但发展迅速。2008年银监会出台的《关于进一步加强信贷资产证券化业务管理的通知》背景是2008年的信贷资产证券化规模较之前有了较大增长。但是随之而来的次贷危机使得信贷资产证券化业务被监管部门叫停,2008年的《通知》没有发挥其应有的作用。2010年出台的《关于进一步规范金融机构信贷资产转让业务的通知》主要规范银行业金融机构对外出售信贷资产的行为,实质是起到了规范资产证券化一级市场,为信贷资产证券化重启做铺垫的作用。2012年央行,银监会,财政部联合发布《关于进一步扩大信贷资产有关事项的通知》标志着信贷资产证券化的正式重启,《通知》借鉴了美国的《多德佛兰克华尔街改革与消费者保护法》规定发起人持有以本机构出售的信贷资产为标的资产支持证券的5%,从源头上保证基础资产池中资产的质量;同时采用两家评级机构的双评级模式,力求提高评级结果的可信度。

2.2 对发起人的监管

(1)对发起人资质的要求。2005年的《信贷资产证券化试点管理办法》对发起人的规定中意义最为重大的就是明确了发起人必须是银行业金融机构,这是对发起人资格的限定。由于此时我国信贷资产证券化业务刚刚起步,因此并未对发起人的责任义务作出细化规定。同年12月1日起实施的《金融机构信贷资产证券化监督管理办法》明确了两点,第一:严格区分已经转移的风险和尚未转移的风险;对于仍然保留的风险应按照预期或有损失计提风险资本。第二:要求发起人向投资人提示,同时也明确了:基础资产在出表后独立于发起人,发起人对转移后的基础资产不承担责任。该条规定实际上是对信贷资产证券化中最核心的概念:破产隔离制度的表述。破产隔离,就是将发起人的信用与基础资产的信用完全隔离,只要原始债务人无违约情况,即使发起人破产,投资人的利益也能够得到很好的保护。

(2)对发起人转让信贷资产的要求。关于发起人信贷资产转让的要求银监会在2005年《监督管理办法》2010年《通知》中做了规定,主要分为以下几部分:第一,确定了转让对象为可以产生预期现金流的、同质的资产,在资产池中的资产组合应为同质资产。第二,转让要求,根据《2010年通知》金融机构转让信贷资产必须达到真实出售,主要有以下标准:法律方面,不得安排回购条款,办理抵押变更登记,重新建议债权债务关系;会计处理方面,将已转移的信贷资产移出资产负债表,按会计准则关于金融资产转让的规定进行处理;在资本计提方面,要将该部分信贷资产从加权风险资产中移出,停止计提风险资本。

2.3 对信用评级机构的监管

信用评级(Credit Rating),又称资信评级,是一种为社会提供资信信息,或为单位自身提供决策参考的社会中介服务。在上述银监会以及其他相关部门发布的五个规范信贷资产证券业务的规范性文件中,主要规定在2012年《中国人民银行中国银行业监督管理委员会财政部关于进一步扩大信贷资产证券化试点有关事项的通知》第四条:其主要内容分为三个方面:一是在银行间债券市场发行资产支持证券初始评级应当聘请两家具有评级资质的资信评级机构,进行持续信用评级;二是鼓励建立投资者付费的信用评级模式;三是鼓励投资者建立内部评级机制,实现自主评级,减少对外部评级的依赖。

该条规定的目的在于:首先,通过增加评级机构的数量来提高评级结果的可信度;其次,探索建立投资者付费,而非发行人或债券承销商的评级模式由于美国次贷危机爆发中,评级机构起到了极大的负面作用,主要表现即投资银行或资产支持证券的发行人为使产品获得广大投资者的青睐,出高额的评级费请评级机构为其进行包装,而评级机构为获得高额利润给予大量的次级债券高评级(AAA以上)。因此监管者希望可以有投资者付费进行信用评级,避免之前在美国市场上评级机构与发行人,债券承销人的利益捆绑,从而使评级机构全心全意为投资者服务,实现对投资者利益的有效保护。

3 目前存在的问题及改进建议

在次贷危机后,我国及时借鉴了美国旨在保护投资者权益的《多德佛兰克华尔街改革与消费者保护法案》中第九章C节(改进信用评级机构监管)和D节(对资产支持证券流程的改进)的内容,继而由央行,银监会,财政部联合发布《关于进一步扩大信贷资产证券化有关事项的通知》,一定程度上弥补了之前通过的相关法律文件的不足。但是其中仍然存在一些问题。主要有:第一,对信用评级的规定仍然不够充分,已出台的规定主要内容未得到有效落实。在新的文件中,参与评级机构由之前的一家增加为两家,从理论上讲有可能会使可信度增加,但在实际情况下很难产生实质性效果;第二,没有确立对评级机构的约束,由于信用评级机构在金融危机中扮演了不光彩的角色。因此在《多德法案》中对评级机构的责任义务做了详尽的规定:第三,关于强制发起人购人次级资产支持证券5%的规定,看似实现了发起人与投资人的利益捆绑,就好比强迫生产三聚氰胺牛奶商在出售牛奶之前要让自己的儿子喝牛奶,但是这种做法存在三个问题:一是如果牛奶在奶农出售给奶商的环节就出了问题,这种方法是无法检测出来的。二是很难保证这种规定不会使发起人在一开始阶段就提高定价,反而损害了投资者的利益。三是我国信贷资产证券化市场处在初级阶段,在这种情况下,既要保证信贷资产证券化业务的高增长,又要保证基础资产的高质量恐难两全。

4 结束语

从目前我国信贷资产证券化市场的发展来看,2014年新增信贷资产支持证券发行数量已经超过了2005-2013年的总和,可谓是金融领域的朝阳产业。在监管方面,也由原来的各部门单一监管向协同监管转变。如果能在引导鼓励支持资产证券化业务发展的同时,吸取美国次贷危机的教训,借鉴国外先进的改革成果。就能少走弯路。促进信贷资产证券化业务更健康地发展,使我国的金融市场充满活力。