再造长和系

龚小锋

2015年初,八十七岁高龄,仍然壮心不已的长和系主席李嘉诚再次抛出了重磅炸弹,对“长和系”旗下两大上市企业——长江实业及和记黄埔进行业务重组,由于长和系的影响巨大,这笔世纪重组不断成为舆论解读的焦点。针对李氏家族此次重大调整的动机和深意,关于全球化布局、“看空内地和香港”、“资金外逃”等揣测纷纷而来。

分拆重组

李嘉诚拥有一个无可比拟的商业帝国,集团旗下员工超过3.1万人,其中包含4间蓝筹股份公司,市值高达万亿港元,包括长江实业、和记黄埔、香港电灯及长江基建。

这样庞大的商业机器,正所谓牵一发而动全身,李嘉诚却义无反顾的走上了求变之路、通过旗下两家核心上市公司长江实业及和记黄埔的资产合并及重组,成为两家新的香港上市公司——“长和集团”与“长地集团”。

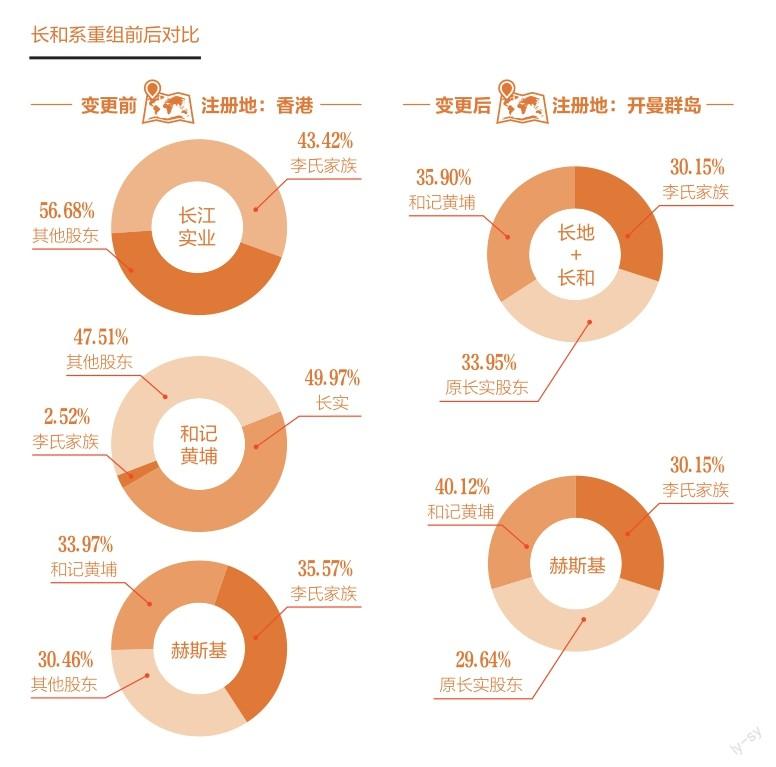

“长实与和黄的重组方案,先是长实把和黄及部分赫斯基能源股份合并,合组成名为长江和记实业的公司,然后再把从事地产业务的长江实业地产分拆出来。”香港汇业期货策略师岑智勇表示。重组之后控股架构也改变了,原来李氏家族持有长实的43%,而长实持有和黄49.9%,变成由李氏家族分别持有长和与长地各30.15%权益。

简而言之,新公司长江实业地产将持有李嘉诚旗下所有地产业务,新长和将接盘所有的非地产业务,李嘉诚仍为两家新公司的主席。

根据长实重组时间表,将会在2月25日表决重组议案,长实股票的最后交易日则是3月10日。新的长和股票将会在3月17日寄给实物股东,长和将会在3月18日挂牌。按照重组计划,实物股东无须自行把旧股票换为新股票,只须等待新股票寄到便可以。

李嘉诚的世纪重组,将对地产行业产生巨大影响。据香港媒体统计,截至2014年6月,长实的净资产约3908亿元,如果将和黄地产业务合并,资产净值将达到4787亿元,新成立的长江实业地产将超过新鸿基地产成为香港最大的发展商。

这已经不是李嘉诚第一次祭出分拆大法。近年来,长实与和黄在全球的出售、分拆和投资动作不断。2013年,分拆香港电灯上市套现390亿元;2014年,和黄向淡马锡出售屈臣氏24.95%的权益,套现440亿元。

众说纷纭

为什么要重组,来自官方的解释是,一个重要原因是旗下资产被严重低估。在重组之前,李氏家族信托、长江实业、和记黄埔的股权关系比较复杂,且还有交叉持股。

如长实集团持有49.97%的和记黄埔有限公司的股份,但长实集团的股价较去年中期的旗下资产(包括其拥有的和黄资产)应占账面权益价值,出现了大幅折让。交叉持股会产生严重的财团折让,极大的压抑股东资产的价值。

香港粤海证券投资银行董事、协纵国际集团联合创办人黄立冲表示,近几年资本市场看空房地产,导致长实估值并不理想,与很多地产股一样长期处于净资产折让的状态,因此交叉持股的控股模式让长实持有的和记黄埔股权价值并没有获得释放。

重组全部完成后,新成立的公司长和股份和长地股份直接受控于李氏家族信托,李氏家族将合计持有它们30.15%的股权。持股结构更加清晰。以彭博社的资产计算方式,在长和重组完成后,“李超人”总身家将由目前2199.2亿元跃升至2736亿元,远远抛离马云约2200亿元身家。

这对投资者也是极大利好。正如李嘉诚长子李泽钜在宣布消息当天对外表示,交易完成后,投资者可以根据不同的喜好决定对两间新公司的投资。“钟意香港地产、钟意大陆地产,就拿多些地产;钟意其他收息高些的生意,就去外国。”

在岑智勇看来,这个转变,将令两间公司的架构更清晰,并有助释放两家公司的潜在价值。消息公布后,长实与和黄的股价急升,带动了整个港股的上扬。他还表示,一些股权架构较为复杂的公司,也具有重组空间,如尖沙咀置业与同系的信和置业及信和酒店等。

世纪大重组的启动时机,也为人猜测,既然原来长和系的股权结构存在“股价折让”的弊端,为何现在才启动重组?李泽钜的回答是,“股价未能反映真实价值的问题已困扰多年,但一直苦于没有找到合适的方案”,“直到2014年下半年,才想到了重组合并的方法”。

这一解释显然不是全部原因,此次重组让市场嗅到了一丝不安的气息,业界的综合判断则是,这笔世纪重组,有出于重新调整旗下股权架构的原因,但和看空内地楼市,抄底欧洲资产也不无关系。

翻查历史资料可以发现,历史上长和系每一次重大动作都意味着市场将要发生调整,李嘉诚正是凭借这一超人的眼光,历经数十年风潮始终屹立不倒。

1987年,李嘉诚旗下四家公司忽然宣布同时大供股,随后全球性的股灾爆发;1997年,长和实业系首次重组,长江基建被和记黄埔纳入旗下,当年年中便发生了亚洲金融风暴;1999年,市场热炒科网概念,李嘉诚以逾千亿元的价格向德国电讯公司出售和黄旗下流动通讯业务品牌Orange,次年,互联网泡沫破裂,不少投资者血本无归。

由于此次重组,将房地产业务与非房地产业务打散重组,看空内地楼市是外界比较集中的一个说法。香港富昌研究部总监连敬涵认为,李嘉诚旗下另外的公司长江基建、电能实业股价走势理想,相反主打地产业务的长实股价却不甚理想,若不重组,集团会被地产业务拖累。

单从持股比例上来看,重组前李氏家族直接持有长实、和黄的股权分别为早在2012年,李嘉诚就安排好了接班人一事。持有家族信托三分之二权益的李泽钜全面接管长和系,而李泽楷则获数倍于其资产的现金支持,以发展新事业。“分家”后,李泽钜掌控李氏家族信托旗下22家上市公司,这22家公司总市值逾8500亿港元。

实际上,如果站在一个87岁老人的角度,并不难理解这一重组的动机。按照长和系目前的股权架构,李氏家族占长江实业股份43.4%以及和记黄埔2.52%的股权,通过长江实业间接持股和记黄埔49.97%。李氏商业帝国重组后的股权架构更便于家族掌控。李嘉诚通过换股和持股结构,加大了家族实际控制权。

综观世界企业历史,一些家族企业如欧洲的罗斯柴尔德家族、美国的洛克菲勒家族、日本的三菱三井财阀,都在发展到一定阶段后,开始去本土化,重新理清思路为下一代接班扫清障碍。

“很多决策表面上看是李嘉诚做选择,但应该是由李泽钜主导。李嘉诚擅长政商关系,而李泽钜比较洋派。”黄立冲认为。一直以来,李泽钜在业务发展方面倾向于国际化布局。这不仅可以突破父亲的成就阴影,成就第二代的开拓者形象,而且可以将家族企业转为国际化跨国公司。

不过,在被问及何时退休时,李嘉诚给予外界的回答仍然是 “没有退休时间表”。此次他主动向媒体透露,自己将会担任长和、长地两家公司的主席。引得港媒感叹:“‘80后诚哥意欲再续商业帝国辉煌!”

迁册开曼群岛

在这次公布的一系列重组交易中,最受关注的是重组之后,长和实业以及长实地产的注册地都将从香港迁至英属开曼群岛,因此这次重组也被市场解读为李氏在“变相”撤资。

关于“绝不撤资”的话, 2013年底,向来低调的李嘉诚,突然公开接受了《南方周末》等媒体的专访。李嘉诚否认了外界关于其“撤资”的说法,并重申了他对香港的感情,“我深爱自己的祖国和民族,家在香港;对我来说,长和系的根基在香港,我绝不会迁册”。整篇专访中,“绝不迁册”的承诺,李嘉诚重复了三次。

这一次,向来以诚信自立的李嘉诚却食言了,其给出的解释也比较官方。

李嘉诚说,“过去十年或是十几年,有75%以上在香港上市的公司,都在开曼群岛等海外注册,并不是这些公司对香港没信心,一样都是为了做生意方便,其中很多民企、国企,不能因为它们在海外注册就是迁册。”

事实上,李嘉诚将注册地转到香港之外的地区,早在1996年就已经出现了。当时,他将长江基建注册地放在了和开曼群岛同属英国海外自治地的太平洋岛屿百慕达了。此后,又对电能分拆的港灯投资以及和记电讯等,也都注册到了开曼群岛。

这意味着,到香港以外的地区、特别是英属的海外自治地注册公司,早已是李嘉诚谋划和重新布局的一步十分重要的棋。只不过不同的是,长实与和黄规模与影响力巨大,容易在内地引起关注。

在宣布重组消息当晚,霍建宁对外表示,公司非迁到开曼群岛不可,是为了重组。如果作为香港公司,重组根本就无法实现:按照香港公司法,长实和黄要合并,就必须用保留盈余去收购对方,但无论长实还是和黄,都没有足够的盈余,而开曼群岛公司则无此要求。

外界不少声音倾向于认为,长实系迁册与香港仇富和反垄断情绪有关。香港一度被调侃为“李家城”,由于长和系对香港各行各业的“垄断”,香港的“仇富”情绪日益高涨。2013年,香港工人罢工事件发酵,长实总部遭到了罢工工人的围堵,工人要求长实出面协助追讨薪资。

李嘉诚甚至被贴上了“奸商”、“吸血鬼”、“万恶的资本家”的标签,给其社会声誉带来了严重的负面影响,这让一向爱惜名誉并“爱国爱港”的李嘉诚倍感震动。当年,李嘉诚首次取消出席了20年的长和系中期业绩发布会。

87岁的李嘉诚显然更希望能寻求资产的稳健。新成立的两大集团注册地在开曼,上市地在香港,业务遍布全球,成为全球化、综合性的财团,欧洲、美国、亚太,任何一个地区的政治经济危机都不足以动摇这个巨无霸的根基。

“开曼群岛属于英国领土,李嘉诚在开曼成立控股公司,日后若遇到官司,香港可能对长和实业没有司法权力,最终审核权由香港终审法院变为英国最高法院。”香港《明报》援引当地政经人士的分析称。

重心西移

尽管迁册,李嘉诚也坚称不会从香港撤资,但其东退西进的决心却一发不可收拾了。2015年伊始,刚刚宣布重组长和系不久即在欧洲市场大肆扫货,李嘉诚开始对其商业帝国大刀阔斧的进行重组,几乎在一个月内“扫荡欧洲”,收购欧洲多家巨头级企业”。

1月9日,李嘉诚宣布重组旗下公司。11天后,李嘉诚旗下的一家合资企业,宣布将收购并经营管理英国Eversholt铁路集团。1月21日,和记黄埔旗下屈臣氏集团宣布,将收购荷兰大型连锁药房Dirx。1月末,李嘉诚的和记黄埔公告称,公司将收购英国第二大移动电信运营商O2UK。

三宗收购共涉资超过千亿元人民币,创下了近年长和系在欧洲市场的最大规模投资纪录。英国销量最大的报纸《每日邮报》近日撰文称:“这位亚洲富豪快买下大不列颠帝国了。”

“如果三笔收购能够如期完成,未来两年和黄来自欧洲的收入可能会占其总收入的一半以上,而来自中国内地和香港的收益比例则会进一步下滑。”野村证券分析报告显示,随着和黄加速欧洲市场的并购,李嘉诚可能还将加快其资产处置速度,不排除长和系继续在亚太地区套现资产的可能性。

详细分析长和系的重组、分拆计划可以发现,重组后的地产业务平台——长实地产需要向长和实业支付现金550亿港元的现金,该笔现金可以强化长和实业的现金流,为其在欧洲收购提供充足的弹药。

近两年来,李嘉诚对欧洲的投资十分活跃,包括基建、电信、零售行业等。和记黄埔欧洲业务在其整个集团的收入占比呈现逐年上升的趋势。和黄报表显示,2010年,和黄欧洲业务占和黄整个集团盈利的比重只有19%,但截至2014年半年报披露时,和黄有43%的收入均来自欧洲市场,其中主要是基建业务,香港及内地市场对其营收的贡献只有26%。

在欧洲市场,仅英国就占接近三分之一的比重。2010年、2011年,李嘉诚先后以90.3亿美元、38.7亿美元收购英国电网与水务业务;2012年7月,又耗资30.32亿美元收购英国管道燃气业务。目前,李家控制着英国天然气近三成市场、四分之一的电力分销市场及约5%的供水市场。

不过,黄立冲认为,李嘉诚没有看淡中国,只不过现在整个香港房地产市场处于高位,内地房地产环境也不是太有利。当下,欧洲实施量化宽松政策,再不加速抄底欧洲,机会将错失。“在商言商,这种做法无可厚非。”

无论如何,迈向国际市场已经成为后李嘉诚时代的主线。随着重组释放市值、加速抄底欧洲等途径,李嘉诚的商业帝国将在万亿规模的道路上风驰电掣。这对于接班人李泽钜而言,意义不可估量。