东西部固定资产投资收益的比较

栾杨 刘迎洲

一、引言

固定资产投资作为带动经济增长的重要因素,是经济增长方式的重要内容和产业结构调整的有效手段。而对经济发展和改善人民生活的作用主要取决于固定资产投资的规模和投资收益,在投资规模一定的情况下,投资收益起决定性作用。从近几年的实证分析来看,我国东西部投资收益的差距使得东西部经济发展依然存在差距。俞天贵通过计算ICOR指标、投资弹性系数对1981—2007年间我国东西部投资效率进行分析,得出东部地区投资过剩,西部地区投资不足,并且多数省份的投资效率呈下降趋势[1]。刘蓉对东西部固定资产投资的区域分布状况及其变动趋势进行分析,从两方面总结出东西部固定资产投资效率差距扩大的原因[2]。本文主要借鉴柯布-道格拉斯函数并改进,构建全社会固定资产投资、国内生产总值和从业人员的数学模型,同时基于1999—2013年数据,对我国东西部区域投资的边际收益和边际替代率对其进行比较分析 。

二、变量选取与数据来源

(一)变量选取

实践证明,现代经济的增长不仅取决于资本投入量的积累,并且还取决于劳动、技术进步和其他实体性要素的增加。本文考虑数据的可得性和口径的统一性,主要选取了能够反映区域投资状况的变量:

时间(T:年):T表示技术变化因子,此处的技术变化包括生产函数中任何可能导致曲线整体位置移动的因素,例如政策变动、劳动力教育改进、新的生产方式和管理模式等等,所有除资本和劳动以外对总产出可能产生影响的因素都属于这里所定义的“技术变化”,所以又称“全要素生产率”[3];固定资产投资(K:亿元):固定资产投资是国民经济持续快速健康发展的重要条件,对经济发展和改善人民生活起决定性作用,本文以全社会固定资产投资额作为当年固定资产投资数据[4];从业人员(L:万人) :劳动投入量以年末就业人数作为观测指标,指从事一定社会劳动并取得劳动报酬或经营收人的人员。这一指标反映了一定时期内全部劳动力资源的实际利用情况;国内生产总值GDP(Y:亿元):国内生产总值(GDP)是按市场价格计算的国内生产总值的简称,它是一个国家或地区所有常住单位在一定时期内生产活动的最终成果。各地区的国内生产总值是衡量地区经济实力的一个重要指标。

(二)数据来源

本文采用数据来源于中华人民共和国国家统计局《中国统计年鉴2014》[5],统计年鉴中记录的数据均为当年价格,考虑到应用的数据为1999—2013年有15年的跨度,由于通货膨胀会导致货币的价值发生变化,在此以1998年不变价格为基准对东、西部地区国内生产总值和全社会固定资产投资进行调整,从统计数据可以发现,我国东西部地区全社会固定资产投资呈东部高、西部低的梯度分布局面。

三、模型建立

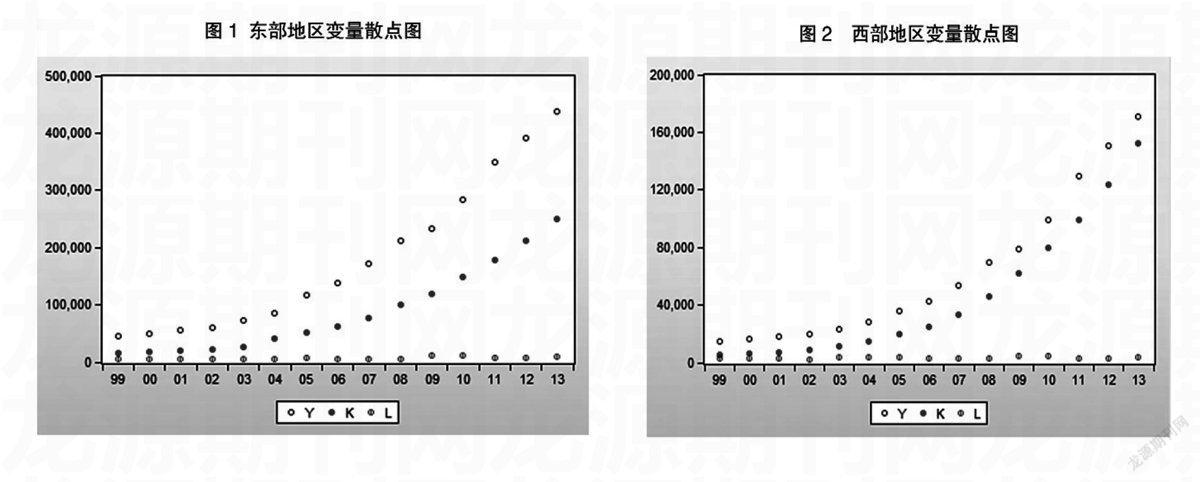

为了研究东西部两个地区的固定资产投资收益状况,需要建立关于这六个变量的模型。首先对各个变量之间的关系做出散点图,从散点图1,2可以看出国内生产总值与时间、固定资产投资和从业人员不满足线性关系,因此借鉴柯布—道格拉斯的生产函数[6]并加以改进,建立以下数学模型,即

东部地区:

lnY1=C1+ α1T+α11lnK1+α21lnK2+β11lnL1+β21lnL2+ε1

(1)

西部地区:

lnY2=C2+ α2T+ α12lnK1+α22lnK2+β12lnL1+β22lnL2+ε2 (2)

其中,lnY1,lnY2表示东西部国内生产总值,T为时间变量(表示不同时期),lnK1、lnK2、lnL1、lnL2分别表示东、西部地区的固定资产投资和从业人员。在模型(1)中,lnK2、lnL2作为环境条件因素;在模型(2)中,lnK1、lnL1作为环境条件因素。

C1,C2,α1,α2,α11,α12,α21,α22,β11,β12,β21,β22为待估参数,ε1,ε2为随机误差。

四、模型估计与检验

(一)模型估计

基于变量之间可能存在多重共线性,本文采用S.Wold和C.Albano在1983年提出的偏最小二乘法回归(Partial Least-Squares Regression,简称PLSR)方法[7]对参数进行估计。应用Matlab软件中的PLSREGRESS(偏最小二乘法回归)命令[8],从估计结果可以看出,提取一个成分对自变量T、lnK1、lnK2、lnL1、lnL2的累积解释能力达到99.52%、99.52%,对因变量lnY1,lnY2的累积解释能力达到98.85%、99.51%,并且均方误差MSE(Mean Square Error)最小,在回归过程中几乎没有信息损失,即回归方程为:

东部地区:

lnY1=10.1348+0.1181T+0.0190lnK1+0.0239lnK2

+0.0070lnL1+0.0031lnL2 (3)

西部地区:

lnY2=8.9185+0.1284T+0.0206lnK1+0.0260lnK2

+0.0076lnL1+0.0034lnL2 (4)

以上模型的复测定系数为R21=0.9944、R22=0.9853均接近1,具有比较高拟合度。

(二)模型检验

1、Bootstrap方法检验

利用Bootstrap抽样方法估计参数的标准误差。Bootstrap方法由Efron于1979年提出,它是大量计算导向的一种仿真抽样统计推断方法,其基本理论为:在原始数据的范围内又放回的抽样,样本仍为n,原始数据中每个观察单位每次被抽到的概率相等,为1/n,所得样本称为Bootstrap样本。于是可得到参数 θ的一个估计值,重复若抽样若干次,记为B。设B=1000,就得到该参数的1000个估计值,则可以从中求的θ的置信区间 [9]。因此本文在样本中随机抽取14年的变量数据进行1000次估计得到在置信水平为95%的东部地区参数置信区间为[10.0170,10.2263]、[0.1128,0.1252]、[0.0175,0.0212]、[0.0225,0.0261]、[0.0048,0.0100]、[0.0010,0.0053];西部地区参数置信区间为[8.7999,8.9992]、[0.1242,0.1344]、[0.0193,0.0224]、[0.0254,0.0270]、[0.0048,0.0100]、[0.0013,0.0058];从置信区间的结果来看,各参数值均在置信区间之内,因此在95%的置信水平下,各参数值均是有效的。

2、方程的显著性检验

应用Eviews分别对(3)、(4)进行F检验,从统计检验结果看F1=320.4606,F2=1306.753,远远大于F0.05(5,15-5-1)=3.482,表明模型从整体上显著性较高。

五、实证分析

(一)相关性分析

从参数的估计结果可以看出,东西部技术变化因子T的弹性系数相对固定资产投资lnK1、lnK2和从业人员lnL1、lnL2的弹性系数比较大,说明政策变动、劳动力教育改进、新的生产方式和管理模式等等对国内生产总值的影响比较大。对东部地区而言,根据固定资产投资lnK1弹性系数0.0190,表明在1999—2013年间,其他条件不变,东部地区投资每增长1%,国内生产总值GDP 能增长1.90%;同样对于西部地区投资lnK2的弹性系数为0.026,即每增加1%,国内生产总值GDP能够增长2.60%。由此可见,在1999—2013年间,同等数量的投资,东西部投资影响国内生产总值GDP收益存在0.7%差距。从东西部从业人员lnL1、lnL2的弹性系数的比较可以看出,劳动力主要向东部地区流动。

(二)东西部地区固定资产投资边际收益比较分析

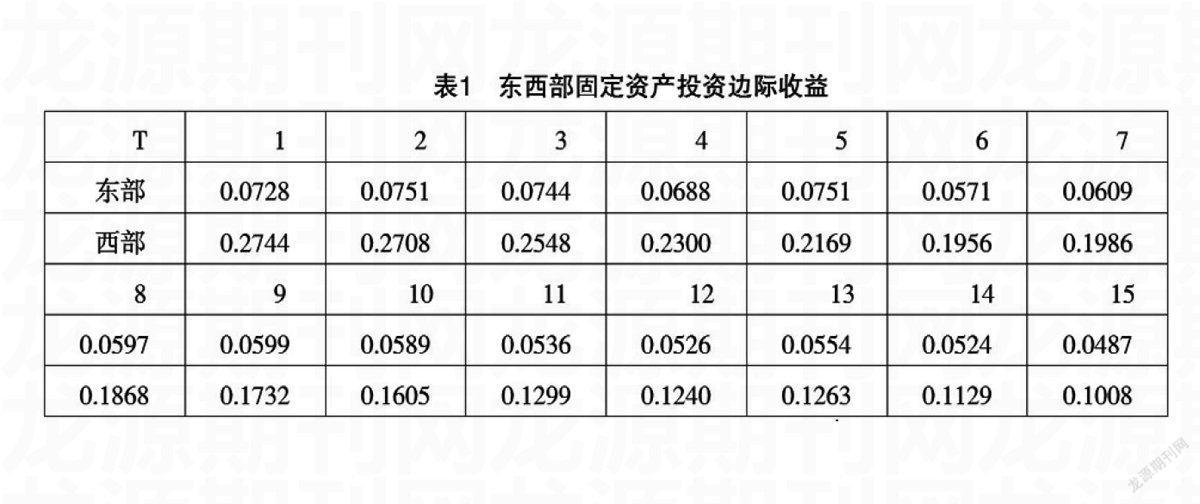

投资边际收益是指一定时期其他条件不变的情况下增加单位投资,所创造的国内生产总值[10]。在此分别计算东西部地区固定资产投资的边际收益如表1,

从表1计算结果可以看出,东西部地区固定资产投资边际收益总体上呈逐年递减趋势,并且西部地区边际收益明显高于东部地区。而对于东部地区整体投资高,但投资收益不比西部地区投资收益高,反而低,这是由于我国东部地区近年发展很快,但生产成本也不断上升,经济效益上升空间很有限,而西部地区由于生产成本相对较低,所以投资收益相对较好。总之,无论是东部地区,还是西部地区,边际投资收益都有了明显下降,但西部地区边际投资收益下降幅度更大,致使西部地区与东部地区的投资收益差距不断扩大。

(三)东西部地区固定资产投资边际替代率的比较分析

东西部区域投资收益达到帕累托最优状态的条件是这两个地区固定资产投资的边际替代率MRS(Marginal Rate of Substitution)[6]等于1,即:MRSWE=MRW/MRE=1(5)

其中MRE为东部地区固定资产投资的边际收益,MRW为西部地区固定资产投资的边际收益,MRSWE为东西部区域投资的边际替代率。

计算MRSWE=MRW/MRE, 其中MRE, MRW表1已给出。

通过计算得出1999—2013年东部地区固定资产投资代替西部地区固定资产投资的替代率为3.7923、3.6059、3.4247、3.34302、2.8881、3.4256、3.2611、3.1290、2.8914、2.7250、2.4235、2.3574、2.2798、2.1546、2.0698。从以上计算结果可以看出,1999—2013年间当在国内生产总值不变的情况下,东部地区固定资产投资代替西部地区固定资产投资的边际替代率不相等即不等于1,依据帕累托最优状态标准可得出结论,此时的东西部固定资产投资不是最优状态,投资非均衡。同时还计算结果可以看出,随着时间的逐年增加,东西部边际替代率呈逐渐递减趋势,表明东西部之间存在投资帕累托改进余地,可以通过固定资产投资向西部地区转移,提高东部地区的投资收益,达到东西部投资的均衡,从而促进经济协调的增长。

六、结论与建议

本文主要通过对东西部地区固定资产投资边际收益和边际替代率进行比较分析,其结论是:第一,在1999—2013年间,从东西部固定资产投资的边际收益来看,东部地区与西部地区的年度固定资产投资额呈逐年递增趋势,但东西部地区固定资产投资边际收益起伏变化,高低互现,总体上呈逐年递减趋势,并且西部地区投资边际收益大于东部地区;第二,从东西部固定资产投资的边际替代率来看,东西部固定资产投资的边际替代率均大于1,并且边际替代率也呈逐年递减趋势,即根据帕累托最优状态标准东西部地区的固定资产投资存在非均衡。

针对分析结果,结合我国的实际情况,本文提出几点建议:

第一,加强对我国东、西部地区的经济发展,通过引进高新技术、高学历人才等手段提高我国东西部的投资收益。虽然我国早已积极进行西部大开发战略并且取得了显著的效果,近些年来也开始重视西部地区的发展,但是我国东西部的差距依旧明显,所以这将是一个长期发展的过程,应加强西部地区的发展,以确保促进我国区域经济的均衡发展。

第二, 投资趋向应向西部地区发展。一是从经济效益上讲,西部地区固定资产投资收益目前略高于东部地区, 这是西部地区发展的最大优势(参见上述收益比较结果)。二是从劳动成本方面比较,西部地区平均工资大大低于东部地区,构成了西部地区发展的低成本优势。三是资源优势,西部地区是我国的能源富集地区,煤炭储量、天然气、石油占有量较大,大部分铁矿、铜矿和铝矿也分布在这些地区;西部地区还有广阔的草原,生产着大量的肉类、皮革;还有丰富的矿藏;并集中了我国主要的商品粮基地。这些都是西部地区的优势,也是西部地区发展的机遇。四是未来市场潜力西部地区明显大于东部地区。从东、西部地区家庭拥有主要耐用消费品来看,东部地区拥有率明显高于西部地区,有的耐用消费品已经处于饱和,而西部地区的未来市场潜力则很大,有许多耐用消费品几乎都是未开发市场。

第三,加强区域投资管理,积极优化投资结构,改善产业结构,提高投资效率,使相同的投入能够获得更多的产出,有效推动我国各区域的经济发展。■

参考文献:

[1]俞天贵. 中国东西部地区投资效率比较研究[J].开发研究,2011(3):26—29

[2]刘蓉.东西部地区固定资产投资的差异与政策建议[J].重庆工商大学学报,2003(6):11—13

[3]Solow R. M. Technical Chang and the Aggregate

Production Function [J].Review of Economics and Statistics. 1957.39(03):312—320

[4]郭玉清.资本积累、技术变迁与总量生产函数—基于中国1980—2005年的经验数据的分析[J].南开经济研究,2006(3):79—89

[5]中华人民共和国国家统计局.中国统计年鉴[EB/OL].2014,http://www.stats.gov.cn/

[6]保罗·A·萨缪尔森,威廉·D·诺德豪斯著,萧琛译.经济学[M].北京:商务印书馆,2013

[7]王惠文.偏最小二乘回归方法及其应用[M].北京:国防工业出版社,1999

[8]张志涌,杨祖樱等.MATLAB教程R2012a[M].北京:北京航空航天大学出版社,2010

[9]Jun Shao,Dongsheng Tu.The Jackknife and Boot-

strap [M]. Springer-Verlag New York Inc.;1st ed.1995

[10]李万茂.中国东中西部地区投资发展及其比较[J].调研世界,1997(5):15—18

(栾杨,1987年生,陕西乾县人,西北农林科技大学理学院。研究方向:经济数学。刘迎洲,1964年生,陕西泾阳人,副教授,西北农林科技大学理学院。研究方向:计量经济学)